作者:董武英

來源:讀懂財經

這兩年,要問哪個行業最能造富?

養豬,當仁不讓。

根據2020福布斯中國富豪榜,“養豬大户”秦英林家族(牧原股份)以1474.6億元位列14,去年曾以1173.8億元身家躋身前十。

秦英林家族再次蟬聯河南首富,但2018年首富的身家不過355億元,兩年時間暴增315.38%。用周金濤老師的話説,人生髮財靠康波。對首富來説,這兩年最大的康波就是豬週期。

這一輪豬週期,始於2018年下半年,疊加非洲豬瘟這隻非比尋常的黑天鵝,國內生豬出欄數鋭減,導致豬肉市場供需失衡,豬肉價格在2019下半年出現暴漲,並在年底和今年年初達到頂峯,幾乎是上一輪週期最高點豬肉價的2倍。堪稱史上最強豬週期。

由於豬週期的存在,豬肉股的股價大都隨着豬肉價格大起大落。這是因為,豬價高企的時候,養豬的企業都賺得盆滿缽滿,甚至上富豪榜。在今年豬價峯值的時候,養一頭豬最多可以賺3000元,牧原股份甚至年薪百萬來招攬人才養豬。

而當豬價墜落的時候,養一頭虧一頭。過往經驗告訴我們,身處豬週期低谷時,各家企業都很難熬。比如2014年,雛鷹農牧虧損,牧原股份雖然沒有虧損,但淨利潤也大幅下滑。

眼下,隨着能繁母豬及生豬存欄量的恢復,豬週期也進入了下半場。雖然最近豬肉價格又開始上揚,但總需求擺在這裏,豬肉的供給也在穩步上漲,基本可以確定豬肉價格最高點已經過去了,豬價進入漫長的下行週期。

高點已過,在這場剩宴中唯二的懸念便是,下行週期市場願意給豬肉股幾倍估值,以及市場預期的部分豬肉股從週期股變為成長股,最終能兑現幾分。

豬週期,到底是什麼?

豬肉和所有大宗商品一樣,都會出現週期性波動。也就是所謂的豬週期。

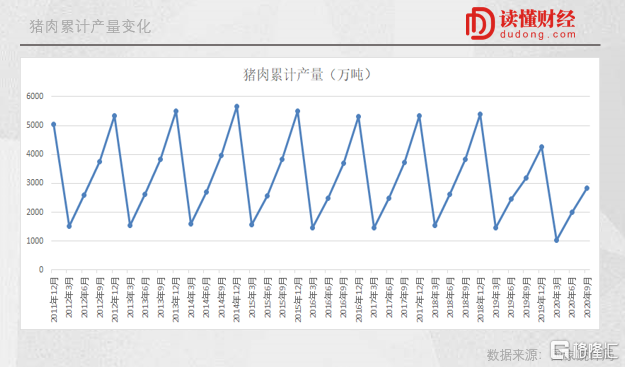

養豬的人經常掛嘴邊的是“一年漲一年平一年跌”,一個完整的豬週期歷時3~4年。我國經歷了4次完整的豬週期:2002年至2006年、2006年至2010年、2011年至2014年、2014年至2018年。

每次豬週期的故事情節都大體相同:豬肉供給不足——豬肉價格上漲——生豬存欄量過度增加——豬肉供給過剩——豬肉價格下跌——養殖户虧損導致生豬存欄量過度減少——豬肉供給不足……如此循環。

最新一輪豬週期從2018年5月開始,至今豬肉價格仍處於高位。

對消費者而言,最敏感的是價格,對養殖户也一樣。

牧原股份(SZ:002714)的董事長曾説過,豬週期的本質是養豬利潤率的週期波動。而利潤率由市場供需決定。

國內養豬行業市場規模過萬億,但以散養户為主。2016年,我國年出欄規模100頭以下的養殖户佔比達97.7%,行業極度分散。這就決定了大量養殖者很難準確預計未來市場的變化,這會放大養殖端的非理性行為,同時也放大價格的波動性。

市場行情好的時候,利潤率增加,養殖户都心癢癢想擴產,但是等這批豬出欄的時候,已經是幾個月後了。

這也就是蛛網理論所説的,當期的需求量取決於當期的價格,但當期的供給量取決於上一期的價格,這造成了市場供需的階段性不平衡。

對於養豬企業來説,豬週期也帶來了業績的週期性。

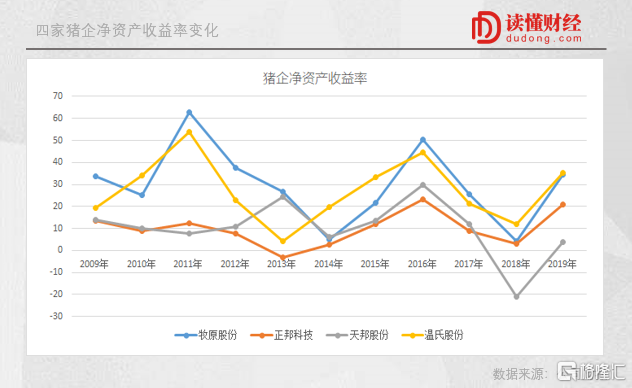

從牧原股份、温氏股份(SZ:300498)、正邦科技(SZ:002157)和天邦股份(SZ:002124)這4家公司,近十年的淨資產收益率來看,豬週期的影響十分顯著。

以最近一個週期來看,這4家豬企2016年的淨資產收益率最高,2018年最低,一高一低之間振幅在20個百分點到50個百分點之間,與各家企業具體業務情況及經營決策有關。

以牧原股份為例。在2014-2018豬週期中,2014年公司淨利潤僅有0.8億,而在豬價上漲階段,2015年其淨利潤達5.96億元,2016年豬價高企,公司的淨利潤也高達23.22億;而到了豬價下行階段,2017年淨利潤高達23.66億,但2018年已經大幅下滑至5.28億。

養豬企業的業績、股價,大都隨着豬肉價格(豬週期)大起大落。而當前的“最強豬週期”威力更甚。

仍以牧原股份為例,2019年其淨利潤達59.38億,同比暴增1186.55%!今年三季度,淨利潤高達209.88億,同比暴增1413.28%!

業績如此給力,股價漲幅自然不弱。根據Choice數據,豬肉概念指數自2018年10月低點至今年9月初的最高點,漲幅達203%;期間正邦科技、牧原股份的漲幅均超過500%。

史上最強豬週期是怎麼形成的?

從2018年5月開始的豬週期,被稱為“史上最強豬週期”,原因有三。

首先,便是最直觀的豬價,創史無前例之高。

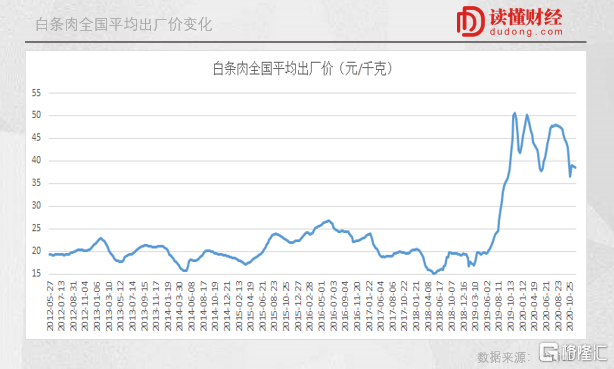

自2019年下半年開始,豬肉價格就像坐上火箭一樣,蹭蹭上漲。

6月初,白條肉出廠價還在20元/千克,到了11月和今年年初,白條肉平均出廠價先後兩次突破50元,之後便一直在居高不下。10月份以來,豬肉價格在連續上漲19個月後首次出現明顯下跌,但到了11月中旬,由於供需變化導致剛剛下跌不久的豬肉價格在很多地方開始反彈上揚。

供給方面,全球疫情依舊嚴峻,進口凍肉問題頻出,加上中南六省區生豬禁運政策實施之後,南方生豬供應偏緊加劇;而近來趕上南方醃製臘肉,導致短期需求增加,豬肉價格上漲。

根據農業農村部最新數據,11月23日-27日,16省市瘦肉型白條豬肉出廠價格總指數的周平均值為每公斤37.43元,環比漲1.6%。12月4日全國農產品批發市場豬肉平均價格為41.79元/公斤,環比上漲0.9%。

而在此之前的7年間,白條肉出廠價長期在15-26元/千克的價格區間波動。此輪豬週期,白條豬出廠最高價卻是上一輪高點的兩倍。

其次,便是速度。這一輪豬週期來得無比生猛,半年時間從相對低點暴力拉昇至最高點。

從豬肉價格走勢可以看出,以往,從週期起點至豬價最高點,往往需要近兩年時間,期間屢有價格起伏,豬價攀升也相對平緩。

但這次則大不相同。非洲豬瘟的爆發,實際上打斷了上一輪豬週期的下行節奏,甚至直接引發了新一輪豬週期。

短短半年間,每千克白條肉出廠價從20元飆升至50元,這樣的增速,前所未見。

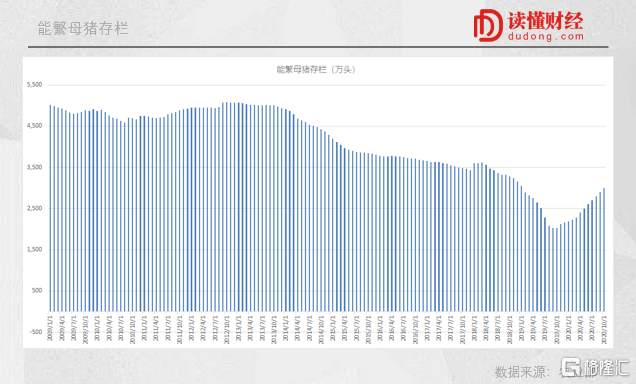

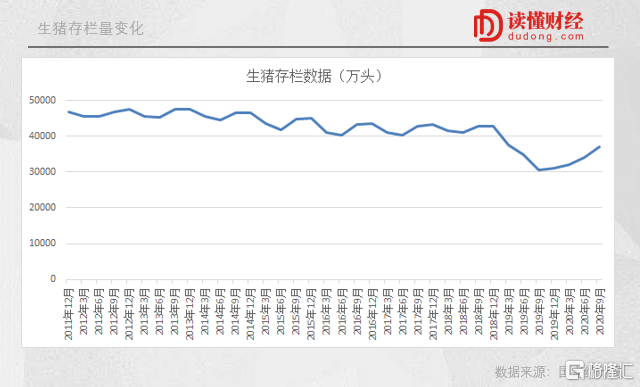

最後,則是恢復難度。這輪豬週期,能繁母豬存欄和生豬存欄量均處於近十年來最低點。

能繁母豬數量便代表着生豬產能,生豬存欄量代表的是短期內的豬肉供給量。在2011至2014年豬週期中,能繁母豬存欄量在4500萬頭到5100萬頭之間波動,每年生豬存欄和出欄量也相對穩定,豬肉產量在5500萬噸左右。

但這一次,由於之前養殖環保法的實施及非洲豬瘟,2019年8月底,能繁母豬存欄量僅有2079.62萬頭,不到11-14週期的一半;生豬存欄量也僅有3億頭,是11-14週期的2/3。2019年豬肉產量僅有4255萬噸,同比減少了1000萬噸左右,降幅接近20%。

供給鋭減,但豬肉的需求仍很堅挺。這意味着供給的小幅度波動,都可能引起價格的劇烈變化。

有券商曾做過簡單測算:生豬供給收縮程度跟豬肉價格上漲程度,大概是1:7的關係。比如2011年,我國生豬供給減少了6%,豬肉價格卻上漲了46%左右;2016年,生豬供給減少3.3%,豬價卻上漲了22%。

因此,這次豬肉價格在短時間內飆升,最高漲幅超過190%(相較20元的低點),也不足為奇。

這一輪豬週期,能繁母豬和生豬存欄量深度下探,想要恢復到正常水平就需要更多的時間,這也意味着這一輪豬週期將持續更久。史上最強豬週期,可不是説説而已。

最強豬週期進入下半場

為了恢復生豬產能,政府在2019年8月取消了生豬禁養、限養規定。之後,能繁母豬存欄和生豬存欄量開始恢復。

截至10月31日,能繁母豬存欄量已恢復至2019年初水平。而截至三季度末,生豬存欄量為3.7億頭。以目前恢復速度看,如不出意外,這兩項數據將於明年年初恢復至非洲豬瘟前水平。

豬瘟爆發前,能繁母豬和生豬存欄量是能夠匹配國內全年豬肉需求的。因此,這兩項數據恢復,也意味着豬肉將告別短缺狀態,從供需緊平衡向寬鬆狀態發展。

這也意味着,高豬價時期的行業紅利即將消失,豬企們已經需要降低養殖成本來對抗可能的漫長豬價低谷。

儘管最近豬肉價格又出現了反彈,但總需求擺在這裏,豬肉的供給也在穩步上漲,誰都無法改變的現實是,最強豬週期開始進入下半場。

一般而言,每年一、四季度豬肉消費量更高,佔全年消費量約6成。也就是説,今年年底和明年年初將是這輪豬週期生豬養殖業的最後一個挑戰,同時也是大家賺取高額利潤的最後一個窗口期。

截至三季度末,我國豬肉產量距離2019年同期尚有一定差距,但考慮到豬肉高位價格刺激下,養豬企業會趁機加速生豬出欄,將利潤變現。比如,牧原股份,11月出欄量首次超過200萬,同比增長176%,再比如,傲農生物、金新農11月出欄量同比增速分別達486.5%、508.3%。

不過,規模養殖場的年度出欄已接近尾聲,明年上半年的豬肉供需可能會繼續維持在緊平衡狀態,豬肉價格小漲還是可以有的,但不改下行的大趨勢。

豬週期下半場,唯一關鍵詞便是“成本”。與“最強” 相對應的,便可能是極度下探的價格低谷,這將由後續的能繁母豬存欄量變化決定。

而在低豬價面前,成本更高的養殖户們將被市場淘汰出局,這會是未來2-3年的市場常態。集中化的趨勢不可逆,這也是豬週期無可辯駁的最強邏輯。

實際上,在這一輪豬週期裏,生豬養殖行業規模化、集中度正在加速推進。

因為豬瘟造成的強制性供給側收縮,散户害怕血本無歸,大量退出,敢上量的都是大企業,行業集中度勢必會加速提高。

這也是不少投資者期待的本輪豬週期另一個核心點,成長性。即押注會有養豬企業走出週期,通過不斷擴產,業績持續提高,從週期股變成長股。

但投資者似乎忽略了一點,規模化、集中化真能熨平週期嗎?

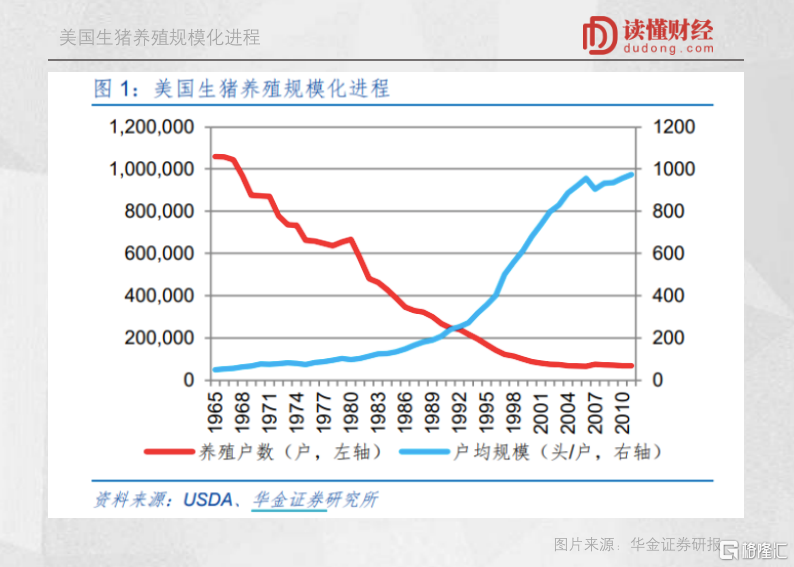

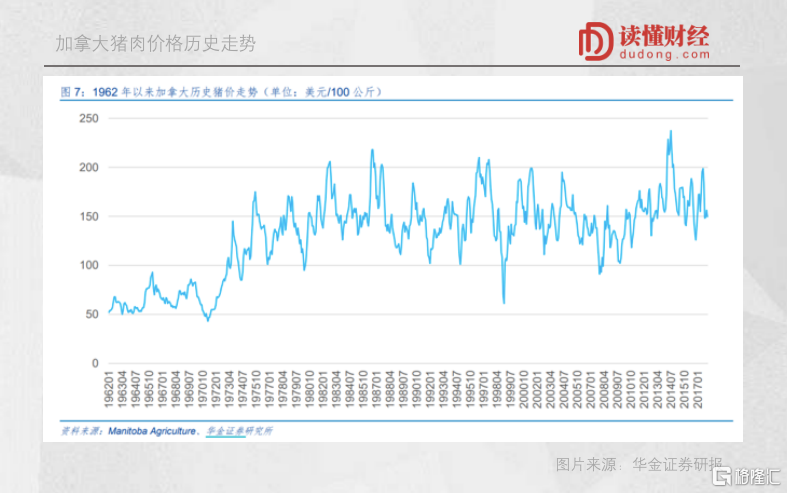

目前國內規模化程度不足,不好判斷這一趨勢對週期的影響,但我們可以借鑑海外的發展情況。比如美國、加拿大,生豬產業在1980-2010年均經歷過快速規模化。

截至2016年,美國、加拿大行業CR5的市場份額分別為32.63%、22.3%。但是,從上世紀六七十年代至今的豬價走勢上看,美國、加拿大並沒有出現豬價的波動幅度隨規模化推進而明顯收窄的跡象,豬價仍呈現週期波動。但若只看近幾年的振幅幅度,相比過去幾十年是略有所收窄。

從上述發展歷程不難發現,隨着規模化程度的提高,豬週期依舊存在,消滅週期幾乎不可能,但弱化週期波動還是可行的。

回到國內這輪最強豬週期,高點已過,在剩宴中唯二的懸念便是,下行週期市場願意給豬肉股幾倍估值,以及市場預期的部分豬肉股從週期股變成長股,最終能兑現幾分。