作者:華創食飲歐陽予 程航 董廣陽

來源:華創食飲

主要觀點

事項

公司近日發佈 2020 年三季度業績預告,預計2020前三季主營業務收入增長15%-16%,歸母淨利潤同增50%~55%。單Q3來看,預計公司收入同增11%~14%,歸母淨利潤同增39%~55%。

評論

海外業務及小包裝業務持續高增,推動收入維持雙位增長。海外疫情反覆背景下,公司出口業務持續高增,乾酵母繼續強勢搶佔海外市場份額。國內業務方面,B端業務逐步恢復,而家庭小包裝產品銷售增速雖環比有所回落,但仍保持同比較快增長,電商業務維持高增。此外,國內小包裝酵母及海外酵母年內提價效應,對收入維持雙位增長有所貢獻,儘管Q3收入增速環比略放緩,前三季度順利達成全年規劃進度。

Q3業績延續高增,全年業績預期達成概率進一步增強。我們前期報告預計,公司三季度業績維持較高增長,一方面系高毛利的小包裝產品仍維持較快增長導致。小包裝產品噸利約為大包裝產品三倍,其銷售大幅增長推動盈利高增;另一方面,提價效應帶動盈利能力快速提升,今年上半年公司對部分產品提價,Q3人民幣升值背景下公司亦對海外產品進行提價。此外,公司公告披露,Q3收到政府補助約3063萬元,對業績亦有所貢獻。在前三季度業績高增的基礎上,我們前期給予的全年接近14億盈利預測,目前看達成概率在進一步增強。

酵母龍頭持續成長性具備充分支撐。我們認為,安琪來年增長,及突破百億營收後持續成長,均有充分支撐條件。1)海外業務高增大概率延續。目前海外疫情反覆,短期內未看見大幅改善跡象,主食類消費偏剛需,安琪通過前期打開空白市場後,處於持續滲透階段,因此預計公司短期出口業務仍然維持較快增長,保障Q4及明年增長;2)提價效應持續及提價空間抬高。公司海外產品價格低於競品價格約20%,產品需求緊俏使得進一步提價的空間打開,國內市場公司份額集中,議價能力提高亦抬高提價空間;3)國內B端業務逐步恢復,衍生物業務維持較快增長。4)或存在併購整合良機。疫情影響下,中小競品甚至海外龍頭競品經營受較大影響,或存在併購整合良機。

投資建議

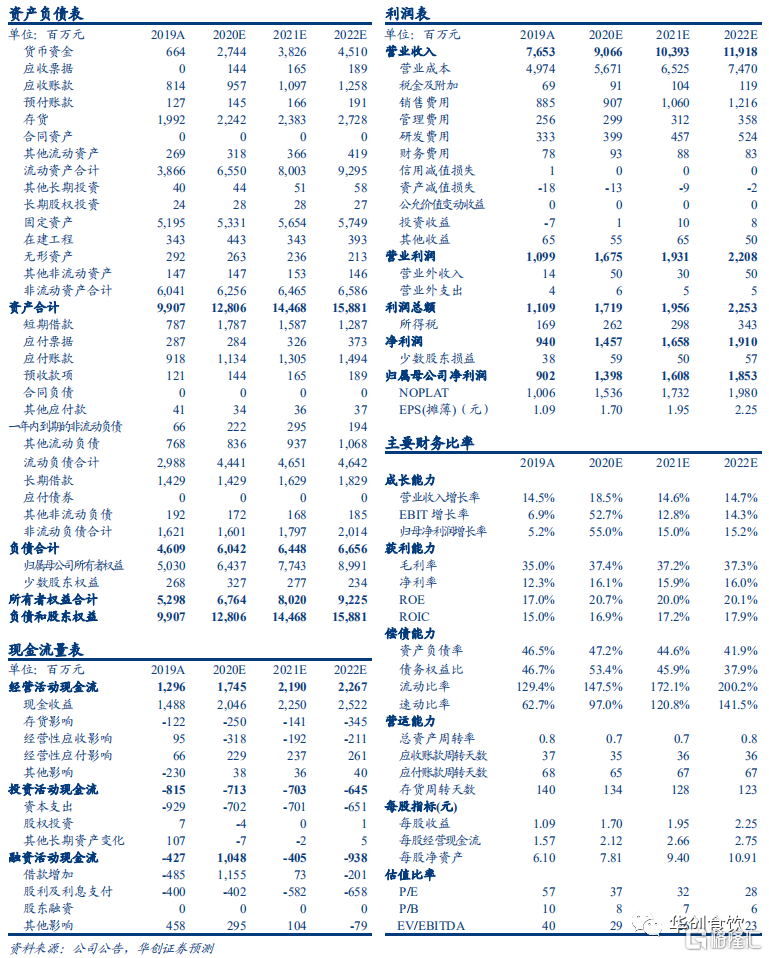

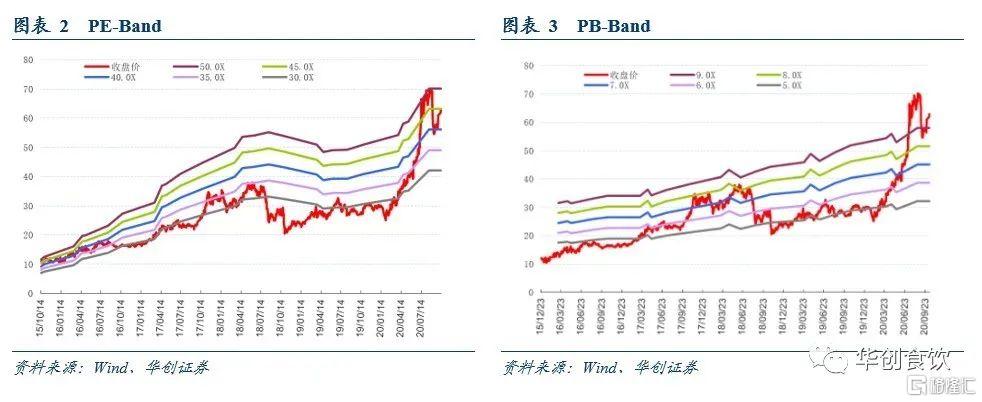

經營持續向上,來年增長持續性可期,重申“強推”評級。海外疫情給予安琪海外市場擴張機會,而公司把握住了此次機會,年內經營持續向上,全年盈利預期達成概率進一步增強。展望來年,公司提價能力在今年並未兑現,使得明年提價空間更加充足,若糖蜜成本上漲,或將成為提價催化劑,同時海外市場處於持續滲透期,國內B端業務恢復,均將支撐來年增長的持續性。我們維持2020-2022年EPS預測1.70/1.95/2.25元,對應PE為37/32/28倍,考慮酵母龍頭全球擴張空間和路徑逐步顯現,在當前經營持續向上階段,給予20年45倍PE或21年40倍PE,維持目標價77元,重申“強推”評級。

風險提示

B端恢復進度不及預期、產能釋放不及預期、匯率波動影響、洪澇災害影響等風險。

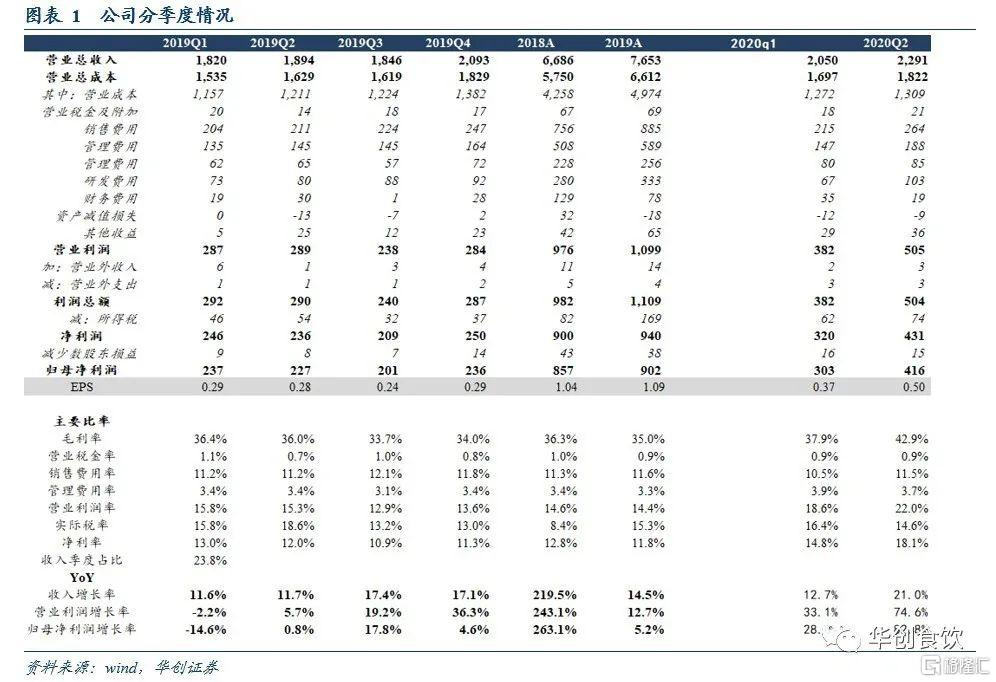

附錄:財務預測表