1

7月的A股,牛氣沖天。

上週一,上證指數直飆5.71%,銀行股大面積漲停成為其重要的推動力之一。當日,36家上市銀行24家漲停,工行、建行漲8.5%,農行漲7%,中行漲6.6%。如此盛景前所未有,令吃瓜羣眾驚呆了。

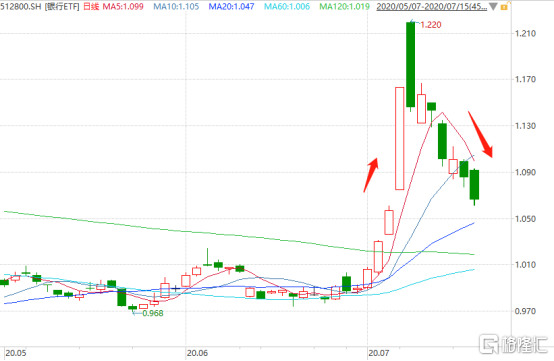

銀行ETF,7月前4個交易日累計暴漲17.5%。然而暴漲之後的7個交易日,累計超過8%。銀行指數基金也開始坐過山車。

(來源:Wind)

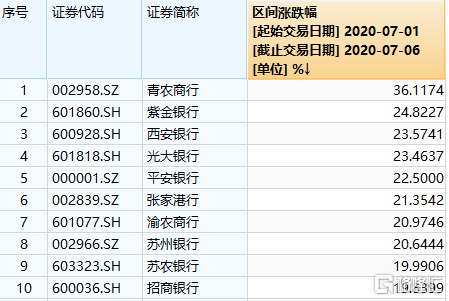

再看個股,前4個交易日,共有10家銀行累計上漲超過20%,包括青農商行、紫金銀行、西安銀行、平安銀行等。另外,招商銀行上漲了19.8%,寧波銀行上漲了18.5%。

(來源:Wind)

好景不長,銀行股從7日開始潰敗。紫金銀行、光大銀行均暴跌超過10%,常熟銀行、工商銀行、西安銀行均跌超9%。就連經營優秀的招商銀行,同樣回撤8.5%。

(來源:Wind)

7月的銀行股,真的很夢幻。

2

銀行短時間被暴拉,讓一些大股東們看到了套現的機會。一週多時間, 5家銀行拋出了減持計劃。

7月6日,蘇農銀行發佈公告,該行副行長王春良因“個人資金需要”擬在半年內減持該行不超過114,915股份。按照當日收盤價,減持數額達到591.8萬元。

7月7日,張家港行發佈公告,公司第一大股東沙鋼集團將減持不超過2950萬股,減持比例1.63%。按照7日收盤價來計算,減持數額高達2億元。

(來源:Wind)

13日,張家港行另一股東江蘇聯嘉資產管理有限公司(與二股東是一致行動人)計劃減持500萬股。同一家公司,相隔幾日接連2波減持,套現的心很急切啊!

7月11日,寧波銀行第三大股東雅戈爾集團擬減持1.2億股,減持比例不超過2%。這筆減持數額不小,大致有36.8億元(以10日收盤價來估算)。

雅戈爾的總部也在寧波,兩家公司關係密切。寧波銀行又是A股上市估值倍數最高的銀行,且經營能力非常優秀。在此時,雅戈爾減持2%,意味深長啊!

除了A股,H股減持的還有兩家銀行股。

7月7日,郵儲銀行被摩根大通以每股平均價4.7947港元減持約2190.17萬股,涉資約1.05億港元。

7月14日,據港交所信息,全國社會保障基金理事會當日出售交通銀行4230萬股股份,平均出售價格為每股5.44港元,累計套現2.30億港元。

早在去年4月2日,社保基金就曾減持過交行A股股份。當時的大盤也非常火熱,通過減持來傳達出監管層想要降温的意味相當濃烈。後來,大盤沒多久見階段頂3288點,接着來了一波較大幅度的回調。

銀行短時間飈了一波,為何會有如此多的股東想要減持。原理大多跟科技、券商被減持一樣:企業當前的估值,讓大股東認為直接減持所獲得收益,遠大於未來幾年內從企業發展分紅中所獲得的收益。

3

今年銀行股的表現,整體比較疲軟,主要邏輯還是利空不斷,業績增長受限。

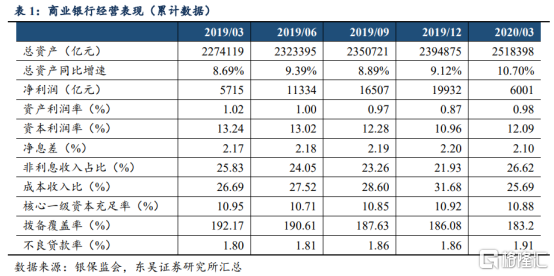

國家政策使出了政策組合拳,引導融資利率下行。其中,LPR改革以來,1年期利率已經下行46bp。今年已經累計下行30bp。一季度銀行一般貸款平均利率下降至5.48%,較年末下降26BP。

貸款利率的下行,而負債利率相對剛性,對銀行淨息差產生負面影響。一季度商業銀行淨息差同比收窄7bp至2.1%,比全年降低10bp。這將明顯衝擊銀行的利潤增長。

除了淨息差核心指標下滑外,還有市場擔憂的壞賬率反彈的問題。

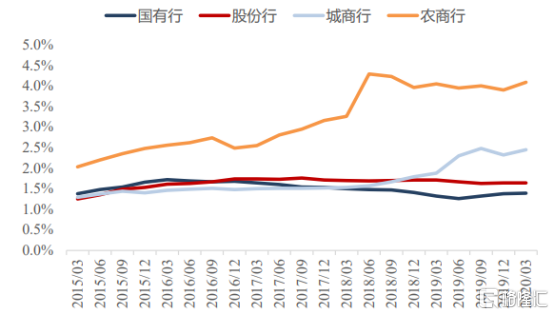

疫情之下,商業銀行不良率已呈現上行趨勢。今年一季度末,商業銀行不良率總體上行5bp至1.91%。總體而言,國有行、股份行相對偏低,城商行、農商行要高一些。

(2015年不同類型銀行不良貸款率,來源:東吳)

此外,近期再次提出對中小微企業貸款的延期還本付息期限延長至2021年3月末,資產質量壓力尚未完全顯化出來。可以説,疫情對於銀行業的影響將在後續陸續體現出來。

不僅如此,銀行股近來還頻頻遭遇利空打擊。

6月17日,國務院常務會議部署,今年推動金融系統全年向各類企業合理讓利1.5萬億元。

高層首次提及讓利具體數額目標,也是傳達了一種“共克時艱”的態度,主要還是通過真正引導融資利率下行,讓央行放出的水能夠真正普惠到中小微企業。

1.5萬億讓利目標提出之後,銀行業淨息差還有望繼續下行,雖然一些銀行開始採取降低存款利率的舉措。真真切切讓利實體經濟,怕是跑不掉的。讓利出去了,銀行自身利潤自然會受到影響。

7月11日,銀保監會進行答記者問表示,銀行要適當降低分紅,不增加獎金,把有限的利潤更多用於資本補充,提高風險抵禦能力。

如果降低分紅或者不分紅,對於不少銀行股而言,其實已經失去了投資價值。因為每年利潤增長只有區區百分之幾,增速低於股權成本,如果沒有更高比例的分紅,不足以彌補公司價值的逐步萎縮。

7月14日,據券商中國獲悉,7月初以來,銀監部門對部分銀行進行窗口指導,建議適當控制上半年利潤增速,增幅儘量不超過兩位數。

一些經營良好的銀行股,上半年利潤達到2位數其實是比較容易的。如果有窗口指導,在財報上多劃撥一些壞賬撥備就可以處理了。但是,市場投資者可能不會買賬,畢竟業績增速慢下來了。

4

如此悲觀,是不是説銀行股沒有投資機會了呢?顯然也不是。接下來,我們不妨來對比一下招商銀行、寧波銀行、以及被社保減持的交通銀行。

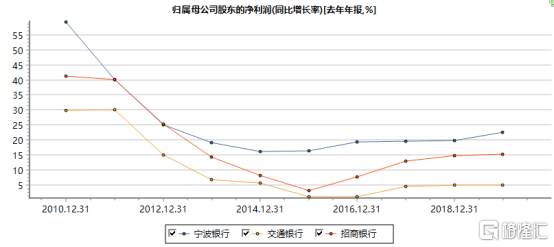

2015年及以後,交通銀行利潤增速已經下滑至5%以內。而招行和寧波則在2015年觸底之後,大幅反彈,最近3年維持基本維持了2位數的利潤增長。

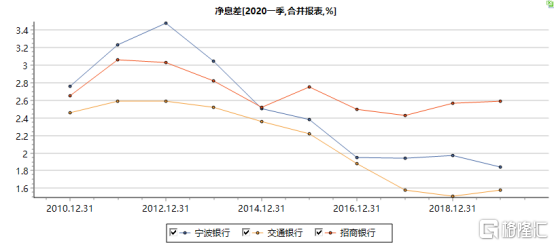

淨息差方面,三家銀行最高的是招行,今年一季度已經提升至2.56%。最低的是交行,只有區區1.55%,與招行相差1.01%,可見盈利能力已經不在一個台階上了。另外,寧波淨息差為1.74%,在所有上市銀行中表現也很一般。

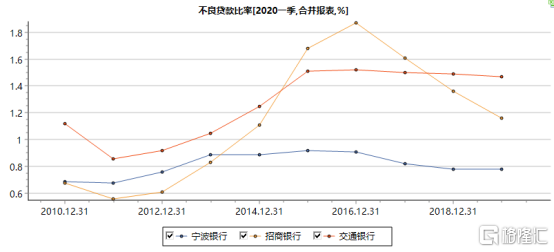

不良貸款率方面,招商銀行從2016年後快速下降。到了今年一季度僅為1.11%,而交通銀行最近3年多時間,並沒有明顯的下降趨勢,今年一季度仍然高達1.59%。招行的不良率比興業低了48個bp。

寧波銀行就是逆天的存在,長年不良率控制在1%以下,今年一季度僅為0.78%,比招行還要低33個bp,是所有上市銀行中最低的。

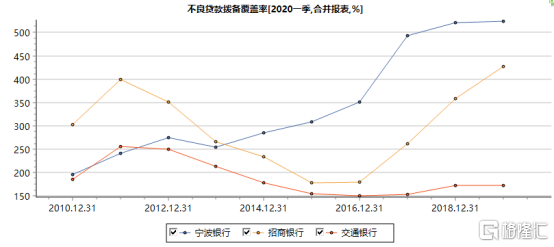

不良壞賬撥備覆蓋率方面,招行是非常審慎的。今年一季度,招行該數據高達451%,竟比去年末還進一步提升了24%。而交通銀行一季度僅為154%,比去年末繼續下滑17.6%,比招行低了297%。可見招商這些年藏了多少利潤。當然,寧波銀行更誇張,今年一季度撥備率已經提升至524%,是所有上市銀行中最高的。

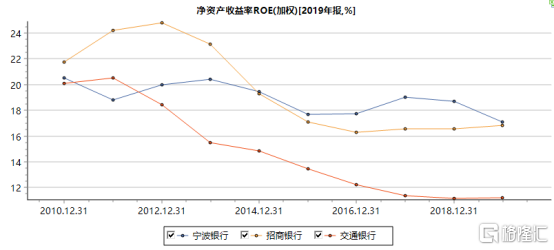

ROE方面,招行和寧波長年均在16%以上,而交行最近10年處於持續下滑的趨勢之中。

從各個維度來看,招行和寧波的經營能力全面碾壓交行。那麼,你就應該知道,為何市場會給前兩者銀行非常高的估值,而交行則排名倒數第二,僅次於華夏了吧!

5

淨息差收窄、讓利實體萬億、疫情之下的不良率反彈等對於利潤增長有實實在在的衝擊。此前,央行研究局有一個預判:銀行利潤增速可能下滑,不排除年內出現零增長或負增長的可能。

基於此,銀行股下半年整體表現可能不會太好。但銀行業“恆者恆強”的格局同樣越加凸顯,經營優秀的銀行仍然值得關注與配置,比如零售之王的招商銀行。