机构:东方证券

评级:买入

目标价:167.31港元

核心观点

整体来看,疫情对短期业绩有冲击,但是长期来看可培养用户习惯并加快商户数字化转型,公司活跃用户和商户同比保持正增长。截至 3/31,公司的年交易用户数同比+8.9%至 4.49 亿人;人均年交易次数同比+5.6%至 26.2次/年;年活跃商家同比+5.3%至 610 万家。20Q1 实现收入 167.5 亿元,yoy-12.6%(佣金 yoy-18%,在线营销服务 yoy+0.1%);经调整净亏损额为 2.16 亿元,利润率同比提升 4.2pct 至-1.3%。

外卖业务:高端商户增加拉高客单,目前恢复速度较块。 20Q1 日单量 1,51万笔,yoy-18.2%;疫情期间品牌/连锁餐饮的订单占比提升,单位订单金额同比增加 6.6 元至52 元/单;外卖 GTV 同比微降 5.4%至 715亿元。由于疫情冲击和 KA 商户占比提升,变现率有所降低, 外卖业务收入同比降 11.4%外卖业务恢复速度较块,至 3月末日单量已经恢复至疫情前 75%的水平。

到店和酒旅业务:受冲击最大,恢复速度较慢。20Q1 酒店间夜量同比降45.5%至 4,280 万,其中本地住宿及低线城市的商旅住宿恢复速度更快,因此美团相比同行有一定结构上的优势。为了加快行业复苏,公司推出“安心住”项目,但相比外卖业务,到店和酒店的恢复速度相对较慢;20Q1 到店收入同比降 31%至 31 亿元(佣金降 50.6%,广告降 8.2%);营业利润率为 22%,同比降13.5pct。

新业务:今年投入力度不减。新业务收入 20Q1 同比+4.9%至 41.7 亿元,营业利润率同比提 32.3pct。网约车及 B2B 业务收入有所减少,美团闪购和小额贷款收入增加。公司管理层在公开业绩交流会上表示,今年仍然会从长期战略角度出发,保持对共享单车、闪购、美团买菜、B2B 业务的持续投入。

财务预测与投资建议

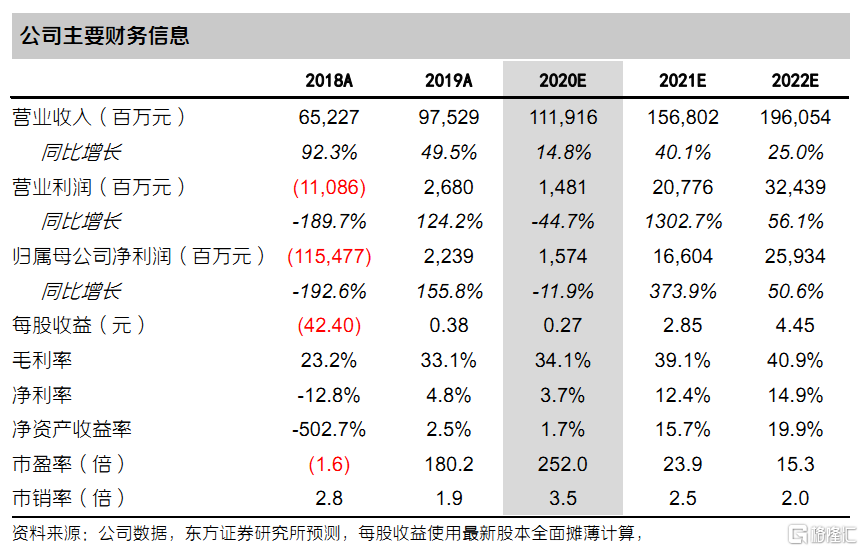

我们预测公司 20-22 年 EPS 分别为 0.27/2.85/4.45 元.。采取分部估值,参考可比公司,给予外卖业务 4.8x PS,预计 21 年收入 917 亿CNY;到店及酒旅给予 31x PE,预计 21 年实现利润 146亿 CNY;不考虑新业务的估值公司合理估值为 9749 亿 HKD,目标价 167.31 元,维持“买入”评级。

风险提示:市场竞争加剧,佣金率提升水平不及预期,到店业务恢复缓慢。