作者:長江宏觀固收趙偉團隊

來源:長江宏觀固收

報告摘要

伴隨股市走強、債市震盪,四季度股基權益倉位提升、部分債基純債倉位下降

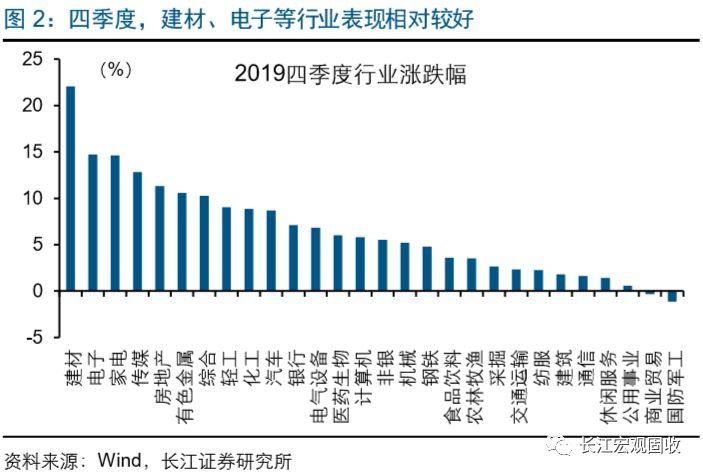

在充裕的流動性環境下,四季度權益類資產迎來結構性牛市,債市震盪。股票市場,建材、電子、傳媒、房地產等週期性行業和TMT行業的表現較好,軍工、商業貿易、休閒服務、農林牧漁、食品飲料等前期漲幅較大的行業跑輸指數。債券市場,10年期國債震盪小幅下行、中低評級信用債的信用利差有所收窄。

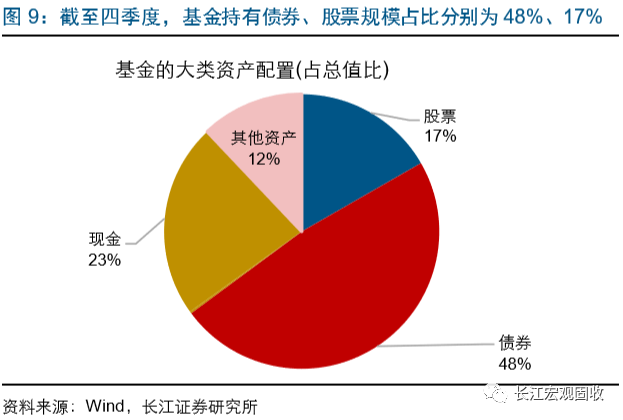

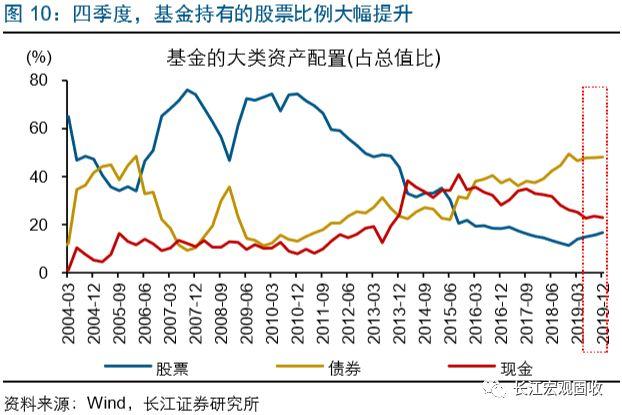

機構行為順勢而動,偏股型基金的權益類資產倉位多提升,部分偏債基金的債券倉位下降。整體來看,四季度基金股票倉位大幅提升1.12個百分點至16.7%,債券倉位基本持平、約為48.2%。分基金看,偏股混基、普通股基和靈活配置基金的股票倉位高位繼續提升;中長期債基、混債二級的債券倉位小幅下降。

基金的槓桿小幅抬升、久期有所下降,多增持週期、TMT等行業中的轉債

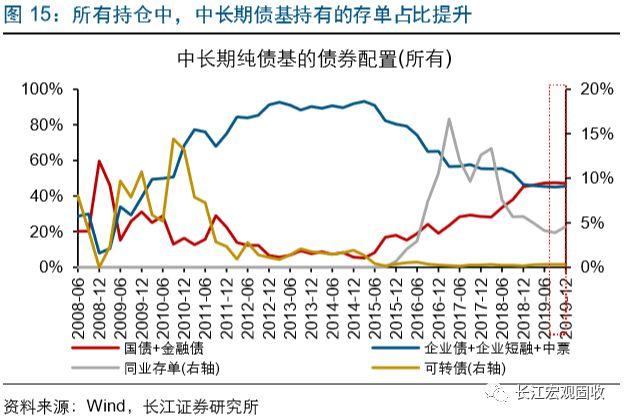

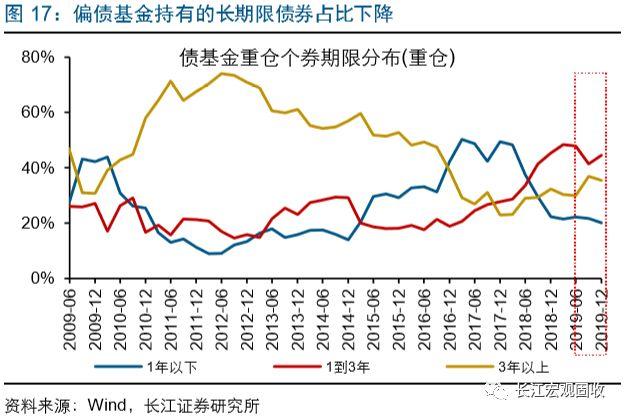

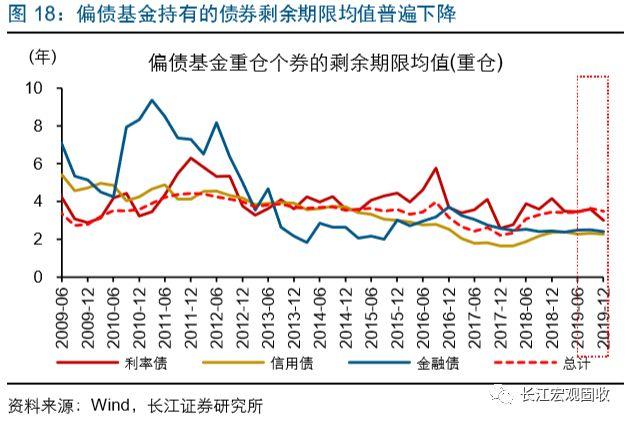

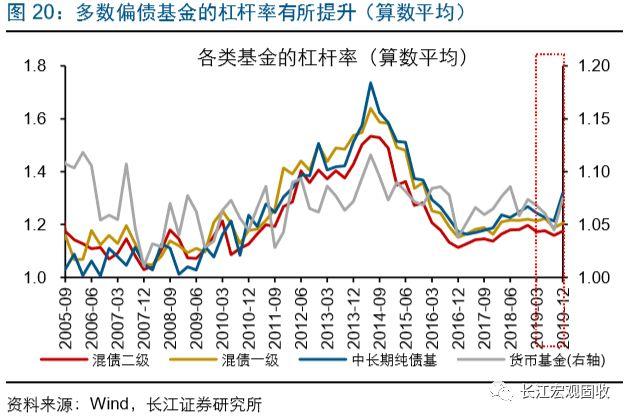

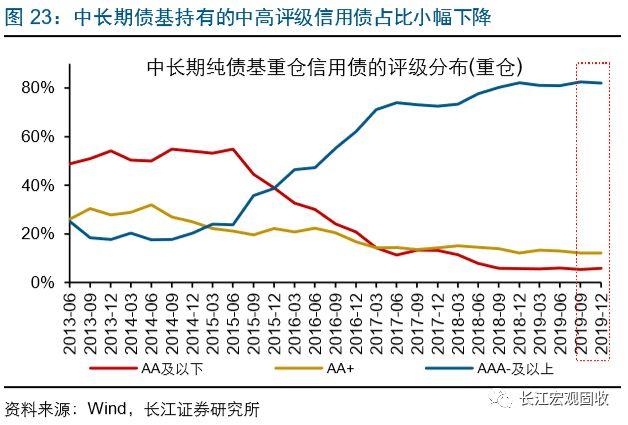

偏債基金的槓桿升、久期降,持倉的信用債仍以高評級為主。多數偏債基金採取加槓桿的策略,例如混債二級、混債一級和中長期純債基的槓桿率,分別提升1.59、3.53、0.59個百分點。同時,偏債基金持倉債券的剩餘期限均值多有所下降、中高評級信用債佔比繼續維持高位。偏債基金持有的3年期以上債券佔比下降1.51個百分點,持有的AAA-及以上信用債佔比抬升約0.07個百分點。

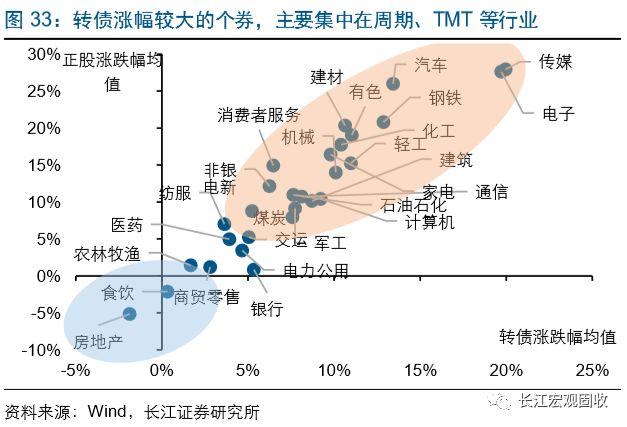

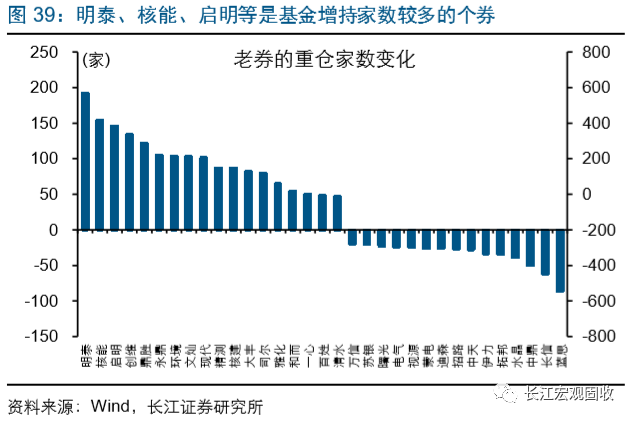

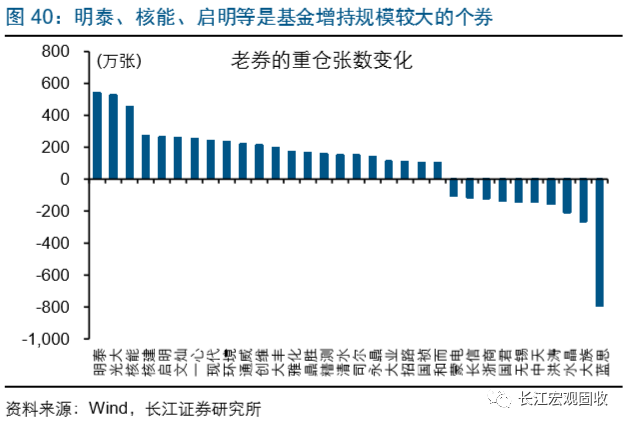

基金和險資均大幅增持轉債,其中基金較偏好週期、TMT等行業中的個券,險資增持較多的或以大盤、中高評級個券為主。從個券來看,四季度,基金增持幅度較大的個券是明泰、核能、啟明、鼎勝等週期、TMT行業個券,並未大幅增持、甚至部分減持蘇銀、招路、蒙電等前期漲幅較大的大盤高評級個券。

利率過快下行,壓縮未來空間,可通過挖掘轉債市場的結構性機會來增厚收益

短期,市場節奏受疫情發展影響較大,中期仍將回歸基本面。近期受疫情、流動性等影響,股市振幅加大、債市持續走強。經驗顯示,市場短期會受疫情等因素干擾,中期仍將回歸基本面。債券市場中期不具備轉熊基礎;權益市場淡化總量、重視結構,多關注轉型邏輯的映射,挖掘新經濟等板塊的結構性機會。

對於債券投資者,利率變化過快壓縮未來空間,可通過挖掘轉債結構性機會增厚收益。短期來看,可以關注醫藥、TMT等受疫情影響較小的板塊。中期來看,伴隨轉債市場階段性的調整,部分個券的配置價值有所提升,未來可繼續挖掘轉債市場的結構性機會,例如可關注5G、新能源等與轉型相關的新經濟板塊。

風險提示:

1. 倉位、槓桿、市值等數據的計算口徑可能存在差異;

2. 基金持倉數據披露不完整或導致結果和實際存在差異。

報告正文

2019年四季度,基金的持倉特徵有何變化?未來一段時間,市場和機構行為又將如何演化?本篇報告,詳細為您解析。

一問:四季度,基金的大類資產配置有何變化?

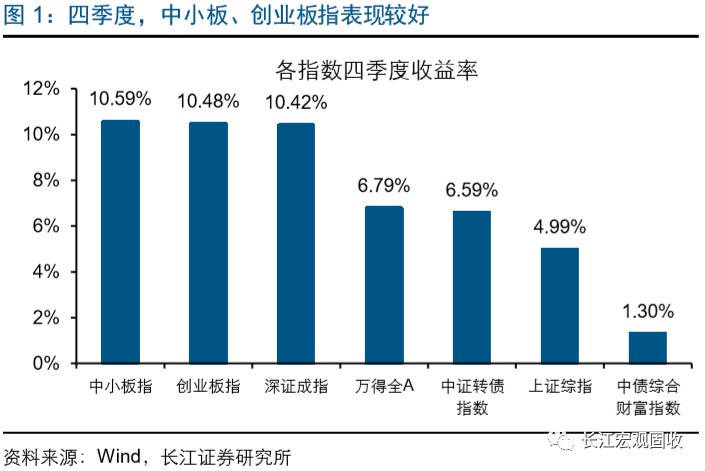

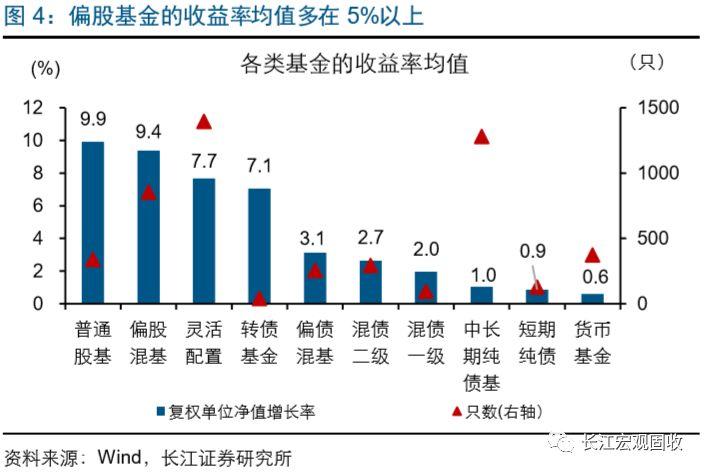

在充裕的流動性環境下,2019年四季度權益市場迎來結構性牛市,債市震盪。四季度,權益市場呈現結構性牛市,中小板、創業板漲幅居前,分別上漲10.6%、10.5%。分行業來看,建材、電子、傳媒、房地產、輕工等週期和TMT行業表現較好,商業貿易、休閒服務、農林牧漁、食品飲料等前期漲幅較大的行業跑輸指數。債券市場,利率債維持震盪,高評級信用債收益率震盪小幅下行,中低評級信用債的信用利差小幅收窄。對應的,多數偏股型基金取得5%以上的收益率。

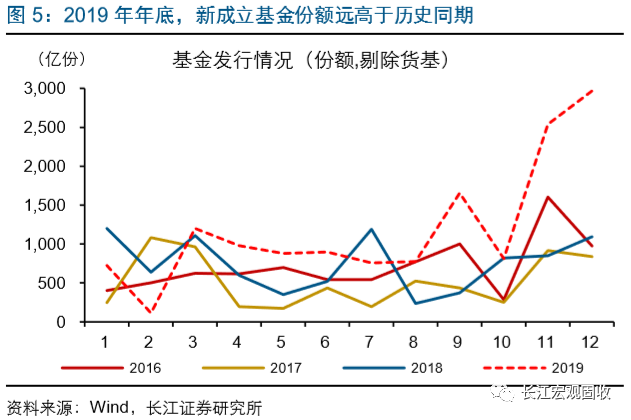

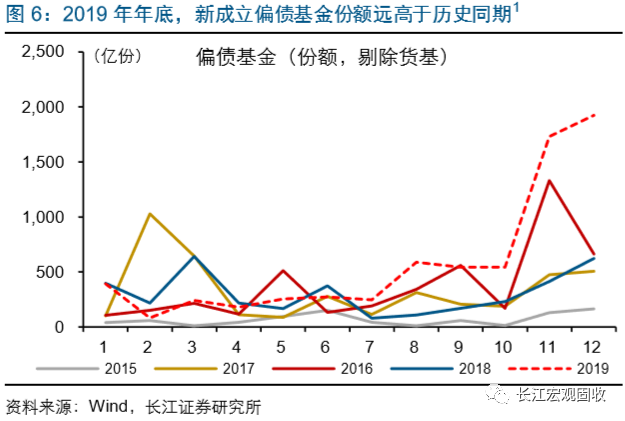

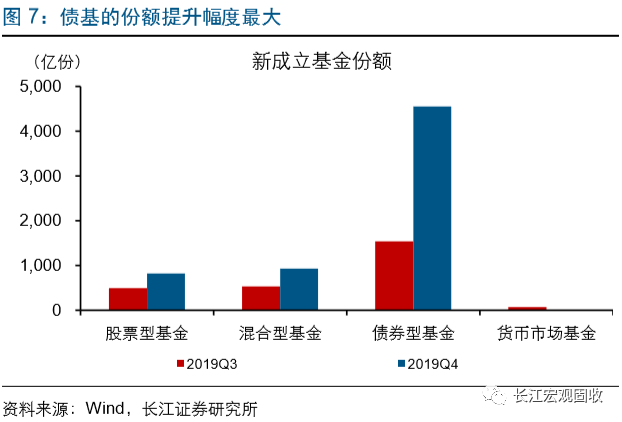

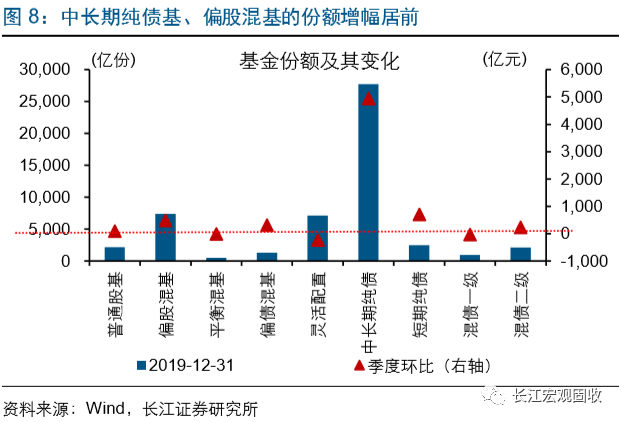

四季度,基金尤其是債券型基金的成立規模遠超歷史同期。2019年年底,基金的合計成立份額大幅抬升,尤其是偏債基金的新成立規模。四季度,新成立的股票型、混合型和債券型基金份額分別為823、929、4550億份,較三季度環比增加330、396、3012億份。所有基金中,中長期純債基、偏股混基的份額增幅居前,新增份額分別為4938、482億份。

從基金的大類資產配置來看,機構行為順勢而動,偏股型基金的權益類資產倉位多提升,部分偏債基金的債券倉位下降。2019年四季度,基金的股票持倉佔比大幅提升1.12個百分點至16.7%,債券持倉佔比基本持平。分基金看,偏股型基金的股票倉位大多提升,其中偏股混合型、普通股票型和靈活配置型的股票倉位,分別較三季度提升0.94、0.03、3.74個百分點至84.9%、86.8%、60.6%;偏股混合型、普通股票型的股票倉位均處於歷史高位。債券型基金中,中長期債基、混債二級基金的債券倉位均下降,二者的債券倉位較三季度分別下降1.90、3.36個百分點至94.1%、83.1%。

二問:各大類偏債基金,主要採取的債市策略?

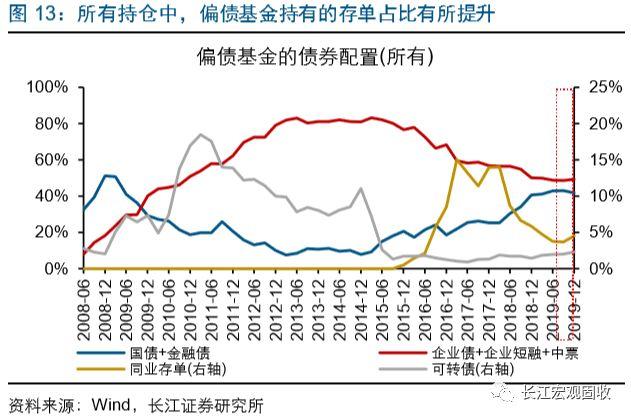

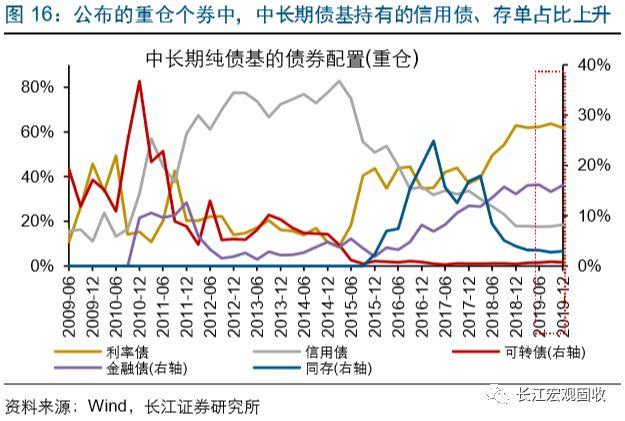

從持倉類型看,偏債基金持有的同業存單和轉債佔比明顯提升,持有的利率債、信用債的佔比小幅下降。從偏債基金[2]的持倉券種看,同業存單、轉債佔比分別提升0.84、0.30個百分點至4.5%、2.3%,金融債、企業債佔比分別下降1.64 、0.12個百分點至40.4%、18.9%。其中,中長期純債基持有的同業存單、可轉債佔比分別提升約0.67 、0.01個百分點至4.6%、0.3%,金融債佔比下降約1.00個百分點至45.8%。從偏債基金的重倉券看,同業存單、可轉債佔比分別提升約0.38 、0.65個百分點至3.3%、6.0%,利率債佔比下降3.81個百分點至56.6%。

從持倉債券的久期來看,偏債基金多采取降久期的策略,持倉債券的剩餘期限有所壓縮,持有的長期限債券規模佔比明顯下降。具體來看,偏債基金持倉的債券中,3年以上的債券佔比較三季度末下降約1.51個百分點至35.4%,1到3年的債券佔比提升3.07個百分點至44.5%。從持倉債券剩餘期限看,期限均值較三季度末減少0.16年至3.48年;其中,持有的利率債、信用債期限,分別下降0.59年、0.04年至3.0年、2.3年。

從槓桿率來看,各類偏債基金的槓桿率中樞有所提升。從基金的槓桿行為來看,多數基金的槓桿率均有所提升,基金的槓桿行為有所增加,或與近期貨幣市場利率較低有關。具體來看,混債二級基金、混債一級基金和中長期純債基金的槓桿率,分別小幅提升1.59、3.53、0.59個百分點至119.0%、123.0%、117.1%。短期純債基金的槓桿率,小幅下降2.95個百分點至114.2%。

從持倉債券的評級看,偏債基金的資質下沉行為尚不明顯,多數基金的中高評級債券持倉佔比繼續維持高位。具體來看,偏債基金持有的AAA-及以上信用債佔比,抬升約0.07個百分點至81.5%;持有的AA+的信用債規模佔比,下降0.14個百分點至12.7%。另外,偏債基金持有城投債的比例有所下降,約下降2.31個百分點至29.9%;規模較大的中長期債基的城投債持倉佔比,下降約1.94個百分點至30.5%。

三問:相較保險等資金,基金的轉債持倉變化?

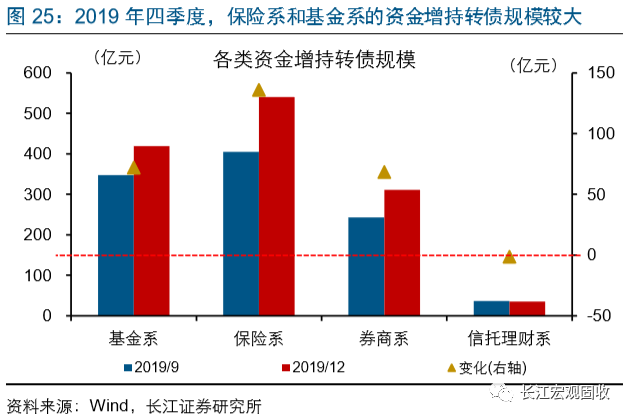

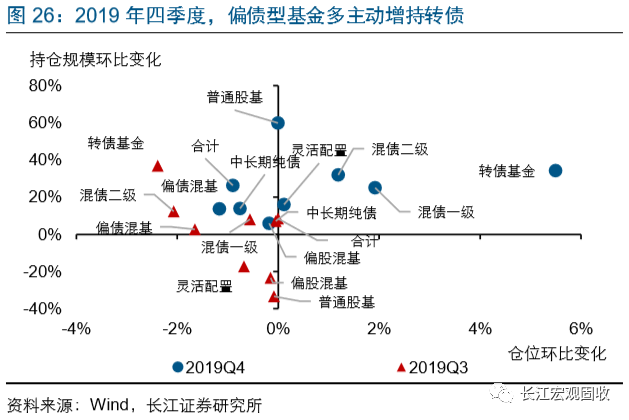

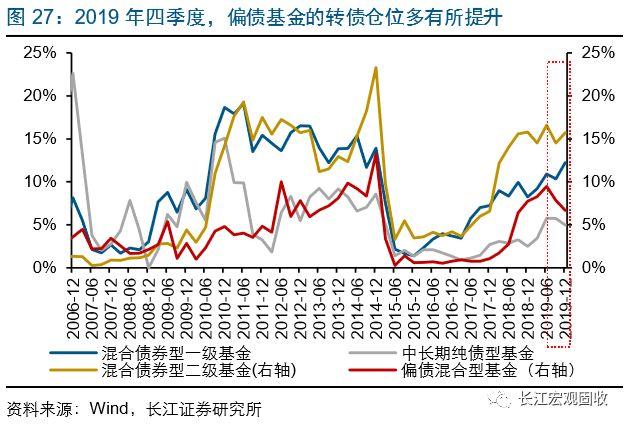

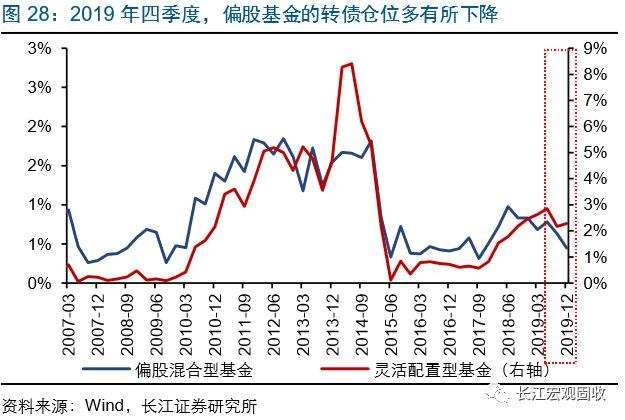

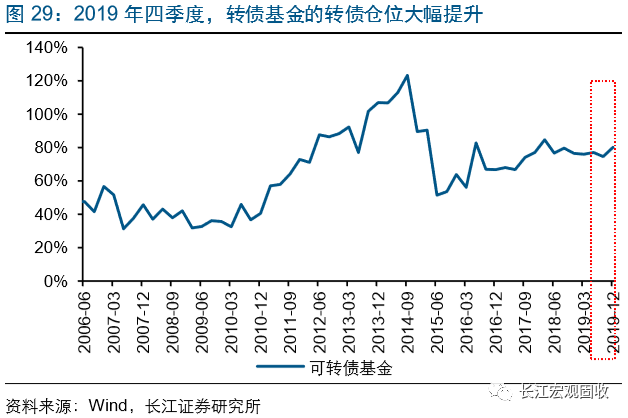

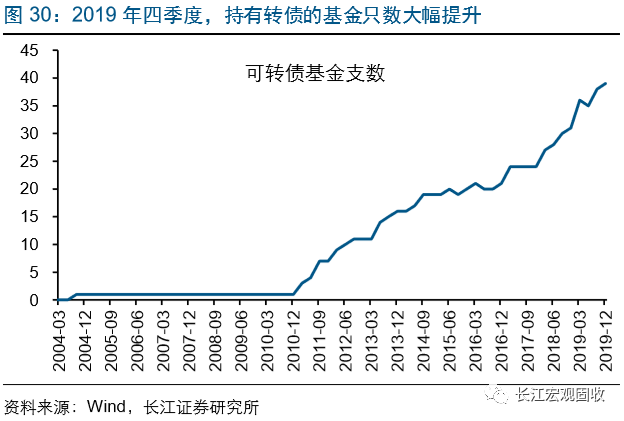

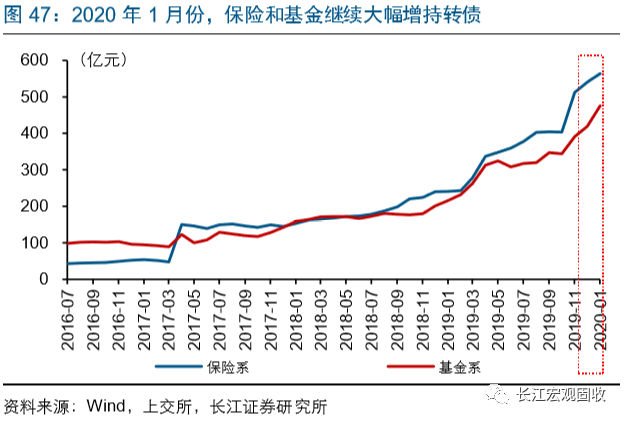

四季度,險資、基金均大幅增持轉債;公募基金中,偏債基金和轉債基金多主動增持轉債。2019年四季度,保險系和基金系轉債持倉規模分別提升135.95、71.96億元至540.5、419.2億元,是所有機構投資者中淨增持轉債規模最大的資金。公募基金中,偏債基金、轉債基金多主動增持轉債,基金的轉債持倉規模和轉債倉位均有所提升。例如,轉債基金、混債二級在四季度分別增持轉債約45.13、87.31億元,轉債倉位亦分別提升5.50、1.19個百分點至80.2%、15.7%。

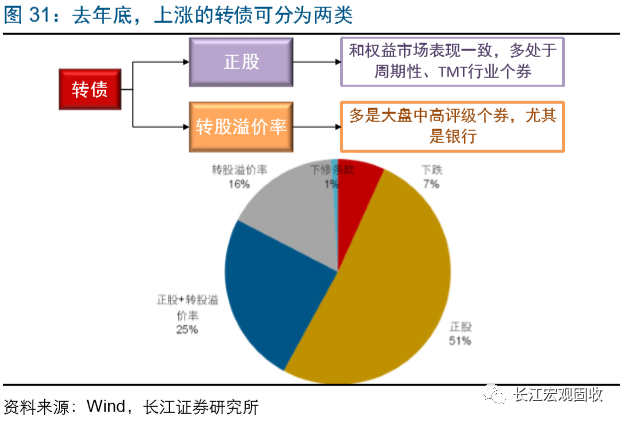

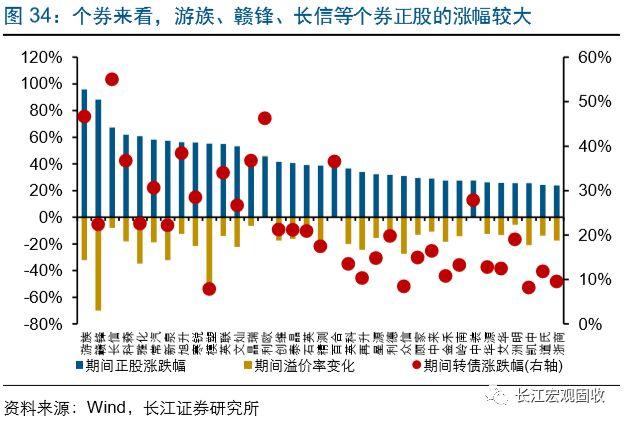

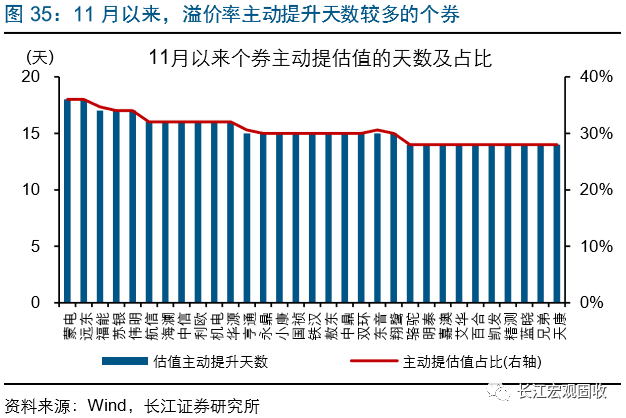

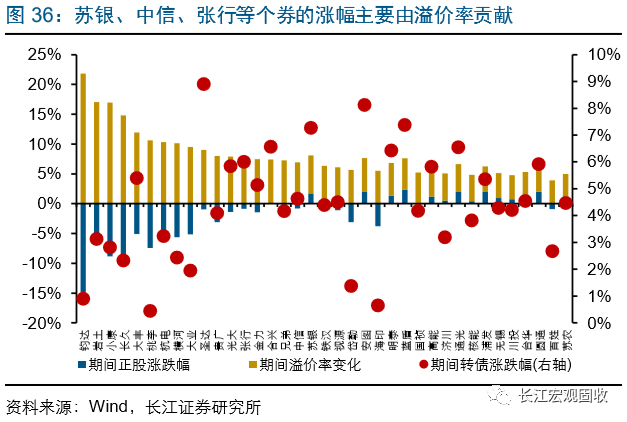

對應的,四季度轉債迎來正股和溢價率雙重驅動的行情,背後或與權益市場估值修復、保險等資金的配置行為有關。具體來看,受正股驅動而上漲的個券,主要分佈在表現較好的權益板塊,例如建材、有色等週期性板塊;背後主要是估值極端分化、經濟復甦預期帶來的週期性行業估值修復。受轉股溢價率驅動而上漲的個券,主要是大盤、中高評級個券,尤其是銀行等大盤轉債。此類個券轉股溢價率的主動抬升,或主要緣於險資等增量資金的配置行為。(詳細分析見前期報告《近期轉債行情三問》)

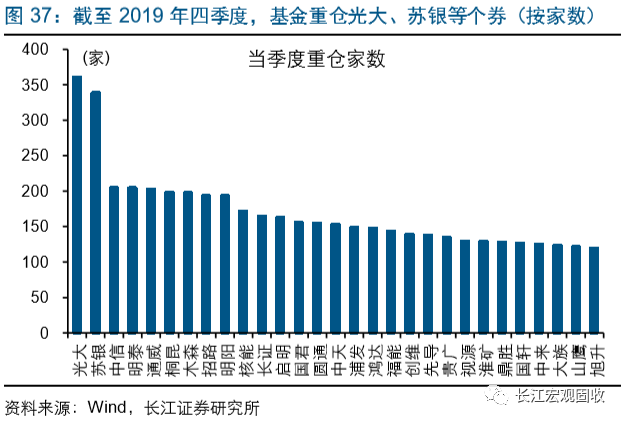

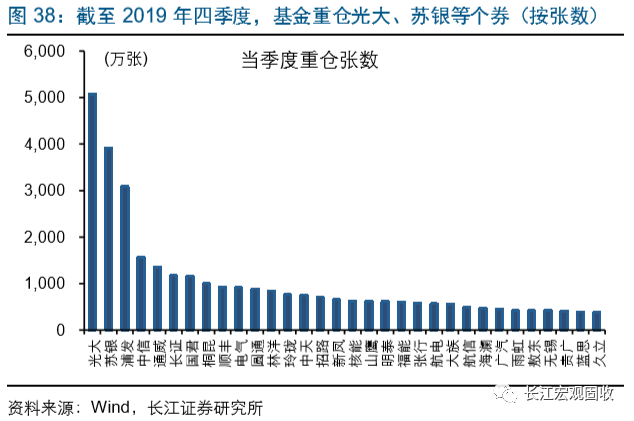

從基金持倉的邊際變化看,基金增持幅度較大的多是受正股驅動而上漲的週期和TMT行業個券。截至2019年四季度末,結合持倉家數和規模看,基金重倉的個券主要是光大、蘇銀、中信、明泰、通威等大盤優質個券。四季度基金增持幅度較大的個券主要是明泰、核能、啟明、鼎勝、永鼎等週期和TMT行業的個券,並未大幅增持、甚至部分減持了蘇銀、招路、蒙電等前期漲幅較大的大盤中高評級個券。

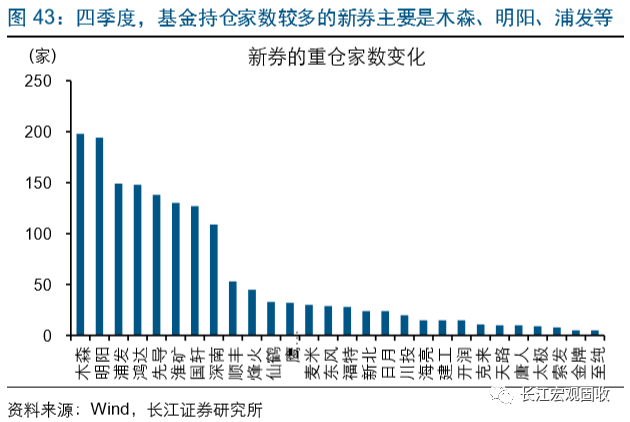

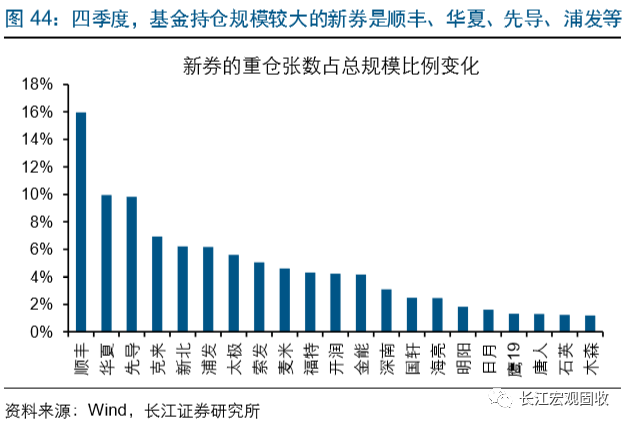

與此同時,基金較為偏好大盤、中高評級優質新券,例如浦發、順豐、木森等。2019年四季度,是新券上市的高峯期。由於存量個券的市場價和轉股溢價率持續維持高位,新券上市的定位普遍較高。市場對新券的關注度不斷攀升,新券的中籤率持續維持低位。具體從基金持倉的新券來看,基金持倉家數較多、持倉規模佔比較大的新券主要是木森、明陽、浦發、順豐、先導等優質大盤中高評級個券。

四問:以史為鑑,當前債券市場將何去何從?

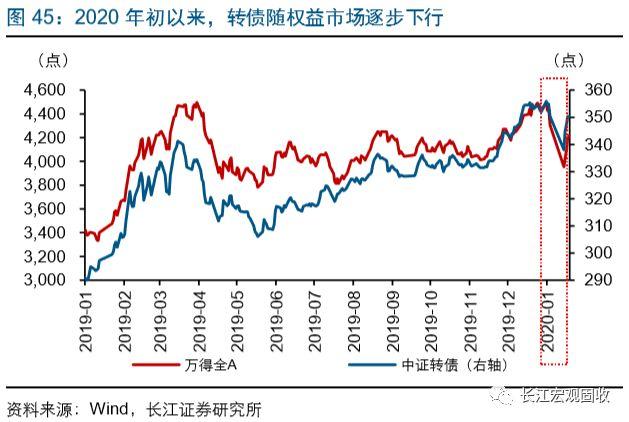

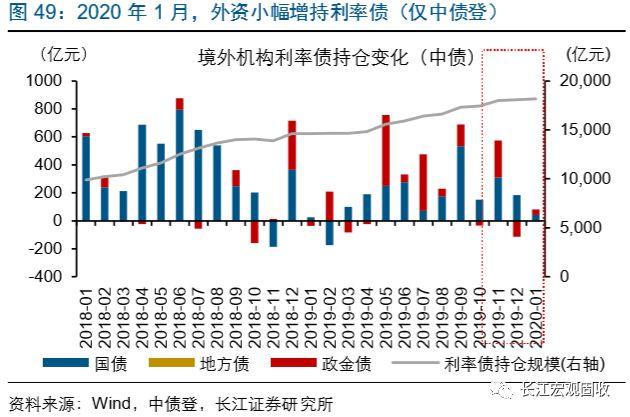

2020年年初以來,伴隨股市估值修復到一定水平,疊加疫情、流動性等的影響,權益類資產振幅加大,債市持續走強。2020年年初以來,上證綜指跌幅達5.7%,轉債跌幅約0.1%,10年期國債收益率大幅下行約30BP至2.8%左右。機構行為方面,一月,保險和基金等資金仍大幅流入轉債市場,二者合計增持轉債約79.35億元,較2019年12月的增幅有所提升。同時,各機構大幅增持地方債、小幅減持國債等,或與地方債發行加速、10年期國債收益率處於低位有關;外資持續增持利率債、但幅度弱於此前,或部分受近期人民幣匯率貶值等因素影響。

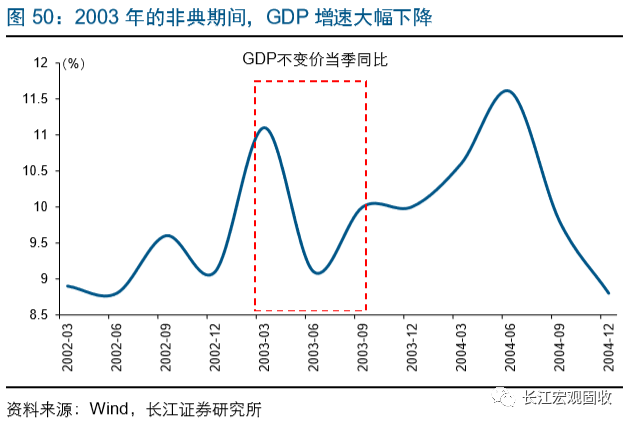

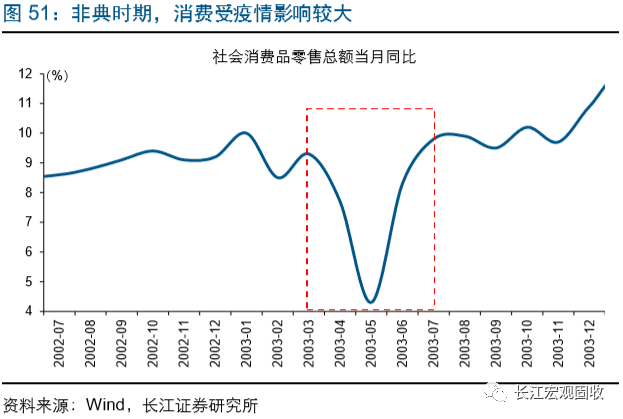

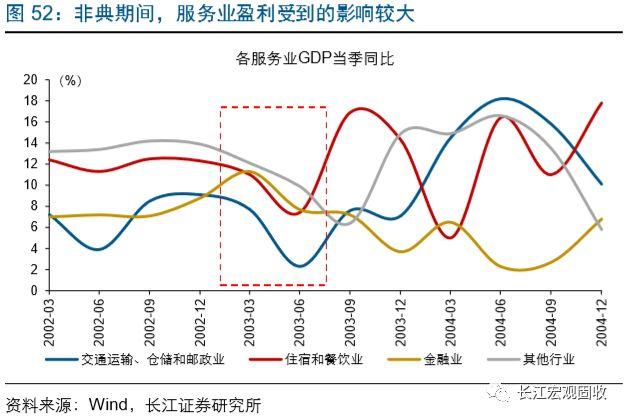

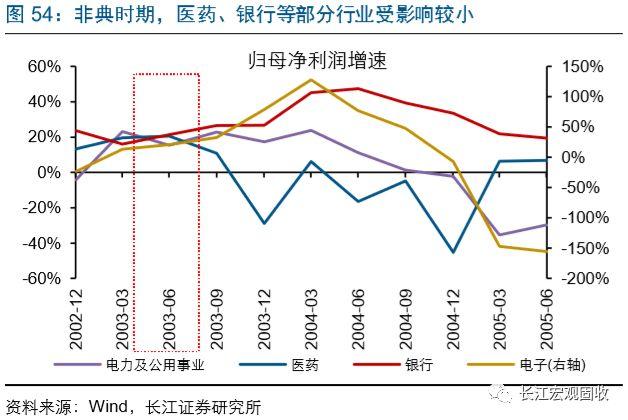

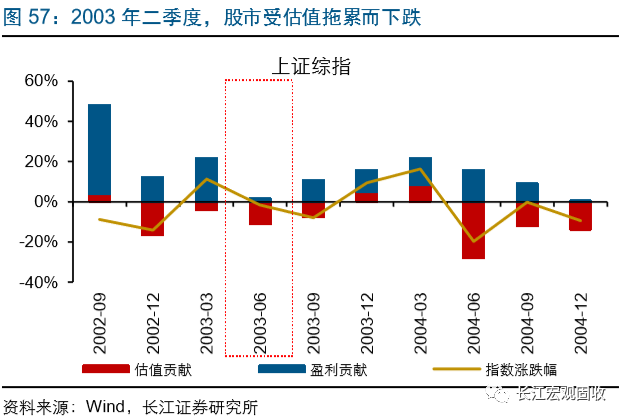

經驗顯示,疫情短期對經濟產生一定衝擊,尤其對消費和服務相關行業影響較大,相關行業的上市公司盈利亦會受到影響。2003年二季度,經濟受到明顯衝擊,單季經濟增速下滑2個百分點;其中,疫情拖累居民收入、進而制約居民消費,導致社會消費零售總額增速明顯下滑。從上市公司的數據來看,2003年二季度,上市公司整體的盈利增速高位下滑;其中,消費者服務、交運等行業的盈利增速受疫情影響大幅下滑,但醫藥、銀行、電力公用等行業的盈利增速反而有所上升。

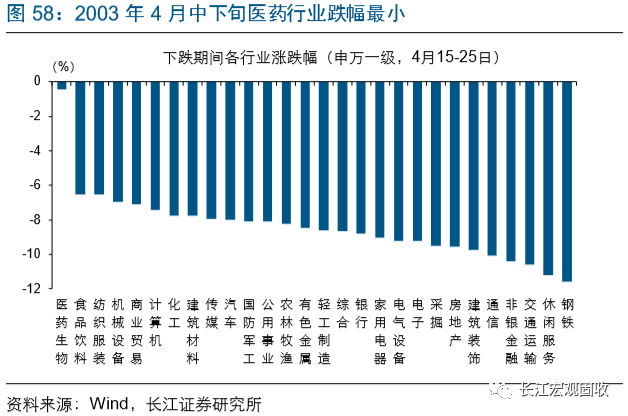

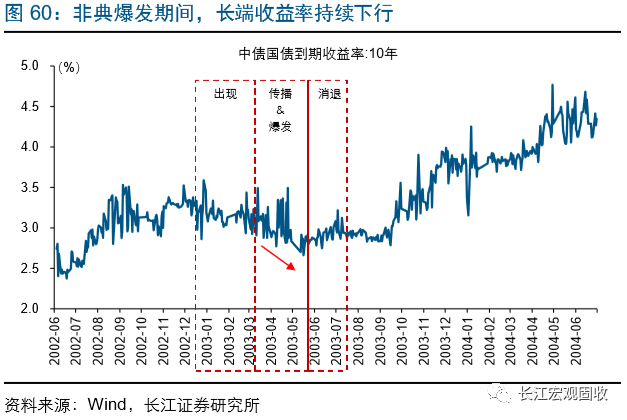

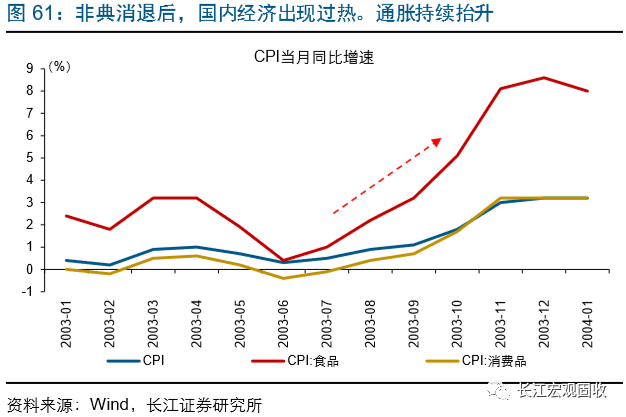

資產表現來看,非典時期,短期轉債隨權益市場調整,長端收益率下行;但中期來看,轉債和純債市場均迴歸基本面。2003年二季度,伴隨“非典”確診人數的快速大幅攀升,上證綜指自2003年4月16日開始大幅下跌,轉債隨之下行。期間,權益市場受估值拖累而下跌,二季度單季度的跌幅達到1.6%;其中,休閒服務、交運、建築等行業的跌幅較大,醫藥等行業跌幅較小。長端收益率總體走低,5月中旬,10年期國債收益率達到2003年年內低點。但2003年下半年,伴隨“非典”疫情的消退,權益市場迴歸基本面、迎來結構性行情,債券收益率隨着通脹抬升而持續上行。

短期來看,債市節奏受疫情發展干擾,中期仍將回歸基本面。為緩解疫情影響等,未來一段時間流動性環境或保持中性偏鬆,宏觀形勢仍有利於債市,但長端收益率的過快下行壓縮未來下行空間;需緊密跟蹤疫情、復工等變化,謹防利率快速下行、避險情緒釋放帶來的回調風險。中期來看,債市仍有經濟基本面支持,並不具備轉熊基礎;但通脹中樞難降可能掣肘貨幣操作,進而約束利率下行空間。

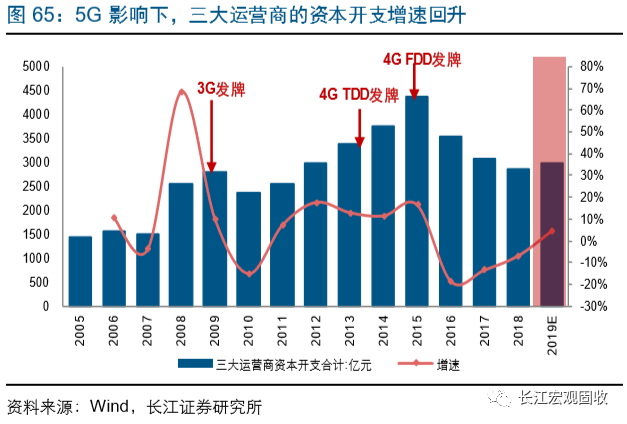

對於債券投資者,利率變化過快壓縮未來空間,可通過挖掘轉債結構性機會增厚收益。多關注轉型邏輯的映射,挖掘新經濟等板塊的結構性機會。從上市公司的數據來看,部分新經濟相關細分板塊的資本開支增速、資本開支佔收入的比重已經開始回升。例如,2019年三季度,在5G等帶動下,基礎軟件及套裝軟件、電信運營、系統設備等行業的資本開支累計增速、資本開支佔收入的比重開始逐步提升。結合目前新經濟相關板塊的轉債特徵來看,可關注新北、烽火等價格稍低、ROE較高的個券。

經過研究,我們發現:

(1)在充裕的流動性環境下,四季度權益類資產迎來結構性牛市,債市震盪。股票市場,建材、電子、傳媒、房地產等週期性行業和TMT行業的表現較好,軍工、商業貿易、休閒服務、農林牧漁、食品飲料等前期漲幅較大的行業跑輸指數。債券市場,10年期國債震盪小幅下行、中低評級信用債的信用利差有所收窄。

(2)機構行為順勢而動,偏股型基金的權益類資產倉位多提升,部分偏債基金的債券倉位下降。整體來看,四季度基金股票倉位大幅提升1.12個百分點至16.7%,債券倉位基本持平、約為48.2%。分基金看,偏股混基、普通股基和靈活配置基金的股票倉位高位繼續提升;中長期債基、混債二級的債券倉位小幅下降。

(3)偏債基金的槓桿升、久期降,持倉的信用債仍以高評級為主。多數偏債基金採取加槓桿的策略,例如混債二級、混債一級和中長期純債基的槓桿率,分別提升1.59、3.53、0.59個百分點。同時,偏債基金持倉債券的剩餘期限均值多有所下降、中高評級信用債佔比繼續維持高位。偏債基金持有的3年期以上債券佔比下降1.51個百分點,持有的AAA-及以上信用債佔比抬升約0.07個百分點。

(4)基金和險資均大幅增持轉債,其中基金較偏好週期、TMT等行業中的個券,險資增持較多的或以大盤、中高評級個券為主。從個券來看,四季度,基金增持幅度較大的個券是明泰、核能、啟明、鼎勝等週期、TMT行業個券,並未大幅增持、甚至部分減持蘇銀、招路、蒙電等前期漲幅較大的大盤高評級個券。

(5)短期,市場節奏受疫情發展影響較大,中期仍將回歸基本面。近期受疫情、流動性等影響,股市振幅加大、債市持續走強。經驗顯示,市場短期會受疫情等因素干擾,中期仍將回歸基本面。債券市場中期不具備轉熊基礎;權益市場淡化總量、重視結構,多關注轉型邏輯的映射,挖掘新經濟等板塊的結構性機會。

(6)對於債券投資者,利率變化過快壓縮未來空間,可通過挖掘轉債結構性機會增厚收益。短期來看,可以關注醫藥、TMT等受疫情影響較小的板塊。中期來看,伴隨轉債市場階段性的調整,部分個券的配置價值有所提升,未來可繼續挖掘轉債市場的結構性機會,例如可關注5G、新能源等與轉型相關的新經濟板塊。

註釋:

[1]此處的偏債基金包含短期純債型基金、混合債券型二級基金、混合債券型一級基金、偏債混合型基金、中長期純債型基金、可轉債基金。

[2]主要包括短期純債基、中長期純債基、混債一級、混債二級、偏債混基等偏債基金。

[3]本文中主動提估值的情形,是指轉債漲幅超過正股的情形;本文計算主動提估值相關數據時,均剔除了個券上市首日的數據。