作者:陶輝東

來源: 投中網

羅欣藥業的股份兩年間交易了接近30次,價格起伏不一。本次借殼前,股東名單中有高瓴資本、平安資本、前海母基金、物明投資、雲澤資本等眾多VC/PE機構。

2020年A股借殼第一案誕生。1月3日,東音股份發佈公告稱,已完成與羅欣藥業的資產置入及置出交割。羅欣藥業借殼上市至此基本大功告成,只剩下最後登記股份的程序。

羅欣藥業是國內大型的仿製藥、原料藥企業,2018年銷售收入達62億元,淨利潤5.2億元。按目前市場走勢,借殼上市後,其市值有望達到200億元。

這一價值200億的借殼,被眾多投資者的分食。2017年至2019年間,羅欣藥業的股份是老股轉讓市場上的搶手貨,林林總總被交易了接近30次,價格也起起伏伏。到借殼上市前,羅欣藥業的股東名單中有高瓴資本、平安資本、前海母基金、物明投資、雲澤資本等眾多VC/PE機構。

乾淨利落的借殼

2019年4月,羅欣藥業與中小板上市的東音股份達成協議,正式邁出借殼上市的步伐。整個借殼上市的過程非常順利,2019年12月通過了證監會審核,2020年1月完成資產交割。此時距離羅欣藥業從港股退市僅兩年多時間。

東音股份是一隻市場上少見的優質殼,經營穩健,幾乎沒有債務等歷史問題。被借殼之前,東音股份是一家井用潛水泵生產商,2016年在A股上市,此後幾年業績穩定增長,到2018年淨利潤超過1.1億元。在2019年4月借殼案公佈前,東音股份市值約20多億元。

簡單而言,借殼方案包括資產置出與置入,以及發行股份。

1、東音股份僅保留少量現金、貨幣資金和可轉債,而將其他資產全部置出。置出資產評估值為9億元。

2、羅欣藥業99.7%的股權為置入上市主體的資產,作價75億元。

3、置出資產與置入資產進行等值置換,兩者之間66億元的差額,由東音股份用發行股票的方式向對方購買。

交易前,東音股份原控股股東方秀寶持有37%的股份,交易完成則下降至7%。同時,羅欣控股在交易完成後則持有東音股份36%的股份,為新的控股股東。羅欣藥業在交易前持有羅欣藥業48%的股份。

因為2019年複雜的資本市場環境,小市值上市公司往往有一些硬傷,給借殼上市制造阻礙。最典型的如英雄互娛,一年內兩次謀求借殼上市,均因為選的“殼”自身存在債務等方面的硬傷而告吹。而羅欣藥業借殼上市後沒有任何歷史包袱,可以輕裝上陣。

資本坐上過山車

羅欣藥業不僅是2020年A股借殼第一案,也是從H股退市,再赴A股借殼上市的首例。羅欣藥業早在2005就在港交所創業板H股上市,但在此後嘗試轉主板的過程中卻屢屢碰壁,三次申請轉板均無果而終。2017年,羅欣藥業決定從港股私有化退市,轉道國內上市。

羅欣藥業在港股一直不太如意,最大的硬傷就是估值。2016年11月,高瓴旗下人民幣基金高瓴天成以9.7 元/股的價格購買羅欣藥業的內資股,這一價格與羅欣藥業的H股股價相當,總投資額8000餘萬元。以此計羅欣藥業總估值僅52億元人民幣。

2017年6月羅欣藥業私有化退市,私有化要約的價格是17 港元/股,總市值103億港元(約88億元人民幣)。

私有化之後,在A股上市的預期之下,羅欣藥業的老股價格反而大幅升值。2017年8月,物明投資以19.5元人民幣/股的價格,受讓了500萬股羅欣藥業老股,投資額接近1億元。這一價格與兩個月前的私有化價格相比增長了28%。

2018年11月,平安資本以2.92美元/股的價格,受讓了約2600萬股,總投資額約7600萬美元。這一價格比私有化價格增長了33%。

而在借殼上市方案公佈後,羅欣藥業整體作價75億元人民幣,比2017年的私有化估值還低了約15億元人民幣。折算成股價,約合12.4元人民幣/股,這讓投資羅欣藥業的眾多VC/PE出現了浮虧。例如平安資本,浮虧了近四成。

好在交易對價基本上以股票支付,東音股份的股價大漲,讓VC/PE們成功的扭虧為盈。每一股羅欣藥業的股份,大約可以置換東音股份1.77股。而東音股份股價目前已經衝高至14元左右。還以平安資本為例,交易後持有東音股份4600餘萬股,持股市值超過6億元人民幣,浮盈20%左右。

仿製藥承壓 創新藥乏善可陳

羅欣藥業的估值起起伏伏,讓資本坐上了過山車。實際上,從當前投資風向來看,羅欣藥業並不是VC/PE青睞的那一類。

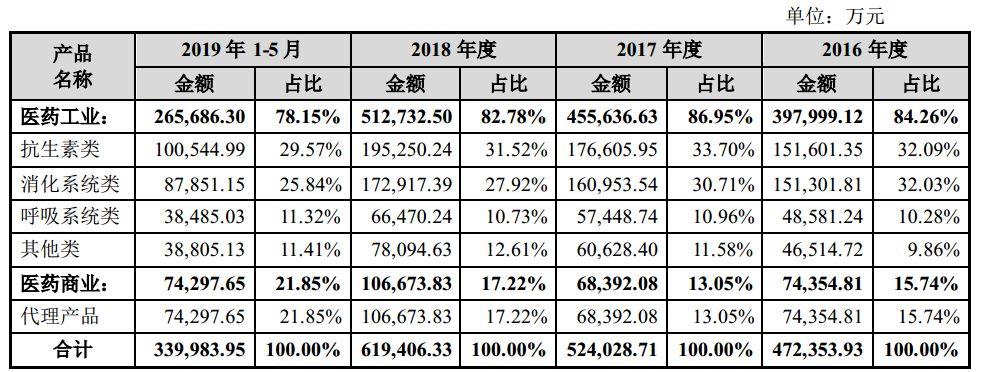

羅欣藥業的產品主要是仿製藥和原料藥。2018年銷售收入62億元,第一大類產品是抗生素。其中拳頭產品、應用最廣的抗生素頭孢類產品貢獻了6.7億元收入,佔總收入的11%。2017年羅欣藥業在抗生素類藥品市場上佔有2.35%的份 額,排在全國第八名。

除此之外,羅欣藥業在消化系統用藥、呼吸系統用藥上也有較強的市場地位。相關數據顯示,在消化類用藥市場上,羅欣藥業2017 年佔有 7.71%的市場份額,排第三名;在呼吸類用藥市場上,羅欣藥業以2.29%的市場佔有率排第五名。

除此之外,羅欣藥業還有規模持續擴大的藥品、醫療器械代理業務,在2018年貢獻了11億元的銷售收入,佔總收入的17%。到2019年前五個月,佔比更是提升至22%。

羅欣藥業的收入構成,摘自招股書

這樣一幅業務圖景,可以説是毫不“性感”。羅欣藥業的近年的收入增長主要由藥品、醫療器械代理業務的持續擴大支撐,但這一業務的毛利率極低,2018年的數據是2.9%。因此增收卻不增利。

而支撐利潤的仿製藥板塊,前景難言樂觀。仿製藥門檻低,競爭激烈。例如羅欣藥業銷售額最高的抗生素板塊,市場佔有率最高的白雲山也只有5%。可以説是紅海一片。

隨着藥品集中採購等一系列控藥價政策的出台,仿製藥更是面臨巨大的降價壓力,利潤空間被進一步壓縮。

此次羅欣藥業的借殼上市附帶了業績對賭,羅欣藥業在2019年度、2020年度和2021年度實現的扣非歸母淨利潤需分別不低於5.5億元、6.5億元和7.5億元。也就是説三年承諾期內扣非歸母淨利潤年複合增速要達到16%以上。但從歷史業績來看,羅欣藥業在2018年的利潤增速已經明顯放緩,扣非歸母淨利潤甚至下降了2%。

面對盈利困境,很多傳統仿製藥生產商在大力向創新藥轉型。仿製藥巨頭恆瑞醫藥董事長孫飄揚在2019年10月的一次行業論壇上甚至公開表示,恆瑞在2018年夏天就停掉一般仿製藥的項目,只做創新藥和有核心價值的高端仿製藥。可為佐證的是,2018年營收達174億元的恆瑞,將其中27億元投入了研發,佔比15%。

相比之下羅欣藥業在創新藥上的投入比較小。2018年,羅欣藥業研發投入僅5億元,佔總收入的8%。羅欣藥業的研發管線仍然以3、4類藥、仿製藥為主,創新藥極少。

羅欣藥業目前28個在研項目中,僅有6個1類新藥。這6個1類新藥也進展有限,有3個還在臨牀前研究階段,1個正着申報臨牀試驗,2個臨牀一期。