机构:光大证券

评级:增持

目标价:12.0 港元

◆3Q19营收及毛利率表现优于指引,叠加一次性收益增厚净利润

3Q19公司实现营收8.16亿美元,同比下降4.0%,环比上升3.2%,超出公司指引环比上升0-2%区间。毛利率为20.8%,环比上升1.7个百分点,表现优于公司指引20%。得益于毛利率改善以及处置附属公司LFoundry收益,经营利润率上升至5.8%,净利率上升至14.1%,实现归母净利润1.15亿美元。

◆产能需求紧俏,未来收入端增长取决于产能扩张进度

剔除LFoundry影响后,3Q19晶圆销售额环比上升4.7%,主要由晶圆出货量带动,产能利用率由2Q19的91%随之提升至3Q19的97%,显示公司产能需求紧俏,主要得益于中国区客户拉货以及公司自身成熟特色工艺平台效益释放,未来收入端增长取决于公司产能扩张进度。展望四季度,公司产能扩张有限,在客户订单需求旺盛背景下产能利用率继续抬升、产品结构优化及部分产品涨价效应有望驱动公司收入及毛利率继续环比上升,公司指引4Q19总收入环比增长2-3%,毛利率继续抬升至23-25%。

◆先进节点上量驱动收入端重回增长轨道,同时带来盈利能力波动压力

公司FinFET技术进展顺利,14nm于4Q19开始贡献营收,同时第二代技术平台进入客户导入阶段、规划于20年风险生产。5G时代FinFET工艺需求释放叠加国产大客户订单倾斜,公司14/12nm上量趋势更加明朗,然而行业价格竞争压力仍存,叠加大额折旧及研发费用影响,先进节点上量或对公司短期业绩带来拖累、但有助于中长期发展前景向好带来估值提振。

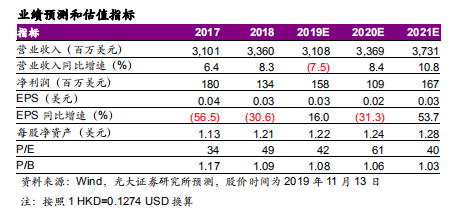

盈利预测、估值与评级:鉴于公司下半年产能利用率提升驱动业绩改善超预期,5G时代成熟平台效益有望继续释放,上调19-21年净利润预测46%/121%/54%至1.58/1.09/1.67亿美元。5G时代国产替代趋势加速兑现,14nm及以下先进节点放量叠加成熟节点需求维持紧俏有望驱动公司收入端重回健康增长轨道,然而受14nm折旧压力影响,盈利能力存在波动可能,给予20年1.2倍PB,上调目标价至12元港币,维持“增持”评级。

风险提示:中国区晶圆代工竞争加剧;14nm客户拓展不及预期。