作者:吴一凡刘阳等

来源:华创交运与供应链研究

公司发布三季报:Q3增长15.7%,业绩符合预期。

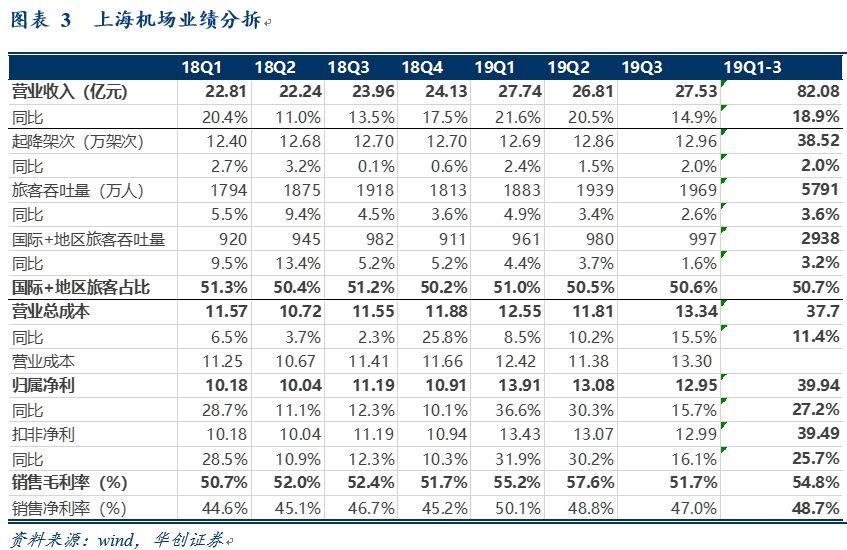

1)财务数据:前三季度实现营业收入18.95亿,同比增长18.95%,归母净利润39.95亿,同比增长27.19%;

分季度来看,Q3营业收入27.53亿,同比增长14.9%,Q1、Q2分别为21.6%和20.5%;Q3归母净利润12.95亿,同比增长15.7%,Q1、Q2分别为36.6%和30.3%。

2)业务量:

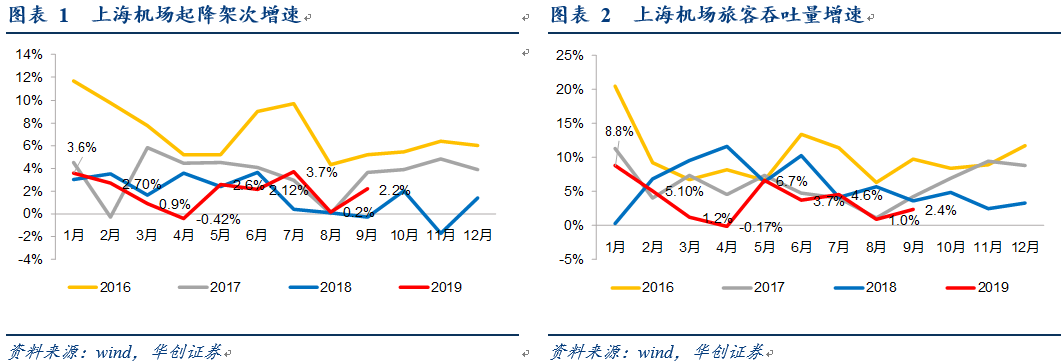

Q3起降架次12.96万,同比增长2%,旅客吞吐量1968.8万人,同比增长2.6%,其中国际850万人,同比增长4.6%,地区147万人,同比下滑13.0%,国际+地区合计997万人,同比增长1.6%,占比50.6%;

前三季度起降同比增长2%,旅客吞吐量增长3.6%,其中国际+地区旅客增速3.2%。

收入结构:扰动因素影响Q3免税收入增速,不改长期逻辑,且预计后续影响将减弱。

公司披露三季度免税新合同内部分营业收入9.25亿(T2+卫星厅),对应免税销售额21.76亿,按照T1免税占总体40%左右测算,三季度免税销售额约为35亿左右,同比增长约14%,相比上半年增速放缓;人均消费额约为346元,同比约12%,上半年人均约25%增长。

我们认为有多重扰动因素:

a)港台地区航线客流量在8-9月下滑近20%导致免税店客流量增速显著放缓;

b)多发台风天气等导致客流放缓。

其中冬春换季后上海-香港航班量下降4.8%,其影响会逐步削弱。

成本结构:卫星厅投产致成本增加,在建工程转固规模仅120亿左右,明显低于预算值。

1)三季度公司营业成本13.3亿,同比增长16.6%,环比增长1.9亿,预计主要为9月卫星厅投产后带来相关运营成本增加所致。

2)整体三期工程规模可控,体现公司管理能力:从转固规模来看,三季度末为200.8亿,环比Q2增加118亿,对应在建工程由93.5亿降至3.8亿,意味着三期工程实际决算在120亿左右,而此前半年报披露预算数为186亿,可控的资本开支使得公司折旧将低于初期预算,目前测算年折旧摊销约为6.85亿。

费用管控依旧优秀,管理费用环比大幅减少,投资收益贡献增量收益。

公司三费合计仅约200万,相比Q1 /Q2的0.12亿、0.39亿大幅减少,其中管理费用0.55亿,环比减少0.34亿,利息收入0.53亿(Q2为0.5亿)。此外,三季度投资收益2.89亿,同比增长19.9%,环比增加0.4亿。

投资建议:

1)盈利预测:基于Q3扰动因素致收入增速放缓,预计2019-21年公司净利润预测分别为51.3、56.2、67.4亿元,对应PE27.6、25.2和21倍。

2)香化占比接近80%的品类设置下,免税销售的源动力是对高档香化品的需求。参考日本70-80年代的情况以及当前我国潜力,预计颜值经济黄金时代可持续5-10年;静态测算免税回流空间约3倍(1000-1500亿规模)。

3)参考海外机场,当前27倍PE水平具备性价值,强调“推荐”评级。

风险提示:卫星厅投产后成本超预期,市内免税店冲击超预期,经济大幅下滑。