今年以來,豬肉股絕對是A股市場的明星。其中,正邦科技和牧原股份均累計大漲超過200%,新五豐上漲193%,新希望上漲167%,温氏股份上漲超過50%。

其中,牧原股份作為生豬養殖業的老二,市值已經高達1927億元,離温氏股份的2069億元僅僅相差100多億元。豬企雙雄,市值雙雙超過科技股槓把子的中興通訊和立訊精密。

然而,生豬養殖上游的疫苗龍頭,同樣漲勢不錯,但力度稍遜。其中,中牧股份累計上漲123%,金河生物上漲46%,生物股份僅上漲19.75%。

顯然,豬用疫苗股不是市場主線。但在生豬養殖股大肆暴漲之後,未來市場會不會輾轉到上游去敲打豬用疫苗股呢?這值得去推敲和思考。

下面,我們重點來分析分析豬用疫苗龍頭——生物股份。

一、生物股份成色幾何?

生物股份,原名叫金宇集團,早期業務非常雜,包括生物製藥製造、房地產開發、羊絨防治、農牧業開發。最後,業務主要聚焦在了生物製藥製造,其他多元化業務均放棄了。

目前,疫苗業務佔據公司營收的97%(其中豬有疫苗佔據90%以上),下游客户包括温氏、牧原等龍頭生豬養殖企業。

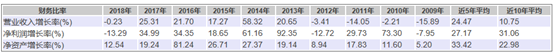

從2013年剝離房地產業務算起,最近5年,生物股份營收平均增長率為24.47%,淨利潤平均增長率在31.06%。

長期看,生物股份的業績“耿耿的”。不過,從2018年開始,生物股份業績出現斷崖式下跌。2018年,營收和歸母淨利潤分別為18.97億元、7.54億元,分別同比下跌0.23%、13.29%。

今年前三季度持續下挫。營收前9個月僅為8.48億元,同比下挫40.79%,歸母淨利潤為2.48億元,同比下挫63.52%。

細分看2018年單個季度,我們會發現生物股份的業績簡直是上躥下跳。

一季度增勢良好,二季度便大變臉。其中,最重要的原因是,在2017年底,農業農村部規定從2018年7月開始,在全國範圍內停止亞洲I型口蹄疫免疫,意味着該款疫苗將退出市場,而這又是生物股份的重要產品。

不過,口蹄疫二價苗在去年7月獲得生產許可,生物股份成為當時兩家可銷售豬OA口蹄疫企業之一,三季度業績再度變臉暴增。

到了去年四季度,國內爆發較為嚴重的非洲豬瘟,不少疫區的生豬集中被殺,另外養殖户對於疫苗採購保持謹慎,影響一直延續到現在。

去年到今年前三季度,業績波動大,且曾大幅下滑態勢,股價漲得不多,實屬正常。

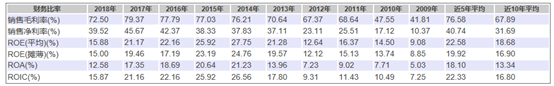

下面,我們再來看恐怖的毛利率、淨利率數據。過去5年,生物股份的銷售毛利率高達76.58%,銷售淨利率高達40.74%。這個數據已經趕上創新藥企的水平了。

據Wind統計,滬深兩市最近5年平均銷售淨利率超過40%的企業也僅有62家,200億元市值以上的企業僅22家,包括我們熟知的貴州茅台(47.59%)、長江電力(44.74%)、國泰居安(40.91%)、上海機場(42.11)等等。

總體來説,一家公司能夠長期保持高利潤率,一定程度上代表着企業的核心競爭力,以及握有一定的稀缺性資源,以至於其他對手不易攻破“護城河”。

二、未來受益的邏輯

據中信證券測算,2017年,國內口蹄疫疫苗市場規模約40億元,豬圓環疫苗市場規模約13.6億元,豬瘟疫苗市場規模約9億元,豬藍耳疫苗市場規模約5.1億元;高致病性禽流感疫苗市場規模約26億元。

從細分市場疫苗規模來看,口蹄疫疫苗市場最大,佔據主要動物疫苗市場的半壁江山。而生物股份的主打產品即是口蹄疫,佔公司所有疫苗的80%,佔口蹄疫市場苗領域的57%。

這裏插播一下,普及兩個概念,一個是上文提到的市場苗,一個是政府苗(也稱招標苗)。顧名思義,政府苗指的是政府集中採購的模式,各疫苗公司根據政府發佈的採用招標公告參與投標,跟醫藥行業的集採是一模一樣的。其特點鮮明,量大價低。市場苗則是不走政府集採的模式,其特別是質量高價格也高。

因為疫苗成本在整個生豬養殖中成本並不高,幾千元出欄豬大多不超過50元。因為政府苗價格低,質量得不到保障,稍微大一點的養殖廠大多不會冒這個風險。

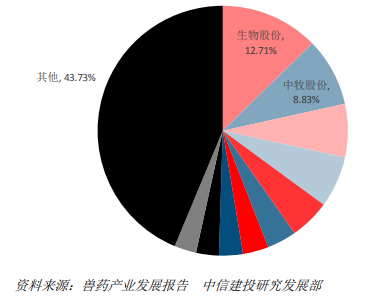

從行業競爭格局看,生物股份佔據龍頭老大的位置。根據獸藥產業發展報告數據,2017年,我國前10名企業獸用生物製品銷售額為75.18億元,佔生物製品總銷售額的56.27%。其餘84家市場份額佔比為43.73%。其中,生物股份市場份額為12.71%,因此行業集中度還有提升的空間。

瞭解了獸用疫苗市場規模以及行業格局後,你一定要想知道,未來生物股份的成長或者説受益的邏輯又是如何的呢?

1、養殖企業市場集中度提升

據統計,生豬養殖行業市場規模超過1.4萬億元,不過相當分散。2018年500頭以下的小型養殖户的生豬出欄量佔全國比重的50%,而美國為5%。

中國CR10的市場佔有率僅有6%,温氏作為最大的龍頭,也僅佔3%。而對比美國(CR5)則為38.11%。

一直以來,國內生豬養殖集中度提升是長期邏輯,但進展緩慢。2005年,500頭以下的小型養殖户出欄量佔比為65%,到2015年降低至55%,10年來降低了10個百分點。

沒有外部養殖環境的鉅變,各大養殖企業的市佔率會很小,而這次非洲豬瘟引爆的豬週期,將跟以往完全不同。

因為散户虧損嚴重,大多不敢補欄,但這對於養殖大廠,特別是上市公司是明顯利好,有一個“量價齊升”的邏輯。並且上市公司的豬瘟防禦能力很強,出欄量明後年有望大幅提升,未來會大幅搶佔散養户的市場份額。

據券商預計,未來3-5年,生豬養殖業CR10至少能夠提升至15%,甚至樂觀預測的,5年後能提升至30%。

生豬養殖企業市場集中度提升,也將是上游動物疫苗企業的重要推動力。據悉,規模5000頭以上的養殖場,口蹄疫疫苗的滲透率超過95%,規模越小,滲透率越低,到了500頭以下的養殖場滲透率只有10%。

而前文也提到,大型養殖場是更趨向於選擇市場苗,雖然價格比政府苗高5-10倍,但疫苗成本佔總養殖成本的比例極低,但可以預防瘟疫風險。

而口蹄疫疫苗最大的龍頭就是生物股份,將直接受益於生豬養殖企業集中度的提升。

2、豬瘟疫苗增量市場

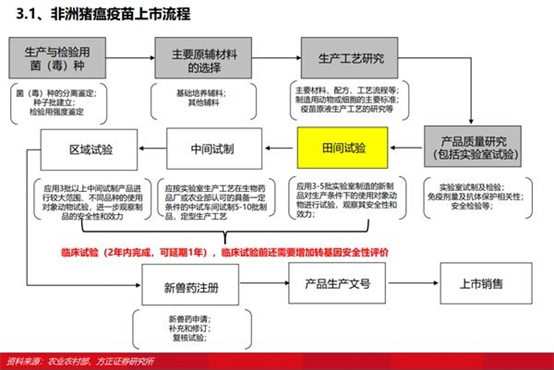

非洲豬瘟疫苗上市流程分為多個環節,包括生產與檢驗菌種、主要原輔材料的選擇、生產工藝研究、產品質量研究、田間試驗、中間試製、區域試驗、新獸藥註冊、產品生產文號、上市銷售等環節。

今年5月,哈爾濱獸醫研究所自主研發的非洲豬瘟疫苗取得了階段性成果,實驗室研究結果表明,具有良好的生物安全性和免疫保護效果。

8月16日,國家知識產權局公佈了哈獸研的《基因缺失的減毒非洲豬瘟病毒及其作為疫苗的應用》專利申請。

這意味着豬瘟疫苗研製即將進入臨牀試驗,説明疫苗的面世不會太遙遠。如果臨牀試驗取得成功,由於非洲豬瘟的強危害性,後續進程可能會加快。但一般疫苗臨牀用時都會在2年左右。

該部分增量市場取決於整個進度,不太可控,算是一個潛在的未來成長邏輯。

三、尾聲

據三季度顯示,生物股份最大股東為陸股通,持股比例為12.14%,內蒙古金宇生物控股有限公司為第二股東,持有10.86%,中國證券金融有限公司為第三大股東,持股比例為2.39%。此外,還有中央匯金等持股。

總體來説,生豬養殖股未來還將持續高景氣,特別是牧原股份等大豬企仍有一些投資機會,但上游的生物疫苗股投資機會同樣會逐漸浮現出來,中牧股份應該已經兑現了一部分邏輯。

不過,好公司得有好價格,選擇合適的時機其實是投資成敗的關鍵。