作者:麪包君

來源:麪包財經

光大證券(601788.SH)日前發佈了2019年中期業績報告。

2019年上半年,公司實現營業收入58.61億元,同比增長超四成;實現歸母淨利潤16.09億元,同比增長超6成。

財報顯示,光大證券上半年實現扣非淨利潤17.43億元,較上年同期增加9.15億元,增幅為110.55%。

新開有效户數同比增長9成,新開高淨值客户數同比增長56%,公司手續費及佣金淨收入同比增長26%。

公司完成股票承銷家數8家,市場排名同比上升35名。債券承銷項目數量523單,同比增長216.97%。

現金流情況明顯改善,同比增長超124倍。 淨資本則持續增長至361億,公司風險覆蓋率較上年末增加52.28個百分點。

歸母淨利潤增長超6成

財報顯示,得益於行業回暖,上半年光大證券實現營收58.6億元,同比增長42.45%;實現歸母淨利潤16.1億元,同比增長66.1%,實現扣非淨利潤17.43億元,同比增長110.55%。

中報資料顯示,2019年上半年,國內資本市場全面推進改革,特別是金融供給側結構性改革,以及科創板正式開板並試點註冊制、滬倫通開通、期貨、期權市場增添多個新品種、MSCI擴容、A股“入富”、中日ETF互通啟動、資產重組新政出爐、回購規模創新高等一系列新政策、新舉措陸續推出,證券市場顯著回暖。股票日均成交額和投資者數量隨市場表現顯著增長,上半年分別同比增長34%和17%。

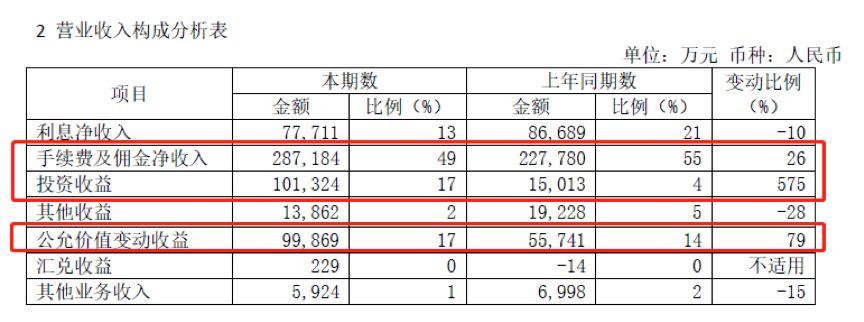

從公司具體的收入構成來看,上半年光大證券主要收入仍然來自手續費及佣金淨收入,在營收中佔比達到49%。截止2019年6月末,手續費及佣金淨收入實現營收28.72億元,較上年同期增長26%。

投資收益實現營收10.13億元,較同期增長575%;公允價值變動實現收入9.99億元,較同期增長79%。以上三項收入的大幅增長,也是公司上半年業績大幅回升的主要原因。

財報顯示,光大證券經紀業務手續費淨收入14億元,同比增加1億元,增幅12%,主要是股基交易額同比提升。投資銀行業務手續費淨收入8億元,同比增加4億元,增幅121%,主要受承銷規模增加的影響。資產管理業務手續費淨收入4億元,同比增加0.6億元,增幅18%,主要受業績提成增加的影響。

新開有效户同比增長9成

光大證券的經紀和財富管理業務包括證券經紀業務、財富管理業務、互聯網金融業務和期貨經紀業務。2019上半年,該業務板塊實現收入13億元,佔比22%。毛利率41%,較上年增加12%。

上半年證券市場回暖,股票日均成交額及投資者數量均有明顯增長,但經紀業務市場競爭環境日益激烈,行業經紀業務佣金率下滑仍在繼續,券商營業部總數持續增多,增量客户提升難度也在加大。

財報顯示:光大證券重視迴歸經紀業務本源,作為光大集團的核心金融服務平台,受益於光大集團客户、項目、生態圈優勢,與光大集團下屬子公司在客户拓展、渠道開發、產融結合、業務模式等方面展開了協同合作。

截止2019年6月末,光大證券境內分公司數量為14家,營業部數量為267家。代理買賣證券業務淨收入市場份額(不含席位租賃)較2018年末上升0.01個百分點,行業排名不變。

中報資料顯示,光大證券2019年新開客户質量較去年提升明顯,新開有效户數同比增長90%,新開高淨值客户數同比增長56%。

債券承銷規模增長超2倍

光大證券的機構證券業務包括投資銀行業務、機構交易業務、私募業務、投資研究業務和證券自營業務。2019上半年,該業務板塊實現收入21億元,也是營收貢獻最多的業務,佔總營收的35%;毛利率為67%,較上年增加59%。

財報顯示,光大證券以投資銀行業務主體,旗下涵蓋資產管理、公募基金、私募基金、另類投資、期貨、融資租賃、政府和社會資本合作等相關業務。

2019年上半年,股權融資業務各項市場指標同比均有所下滑,但隨着科創板的正式推出拓寬直接融資渠道,投行也迎來增量業務機會。

截止6月末,光大證券完成股票承銷家數8家,市場排名並列第11位,同比上升35名。另外,公司加大股權融資項目儲備,截至2019年6月末,已過會待發行股權類項目總計2家;在會審核IPO 家數22家,其中科創板IPO家數7家,科創板項目服務家數市場排名第8位;再融資項目在審5家;併購項目在審3家。

上半年,光大證券債券承銷項目數量523單,同比增長216.97%。承銷金額1,532.9億元,同比增長84.97%;市場份額佔比為4.59%,同比上升0.44個百分點,行業排名第7位。

其中,資產證券化項目數量120個,同比增長71.43%;資產證券化承銷金額417.10億元,市場份額佔比為5.41%,行業排名第5位。

財報顯示,上半年光大證券還成功發行全市場首單基礎設施類REITs產品,以及銀行間市場首單高速公路公募ABN項目。

以下為公司各類主要債券種類的承銷金額以及發行項目數量:

截至2019年6月末,光大證券待發行項目數163單,上報審批階段項目數88單,已立項和已通過內核的儲備項目數153單。債券承銷項目儲備充分。

融資融券規模增長13%,股票質押規模下降4成

光大證券的信用業務包括融資融券業務、股票質押業務和融資租賃業務。2019上半年,該業務板塊實現收入7億元,佔比12%。

財報顯示,隨着一季度A股市場的回暖,上半年市場兩融規模較2018年末整體增長。截至2019年6月末,全市場融資融券餘額為9,108.17億元,較2018年末增長20.53%。其中,融資餘額為9,019.63億元,較2018年末增長20.43%;融券餘額為88.54億元,較2018年末增長31.7%。

隨着整體市場的回暖,截至2019年6月末,光大證券融資融券餘額255.57億元,較2018年末增長13.57%;市場份額佔比為2.81%。公司融券餘額2.82億元,市場份額佔比3.19%。

截至2019年6月末,光大證券股票質押餘額為213.93億元,較2018年末下降40.02%。融資租賃業務投放總計7.21億元,完成新增項目投放數量23個(含經營性租賃),完成累計項目投放金額131億元,累計回收租金金額87億元;期末應收融資租賃貸款餘額50億元。

現金流明顯改善,同比增加394億

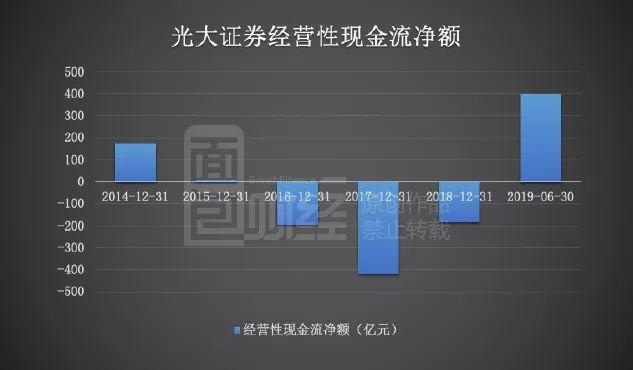

中報資料顯示,上半年光大證券的現金流大幅增長。

截止2019年6月末,光大證券的經營性現金流淨流入397.26億元,較上同期增加394.09億元,同比增長124倍。較上年末的淨流出183.14億來説,現金流狀況明顯改善。

經營性現金流大幅增加的主要原因為回購業務淨流入額增加246億元,代理買賣證券業務淨流入增加97億元,為交易目的而持有的金融資產淨流入額增加67億元,融出資金淨流出額增加36億元。剔除客户資金的影響,公司自有資金經營活動現金淨流入額為292億元,較上年同期增加297億元。

淨資本超360億,風險覆蓋率增加52.28%

財報顯示,截止2019年6月末,光大證券年的淨資本為361.63億元,較上年末增加11.48億元,增幅3.28%。

截止目前,在已發佈中報業績的券商中,光大證券淨資本總額排名靠前,以下為前10名情況:

截止2019年6月末,光大證券的風險覆蓋率為283.7%,較上年末增加52.28個百分點。該指標在上市券商中排名相對靠前:

中報資料顯示,公司的資本槓桿率為26.95%,較上年末提升1.58個百分點。

圍繞各主要業務板塊,光大證券在半年報中分別給出展望。排在篇首的證券經紀業務回顧與展望,在某種程度上代表了光大證券對當前市場競爭環境的務實判斷以及自身應對策略。

“經紀業務市場競爭環境日益激烈,行業經紀業務佣金率下滑仍在繼續,券商營業部總數持續增多,增量客户提升難度加大。”

下半年,“將繼續以夯實客户基礎為主攻方向,持續提升客户體驗,努力提升客户服務水平;佈局開展下半年營銷活動,持續完善客户服務體系建設工程;“充分發揮光大集團業務聯動協同優勢”,推動業務發展的廣度和深度。”