作者:塗説君

來源:塗説天下

投資要點:

事件:公司公告2019年半年報。

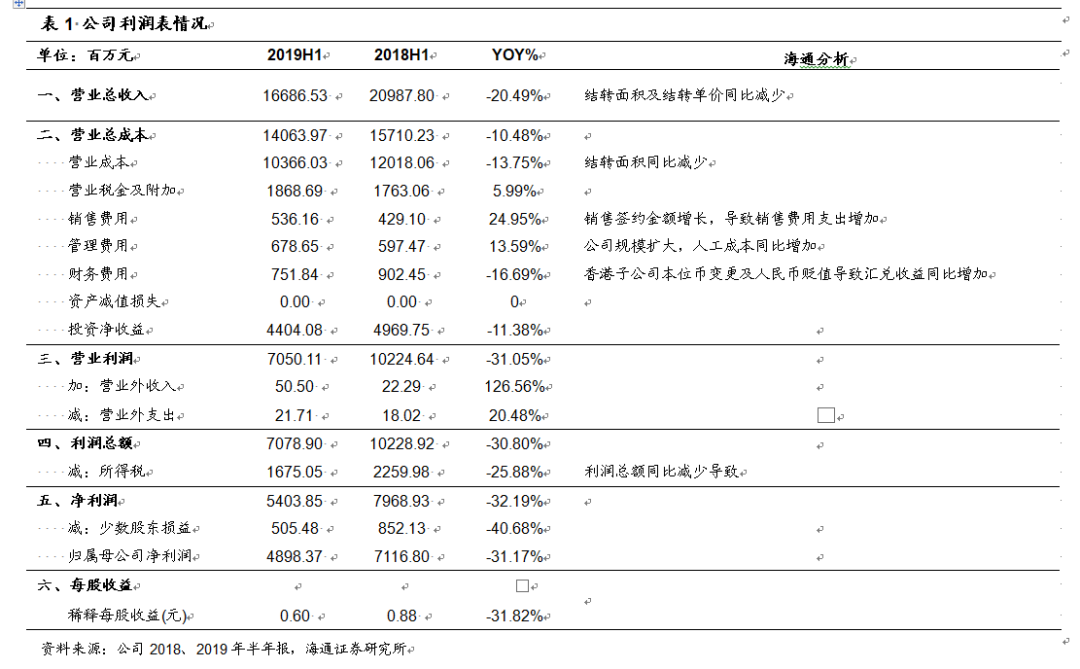

1H受結轉進度影響,營收利潤下滑。2019年上半年,公司實現營業收入166.87億元,較上年同期下降20.49%,主要繫結轉面積及結轉單價同比減少;實現歸屬於上市公司股東的淨利潤為48.98億元,較上年同期下降31.17%;實現稀釋後每股收益0.60元,較上年同期下降31.82%。根據公司生產經營計劃,房地產項目竣工以及結轉時間主要集中在下半年,上半年結轉面積較小,導致結轉收入及毛利同比減少。

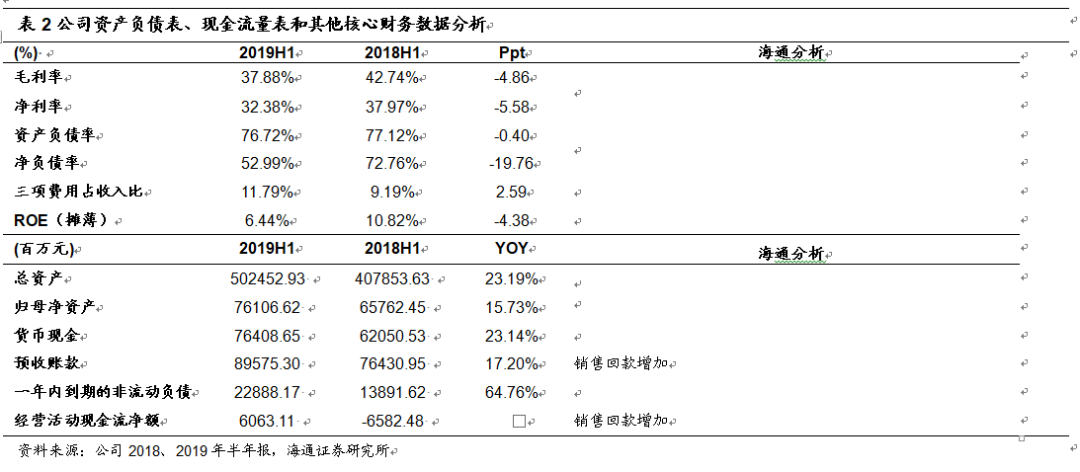

資產規模穩健增長,利潤率有所下滑。截至2019年上半年末,公司總資產規模5024.53億元,較上年同期增長23.19%;歸屬於上市公司股東的淨資產規模761.07億元,較上年同期增長15.73%。毛利率為37.88%,較上年同期減少4.86個百分點;淨利率為32.38%,較上年同期下降5.58個百分點。

銷售穩步增長,土儲有序推進。2019年上半年,房地產銷售業務實現簽約銷售金額1011.92億元,同比增長34.75%;實現簽約銷售面積515.23萬平方米,同比增長 43.77%。在資源獲取方面,公司強化拓展研究,一城一策,投資節奏平穩。2019年上半年,公司通過招拍掛新增項目29個,擴充項目資源計容建築面積383.31萬平方米,一二線城市投資額佔比近90%。公司積極拓寬資源獲取渠道,加大項目合作力度,完成深圳石巖艾美特、鄭州馬賽等項目的收購。目前仍在跟蹤並推進多個片區綜合開發項目。

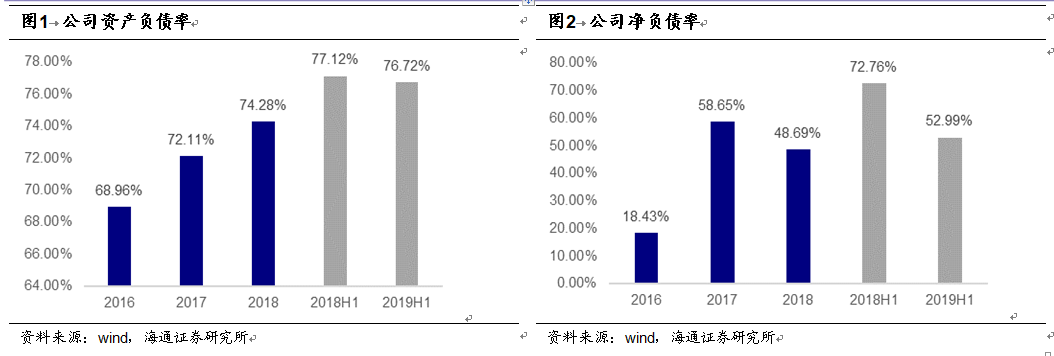

融資成本低廉,淨負債率下降。2019年上半年,公司資產負債率為76.72%,同比下降0.4個百分點;淨負債率為52.99%,同比下降19.76個百分點。報告期內,公司的綜合資金成本為4.91%,相較2018年的4.85%的綜合資金成本上升0.06個百分點,保持行業領先優勢。

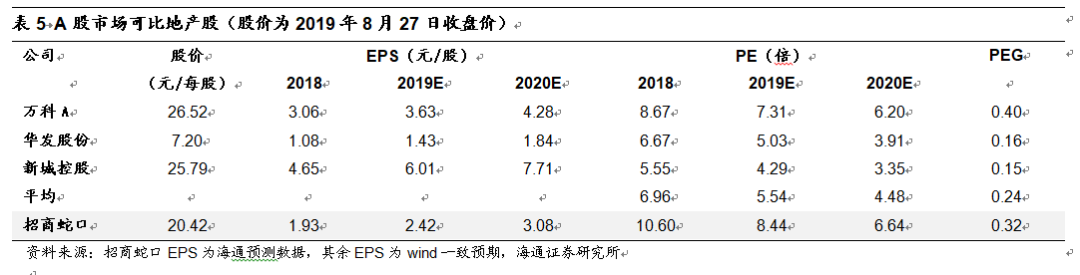

投資建議:維持“優於大市”評級。我們預測公司2019、2020年EPS分別為2.42、3.08元。按照公司2019年8月27日收盤價20.42元計算,對應2019和2020年PE為8.44倍和6.64倍。我們給予公司2019年10-12XPE,合理價值區間為24.19~29.03元,較每股RNAV(37.36元)折讓幅度為35.3%~22.3%,維持“優於大市”評級。

風險提示: 1)前海土地推進不及預期;2)行業面臨基本面下行風險。

——正文——

事件

公司公告2019年半年報情況。

1H受結轉進度影響,營收利潤下滑

2019年上半年,公司實現營業收入166.87億元,較上年同期下降20.49%,主要繫結轉面積及結轉單價同比減少;實現歸屬於上市公司股東的淨利潤為48.98億元,較上年同期下降31.17%;實現稀釋後每股收益0.60元,較上年同期下降31.82%。2019年,公司房地產項目竣工及結轉面積預計保持增長。根據公司生產經營計劃,房地產項目竣工以及結轉時間主要集中在下半年,上半年結轉面積較小,導致結轉收入及毛利同比減少,符合公司經營計劃。我們預計隨着公司下半年結轉集中釋放,全年營收業績仍然保持穩健增長。

2019年上半年公司營業收入分為社區開發與運營、園區開發與運營和郵輪產業建設與運營三大塊,分別佔營業收入比重為 74.36%、24.02%、1.62%,同比分別增加-29.78%、31.26%、2.56%。社區開發與運營毛利率為 23.09%,較上年同期減少11.76個百分點,主要系房地產項目結轉產品類型、結轉體量發生變化所致;園區開發與運營毛利率為36.52%,較上年同期增加6.51個百分點;郵輪產業建設與運營毛利率為45.65%,較上年同期減少4.17個百分點,主要系人員及機構調整導致毛利率同比略有下降。

資產規模穩健增長,利潤率有所下滑

截至2019年上半年末,公司總資產規模5024.53億元,較上年同期增長23.19%;歸屬於上市公司股東的淨資產規模761.07億元,較上年同期增長15.73%。毛利率為37.88%,較上年同期減少4.86個百分點;淨利率為32.38%,較上年同期下降5.58個百分點。

報告期,公司三項費用佔營業收入比為11.79%,較上年同期增加2.59個百分點,其中銷售費用同比增長24.95%,主要由於銷售簽約金額增長所致;管理費用同比增長13.59%,主要由於公司規模擴大,人工成本同比增加所致;財務費用同比減少16.69%,主要由於香港子公司本位幣變更及人民幣貶值導致匯兑收益同比增加所致。

銷售穩步增長,土儲有序推進

2019年上半年,房地產銷售業務實現簽約銷售金額1011.92億元,同比增長34.75%;實現簽約銷售面積515.23萬平方米,同比增長 43.77%。

在資源獲取方面,公司強化拓展研究,一城一策,投資節奏平穩。2019年上半年,公司通過招拍掛新增項目29個,擴充項目資源計容建築面積383.31萬平方米,一二線城市投資額佔比近90%。公司積極拓寬資源獲取渠道,加大項目合作力度,完成深圳石巖艾美特、鄭州馬賽等項目的收購。目前仍在跟蹤並推進多個片區綜合開發項目。

粵港澳大灣區建設如火如荼,不斷斬獲優質資源。2019年上半年,公司新佈局了香港和肇慶的住宅市場,目前已在灣區 9 個城市進行項目佈局,大部分資源集中在深圳。包括從前海蛇口自貿區內的蛇口海上世界起沿南海邊一路往西,太子灣片區、前海灣片區到寶安空港新城的深圳國際會展中心片區,公司近千萬平方米的優質資源正在有序地規劃、開發及建設。

融資成本低廉,淨負債率下降

2019年上半年,公司資產負債率為76.72%,同比下降0.4個百分點;淨負債率為52.99%,同比下降19.76個百分點。

融資方面,公司繼續保持AAA的主體信用等級和債項信用等級,積極開展公開市場直接融資:順利發行2019年公司債券(第一期)35億元(品種一23億元、品種二12億元),最終票面利率分別為4.21%和3.75%;陸續發行兩期超短期融資券,總額合計50億元,票面利率分別為2.98%和2.80%,為同期房地產企業市場發行超短期融資券最優利率。上半年,公司有序推進直接融資工作,ABN獲得銀行間市場交易商協會審批並取得100億元儲架式購房尾款資產支持票據註冊通知書,啟動50億元供應鏈ABS儲架註冊的各項準備並通過深交所審核取得無異議函;全力推進產融創新,助力公司發展。報告期內,公司的綜合資金成本為4.91%,相較2018年的4.85%的綜合資金成本上升0.06個百分點,保持行業領先優勢。

物業改革持續進行,推動中航善達交易

報告期內,公司物業改革持續進行,內部資源整合及外部併購拓展齊頭並進。4月15日,公司披露相關公告,籌劃支付現金協議受讓中航國際控股股份有限公司持有的中航善達股份有限公司22.35%股份,及以持有的招商局物業管理有限公司100%股權認購中航善達非公開發行股份。本次交易是央企之間的資產整合,有利於國資委“瘦身健體,聚焦主業”戰略的落實;可以在充分盤活現有國資上市平台的基礎上,打造央企物業管理旗艦平台,實現國有資產增值保值;有利於進一步增強公司城市發展與產業升級綜合服務中物業管理業務的綜合競爭力,為公司廣大投資者創造價值。

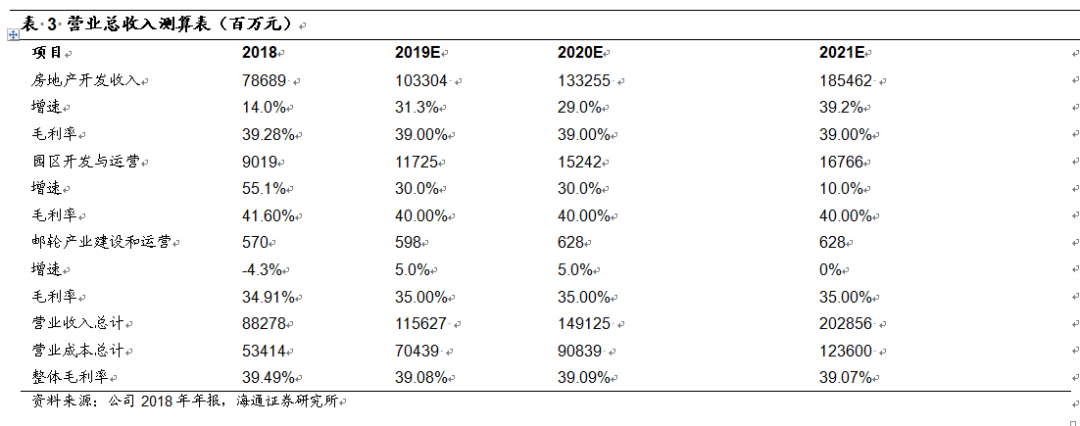

盈利預測

我們預計公司2019、2020年公司營業收入分別在1156.27億元和1491.25億元。我們預計2019和2020年公司實現歸屬於母公司股東淨利潤分別為191.43億元和243.41億元。以上收入和淨利潤對應的2019、2020年EPS分別為2.42、3.08元。

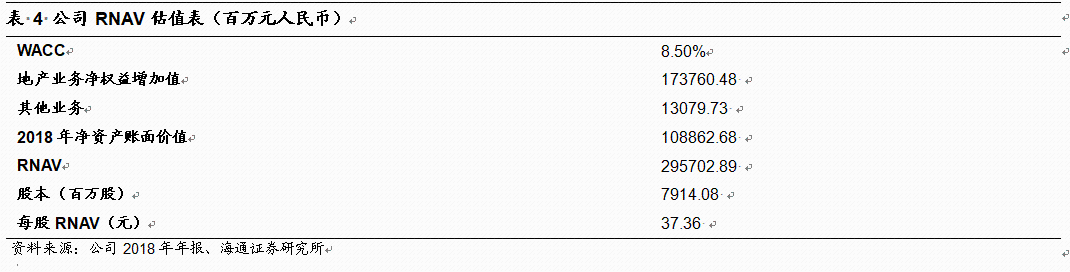

我們測算公司每股RNAV37.36元。

投資建議:維持“優於大市”評級

我們預測公司2019、2020年EPS分別為2.42、3.08元。按照公司2019年8月27日收盤價20.42元計算,對應2019和2020年PE為8.44倍和6.64倍。我們給予公司2019年10-12XPE,合理價值區間為24.19~29.03元,較每股RNAV(37.36元)折讓幅度為35.3%~22.3%,維持“優於大市”評級。

風險提示: 1)前海土地推進不及預期;2)行業面臨基本面下行風險。