作者:光大非銀趙湘懷

來源:湘懷看非銀

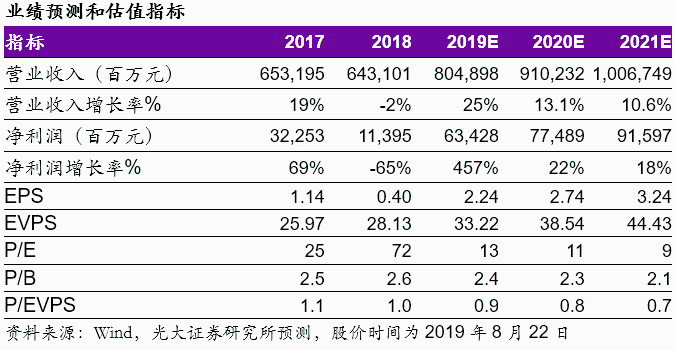

◆事件:中國人壽2019年上半年營業收入同比增長12.3%至4,572.33億元,歸母淨利潤同比增長128.9%至375.99億元,新業務價值同比增長22.7%至345.69億元,上半年公司內含價值達到8,868.04億元,較之上年末提升11.5%。投資收益增加與税優政策的一次性影響是淨利潤提升的主要原因。

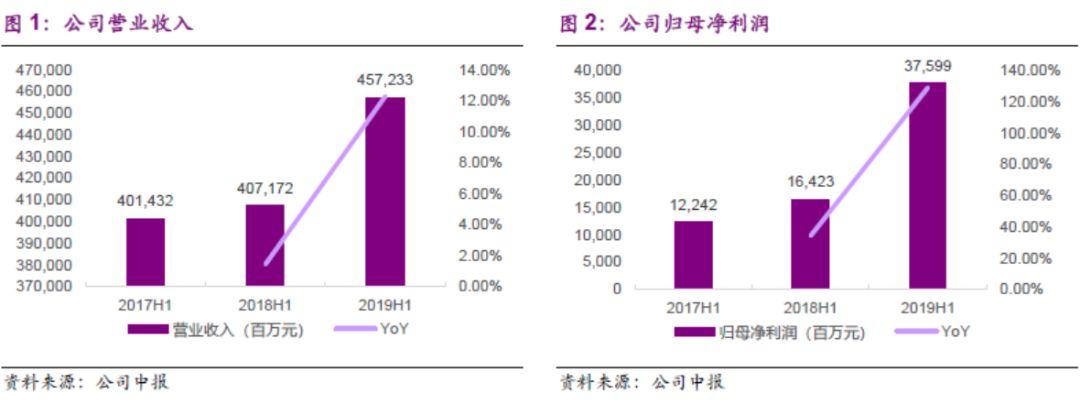

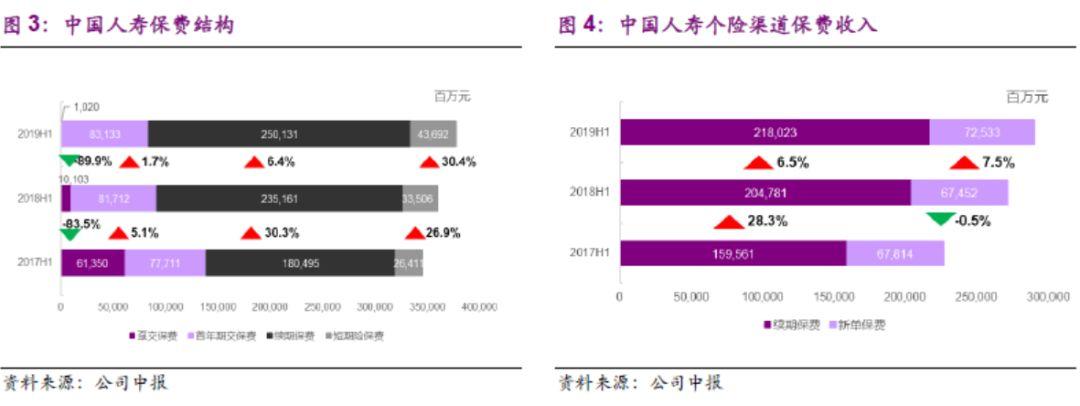

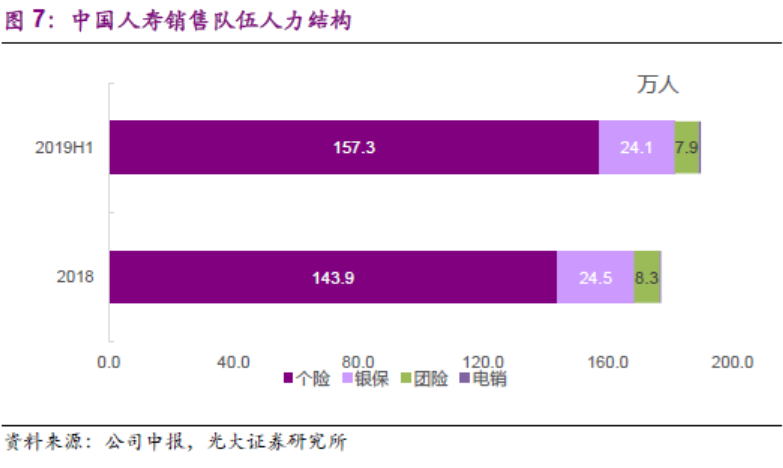

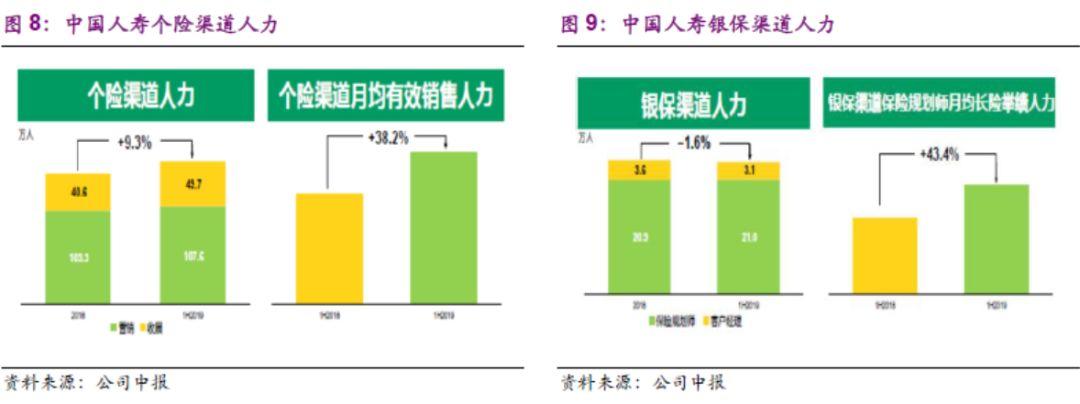

◆保費結構持續優化,銷售隊伍穩健增長。(1)公司聚焦長期保障型業務,持續推進業務結構優化,提升期交保費佔比,壓縮銀保躉交業務。2019年上半年公司保費同比增長4.9%至3779.76億元(平安+9.38%),其中躉交保費(不含短險)下降89.9%,續期保費增長6.4%,續期拉動效應顯著;個險渠道新業務價值率提升4.2%,實現結構優化。(2)銷售隊伍穩健增長。截至2019年6月末,公司個險渠道隊伍規模增長9.3%至157.3萬人,人均新業務價值同比提升15.4%至19,312元/人均半年。我們認為人均產能提升將是NBV增長的關鍵,預計2019年公司NBV同比增長21%。

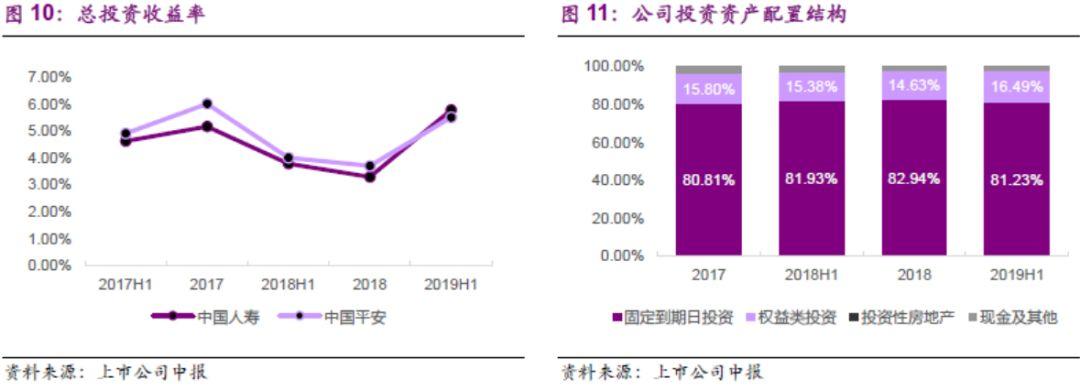

◆權益類投資貢獻彈性,投資收益率明顯提高。2019年上半年公司總投資收益率5.78%(同比上升200bps)(平安5.5%),淨投資收益率4.66%(同比持平)。截至2019年6月末,投資資產較年初增長6.4%至3.3萬億,其中股票及基金佔比提升1.6pps至10.8%,賬面價值3573.96億。受2019年上半年A股市場大幅上漲影響,權益類投資貢獻收益率彈性,總投資收益率明顯提高。股市持續震盪,預計下半年權益投資彈性貢獻減弱。

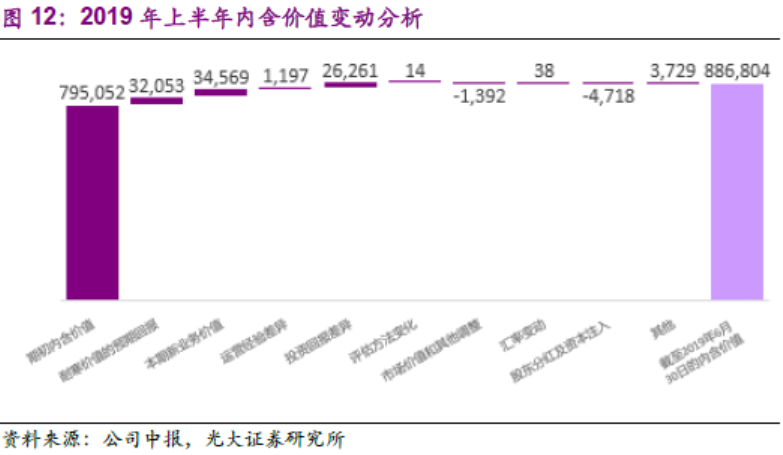

◆新業務價值持續驅動,內含價值穩健增長。2019年6月末,公司內含價值8868.04億元,較2018年底增長11.5%(中國平安+11%),其中新業務價值在內含價值增量中佔比37.7%,而投資回報差異為262.61億元,新業務價值是內含價值增量的主要驅動力。預計2019年公司內含價值同比增長18%。

◆税優政策利好,一次性提振利潤表現。依據《關於保險企業手續費及佣金支出税前扣除政策的公告》,公司2018年應交所得税減少51.54億元,一次性確認在本報告期,增厚2019年中期淨利潤,貢獻淨利潤佔比14.91%。

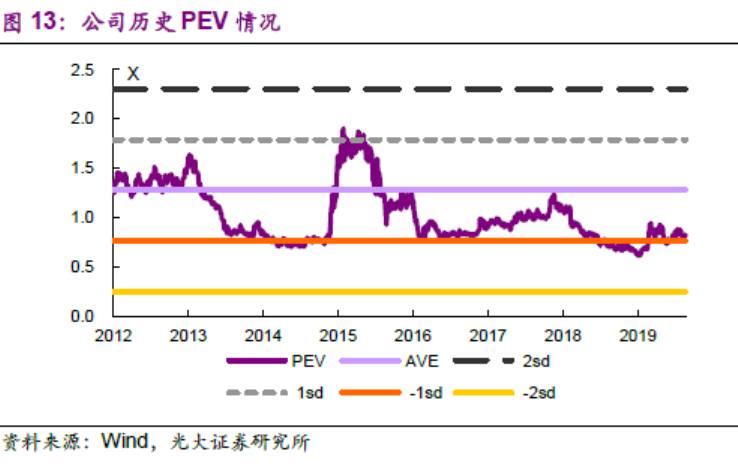

◆維持“買入”評級,上調目標價至36.54元。公司壽險業務持續優化,股權投資收益率受益於股市回升,2019年有望迎來業績拐點。公司當前估值2019年 PEV 0.8x,低於歷史中樞。上調公司盈利預測,預計公司2019-2021年淨利潤分別為634、775、916億(原預計2019-2021年分別為430、509、576億),將目標價由35.56上調至36.54元,維持“買入”評級。

◆風險提示:宏觀經濟大幅下行;保費增長不及預期;市場大幅波動

報告正文

1、2019中期業績

中國人壽2019年上半年營業收入同比增長12.3%至4,572.33億元,歸母淨利潤同比增長128.9%至375.99億元,新業務價值同比增長22.7%至345.69億元,上半年公司內含價值達到8,868.04億元,較之上年末提升11.5%。投資收益增加與税優政策的一次性影響是淨利潤提升的主要原因。

2、保費結構持續優化,銷售隊伍穩健增長

公司聚焦長期保障型業務,持續推進業務結構優化,提升期交保費佔比,壓縮躉交業務。2019年上半年公司保費同比增長4.9%至3779.76億元(平安+9.38%),其中躉交保費(不含短險)下降89.9%,首年期交增長1.7%,續期保費增長6.4%,續期拉動效應顯著;個險渠道新業務價值率提升4.2%,實現結構優化。

個險渠道保費收入增長6.7%,其中續期保費增長6.5%,新單保費增長7.5%;銀保渠道保費收入下降15.4%,其中續期保費增長4.4%,新單保費下降8.0%;團險渠道保費收入增長12.1%,其中長期險保費下降13.0%,短期險保費增長19.0%。

銷售隊伍穩健增長。截至2019年6月末,公司銷售隊伍總規模189.8萬人,同比增長7.1%;其中個險渠道隊伍規模為157.3萬人,銀保渠道銷售隊伍人力24.1萬人,團險渠道銷售人力7.9萬人,較2018年底分別增長9.3%,下降1.6%,下降4.8%。個險渠道貢獻新業務價值303.78億元,銷售隊伍人均貢獻19.3萬元,同比增長15.4%。

3、權益類投資貢獻彈性,投資收益率明顯提高

2019年上半年公司總投資收益率5.78%(同比上升200bps)(平安5.5%),淨投資收益率4.66%(同比持平)。截至2019年6月末,公司總投資資產同比增長6.4%至33,041.29億,其中固定收益佔比下降1.73%至75.82%,股票及基金佔比10.82%,賬面價值3573.96億。

受2019年上半年A股市場大幅上漲影響,權益類投資貢獻收益率彈性,總投資收益率明顯提高。股市持續震盪,預計下半年權益投資彈性貢獻減弱。

在投資策略上,中國人壽上半年在固收類投資方面,把握利率走勢和市場供給情況,重點配置長久期債券;靈活選擇銀行存款、非標固收等品種,嚴控信用風險。在公開市場權益投資方面,估值低位佈局長期核心資產與把握短期交易機會結合;市場回調過程中,控制權益風險敞口,有效進行再平衡,實現了較好的投資收益。

4、新業務價值持續驅動,內含價值穩健增長

2019年上半年,公司新業務價值同比增長22.7%至345.69億(其中個險渠道增長26.2%,銀保渠道增長3.9%,團險渠道下降24.8%),內含價值同比增長11.5%至8,868.04億(中國平安+11%),其中新業務價值在內含價值增量中佔比37.7%。我們認為,新業務價值是內含價值增量的主要驅動力,而新業務價值增長主要是得益於公司推動業務結構優化,實現新業務價值率提升。

5、估值水平與投資評級

公司當前估值0.9x 2019年PEV,低於歷史均值。我們認為隨着公司轉型持續推進、業務結構改善、業績迎來拐點,公司估值有望提升。給予公司1.1x 2019年PEV,對應目標價36.54元,維持“買入”評級。

6、風險提示

宏觀經濟大幅下行;保費增長不及預期;市場大幅波動