机构:国金证券

评级:买入

业绩概述

蒙牛于8月28日发布半年报,报告期内公司实现营业收入398.57亿元(+15.61%),归母净利润20.77亿元(+32.96%),实现每股收益0.53元。

业绩点评

收入增长符合预期,常温奶与奶粉业务贡献较高增速。分业务来看,上半年液态奶收入同比增长14.4%,我们预计在二季度强促销的带动下,特仑苏上半年超25%增速,纯甄超35%增速,从而带动整体常温奶业务实现较高增速,而低温奶在上半年激烈竞争下预计实现个位数增长。奶粉业务收入同比增长43.8%,其中雅士利同比增长16.2%,君乐宝同比增长72.7%,贡献更高增速。整体来看,蒙牛在常温奶、奶粉业务的拉动下实现15.6%的增长,在当前竞争激烈的情况下已属不易,符合我们预期,但超市场预期。

多重因素共同推动公司利润端超预期增长。上半年蒙牛实现毛利率39.09%,同比下降0.14pct,主要受原奶价格上涨影响,其中产品结构优化抵消了一部分原奶价格上涨的影响,使得蒙牛毛利率并未下降太多。费用端来看,去年同期受赞助世界杯影响基数较高,同时特仑苏的强促销从5月份开始,对费用影响还不大,因此2019年上半年费用率同比有所下降。叠加现代牧业、奶粉分部业绩纷纷扭亏,共同推动净利率提升0.61pct。

两强竞争未见明显放缓,预计下半年费用端仍会有一定压力,利润端持续改善的关键在于产品结构的持续优化以及现代牧业的利润贡献。无论是线上品牌投放还是线下终端促销,两强竞争都未见有明显放缓。我们认为,两强若继续保持当前的竞争局势,下半年费用端都将面临一定的压力。对蒙牛来说,下半年利润实现持续修复的关键在于产品结构的持续优化以及现代牧业的利润贡献。整体来看,蒙牛核心逻辑依然不变,在乳业两强格局整体较为稳定的背景下,我们依然坚定看好蒙牛净利率的长期修复。

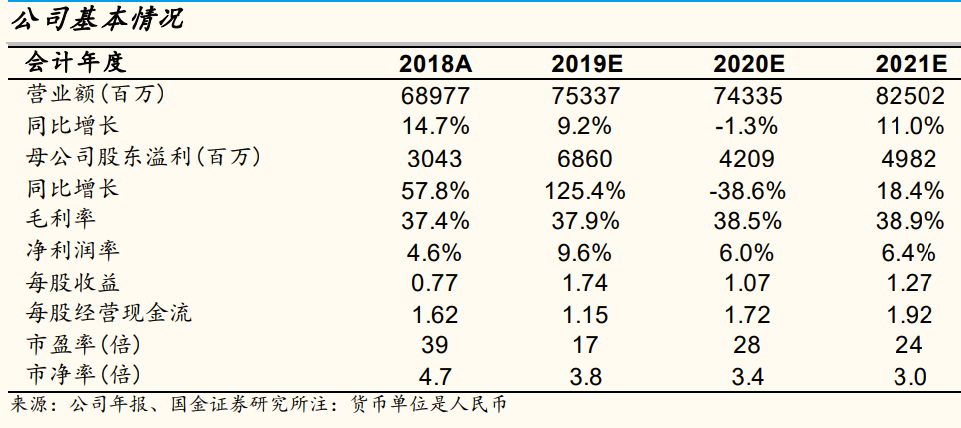

盈利预测

考虑到蒙牛四季度出售君乐宝之后不再并表,预计公司19-21年分别实现营业收入753.37亿元/743.35亿元/825.02亿元,分别同比增长+9.2%/-1.3%/+11.0%(主体业务同比+13%/12%/11%);归母净利润分别为68.60亿元/42.09亿元/49.82亿元,分别同比增长+125.4%/-38.6%/+18.4%(主体业务同比+24%/22%/19%);折合EPS为1.74元/1.07元/1.27元,对应19-21年PE为17X/28X/24X(扣非后19年PE为28X),维持“买入”评级。

风险提示

需求减缓/费用率提升/行业竞争加剧/食品安全问题