机构:中泰国际

评级:买入

目标价:5.85港元

长三角是粮仓,规模突围可期

前瞻的区域布局与较强的执行能力支持公司销售规模较快增长。”以上海为中心,深耕长三角”2013年成为公司主要发展战略;截止19年中,公司拥有土地储备2,436.8万平方米,其中72.6%位于上海市、浙江省以及江苏省(图1&图2)。17年左右公司积极建立高周转系统,公司18年销售增长提速,同比增96.2%达410.0亿人民币,体现公司较强执行力。19年上半年合约销售同比增78.7%达292.0亿,公司年中将全年销售目标由500亿上调至550亿;考虑下半年631亿的可售货值,我们认为目标实现概率高。在新宏观环境下,我们相信以上海为中心的长三角在国家开放战略中的具重大战略意义,区域政策红利有望不断释放,支持公司持续获得较快销售增长。

商业运营能力显著提升公司竞争力

公司03年起坚持深耕综合性商业地产。截止18年底,公司开业商场39家,总可租赁面积达285.7万平方米,经营酒店房间数达3,653;18年全年,经常性收入达29.3亿,贡献14.9%的收入,对财务支出的覆盖倍数达1.0x;公司近期与腾讯达成战略合作,共同探索新商业。我们相信公司较低的土地成本(2,701元/平方米)以及相对同规模同行较低的融资成本(6.24%)主要受益于成熟的公司商业运营能力。未来3年,公司将着重在长三角地区加商业运营面积,我们保守预计:1)21年底商场可出租面积可增至约400万平,19-21年CAGR11.0%,长三角占比由18年底的42.7%上升至21年底的57.4%;

2)酒店客房数量可增至5,716,19-21年CAGR16.1%;3)预计经常性收入21年达54.2亿,19-21年CAGR22.8%。

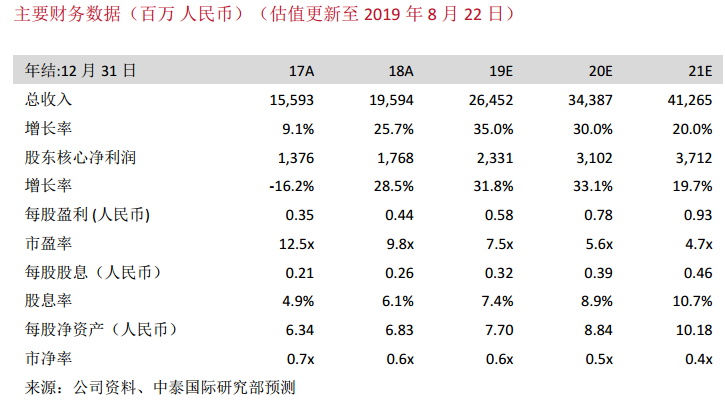

预计应占核心净利润19-21年CAGR达28.1%我们预计公司的核心股东应占净利润将由18年的17.7亿人民币增至19、20、21年的23.3亿、31.0亿、37.1亿人民币,19-21年CAGR28.1%。公司的净负债率预计由18年底的101.6%降至85%左右。

首次覆盖,给与买入评级,目标价5.85港元

公司现价对应7.5x/5.6x的19/20年PE,7.4%/8.9%的19/20年股息率。我们首次覆盖宝龙地产,因为看好公司于长三角都市圈充足的土储,以及成熟的商业运营能力。上海自贸区新片区以及长三角一体化政策利好释放有望成为催化剂。我们给与公司5.85人民币的目标价,对应6.8x的20年PE,以及7.4%的20年股息率。我们计算公司的19年底每股净资产(NAV)为9.98元港元,目标价对应41.3%的NAV折让,对应现价有21.1%的潜在升幅。我们给与买入评级。

风险提示:(一)中国宏观经济下行;(二)人民币汇率波动