机构:国金证券

评级:买入

业绩简述

澳优于8月13日发布2019年半年报,报告期内实现营业收入31.48亿元(+21.9%);若撇除衍生金融工具的公允价值变动影响,实现归母净利润4.35亿元(+63.8%),与业绩预告一致。1H19实现EPS(基本)0.19元。

业绩点评

核心业务稳健增长,羊奶粉、有机奶粉依然是增长亮点。公司自有品牌奶粉上半年实现收入27.29亿元(+31.4%),其中羊奶粉、有机奶粉均获得了更高的增长。羊奶粉上半年实现收入13.19亿元(+45.3%),市场份额依然稳居首位;有机奶粉表现尤为亮眼,销售收入同比增长52.3%。目前有机奶粉悠蓝获欧盟、荷兰、中国三重认证,同时淳璀成为澳洲唯一通过有机认证的奶粉品牌,品牌力进一步提升,预计后续依然有望实现高速增长。

空运支出显著下降,但上半年品牌投放拉高费用率。上半年受益于产品结构优化以及增值税调整,公司毛利率同比+5.7pct至52.1%。从费用端来看,上半年公司空运支出有明显下降(同比下降55%至0.29亿元),但品牌投放加大使得销售费用率同比+0.4pct至27.4%。1Q19/2Q19销售费用率分别为25.9%/28.8%,二季度费用率明显提升,主要在于品牌投放有所加强:佳贝艾特、悠蓝分别签约代言人,同时加大媒体曝光,提升品牌认识度。若不考虑衍生金融工具影响,1H19经调整后净利率提升3.5pct至13.8%。

新注册配方上市+营养品发力,预计下半年有望实现更快增长。上半年新注册配方并未贡献增量,我们预计下半年新注册配方将会陆续上市,助推业绩加快增长。此外,苏芙拉由于包装供应商出现包装问题而停产导致供应不足,使得上半年营养品收入同比仅增长0.8%。伴随着苏芙拉的逐渐调整到位以及新收购营养品aunulife的上线,我们预计下半年营养品将恢复增长。整体来看,我们认为下半年有望迎来更快增长,全年业绩尤可期待。

盈利预测

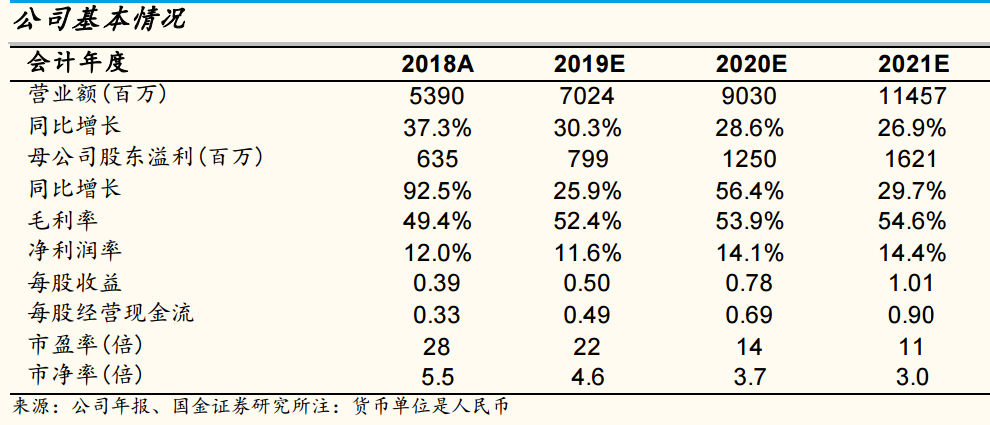

根据公司的上半年表现,我们适当调整盈利预测:预计公司19-21年收入分别为70.2亿元/90.3亿元/114.6亿元(分别下调5%/10%/11%),同比增长30.3%/28.6%/26.9%;归母净利润分别为8.0亿元/12.5亿元/16.2亿元(分别上调13%/10%/8%),同比增长25.9%/56.4%/29.7%;EPS分别为0.50元/0.78元/1.01元,对应PE为22X/14X/11X,维持“买入”评级。

风险提示

需求下滑/产能过剩/行业竞争加剧/食品安全问题。