作者:付天姿/吴柳燕

来源:EBoversea

【文章摘要】

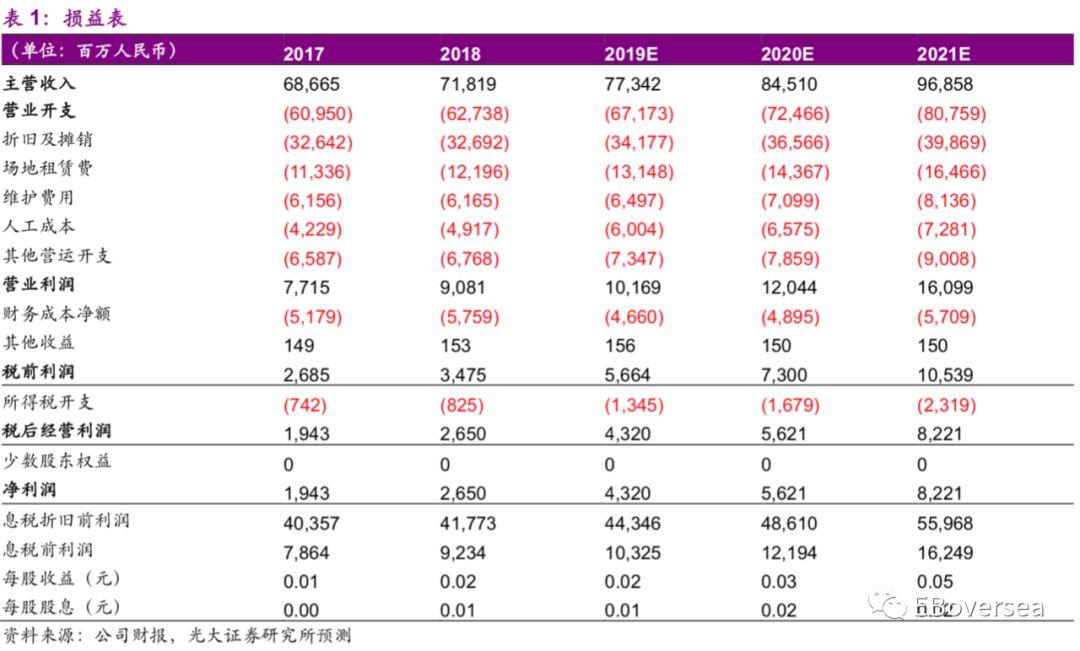

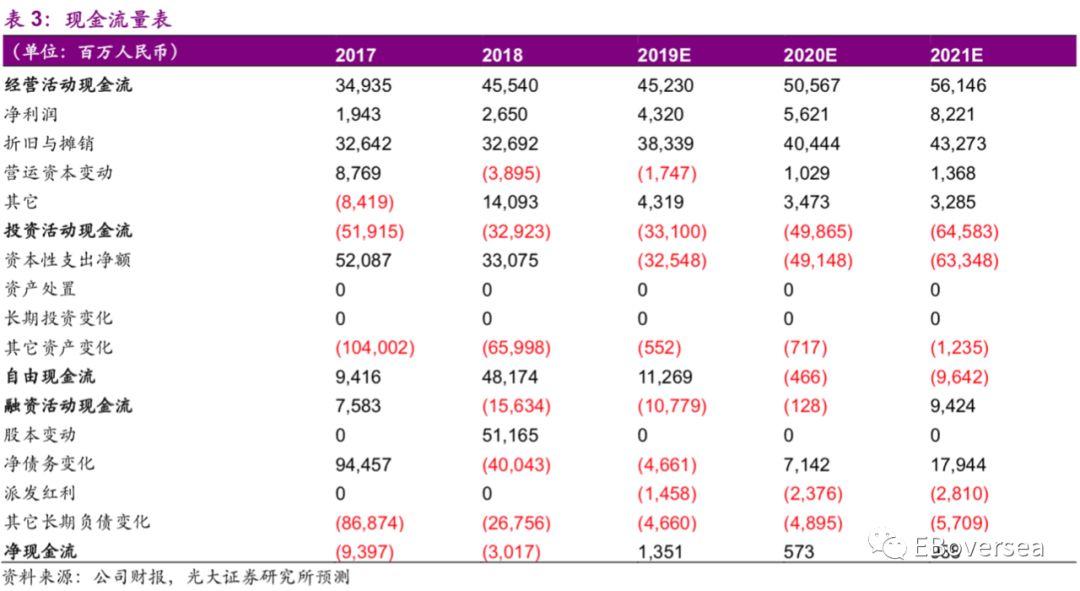

◆1H19营收增速平缓,可比EBITDA利润率同比下降

1H19总营收同比增长7.5%,对应2Q19营收同比增速由1Q19的9.6%放缓至5.5%,主要由于塔类及跨行业业务短期承压、建设模式改为综合解决方案及会计口径调整。可比口径EBITDA利润率为58.0%较1H18的59.2%有所下降,主要由于新业务拓展以及股权激励导致人力成本上升。净利润同比上升111%,主要由于折旧摊销比例下降及利息支出减少。

◆塔类业务增速短期放缓,等待2020年增长加快

1H19公司核心塔类业务同比增长5.1%,对应2Q19营收增速由1Q19的6.8%放缓至3.5%,主要由于过渡阶段4G需求有所减少、5G需求尚未明显起量对当年租金贡献有限。下半年业务需求面压力仍将存在,考虑到季节性因素以及5G基站落地开始贡献租金,我们预计下半年塔类业务表现将好于上半年,同比增速约6.3%。伴随2020年5G基站数放量,公司塔类业务增长有望加快,我们预计18-21E 塔类业务CAGR为8.1%。

◆室分业务维持快速成长,跨行业短期受阻中长期向上弹性仍在

1H19室分业务同比上升52%符合我们预期,营收占比扩大至3.3%,我们预计全年室分业务增速有望达40%。跨行业业务短期拓展受阻,1H19租户数增长缓慢,公司由被动销售转为主动销售模式有望驱动下半年回暖;考虑到IoT时代跨行业业务潜在需求广袤,未来依旧具备较高的向上弹性。

◆IFRs调整影响欧洲亚太铁塔业绩,调整后与印尼成本结构可比性加强

IFRs会计准则调整后其大多数土地租赁会计模型由经营租赁变更为融资租赁,对应到折旧摊销额及利息费用增加导致EBITDA利润率显著高于调整前水平,净利率略低于调整前水平。IFRs调整对铁塔公司业绩影响不局限于中国铁塔,欧洲、印度、印尼等铁塔公司亦作相关调整,只是影响程度有所差异。IFRs调整后中国铁塔的场地租赁相关费用的会计处理方式与印尼铁塔公司更加一致,成本结构可比性加强。

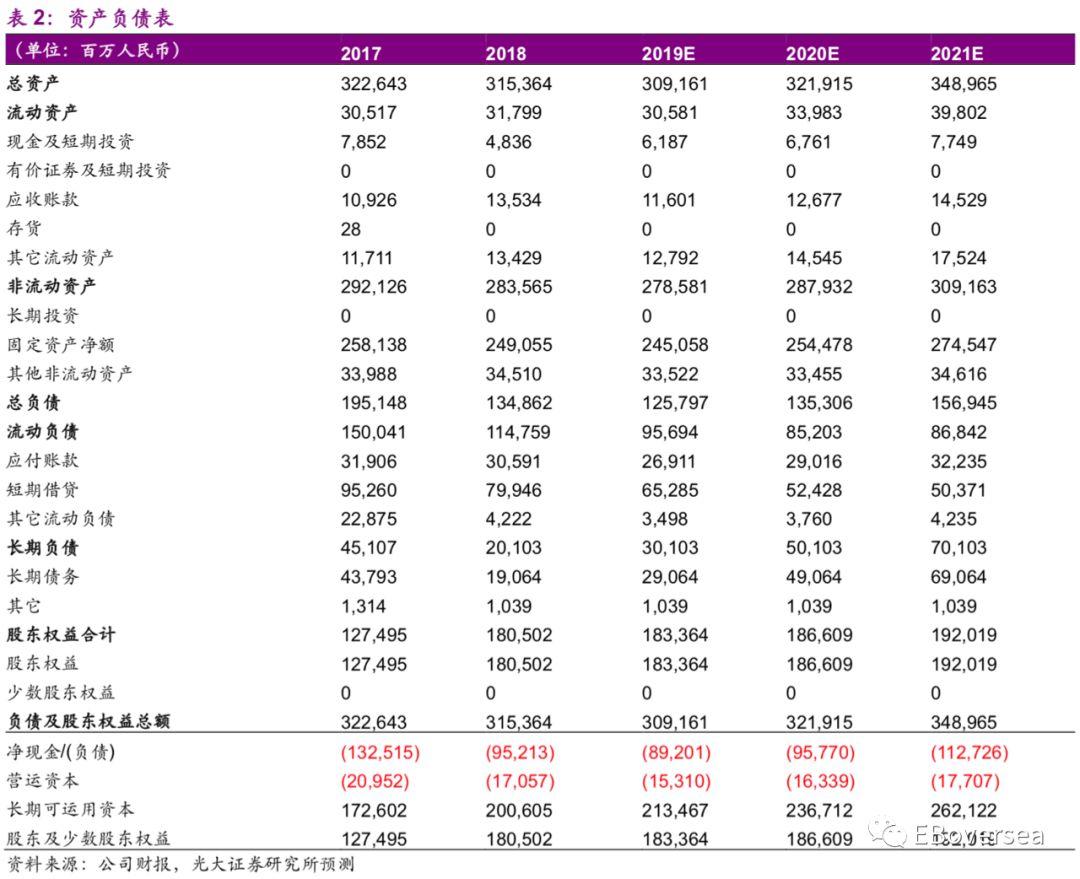

◆估值与评级

鉴于塔类业务短期增速放缓、跨行业业务短期放量速度低于预期,下调19-21E 可比口径下EBITDA 3%/5%/8%分别至443/486/560亿人民币,对应18-21E CAGR约10%。5G需求释放有望驱动其业绩增长于2020年提速,后期跨行业等新业务放量打开新的发展空间,基于DCF估值法,维持目标价2.5港币,对应19/20年11.0/10.2x EV/EBITDA,维持“买入”评级。

◆风险提示:5G商用推迟;定价协议调整;室分及跨行业拓展放缓。

【附录】