机构:招商证券

评级:买入

目标价:9.79 港元

■ 基于同业订单增速、专项债发行情况及政治局会议指引,我们认为市 政工程在下半年增速确定性高,也将是基建增速最快的子板块

■ 公司香港订单储备充足,短期仍将保持快速增长

■ 公司国内业务集中在广义市政工程和产业园建设,未来收入确定性提 升,上调公司目标价乘数 10%以反映政策顺风,维持公司买入评级

多迹象显示市政工程将是近期增速最快的基建板块 就目前披露订单的企业来看,二季度订单情况明显优于一季度,且市政工 程表现最佳。市政工程二季度新订单同比增长 46.8%,增速提升 43.9 个百 分点;铁路新订单同比增速为 23.1%;公路新订单同比下降 12.0%。从专 项债的数据来看,棚户区改造、土地储备和综合市政的合计金额占比达到 了 81%,且三者均在为广义的市政工程提供资金支持,我们预计市政工程 在未来的推进速度也会相对较快。7 月 29 日召开的政治局会议指出“稳定 制造业投资,实施城镇老旧小区改造、城市停车场、城乡冷链物流设施建 设等补短板工程,加快推进信息网络等新型基础设施建设”。不同于以往 提基建必提“铁公机”,随着交通基础设施的逐步完备,目前基建的重点 集中在城市的升级改造,提升制造业水平和拉动消费。公司 2018 年绝大 部分新订单来自于广义市政工程和产业园建设,我们认为公司的专业化属 性使公司在整体基建转型中的受益多于同业。

香港新订单维持高增长,并不担忧短期增速 公司香港业务 2018 年全年和 2019 年一季度新订单同比增速为 35%和 196%。根据历史数据,香港业务收入变化晚于订单变化 1 年左右,所以我 们认为香港部分收入预计在未来的两年中均将持续加速。对于香港近期出 现的暴力事件,我们对比了 2014 年“占中”事件,虽然 2015 年公司香港 基建收入出现下滑,但符合收入变化晚于订单变化 1 年左右的规律,并未 出现超常规波动。我们认为暴力事件对公司香港业务收入造成重大影响的 可能性并不大。

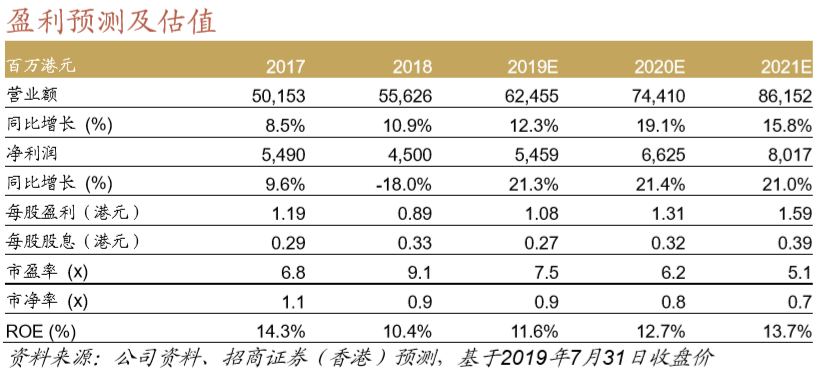

国内业务转化率预计提升,上调目标价 10%以反映政策顺风 公司 2018 年净利润出现下滑,除一次性损益外主要是由于公司主动转型 收缩国内长周期 PPP 项目导致(典型的长周期项目为高速公路)。公司 2017 年国内新订单中高速公路占比为 26%,而 2018 年该比率已下降至 2%。市场普遍担忧转型对公司收入影响的幅度和长度均有不确定性,但公 司一季度经营利润同比提升 28%,且公司当前国内业务集中在产业园和广 义市政工程上,契合政策导向。我们认为公司业绩复苏的确定性明显提 升,上调公司目标价乘数 10%至 9.1 倍,对应上调目标价至 9.79 港元,对 应 0.47 倍 2019 年 PEG。由于公司业务组合与基建增长点更贴合,我们维 持公司买入评级,为建筑行业首选。