机构:东吴证券

评级:增持

产业资本加持,营收持续实现高增长,亏损收窄,业务指标表现优异:公司为基于微信生态的中小企业服务第三方服务商,业务主要包括零售SAAS服务业务和精准营销服务。

从经营层面来看,公司收入方面在SAAS业务和智能营销业务双拉动下,持续实现高速增长,其中2018年公司收入达到8.65亿元,同比增长62%,随着公司B端业务体量的增加,业务增长的潜力将逐步释放,预计未来三年内有望持续保持高速增长;公司业绩方面,亏损率有所收窄,亏损主要原因为营销成本过高,15/16/17/18年销售及分销开支与收益的比值分别为91.1%、107.0%、56.0%、52.0%,我们预期随着业务规模的增加销售费用占比下降将迎来盈利拐点。

从主要业务业务指标来看,软件订阅业务付费商户数量从2015年的23859个增加到2018年的64695个,同时单商户的ARPU稳步增长,另外业务流失率逐渐下降,16/17/18年流失率分别为48.7%、27.2%、26.8%;精准营销业务,2018年广告主数量达28589个,增速为61.7%,ARPU为87185元,增速为65.2%,复投率为55.4%,提高4.8个百分点,公司业务结构逐步优化,合作中小企业商户稳步增长,留存率及广告复投率都有所提升。

业务发展—统一定制相结合、拓展落地场景、拓展流量、多元化赋能:在业务层面,公司深耕中小企业服务市场:1、公司实施统一与定制化相结合的服务路线,SAAS产品提供统一的解决方案,PaaS平台提供定制化的服务;2、公司在底层系统的基础上,针对垂直领域提供不同的解决方案,建立起多场景、垂直化的商家服务生态;3、两块业务协同发展,打造一站式的服务体系;4、公司在基于腾讯流量基础,拓展其他平台流量体系,拓展流量渠道。

行业状况—基于腾讯流量体系,去中心化下为B端赋能潜力可期:自14年起由于SaaS业务在降低中小企业存储成本、功能快捷更新等方面的优势,行业迎来快速增长期,我们预计未来有望持续保持较高速增长;另外由于电商的逐步的去中心化,基于微信流量的第三方中小电商服务行业兴起规模持续扩大,公司依据自身产品及大数据积累等方面优势,逐步夯实龙头地位,未来基于腾讯流量体系,在去中心化的趋势下为B端赋能的潜力值得期待。

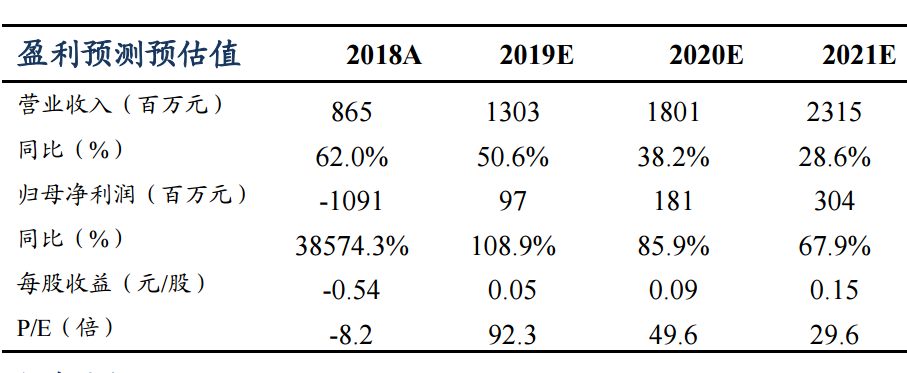

盈利与投资评级:我们预计2019-2021年营业收入为13.03亿、18.01亿、23.15亿元,归母净利润分别为0.97亿、1.81亿、3.04亿元,对应当前股价PE分别为92、50、30X,看好公司发展前景,给予“增持”评级。

风险提示:对于腾讯平台较为依赖的风险;产品开发及完善滞后市场发展的风险;渠道合作伙伴流失的风险。