3月5日,极兔速递(01519.HK)交出过去一年的年度成绩单。

作为行业内的一匹“黑马”,在国内已经颇为“内卷”的快递赛道上,极兔再次展现了“后起之秀”不俗的表现。

1、盈利拐点确认:从规模扩张到效率跃升,步入新成长周期

先来看整体业绩数据:

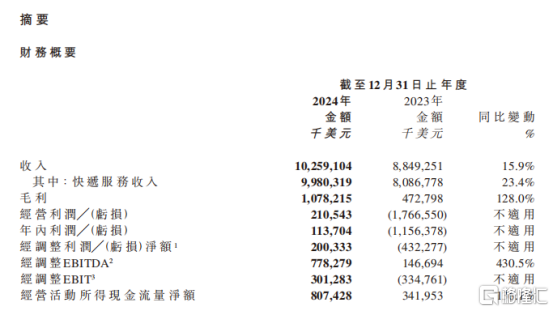

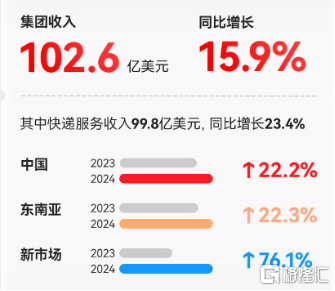

2024年,极兔全年收入达到102.59亿美元,同比增长15.9%;毛利为10.78亿美元,同比增长128.0%;净利润大幅扭亏为盈,经调整净利润约2亿美元,超出市场预期。经营活动现金流为8.07亿美元,同比增长136.1%。

(图片来源:公司财报)

对于这份财报,笔者认为如下几个方面值得重视。

其一,快递行业常被视为低门槛、同质化竞争的“修罗场”,但极兔用它持续的业绩突围证明——规模与效率的跃升,可以重构行业价值分配。

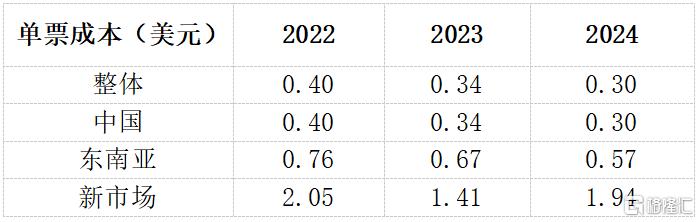

这一点也直接体现在极兔单票成本的变化上,这也是其利润增长的重要驱动因素所在。

可以看到,通过规模提升、自动化、网络优化和技术创新等一系列措施,极兔将单票成本压缩至行业标杆水平。

从财报来看,过去一年,中国市场的单票成本同比下降11.8%至0.30美元。与此同时,东南亚市场单票成本亦下降14.9%至0.57美元,作为该市场的“龙头”,极兔连续五年位居市占第一,增强了其对上下游的议价能力,推动服务分层和溢价能力释放。

新市场方面,单票成本虽然呈现一定程度上浮,考虑到极兔在这一市场整体仍处在快速扩张期,因此短期内业务量的增长与成本的下降并非完全同步,但从长远视角来看,仍然有较大的压缩空间,可进一步增厚利润。

(数据来源:公司财报)

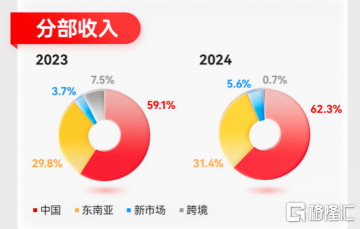

其二,从极兔不同侧重点的业务布局,可以清晰看到其走出了一条差异化的路径,构建了快递红海中的“效率护城河”。

在中国市场,作为“轻装上阵”的后来者,极兔以其强大的运营能力和模式优势杀出重围,实现了从“价格模式”到“价值模式”的有效进化。

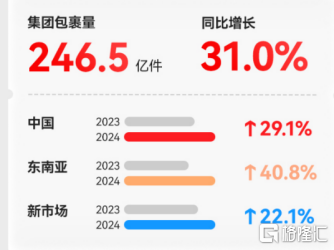

2024年,极兔中国包裹量同比增长29.1%至198亿件,在中国市场的市占率由2023年10.6%进一步提升至11.3%。得益于单票成本显著下降,其在中国市场已经连续第二年实现盈利,经调整EBIT首次转正,达到1.5亿美元。

再看东南亚,过去一年,极兔在该市场包裹量同比增长40.8%,市占率28.6%稳居第一,经调整EBIT达3亿美元,同比增长48.9%。该市场的高增长、高毛利验证了极兔在成熟市场形成了规模壁垒与盈利增长的“正向循环”。

至于新市场,中东、拉美等区域虽仍亏损,但包裹量增长22%至2.8亿件,收入增长76%达到5.8亿美元。与此同时,经调整EBIT为亏损7646.5万美元,较2023年亏损1.1亿美元大幅收窄。

从新市场的亏损不难看出,极兔展现了其通过成熟市场反哺新市场,形成“高毛利市场输血低毛利扩张”的全球化协同逻辑,这也表明了极兔有着高度的战略耐心,敢于用短期利润、平衡区域布局策略以换取长期增长。

很显然,结合极兔资产负债表的情况来看,不论是债务结构较此前的大幅优化、现金储备的增厚,还是经营活动现金流的大幅增长,皆共同验证了极兔早已脱离“烧钱换规模”阶段,其独特的经营模式在降本增效层面形成强大的竞争力,并推动公司进入到以提升效率为核心的良性增长周期。

2、三角增长极驱动长远扩展,全球“基建型”增长模型催化估值跃迁

极兔的全球化布局已经构建起一个梯次增长的结构,涵盖成熟市场、战略市场以及新兴市场。其中,东南亚作为成熟市场,极兔不断加深其护城河;在中国这个战略市场,极兔则实现了差异化突围;而在新兴市场如中东和南美,极兔正积极拓展,旨在获取蓝海红利。

这种布局的增长逻辑在于:通过在不同市场采取针对性的发展策略,实现全球业务的稳步增长和可持续发展。

而在这一“铁三角”结构下,极兔已经步入到了盈利拐点,这也进一步表明,未来极兔效率提升的边际收益将高于其规模扩张的线性增长。

换言之,若极兔后续能持续将在成熟市场的精细化运营能力复制至全球,其有望成为继UPS、FedEx等之后又一实现跨洲际规模盈利的物流巨头。

透过极兔这份新的财报,不难发现这家从东南亚起家、曾经以低价卷入中国市场的快递新势力,终于完成了从“烧钱换规模”到“效率驱动盈利”的战略跃迁。

这份财报不仅是一份扭亏为盈的成绩单,更是一份验证其全球化商业模式可行性的关键答卷。

极兔这份不俗的业绩表现也让笔者不禁思考,在一个相对内卷的行业里,究竟什么样的企业才能够真正突围?特别是在投资视角下,因为高度内卷所以行业内除了头部企业外,其他后来者是否并非没有机会,还是说存在更高的预期差?

很显然,极兔这匹黑马以独有的姿态冲出了重围,但市场显然还并未有效兑现这份预期。自极兔港股上市以来,其整体市场表现并不算太理想。

从估值视角来看,极兔致力于在全球物流市场构筑底层“基础设施”,在这一“基建型”增长模型下,这也意味着公司还将持续受益规模及效益的提升。

长期来看,凭借技术赋能与生态扩张,极兔还将持续演绎新成长曲线。而眼下,中国资产重估背景,考虑到其全球化网络稀缺性及盈利爬坡确定性,估值修复同样具备良好的空间。

3、结语

对于投资者而言,什么是值得长期押注的企业,一直是值得反复琢磨和思考的问题。

极兔从长期战略定力、不断提升的经营质量、以及对股东回报的重视等等让外界看到了其吸引力所在。

就在前不久的2月11日,极兔还被纳入MSCI中国指数,调整已于2月28日收盘后生效。

与此同时,过去一年还可以看到极兔积极在市场上展开回购动作。2024年,极兔累计进行了34次回购,合计回购2707.06万股,累计回购金额1.62亿港元。

此外,就在财报发布后,野村证券发表报告,予以公司“买入”的投资评级,目标价7.3港元。

很显然,不论是外部机构的评级认可,还是公司自身的回购动作,都为极兔的价值吸引力增添了一笔亮色。