这一周,全球资产的跌宕起伏,感觉最应该放假的反倒是华尔街啊。

这极端波动的情况,谁的小心脏受得了?

1

极端波动主导的一周

周一周二,美国上演了今年以来最严重股债双杀;

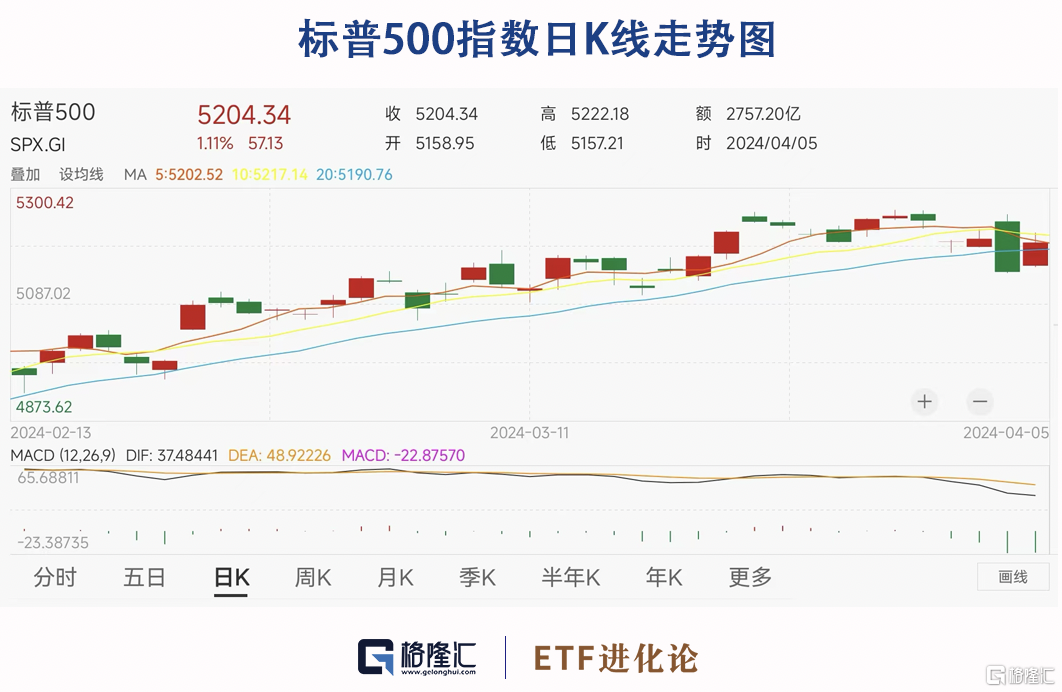

周四,美股上演罕见的跳水式崩盘,标准普尔500指数竟然出现自去年8月以来最大逆转,留下一条瘆人的上阴线。

尽管周五美股集体反弹,标普500依旧收出带有上影线的阳线。

笔者上次在《交易员正为极端情况做准备》一文提到:芝加哥期权交易所波动率指数(VIX)第一季度的日均看升期权交易量高于前两个季度,说明华尔街交易员在为市场出现波动性情况作准备。

就在美股本周四上演极为罕见的高位跳水之际,芝加哥期权交易所波动率指数跃升至11月以来的最高水平。

此外,在美国“二次通胀论”大行其道之际,最被看好的反转品种——美债,也难独善其身。

全球资产定价锚——10y美债收益率不断走高,达到四个月以来的最高水平,追踪长期美国国债的ETF基金经历了自去年10月以来最糟糕的一周。

在美股美债的围剿下,全球股市本周也上演了风声鹤唳的波动行情,亚太股市首当其冲,欧股也无法幸免于难。

周五,日经225指数大跌近2%,韩国综合指数下跌1.01%。港股倒是罕见强势,香港恒生指数一度逆势上升,最终仅微跌0.01%。周五晚间的欧股也被带崩,法国CAC40和德国DAX指数均跌1%,英国富时100下跌0.81%。

你们说,A股算不算躲过一劫?

不可否认的事实是,美股投资者的行为已经发生微妙变化,交易员连续几个月逢低买入VIX升期权。

高盛主要经纪部门的数据显示,对冲基金加大了对个股的看跌押注,看空仓位以六个月来最快的速度增长。

国际金价连续六日创新高,攀升至每盎司2300美元以上。对冲基金经理选择追高,对黄金的看升押注提高至4年来的最高水平。

美国商品期货交易委员会(CFTC)周五公布的数据显示,在截至4月2日的一周内,对冲基金和基金经理在美国黄金期货和期权的净多头头寸飙升13%,达到2020年以来的最高水平。

如果细究黄金强势的逻辑,会发现国际金价与美国实际利率走势早就出现背离的趋势。

美国爆表的3月非农就业数据公布后,美元指数强势走高,比特币顺势回调,日内低点下探6.6万美元,最高跌逾3000美元。

但COMEX 6月黄金期货短线转跌后,一度升近2%,最终收升1.60%,连续六日创历史新高。

按照美国实际利率的水平,comex黄金价格是偏高的。

目前市场就是长期的敍事逻辑转换与现有路径依赖互相博弈,谁占上风,无从判断。但总归需要按照现有的逻辑,去理解市场究竟在交易什么?

2

美联储6月也不降息?

周四,美联储多位官员轮番上阵,“恐吓”市场。3月还预计今年降息两次的明尼阿波利斯联储主席反口称,今年可能不降息,美股应声急跌。

同时,前纽约联储主席“火上浇油”,表示未来利率或不会像美联储目前预期的那样下降。

周五,拥有FOMC永久表决权的美联储理事鲍曼表示,有可能需要提高利率才能控制住通胀。

其最新表示,美国通胀存在一些潜在的上行风险,政策制定者们需要小心,不要过快放松货币政策。

更早一点,美联储主席鲍威尔的最新言论也开始“鹰气阵阵”,称目前还无法确定最近的通胀数据是否仅仅是暂时的波动,在美联储对2%的通胀目标稳定下降更加有信心之前,并不打算降息。

其相比3月议息会议的鸽派——通胀数据超预期不改今年3次降息计划,明显鹰派不少。

美联储官员态度的骤变是有迹可循的。美国2月核心CPI指数同比上升3.8%,连续第二个月超过预期。其中能源、服务细分项的升幅贡献最大,美国通胀再起的可能性正在变大。

美国3月ISM制造业PMI意外上升至50.3,为2022年9月以来首次进入扩张区间。

又是一项预示着美国通胀可能行回升的数据,美联储维持紧缩的可能性大增,美元指数大升,已经从104水平来到105。

周五公布的爆表3月非农数据,再一次把市场的降息美梦砸个稀碎,当月激增30.3万人,创近一年最大增幅,失业率下滑至3.8%。

这还降什么息?

3月非农数据公布后,掉期合约最新数据显示,市场对6月份降息的可能性预期降低至50.8%,可能要到9月才会首次降息。

3

对A股影响几何?

推演一下,触发美联储降息的动机会是什么?

美国资本市场早在去年11月就开始提前抢跑降息预期,后续美联储降息必然不是资本市场需要,而是美国经济倒逼美联储行动。

这么来看,美联储降息意味着通胀下降,美国经济有走弱的趋势,美股或许会下跌,某种程度上利好A股。

这是为什么美国通胀数据、非农数据超预期,美股反而能上升,因为经济够强。

如果美联储不断推迟降息时间,说明美国经济有足够的韧性,在美国进入补库周期,外溢的订单或许利好中国的全球制造企业。国内最新的CPI数据、制造业PMI数据、出口数据好于预期或是佐证。

近期关于国内开展新一轮量化宽松的讨论越来越热烈,但空间也还得看美联储降息动作。对资本市场而言,最理想的交易环境还是美联储开始降息。

在美国经济软着陆的乐观情绪支撑下,第一季度有高达1760亿美元的增量资金涌入美国债券市场和股票ETF,比一年前增加了一倍多。

从国内的ETF市场变化来看,今年一季度,3282亿元流入股票ETF,其中流入宽基ETF高达有3482亿元,沪深300ETF是当之无愧的“吸金”主力。

沪深300ETF易方达、华泰柏瑞基金沪深300ETF、嘉实基金沪深300ETF和沪深300ETF华夏一季度份额分别增加499.32亿份、180.67亿份、172.24亿份和165.34亿份。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

份额减少方面,科创板、创业板等偏向成长股方向的ETF是资金抛售对象,华夏基金科创50ETF、国联安基金半导体ETF、国泰基金芯片ETF和华安基金创业板50ETF一季度分别分别减少129.60亿份、51.4亿份、30.98亿份和29.84亿份。

背后的交易逻辑会是什么?