本文来自格隆汇专栏:申万宏源宏观,作者:王茂宇、王胜

主要内容

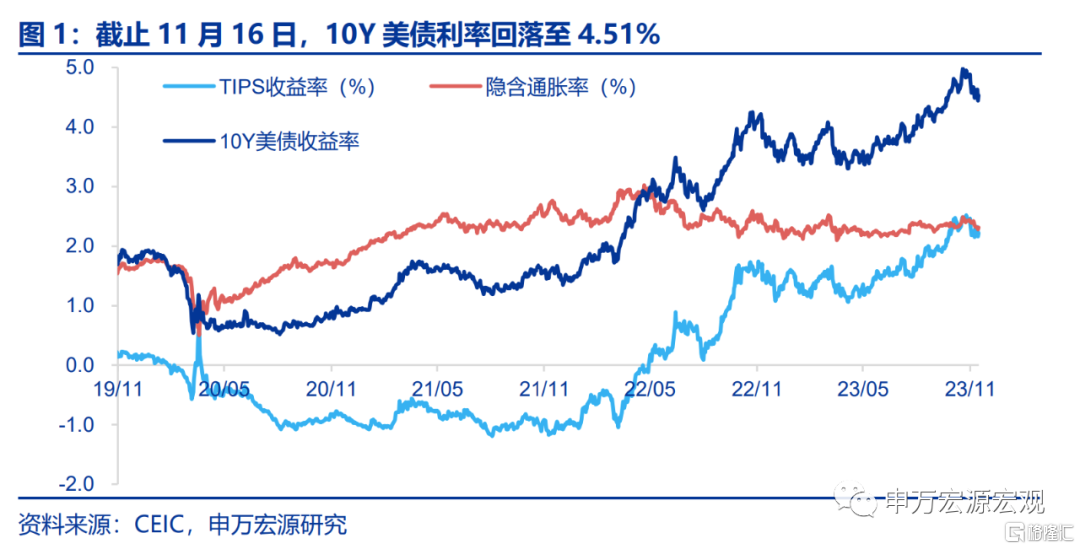

本周10Y美债利率先下后上,主要反映美CPI、零售数据影响。截止11月16日,本周10Y美债利率走势和上周类似,再度呈现“先下后上”的特征,但相比上周五已然是又下滑了约10BP至4.51%,其主要推动力是本周二公布的低于预期的美国10月CPI数据,使得市场对于美联储停止加息,甚至转向降息预期增强,但周三公布的美国10月零售数据超市场预期强劲,又使得10Y美债利率小幅反弹。

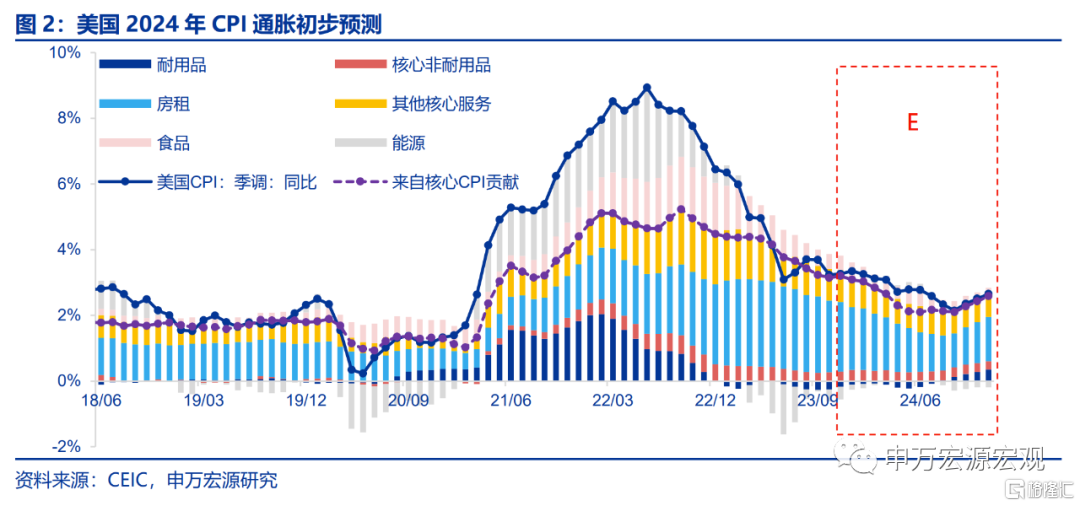

美10月CPI超预期走弱,主要为房租通胀降温所致。房租通胀降温是核心通胀低于预期主因。当地时间11月14日,美国劳工局公布的10月美国CPI同比3.2%(均为季调),核心CPI同比4.0%,低于市场预期,导致10Y美债利率、美元指数均大幅下滑。从10月美国CPI同比贡献结构来看,能源、房租贡献分别较9月下降0.4、0.1个百分点,核心其他服务贡献较9月上升0.1个百分点,其余分项贡献较9月基本持平,显示10月美国核心通胀低于预期的主要因素来自于房租分项,而非美国居民需求侧消费超预期走弱。10月房租通胀回落,随后将开启约3-4个季度的持续降温。10月美国房租(rent of shelter)CPI同比6.8%,环比0.3%,均较上月大幅下滑。由于房租通胀滞后美国房价变动约15个月的特性,未来可能会持续见到美国房租通胀带动核心通胀降温,但需注意的是24年四季度可能会出现房租通胀的反弹,将影响彼时美联储降息决策。

超级核心通胀并未回落,显示美国居民收入——消费仍相对健康。对于市场所关注的剔除房租的剩余核心通胀,即“超级核心通胀”,10月并没有出现降温,反而是反弹的,其主要驱动力一是来自于核心其他服务,显示美国劳动力市场仍然相对健康,10月就业数据仅是温和走弱,其二是来自于车辆通胀环比降幅的小幅收窄,根据领先的Manheim二手车指数,11月可能仍然能够看到美国车辆通胀小幅升温。总体来说,美国超级核心通胀在10月的反弹其实说明美国居民收入——消费循环还相对韧性,这一点也在10月美国零售数据中得以验证。

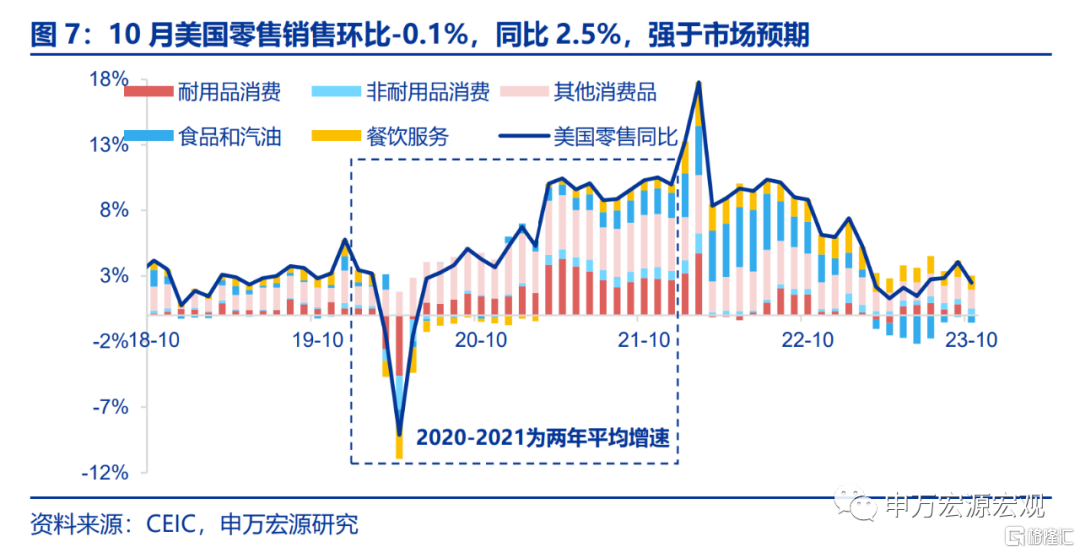

美10月零售超预期强劲,10Y美债利率小幅提振。1)学生贷款偿还对美国居民消费形成一定冲击,但其影响弱于预期。当地时间11月15日美国普查局公布的10月零售销售环比-0.1%,但却是超市场预期强劲的。从同比贡献结构来看,耐用品消费、餐饮服务贡献均有所回落,部分体现10月美国学生贷款偿还影响,但学生贷款对居民消费影响很小,从而美零售消费虽然环比小幅收缩,却仍强于市场预期。2)综合本周公布的CPI、零售数据,对于美联储来讲可能意味着加息的概率进一步减小,目前市场认为未来两次FOMC会议加息的概率已经下降至0%,但同时我们也发现市场认为美联储即将于明年5月开始降息(较上周的6月提前),对此我们认为美国经济虽然再难重现三季度GDP的辉煌,但24年仍有个税优惠支撑居民消费、企业端利息压力尚未体现、地产投资随美债利率回落而复苏等因素支撑,指向美国经济仍具备相对韧性,以及不宜过高期待美联储提前开启降息。

发达经济跟踪:欧元区9月工业生产同比-6.5%;新兴市场跟踪:印度9月贸易逆差缩窄;

全球宏观日历:关注美国10月耐用品新订单;风险提示:美联储紧缩力度超预期。

以下为正文

1.本周10Y美债利率先下后上,主要反映美CPI、零售影响

截止11月16日,本周10Y美债利率走势和上周类似,再度呈现“先下后上”的特征,但相比上周五已然是又下滑了10BP至4.51%,其主要推动力是本周二公布的低于预期的美国10月CPI数据,使得市场对于美联储停止加息,甚至转向降息预期增强,但周三公布的美国10月零售数据超市场预期强劲,又使得10Y美债利率小幅反弹。

2.美10月CPI超预期走弱,主要为房租通胀降温所致

房租通胀降温是核心通胀低于预期主因。当地时间11月14日,美国劳工局公布的10月美国CPI同比3.2%(均为季调),核心CPI同比4.0%,低于市场预期,导致10Y美债利率、美元指数均大幅下滑。从10月美国CPI同比贡献结构来看,能源、房租贡献分别较9月下降0.4、0.1个百分点,核心其他服务贡献较9月上升0.1个百分点,其余分项贡献较9月基本持平,显示10月美国核心通胀低于预期的主要因素来自于房租分项,而非美国居民需求侧消费超预期走弱。

10月全球油价回落,但地缘政治风险可能使得短期内油价仍将处于高位。10月美国能源CPI同比-4.5%,主因10月全球油价回落,其背后是10月初的沙特增产预期,以及10月末市场对于美国经济强劲是否可持续的担忧,但在当前全球地缘政治风险扰动背景下,我们预计全球油价仍将持续维持高位,而原油供需偏紧的状态也将持续至24年上半年。

10月房租通胀回落,随后将开启约3-4个季度的持续降温。10月美国房租(rent of shelter)CPI同比6.8%,环比0.3%,均较上月大幅下滑。由于房租通胀滞后美国房价变动约15个月的特性,未来可能会持续见到美国房租通胀带动核心通胀降温,但需注意的是24年四季度可能会出现房租通胀的反弹,将影响彼时美联储降息决策。

10月美国超级核心通胀并未降温,显示居民消费仍然较强。对于市场所关注的剔除房租的剩余核心通胀,即“超级核心通胀”,10月并没有出现降温,反而是反弹的,其主要驱动力一是来自于核心其他服务,显示美国劳动力市场仍然相对健康,10月就业数据仅是温和走弱,其二是来自于车辆通胀环比降幅的小幅收窄,根据领先的Manheim二手车指数,11月可能仍然能够看到美国车辆通胀小幅升温。总体来说,美国超级核心通胀在10月的反弹其实说明美国居民收入——消费循环还相对韧性,这一点也在10月美国零售数据中得以验证。

3.美10月零售超预期强劲,10Y美债利率小幅提振

学生贷款偿还对美国居民消费形成一定冲击,但其影响弱于预期。当地时间11月15日美国普查局公布的10月零售销售环比-0.1%,但却是超市场预期强劲的。从同比贡献结构来看,耐用品消费、餐饮服务贡献均有所回落,可能部分体现10月美国学生贷款偿还影响,但就如我们在《学生贷款将如何影响美国居民消费?-全球宏观周报 · 第131期》(2023.10.20)中所分析的,学生贷款对居民消费影响很小,从而美国零售消费虽然环比小幅收缩,却仍强于市场预期。

综合本周公布的CPI、零售数据,对于美联储来讲可能意味着加息的概率进一步减少,目前市场认为未来两次FOMC会议加息的概率已经下降至0%,但同时我们也发现市场认为美联储即将于明年5月开始降息(较上周的6月提前),对此我们认为美国经济虽然再难重现三季度GDP的辉煌,但24年仍有个税优惠支撑居民消费、企业端利息压力尚未体现、地产投资随美债利率回落而复苏等因素支撑,指向美国经济仍具备相对韧性,以及不宜过高期待美联储提前开启降息。

风险提示:美联储紧缩力度超预期。

注:本文来自申万宏源发布的《偏弱的通胀,不弱的零售——全球宏观周报· 第135期》,报吿分析师:王茂宇、王胜