破防了!A股打响第52次3000点保衞战,作为保护我大A股最神秘的力量,你的选择是:

A.绝不卖出,筑起韭墙

B.捍衞A股,一把梭哈

C.定投加仓,打持久战

D.我去摇钱,你们顶住

周期的低谷,有外资在逆势布局。

1

外商独资公募传来新消息

近期在新成立和上市交易的ETF前十大持有人名单中,频繁出现瑞银集团、巴克莱银行等外资机构的身影。基金中报也显示,多只跟踪主流宽基指数的ETF中同样存在重仓位的外资机构。

近日,外资又有新动向。

证监会官网显示,10月18日施罗德基金申报了“施罗德中国动力股票型证券投资基金”。这是该公司旗下首只投向中国股票市场的主动权益类基金。

目前,我国外商独资公募基金已达9家,分别为贝莱德基金、富达基金、路博迈基金、施罗德基金、联博基金、安联基金、宏利基金、摩根资产管理和摩根士丹利基金。

数据显示,9家外商独资公募基金公司旗下基金产品合计达到360只(不同份额产品分开计算),管理规模合计2416.91亿元。

截至10月18日,路博迈基金、贝莱德基金、富达基金发行的首只产品成立以来,表现并不尽如人意。

比如贝莱德中国新视野A/C ,Wind数据显示,截至10月19日,今年分别下跌24.50%、24.80%,自成立以来累计跌幅分别为39.58%、40.21%。

虽然业绩并不亮眼,其中也不乏出现外界的质疑声,但不可否认的是,外资公募对中国市场的布局,还是给低迷的市场环境带来一些积极因素。

多位外资公募负责人表示,基于对A股估值的吸引力,对中国市场的长期看好,将积极申报权益类基金和主题策略的权益类产品,引导投资者逢低买入,坚定布局中国,逆市投资中国,对中国市场始终充满信心,并将中国视为全球重点布局和长期投入的市场。

截至目前,除合资转外资的基金公司产品外,共有22只外商独资公募产品上报,12只在排队等待发车。

2

网友买100万美元美债欲回国躺平

鲍威尔放“鹰”,10年期美债收益率盘中突破5%,目前收盘报4.949%,上次该收益率突破5%还是在2007年。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

美国30年期固定利率按揭贷款均值当天进一步攀升至8%,创下2000年以来最高水平。两年前,30年期固定利率房贷的平均水平仅为3%。这意味着,如果用20%首付购买价值40万美元的房子,每月房贷支出将比两年前多出近1000美元。

瑞银全球财富管理首席投资官Mark Haefele表示:“最近几天,美国国债没有扮演其通常的避险角色,强劲的美国经济数据盖过了对中东冲突加剧的担忧。取而代之的是,投资者一直在寻求黄金和石油来对冲地缘政治风险。”

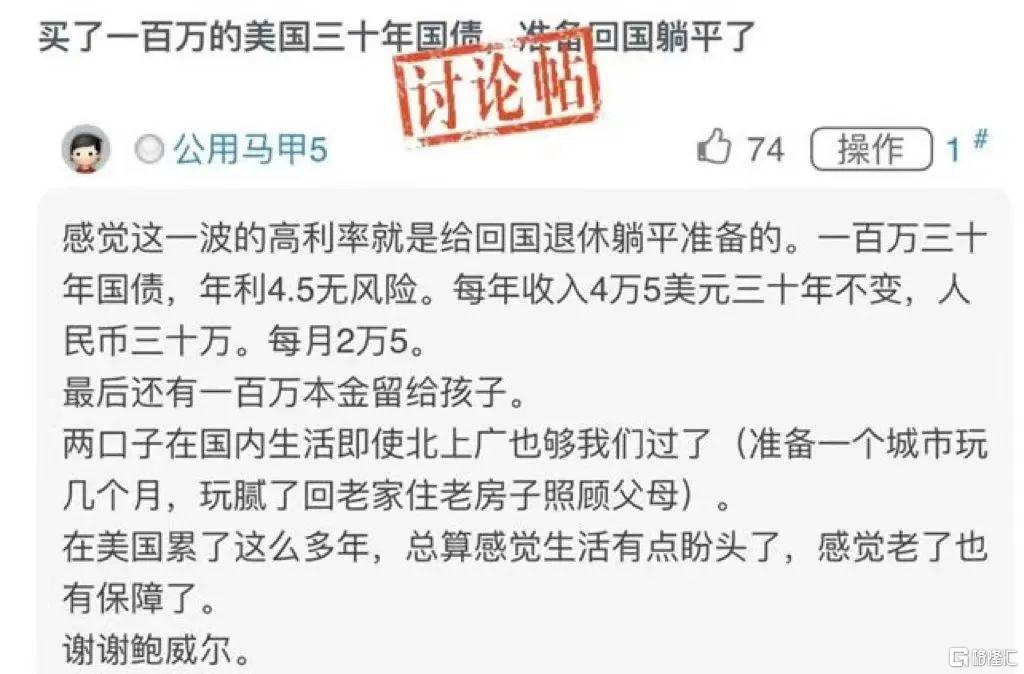

随着美债收益率飙升,一条关于“买了一百万美金30年美国国债,年利4.5%,回国躺平”的帖子,近日在网上被疯转讨论。

(来源网络)

一位网友在帖中表示,“这一波高利率就是给回国退休准备的,一百万美元的30年美国国债,年利率4.5无风险,每年收入4.5万美元,合人民币30万,两口子在北上广生活也够了,准备一个城市玩几个月,玩腻了就回老家住老房子照顾父母。30年后还有一百万美元本金留给孩子。”

这位网友还提到:“在美国累了这么多年,总算感觉生活有点盼头了,感谢鲍威尔。”

在社交媒体上,网友对该策略可行性和风险进行大讨论,一部分网友认为可行,理由是票息收入是约定固定的。但另一部分网友则表示不认同,认为长债波动大,同时美元也会有汇率波动风险。

当下正是全球市场混沌期,每个策略的抉择,必然要经历足够的时间洗礼才能窥见最终结果,不到最后一刻也难言胜负。

正所谓百年未有之大变局,没有只升不跌的资产,更没有只跌不升的资产,一切都是周期的循环,在“出清——修复——泡沫——出清”中找到自己合适的位置,才是真正的智者。

3

亏60%!“跪求”持有人同意清盘

上银基金发布近日公吿称,决定以通讯方式二次召开上银核心成长混合基金的份额持有人大会,审议该基金终止合同以及基金财产清算的议案。

第一次持有人会议由于表决份额低于总份额的1/2,未达到法定召开条件,未能成功召开。因此,公司建议大家再次进行表决,表决时间10月21日起,11月23日止。

上银基金火急火燎“跪求”持有人清盘,上银核心成长这只产品经历了什么?

截至今年二季度末,上银核心成长混合规模为0.12亿元,截至年中有2178户持有人,截至10月19日,基金净值在0.38,成立至今净值亏损超过60%。

此外,中银基金旗下两只基金发布清盘预警。截至10月18日,中银顺盈回报一年持有混合连续40个工作日出现基金资产净值低于5000万的情形。

中银创新成长混合基金截至10月18日已连续45个工作日出现基金资产净值低于5000万的情形。若在截止日日终出现连续50个工作日基金资产净值低于5000万的情形,基金将根据基金合同约定进入清算程序,无需召开基金份额持有人大会进行表决。

今年前三季度清盘基金数量达201只,其中,权益类基金清盘156只,占比近8成,成为今年基金清盘的“重灾区”。

在赚钱效应不佳的市场环境下,业绩堪忧的产品沦为“迷你基”的风险进一步提升。

截至目前,全市场共18983只基金(A、C等不同份额分开统计),其中A、C等不同份额合并规模低于5000万的有1000多只。

业绩问题是基金清盘的根本原因所在,行业竞争激烈,缺乏长期业绩和特色的产品也容易边缘化。

公募清盘迷你基金产品或变成了一种“软性裁员”、降本增效的方式,有些基金清盘,基金经理面临“无基可管”要下岗的局面?