近期市场进入情绪周期后的启动期,主线的持续低迷叠加量能的不断萎缩,不禁让投资者感到近段时间交易难度的提升。

尤其昨日沪深两市成交额进一步缩量至7828亿元,为3月9日以来首次成交低于8000亿。

对比2022年以来的市场表现,成交量的缩量下跌,往往预示着距离底部不远了。

1、北美厂商追加800G订单,AI光模块飙升

近期,AI赛道前期人气股不断遭遇资金抛售,文化传媒板块首当其中,其中中国科传连续两日跌停,吓坏了一众AI信仰者。

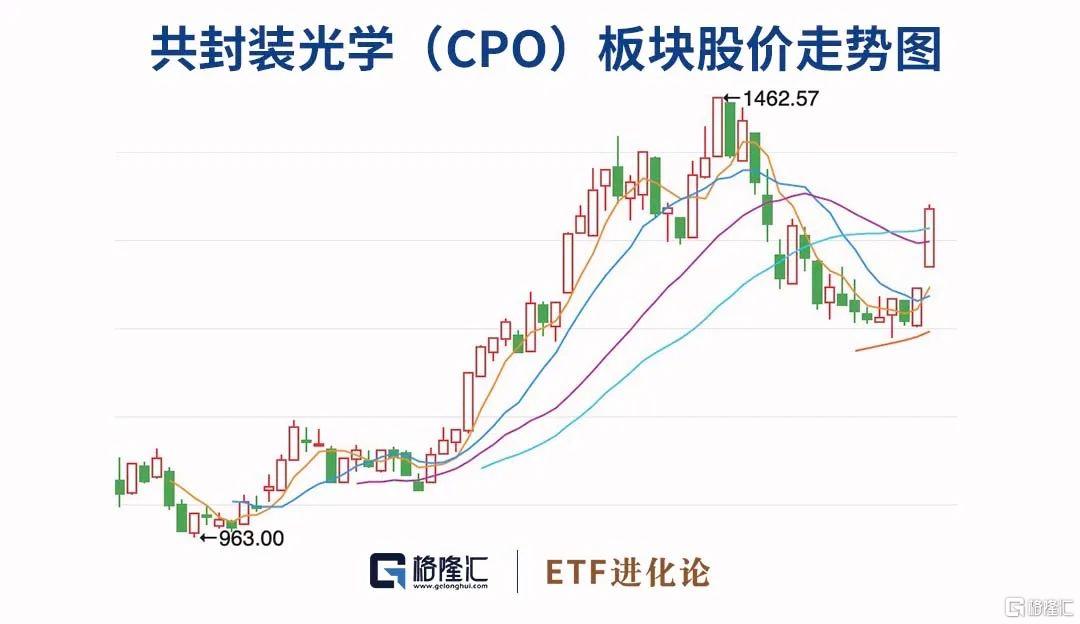

就在投资者质疑AI还能否“All In”时,光模块CPO打响了反攻的第一枪。昨日光迅科技10%升停,今日中际旭创飙升20%,CPO板块近两个交易日内升超10%。

消息面上,近期光模块板块加单催化较多,自3月以来北美厂商已多次追加800G光模块订单,追加频率及数量超市场预期。

光迅科技在其官微表示,公司在近期大批量稳定交付了系列高速光模块,助力AI及数据中心应用。

中际旭创在5月16日披露的机构调研纪要中指出,800G新产品处于供不应求状态。今年以来,800G需求增长迅速,特别是来自AI方面的需求大超年初预期。下半年三、四季度公司将以保障订单顺利交付为主,尽可能多地出货。与此同时,公司非常看好明年800G更大规模的增长。

显然,前期对于AI硬件端业绩的预期炒作已然渐渐落地,各大实力强大的上市企业纷纷受益于此次AI浪潮。

随着以ChatGPT为代表的AI大模型及相关应用的快速发展,算力成为AI产业发展重要的基础设施。除了GPU性能以外,通信因素也成为了制约超算的短板之一。因此,AI服务器对于底层数据传输速率和延时要求非常苛刻,需要高速率的光模块匹配。

光迅科技亦在其官微中提到,由于AI计算需同时调用的模型在千亿甚至万亿级别,所以存储、计算、通信网络单元的带宽也需要同步提升。其中,网络通信速率则由传统数据中心的25G/100G需求快速提升至端到端的200G/400G,甚至是800G速率演进。

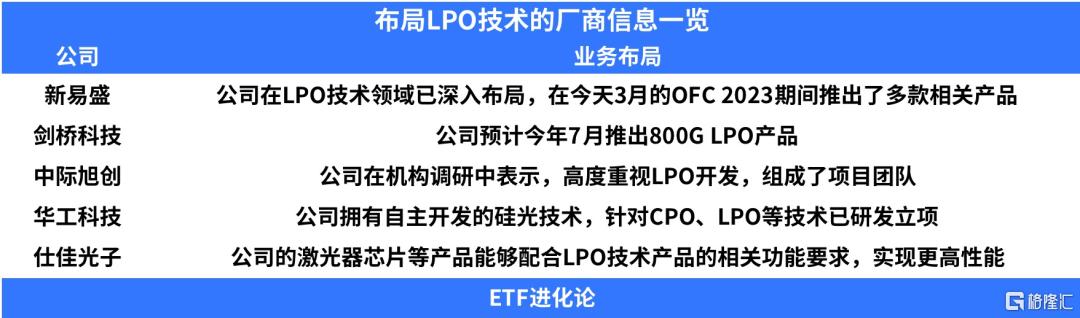

谈及800G高速光模块,国盛证券在近日最新发布的研报中指出,LPO技术是800G时代最具潜力的方案。目前国内布局LPO技术的厂商主要有新易盛、剑桥科技、中际旭创、华工科技、仕佳光子。

(本文内容为客观数据信息罗列,不构成任何投资建议)

目前市场上包含上述企业的有通信ETF、5GETF、云50ETF等。

国盛证券认为,短距离场景下,LPO无需考虑误码率问题,同时LPO凭借低功耗低成本优势,未来有望率先抢占数据中心内部交换网络这一庞大市场。随着北美云厂商积极扩充算力资源,未来微软、Meta、AWS、谷歌均有可能逐步接受LPO方案。800G LPO为AI时代最具潜力的技术路线。

2、Optimus亮相,马斯克站台机器人

5月17日凌晨4点,特斯拉召开2023年股东大会,特斯拉机器人(Optimus)再一次活跃于公众眼前。

2021年,马斯克在特斯拉 AI 日上,曾经展示了 Tesla Bot 的大致形态。但当时,还仅仅是个概念。2022年10月,特斯拉人形机器人首次亮相,彼时Optimus需要人搀扶,无法正常工作。

而在几个月后的今日,人形机器人可以实现基础的直立行走,且能在另一台机器人上实现装配任务,手指关节可满足抓取电动工具、螺丝、覆盖在相框上的布等任务要求。

马斯克对于Optimus寄予厚望,更是在会议上直言,未来每个人都会拥有一个人形机器人,有些人甚至拥有不止一个人形机器人。他认为这个市场将超过电动车需求,会达到百亿级别。马斯克直言,特斯拉的长期价值可能来自人形机器人,他对这样的预测非常有信心。

在ITF World 2023半导体大会上,英伟达 CEO 黄仁勋表示,人工智能的下一个浪潮将是具身智能(embodied AI),即能理解、推理、并与物理世界互动的智能系统。一个具身智能机器人需要:首先听懂人类语言,之后分解任务、规划子任务,移动中识别物体,与环境交互,最终完成相应任务。

在两位顶级大佬都为机器人站台后,资本市场也开始竞相追逐。今日,机器人板块升超7%,一众概念股集体爆发。

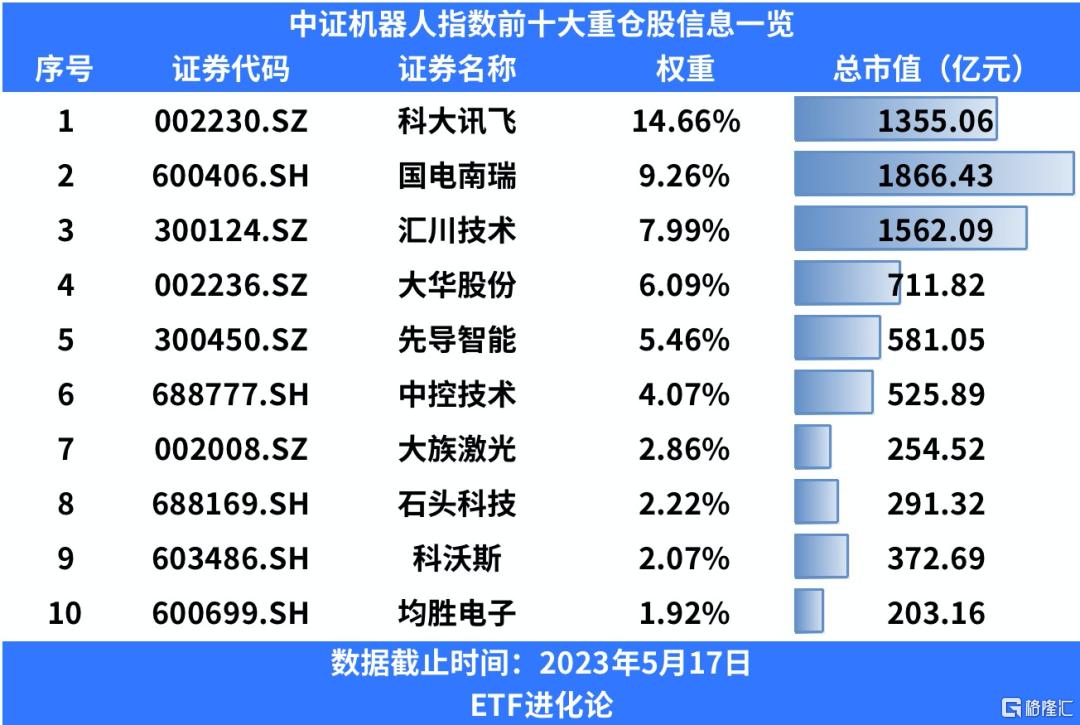

目前市场上共有3只机器人相关ETF,分别为华夏机器人ETF、银华机器人ETF基金、天弘机器人ETF,共同跟踪中证机器人指数。

中证机器人指数是选取系统方案商、数字化车间与生产线系统集成商、自动化设备制造商、自动化零部件商以及其他相关公司作为样本股,以反映机器人产业相关股票的走势。指数共有79只成分股,前十大重仓股中共有3家市值超千亿的上市企业。

国联证券认为,特斯拉在人形机器人领域具有较大的发展潜力。通过代替部分危险、重复性劳动以及填补劳动力缺口,人形机器人Optimus在未来具有较大的市场空间。随着Optimus的量产,人形机器人相关产业链有望受益。

3、债市复苏,大量债基限额申购

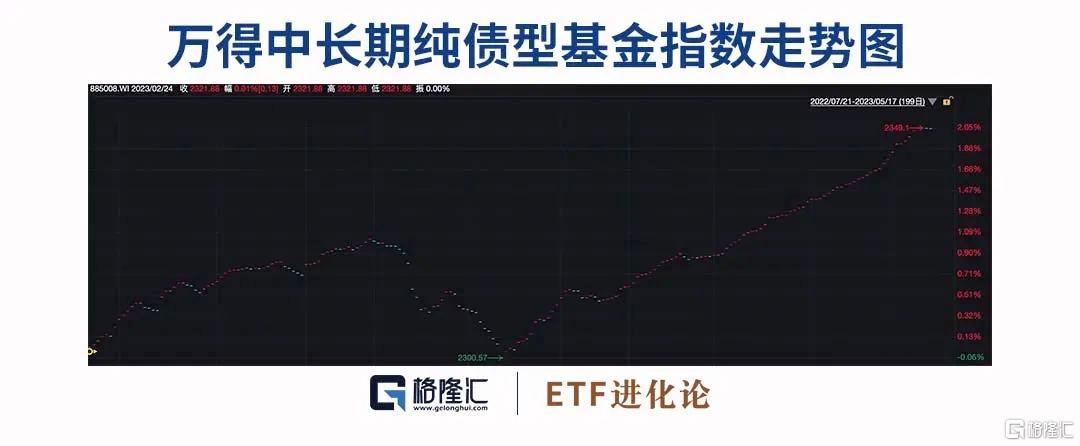

今年以来,债券市场迎来复苏。截至5月16日,超过800只债券型基金(不同份额分开计算)净值创新高。

数据显示,万得中长期纯债型基金指数和万得短期纯债型基金指数均创历史新高。具体来看,前者已经从去年12月16日的2302.30点上升至5月16日的2349.08点,升幅达2.03%;后者则从去年12月16日的1719.63点上升至1750.31点,升幅达1.78%。从整体走势来看,两只指数均已从去年下半年债市的剧烈调整中“出坑”。

随着债券市场走强,大量资金正在涌向债券市场。自5月8日以来,已有将近60只债券型基金发布了暂停大额申购或调低单一基金账户申购额度的公吿,其中以纯债基金和中短债基金居多。

金鹰基金固定收益部总经理龙悦芳表示,不少纯债基金、中短债基金暂停大额申购是因为近期利率下行过快,纯债和中短债基金的配置难度加大。

对于债券市场回暖,主要有两方面的因素。一方面是对去年底债市超跌的修复,背后是预期修正、均值回归的逻辑;另一方面,存款利率迈入“2时代”,基于资产配置的需求,资金将目光投向了债券市场。

谈到对债券市场的未来走势,机构表示需要理性看待。基煜基金表示,今年宏观经济呈复苏格局,债市会有作为。短期内,债市很可能较为稳定。长期来看,资金配置可能发生改变,比如转向存款或流入股市,债基可能出现一波回调。