得益于央行迅速采取行动稳定金融行业,欧洲银行股多头开始占据上风。

多头认为瑞银(UBS.US)收购瑞信(CS.US)这一历史性交易一举消除了欧洲银行业多年来的重大隐患。他们认为,这将足以让市场重新关注推动欧洲银行在去年10月至今年3月期间大幅反弹的因素:股价估值低廉,加息提振贷款收入。

巴黎资产管理公司Group Richelieu的首席投资官Alexandre Hezez表示:“我们认为,在6至12个月内,欧洲银行的股价将高于目前水平。”“不能说该行业被高估了。今年的业绩预计会很好,我们认为这种情况不会发生重大变化。”

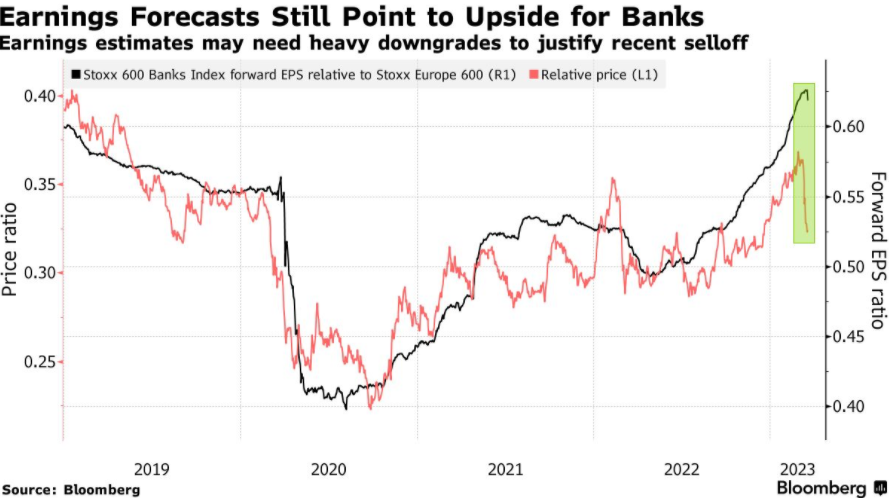

银行盈利预期仍有上升空间

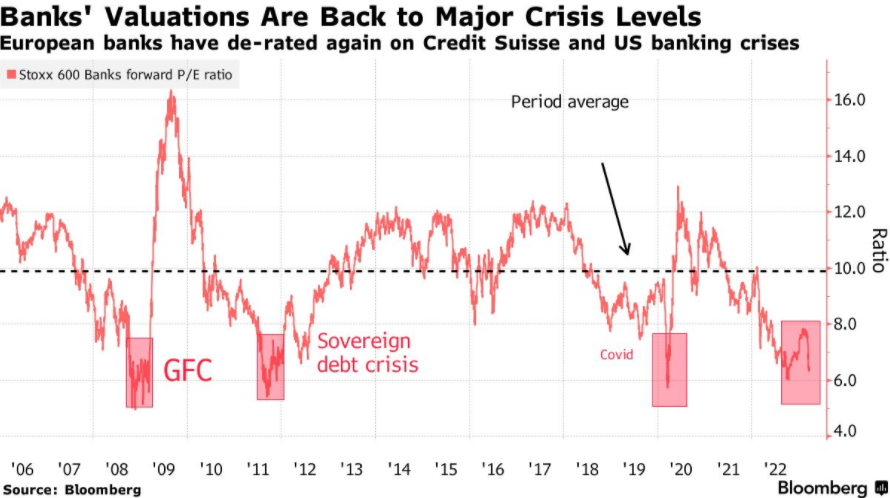

银行股估值遭重创

智通财经APP了解到,市场对瑞银和瑞信周日晚间达成的紧急协议的部分内容感到担忧,引发股市周一早盘下跌,逢低买入者随后入场。多位策略师对此次合作表示欢迎,汇丰银行的Max Kettner称自己“信心大增”。

Kettner指出,欧洲银行股的股价已经包含了很多坏消息,其指数在3月份下跌了约16%。

对欧洲银行股来说,过去两周是一段噩梦般的时光。在多年的低利率打压下,欧洲银行去年10月才开始走出低迷。3月份的抛售重创了欧洲银行的估值,使它们回到了去年10月份的水平。目前该行业的平均市盈率约为6.5倍,与过去危机期间(包括 2008 年或 2011 年)的水平相差不远。

银行股估值回到主要危机期间水平

欧洲银行业目前提供欧洲最高的远期股息收益率,约为 7.6%。

“我认为欧洲银行是稳健且有弹性的,”安联全球投资者公司的金融信贷研究主管Simon Outin表示。“我认为,就偿付能力和流动性而言,这个行业是稳固的。现在不是2008年,真的不是。”

危机仍未结束

担忧还没有结束。美国当局正在努力阻止地区性银行可能发生的存款挤兑。利率上升和金融环境收紧可能预示着经济衰退。德意志银行违约保险成本上升表明,危机蔓延的担忧仍在继续。因此,多头最终是否会赢取决于几件事。

首先,各大央行如何应对下一阶段的通胀斗争,以及预期的衰退可能会有多严重。银行通常在利率和债券收益率上升时表现良好,但在经济低迷时期则不然。分析师认为,目前欧元区债券收益率仍暗示银行股有一些上行空间,因为它们没有完全反映去年借贷成本的飙升。

投资者还在关注政策制定者如何平息围绕瑞信额外一级资本(AT1)债券的骚动,这类债券是风险最高的债券。在瑞士监管机构的命令下,价值约170亿美元的瑞信AT1债券将被减记至零。这也导致其它欧洲银行的AT1债券出现暴跌。自2008年危机以来,AT1债券一直是银行的关键融资来源。

“风险在于,所有AT1债券都将崩盘——不仅仅是瑞信。这将对银行的财务比率造成重大压力,”Banque SYZ首席投资官Charles-Henry Monchau表示。