本文来自格隆汇专栏:国泰君安证券研究,作者:国君交运团队

报吿导读

国君交运2016年首次提出中国航空“超级周期”长逻辑。2019年供需已临阈值,疫后将迎超级周期。巨大的超预期将产生显著超额收益,战略布局机会就在当下。

投资要点

一、航国君航空“超级周期”长逻辑

我们把周期行业持续4-5年甚至更长时间的高盈利定义为超级周期(Supercycle)。理论上周期行业似乎不应有超级周期,所以一旦发生,超额收益十分显著。回顾过去二十年全球交运历史,我们仅观察到两个“超级周期”,中国投资拉动的2004-08年大宗商品航运超级周期,与美国经济新常态下的2013-19年航空超级周期。国君交运团队2016年首次提出中国航空“超级周期”长逻辑——中国航空消费持续渗透,而空域时刻瓶颈凸显,供需持续向好终将推动客座率突破阈值,中国航空业盈利中枢将明显上升,高盈利的持续性将超市场预期。

二、美国航空“超级周期”的启示:客座率突破阈值是关键

长期以来,航空业被认为“毁损价值”。而与传统印象极大反差的是,2013-19年美国航空业出现了“超级周期”,不仅航司回报丰厚,航空股亦

超额收益显著。(1)稳定回报阶段(1948-1978年):美国航空业被严格管制,类似公用事业,持续盈利而极少亏损。(2)毁损价值阶段(1979-2012年):美国航空业管制放松,成为完全竞争行业。客座率持续提升但整体仍过剩,行业利润率以零轴为中枢剧烈波动。(3)超级周期(2013-2019年):客座率突破阈值,行业利润率中枢升至历史高位,航司持续高ROE,股价累计上涨达3.3倍。

三、中国民航空域时刻瓶颈凸显,疫后将迎中国航空超级周期

航空仍是资本市场偏见最大的行业,长期超预期巨大,当下投资价值凸显。航空大逻辑,并非仅是“疫后供需错配盈利大年”短逻辑,而是“航空超级周期”长逻辑。需求端,中国航空消费渗透仍极低,疫情未改需求长期增长动能与结构。供给端,中国航空业拥有难得的长期存在的空域时刻瓶颈。“十二五”空域时刻瓶颈已凸显。“十三五”局方出台系列政策严控供给,并票价市场化,引导从量到价。“十四五”航司理性规划运力降速,机队与时刻匹配度提升。疫后票价上行将推动航司盈利中枢上升,中国航空业将迎超级周期。

四、战略布局中国航空超级周期,增持

中国航空业疫后复苏已开启,待出行心理建设完成,航空需求将充分释放,不仅将现盈利大年,更将迎来中国“航空超级周期”。疫后航司盈利中枢上升确定,高景气的持续性将超市场预期。巨大的超预期将产生显著超额收益,战略布局机会就在当下。维持航空业“增持”评级。维持中国国航、吉祥航空、南方航空、中国东航、春秋航空“增持”评级。

五、风险提示

疫情、经济、政策、油价汇率、安全事故、增发摊薄。

报吿正文

中国民航业疫后复苏开启,资本市场预期先行,股价已回到疫情前。与市场不同,我们认为航空股当下投资价值仍凸显,值得投资者重新审视与深度研究。我们将通过系列报吿,就市场核心分歧逐一探讨。

当下,最大分歧在于,市场普遍认为航空投资仅是“疫后供需错配盈利大年”短逻辑。而我们认为,是中国航空“超级周期”长逻辑。巨大的超预期,将产生显著超额收益。

我们把周期行业持续4-5年甚至更长时间的高盈利定义为超级周期(Supercycle)。理论上周期行业似

乎不应有超级周期,所以一旦发生,超额收益十分显著。长期以来,航空业被认为“毁损价值”。而与传统印象极大反差的是,2013-19年美国航空业出现了“超级周期”,不仅航司持续高ROE,航空股更是累计上涨高达3.3倍,超额收益显著。

国君交运2016年首次提出中国航空“超级周期”长逻辑。中国航空消费持续渗透,而空域时刻瓶颈凸显,供需持续向好终将推动客座率突破阈值,中国航司盈利中枢将明显上升,高盈利的持续性将超市场预期。

事实上,疫情前,中国航空业客座率已临近阈值。若没有疫情,我们相信2020年中国航空业就将迎来盈利中枢上行,因为2020年春运前期我们已经观察到票价的明显上升趋势。然而,疫情将航空长逻辑的演绎整整延后了三年。幸而,疫情并未改变中国航空需求的长期增长动能与结构,亦没有改变中国民航空域时刻长期瓶颈,反而是三年票价市场化释放了显著的票价上行空间。疫后中国航司不仅将现盈利大年,更将迎来我们期盼已久的“中国航空超级周期”。

航空仍是资本市场偏见最大的行业,长期超预期巨大,当下投资价值凸显。我们坚信中国航空业终将迎来“超级周期”,并将产生显著的超额收益,战略布局机会就在当下。

1

国君航空“超级周期”

我们把超级周期(Supercycle)定义为某个典型的周期行业出现持续4-5年甚至更长时间的高盈利。理论上周期行业似乎不应有超级周期,所以一旦发生,超额收益十分显著。

回顾过去二十年全球交运历史,我们仅观察到两个“超级周期”,中国投资拉动的2004-08年大宗商品航运超级周期,与美国经济新常态下的2013-19年航空超级周期。而这两个“超级周期”都为资本市场带来令人惊叹的巨大超额收益。

“中国航空超级周期”,是国君交运团队于2016年提出的中国航空业长逻辑。中国航空消费持续渗透,而空域时刻瓶颈凸显,供需持续向好终将推动客座率突破阈值,中国航司盈利中枢将明显上升,高盈利的持续性将超市场预期,中国航空业将迎超级周期。

1.1 中国投资拉动的大宗商品航运超级周期(2004-08年)

中国投资拉动的大宗商品需求自2002年开始加速增长,并持续超过实业界预期。叠加供给端持续数年的瓶颈,使得2004年干散货海运运价指数BDI就已创下五十年历史新高。2004-08年干散货海运市场出现持续高景气的超级周期。

2006下半年,市场基于航运股的周期属性,一致预期航运周期高点已过且即将下行,并给予航运股普遍很低的PE估值。而事实上,随后2007-2008年干散货海运市场船舶产能利用率突破阈值升至高位,而船厂产能持续饱和,BDI迎来了最为震撼的疯狂上涨。同时,资本市场与实业界开始预期未来十年高景气将持续,航运股估值也明显上升,并出现了泡沫化趋势,航运股超额收益显著。

1.2 美国经济新常态下的航空超级周期(2013-19年)

美国航空业在1980-2009年的近三十年间累计亏损达432亿美元,却在金融危机后的2010-2019年十年中持续盈利累计达117亿

美元。其中,2013-2019年美国主要航司ROE显著上升并维持高位,美国航空业在经济新常态下出现了超级周期。美国航空股在这一轮超级周期中的表现更令人惊叹。2013-19年美国标普500指数上涨1.3倍,而美国主要航司股价上涨高达3.3倍。2016年之后航空公司维持高盈利能力,航空股价维持高位并稳步上涨,投资者感受到良好的投资体验,逐步被越来越多的投资者视为消费股,而非传统周期股。

1.3 中国航空“超级周期”长逻辑

“中国航空超级周期”,是国君交运团队于2016年提出的中国航空业长逻辑。中国航空消费持续渗透,而空域时刻瓶颈凸显,供需持续向好终将推动客座率突破阈值,中国航司盈利中枢将明显上升,高盈利的持续性将超市场预期。

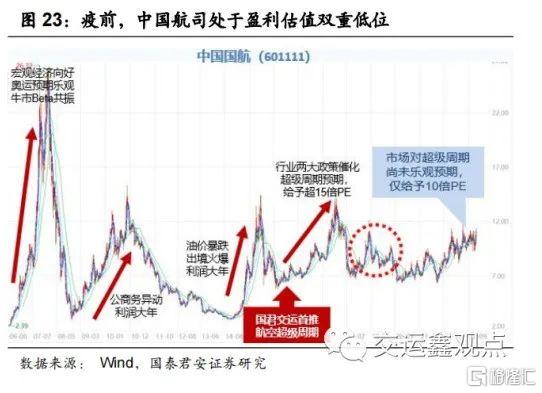

投资者的认知往往建立在历史的经验上。然而,过去二十年,中国航空业从未出现过连续两年以上的高盈利,2010年与2015年盈利大年均在次年便业绩回落,股票估值始终反映强周期属性。也正因为如此,虽然市场普遍预期疫后将现盈利大年,航空股估值也仅基于周期股属性给予最高10倍PE。

航空股目前估值水平,并未包含中国航空超级周期长逻辑的预期。这也意味着,若未来中国航司高盈利能够持续数

年,作为极少数具有2C消费品属性的周期股,航空股估值将突破以往周期股属性而上升,甚至向消费股切换,而为投资者带来显著超额收益。

2

美国航空“超级周期”的启示

长期以来,航空业被认为“毁损价值”。而与传统印象极大反差的是, 2013-19年美国航空业出现了“超级周期”,不仅航司回报丰厚,航空股更是累计上涨超三倍,超额收益显著。

深度探究美国航空“超级周期”成因,表现看似源于行业集中度提升,实际上“客座率突破阈值”才是核心。

2.1 美国航空业回报率三阶段变化

回顾美国航空业过去七十余年的历史,按照行业回报率大致可划分为三个阶段:

(1)稳定回报(1948-1978年):美国航空业被严格管制,政府不仅管制票价水平,并对航空公司准入及经营航线范围等严格管制。当时的美国航空业类似公用事业,虽然行业利润率仍有周期波动,但三十年间几乎持续盈利,仅三年出现小幅亏损。

(2)毁损价值(1979-2012年):1979年j美国航空业管制放松,航空公司可以自主定价和调整航线,航空公司数量快速增加。自此,美国航空业成为完全竞争行业。尽管三十余年间客座率持续提升,但整体仍处于产能过剩状态,行业利润率以零轴为中枢剧烈波动,且累计回报为负。如果选择在九十年代投资美国航空业或是航空股,评价“毁损价值”确实亦非言过其实。

(3)超级周期(2013-2019年):美国航空业客座率稳步上升并突破阈值,行业利润率中枢升至高位,美国航司持续高ROE,且美国航空股累计上涨高达3.3倍

2.2 客座率突破阈值是关键

与想象不同,美国航空“超级周期”并非产生于美国航空需求增长旺盛阶段,而是孕育于金融危机之后航空需

求进入低速增长的经济新常态阶段。“客座率突破阈值”,是超级周期形成的关键。

金融危机之后,需求端,美国航空客流增速降至仅1%左右的低速水平。而供给端,得益于美国放开航空业兼并重组限制,多家大型航司通过兼并重组实现规模增长与份额提升,而全行业整体机队规模增速持续慢于客流增速。虽处于金融危机后的经济新常态下,美国航空业客座率却因此得以稳步提升,并最终突破阈值,而迎来美国航空“超级周期”。

2.3 美国航空“超级周期”超额收益明显

美国航空业自2010年开始进入持续盈利阶段,2013年开始盈利中枢上升,并于2015年创七十年利润率新高,并于2016-19年维持高盈利能力。从股价表现来看,2013-19年美国航空股累计上涨高达3.3倍,显著超过美国标普500指数1.3倍的涨幅。

资本市场预期先行, 2013-14年美国航空业盈利中枢开始上行,美国航空股便完成最大幅度股价上涨。2013-14年美国标普500指数上涨44%,而美国主要航司股价两年内大涨达2.8倍,超额收益显著。

2016-19年美国航空业维持高盈利能力,美国航空股估值继续维持高位并稳步上行。投资者感受到良好的投资体验,而非传统周期股的大幅波动,美国航空股也逐步被越来越多的投资者视为消费股。

3

中国航空业疫后将迎“超级周期”

航空仍是资本市场偏见最大的行业,长期超预期巨大,当下投资价值凸显。航空大逻辑,并非仅是疫后供需错配盈利大年短逻辑,而是“航空超级周期”长逻辑。

疫情将航空长逻辑的演绎整整延后了三年。幸而,疫情并没有改变中国航空需求的长期增长动能,亦没有改变中国民航空域时刻长期瓶颈,反而是三年票价市场化释放了显著的票价上行空间。疫后中国航司不仅将现盈利大年,更将迎来我们期盼已久的“中国航空超级周期”。

3.1 疫情前令人兴奋的组合——高客座率+低利润率

供需研究是周期行业的基础研究方法,产能利用率是综合反映供需关系的关键指标。当产能利用率上升突破阈值,价格将展现明显弹性,且利用率中枢将显著上升。

对于周期行业,“高产能利用率”与“低利润率”,是令投资人兴奋的组合。这意味着,产能利用率或已临近阈值,若产能利用率继续上升至突破阈值,利润率中枢将迎来显著上升。

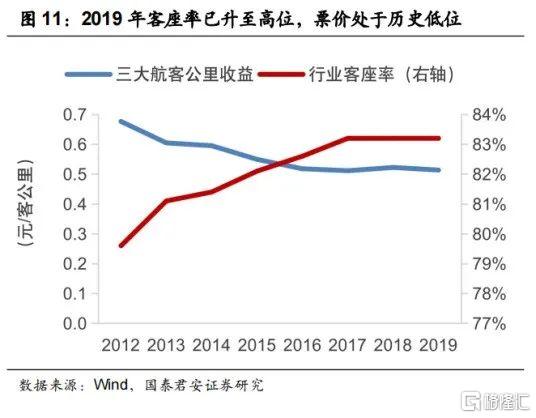

2019年,中国航空业正处于这样的状态:

(1)客座率达83.2%的历史新高,并居于全球第三高,相

当于美国航空业进入超级周期时2013-14年客座率水平。其中,国内客座率更是已高达84.6%。

(2)中国三大航扣汇净利率仅4%,为“十三五”以来最低水平,亦处于全球航司偏低水平。

我们推测2019年中国航空业客座率已接近阈值。阈值不可知,且与客源结构相关。过去十年,中国航空消费持续渗透,应导致阈值提升。参考美国2013-14年进入航空超级周期时客座率为83.1%,并考虑中国公商务客源占比较美国更高,这意味中国航空业客座率阈值或不高于美国。疫情前,中国航空业客座率或已接近阈值。

新冠疫情,导致中国航空业持续三年供需严重失衡。幸而,疫情并没有改变中国航空需

求的长期增长动能,亦没有改变中国民航空域时刻长期瓶颈,反而是三年票价市场化释放了显著的票价上行空间。

目前疫后复苏已开启,待出行心理建设完成,供需将恢复至疫前,并将继续供需向好,客座率终将突破阈值,航司盈利中枢将迎来显著上升,且高盈利持续性将超市场预期。

3.2 需求:疫情不改增长动能与客源结构

中国航空消费尚处于低渗透阶段,长期增长空间仍巨大。市场担忧三年疫情会影响航空需求,我们认为航空需求还在,只是短期被疫情抑制。疫情未改变中国航空需求长期增长动能,亦未改变出行需求结构。

(1)航空需求还在,只是被疫情抑制。观察中航信数据网络收入,疫情期间OTA机票搜索量基本平稳,并接近疫前,并未随客流显著下降。

(2)疫情未改长期增长动能。中国航空消费尚处于低渗透阶段,中国仅12%国人曾乘机出行。2019年之前,中国航空消费渗透率每年提升约1%,支撑航空客流持续两位数增长。疫情三年,中国航空消费渗透仍持续,估算每年新增第一次乘机旅客规模仍将超千万。预计疫后将继续航空消费渗透,将继续驱动航空客流稳健增长。

(3)疫情未改出行需求结构。过去三年,疫情形势良好阶段,公商务出行快速恢复,比如2021年高频旅客出行占比已恢复至2019年水平。预计公商务旅客将率先完成出行心理建设而早周期恢复。

疫情影响将逐渐消除,待出行心理建设完成,航空需求将充分释放,并恢复长期稳健增长与客源结构。

3.3 供给:中国民航空域瓶颈仍然存在

“超级周期”往往需要供给瓶颈的存在,供给瓶颈的持续性将决定超级周期的持续性。从供给瓶颈而言,中国航空业具有较美国航空业更佳的“超级周期”条件,中国航空业拥有周期行业最难得的长期供给瓶颈——空域时刻瓶颈,背后是中国独特空管体制与人口经济地理。

(1)独特空管体制,决定中国民航空域资源长期稀缺。中国实行严格的空域管制,中国民航获批空域占比仅20%。

早在“十二五”期间,中国民航空域繁忙程度早已显著高于欧美,并非民航空管效率低下,而是空域资源长期稀缺。过去数十年,中国民航流量持续双位数增长,而中国民航空域资源增长极为缓慢。

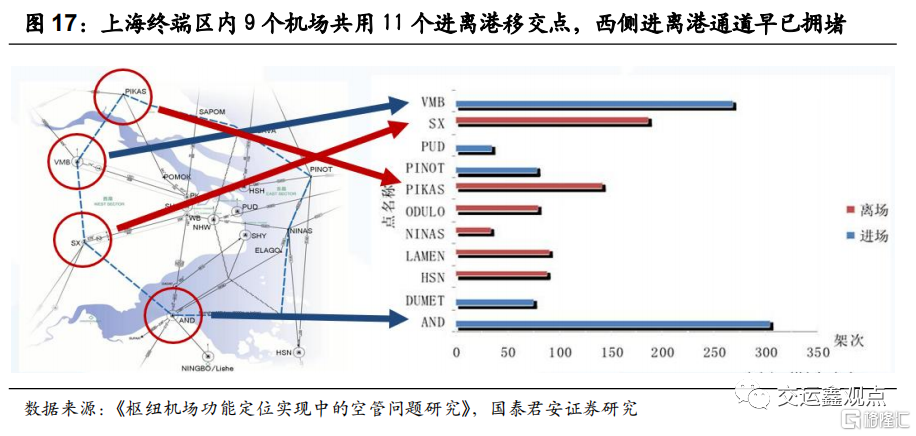

(2)人口经济地理,决定干线市场时刻长期紧缺。中国东部人口与机场密集,区域航空流量巨大,而终端区时刻容量有限且已趋于饱和。

以上海终端区为例,内部共9个机场,航班密度高,且多机场相互干扰。上海终端区各方向流量不均衡,西侧进离港通道流量早已拥堵,西向国内航班持续多年高延误率,西向新增时刻已极为困难。未来上海终端区时刻将结构性小幅增长,预计将集中于东侧国际航线方向。这意味着,上海优质时刻将长期供不应求。

3.4 疫情将迎票价上行拐点,中国航空业将迎超级周期

“十二五”空域时刻瓶颈凸显,反映为全行业航班正常率从超83%持续下降至69%。

“十三五”空域时刻瓶颈持续,民航局出台系列政策,开始严控供给增长,并积极推进票价市场化,引导行业从“量”到“价”解决供需矛盾。

(1)2016年:民航局暂停客运航司牌照审批发放。

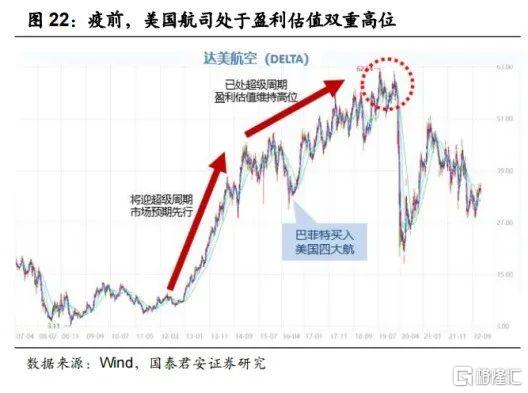

2019年,美国航司已处超级周期,盈利估值双重高位;而中国航司客座率尚未超阈值,盈利估值双重低位。

(2)疫后盈利趋势将差异巨大。

美国航空消费已高渗透,受经济衰退影响大。美国22Q2压制需求释放,Q3初现回落,资本市场开始交易衰退风险。而中国航空业疫后不仅将现盈利大年,更为重要的是,将有望迎来类似美国航空业2013-19年出现的超级周期。

4.3 战略布局正当时,增持

市场预期回落低位,战略布局中国航空超级周期正当时。需要重点提示,这是中国航空业历史级机会,拥有干线时刻资源积累的航司都将受益,而中国上市航司绝大部分都拥有批量干线时刻资源。

维持航空业“增持”评级。维持中国国航、吉祥航空、南方航空、中国东航、春秋航空“增持”评级。

5

风险提示

疫情影响风险:新冠病毒变异、防疫政策或措施调整等,均可能影响航司的正常运营与复苏节奏。

管制政策风险:政府对航司设立、航权开放、航线时刻分配、票价等有不同程度管制,相关政策变动可能影响航司经营业绩与未来发展。

经济下行风险:民航业景气程度与国内和国际宏观经济发展状况密切相关。若经济下行,将影响航空客货需求,进而影响航司经营业绩。

油价汇率风险:航油成本是航司最大成本支出,油价波动对航司业绩影响取决于供需。供需偏弱的情况下,油价上升将影响航司经营业绩。航司购买及租赁机队而拥有大量美元负债,汇率变动将导致汇兑损益,不影响航司现金流,可能显著影响当期净利。

安全事故风险:飞行安全是航空公司正常运营的前提和基础。一旦发生飞行安全意外事故,将对航司正常的生产运营及声誉带来不利影响。

增发摊薄风险:疫情以来航司负债率普遍明显上升,若航司大额增发,将可能导致摊薄股本的风险。