本文来自格隆汇专栏:国君宏观董琦,作者:董琦、汪浩

导读

2023年经济修复将经历两波节奏,第一波是当前的疫情冲击修复。在经济修复后,第二波经济预期将随着国内产能周期上行变化,高端化、绿色化和逆全球化是本轮周期的核心驱动。预计两会之后,财政货币锚定产业,为国内产能周期上行提供支持,核心在制造业设备更新改造、新能源、新基建、数字经济、绿色经济,以及科技自主方向。

摘要

(1)当前疫情修复的速度不断加快,叠加春节假期的消费需求释放,第一波经济预期的抬升,在疫情冲击后展开,预计仍将持续1个月左右。第二波经济预期变化,与后续政策发力相关,我们认为主要方向是产能周期的上行。高端化、绿色化、逆全球化是驱动本轮产能周期上行的动力。

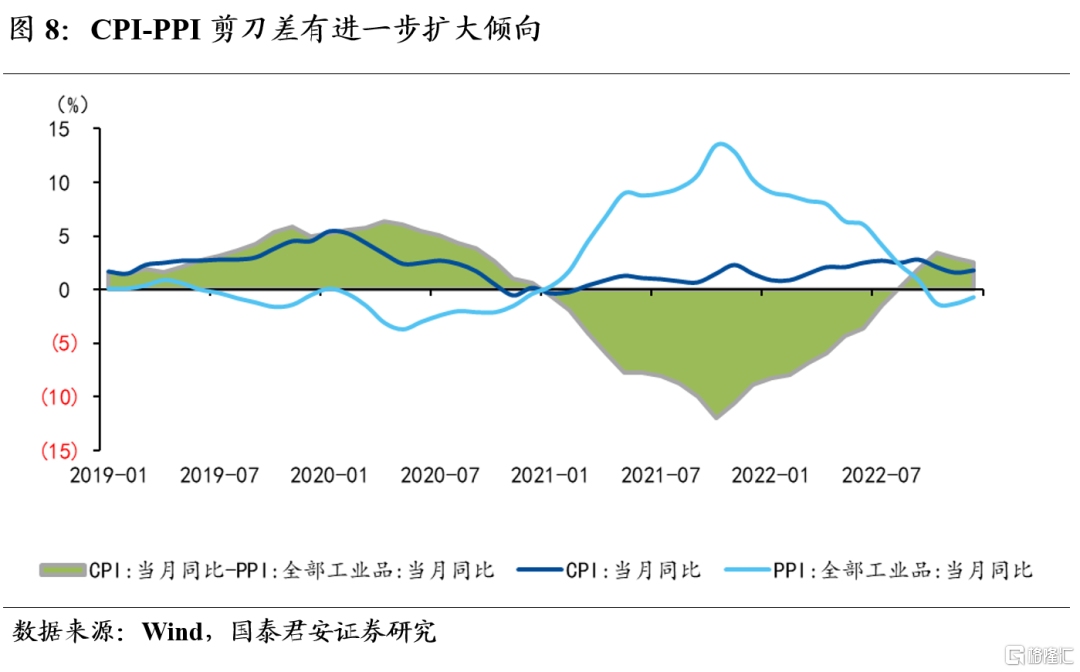

(2)产能周期与经济复苏相互推进,2023年进入上行加速阶段。从历史上来看,一方面,产能周期上行,推动相关设备更新投资增长,拉动社融和经济增速,另一方面,经济上行,社会需求扩大,制造业盈利预期上升,相应的固定资产投资也会增加。疫情政策调整之后,国内经济修复较快,2023年经济预期进一步抬升,CPI-PPI剪刀差扩大对下游利好,助推产能周期扩张。

(3)2023年“财政货币搭台,产业唱戏”,政策锚定的产能领域,相对利好。核心在制造业设备更新改造、新能源、新基建、数字经济、绿色经济,以及科技自主方向。

风险提示:经济复苏不及预期,导致下游需求不足;政策支持力度不够,财政货币资源匹配不足。

正文

1.疫情达峰和经济修复快于海外,经济预期不断抬升

当前疫情修复的速度不断加快,叠加春节假期的消费需求释放,第一波经济预期的抬升,在疫情冲击后展开,预计仍将持续1个月左右。中国经济预期在疫情政策调整和地产政策催化下空间打开,根据北大国发院测算,截至2023年1月11日,全国已经9亿人感染,达到64%;与此同时,全国出行在短期冲击后快速修复,制造业企业产能利用率也在较快恢复,疫情达峰和经济修复比海外更快。春节期间,消费需求将会进一步释放。另一方面,地产政策再次集中出现,1月5日,人民银行、银保监会发布通知,决定建立首套住房贷款利率政策动态调整机制,从针对房地产企业的“三支箭”供给端政策,到需求端刺激的开启,后续需求端政策或将进一步加码,短期地产链仍有博弈空间,但长期下行趋势基本确立。综合来看,疫情达峰和修复占主导,叠加地产刺激政策推出,经济预期不断抬升。

2.高端化、绿色化、逆全球化驱动本轮产能周期上行

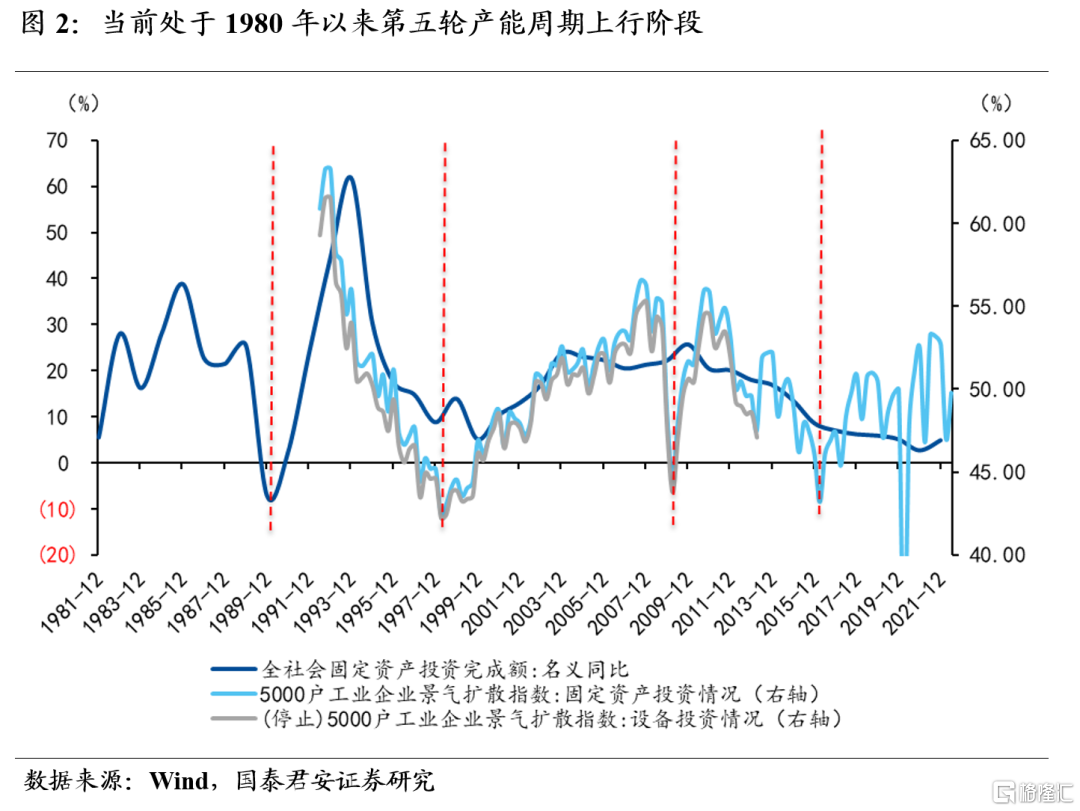

我国当前处于1980年以来第五轮产能周期上行阶段。我们用5000户工业企业固定资产投资景气扩散指数、5000户工业企业设备投资景气扩散指数,并结合全社会固定资产投资增速来观察产能周期。根据以上指标,1980年以来我国大致经历了5轮产能周期,第一轮为1981年至1989年,历时8年,其中高点在1985年;第二轮为1989年至1998年,历时9年,其中高点在1992年;第三轮为1998年至2009年,历时11年,其中高点在2007年;第四轮为2009年至2016年,历时7年,其中高点在2010年;第五轮为2016年至今,由于供给侧改革、中美贸易摩擦以及疫情冲击,本轮产能上行周期波动较大,趋势性并不明显,全社会固定资产投资同比增速在地产等影响下甚至在一路下行。

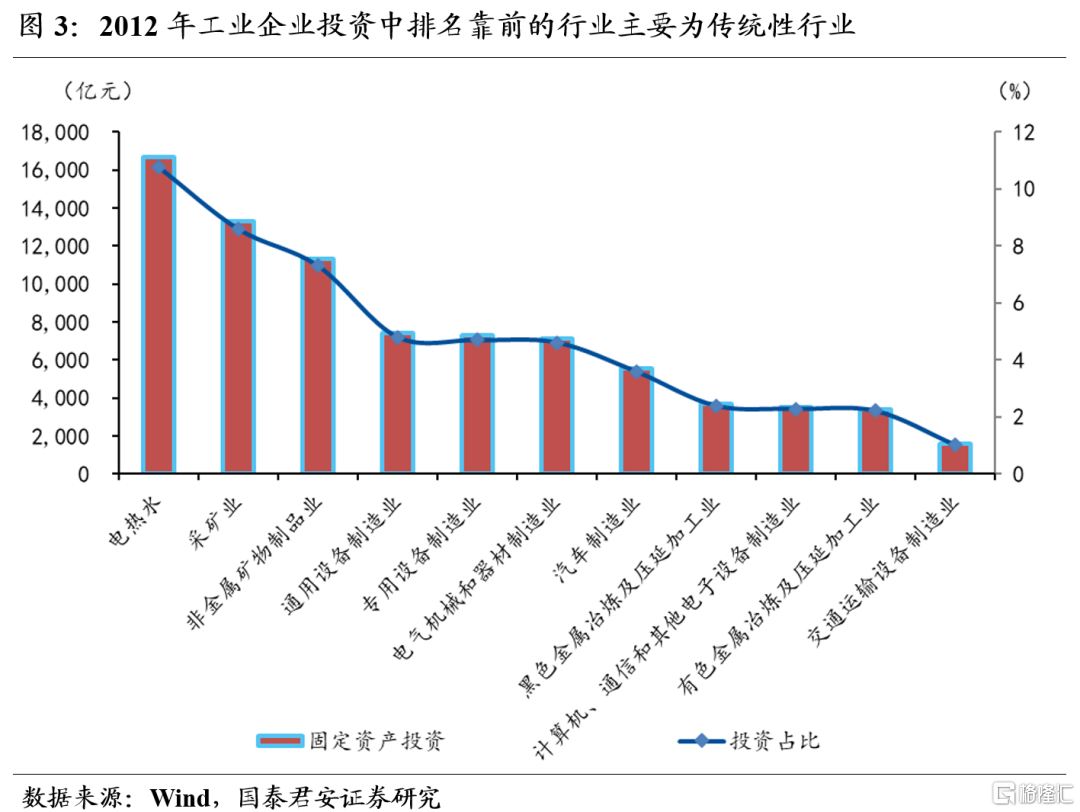

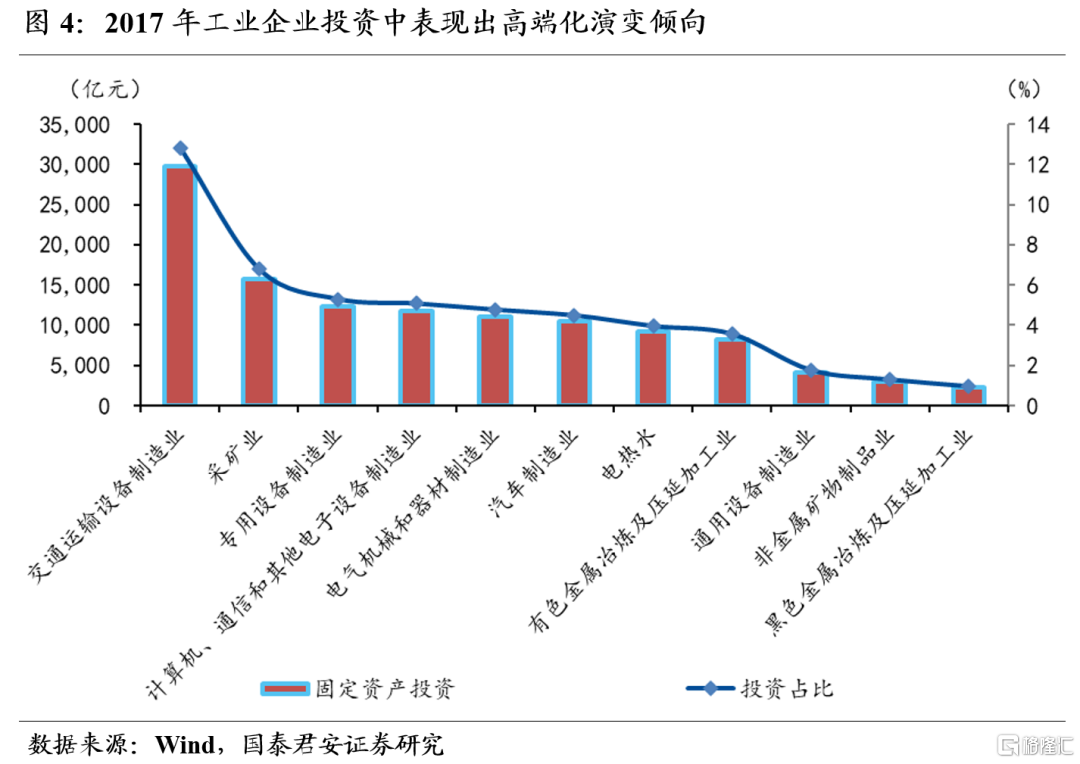

不同时期产能周期的主导行业不同,整体高端化倾向较为明显。我们以采矿业、制造业和电热水作为工业企业行业进行观察,选取上一轮产能周期的2012年作为窗口来观察,并将制造业细分,发现固定资产投资前五的行业分别为电热水、采矿业、非金属矿物制品业、通用设备、专用设备制造业;以本轮周期的2017年作为对比来看,固定资产投资排名前五的行业分别为交通运输设备制造业、采矿业、专用设备制造业、计算机、通信和其他电子设备制造业、电气机械和器材制造业。相较之下,交通运输设备制造、专用设备制造、计算机、通信和其他电子设备制造、汽车制造等行业占比有较大的提升,同时采矿业、电热水、非金属矿物制品、黑色金属冶炼及压延加工业占比有较大下降。整体来看,固定资产投资主导行业进一步升级,更加高端化倾向明显。

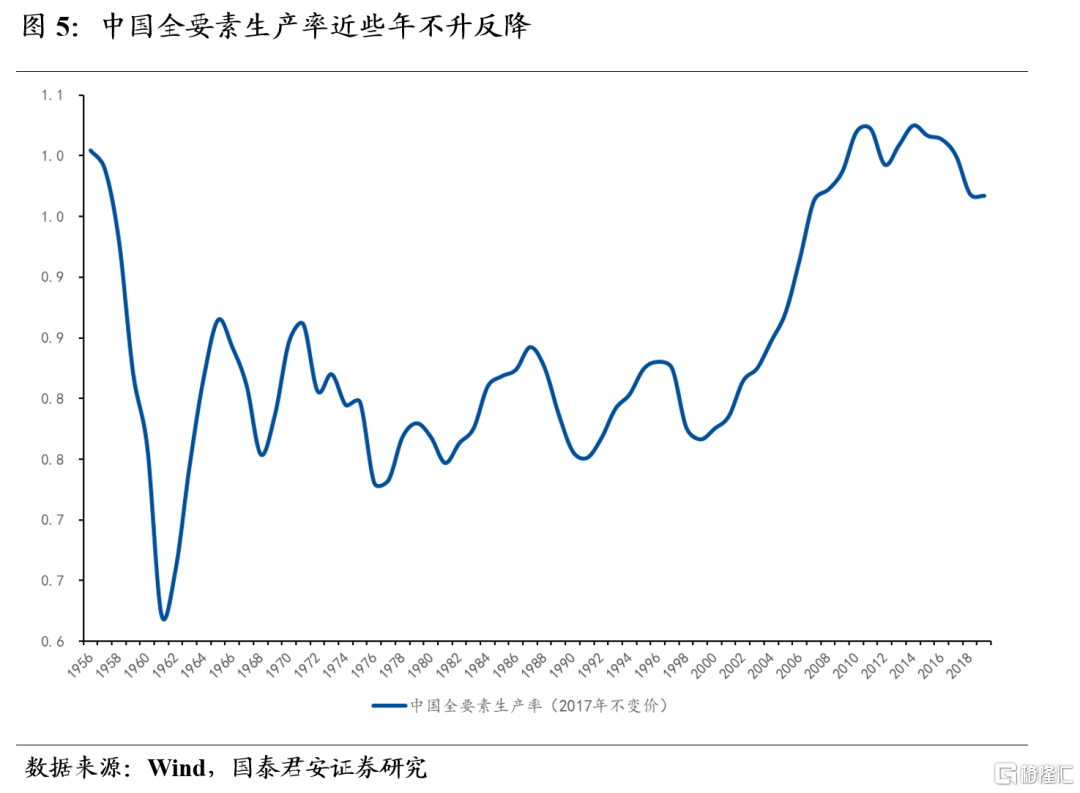

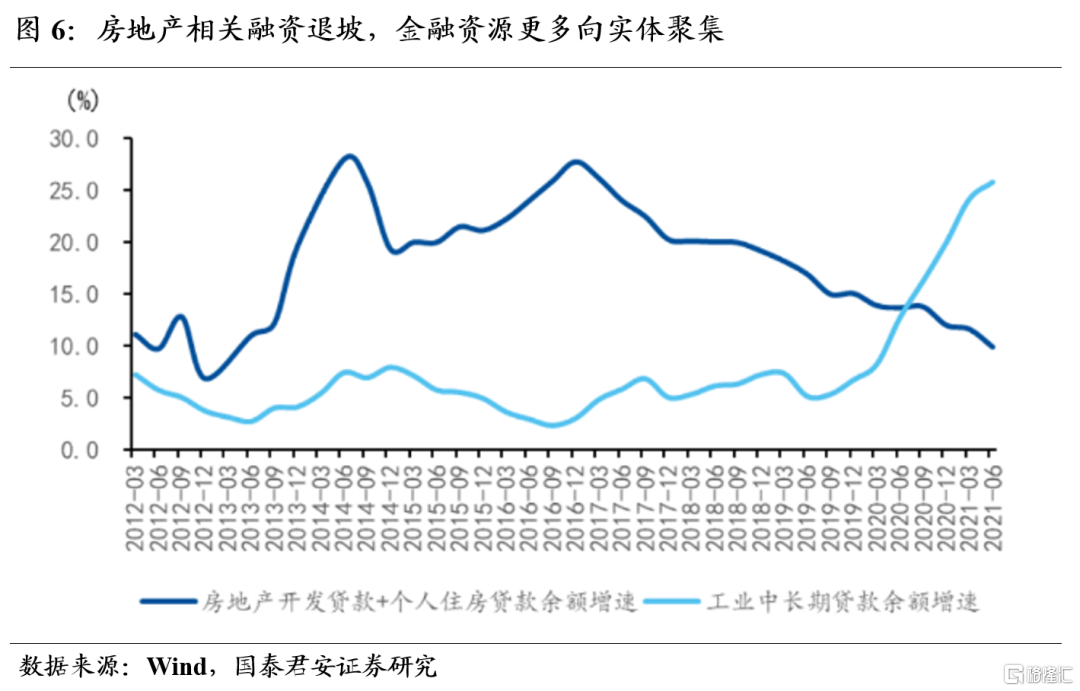

产业升级需求、绿色转型和逆全球化共同驱动本轮产能周期,2023年将进入关键阶段。从长期来看,中国的支柱性产业从上世纪八九十年代的传统制造业,到本世纪前二十年的基建和房地产业,当前正在面临新一轮的转型,传统的基建、地产对经济的作用正在减弱,同时衡量经济效率的全要素生产率指标近些年也在下降,反映经济体的内生转型需求,根据政策导向和产业结构演进规律,下一阶段的支柱性产业主要为新兴产业(新一代信息技术、高端装备制造、新能源、新能源汽车、新材料、节能环保、生物、数字创意)和现代服务业,新经济的优势将更加凸显,同时这也意味着更大的资源投入,从贷款增速也可看到,房地产退坡后,工业企业中长期贷款增速明显提升,资源腾挪效应明显;绿色转型主要应对“3060”碳达峰、碳中和目标,后续将是较长时期的趋势;逆全球化在大国博弈下更加明显,美国对中国在芯片半导体、医疗设备、航空航天、能源矿产等领域的制裁不断加码,驱动相应行业国内投资提升。未来统筹高质量发展主线,包括数字经济、绿色经济、电子半导体、医药生物、通信、计算机、高端制造等领域有望实现加速发展。这些领域的投入可能进一步加码,驱动本轮产能上行周期继续向着高端化、绿色化的方向发展。

3.产能周期与经济复苏相互推进,2023年进入上行加速阶段

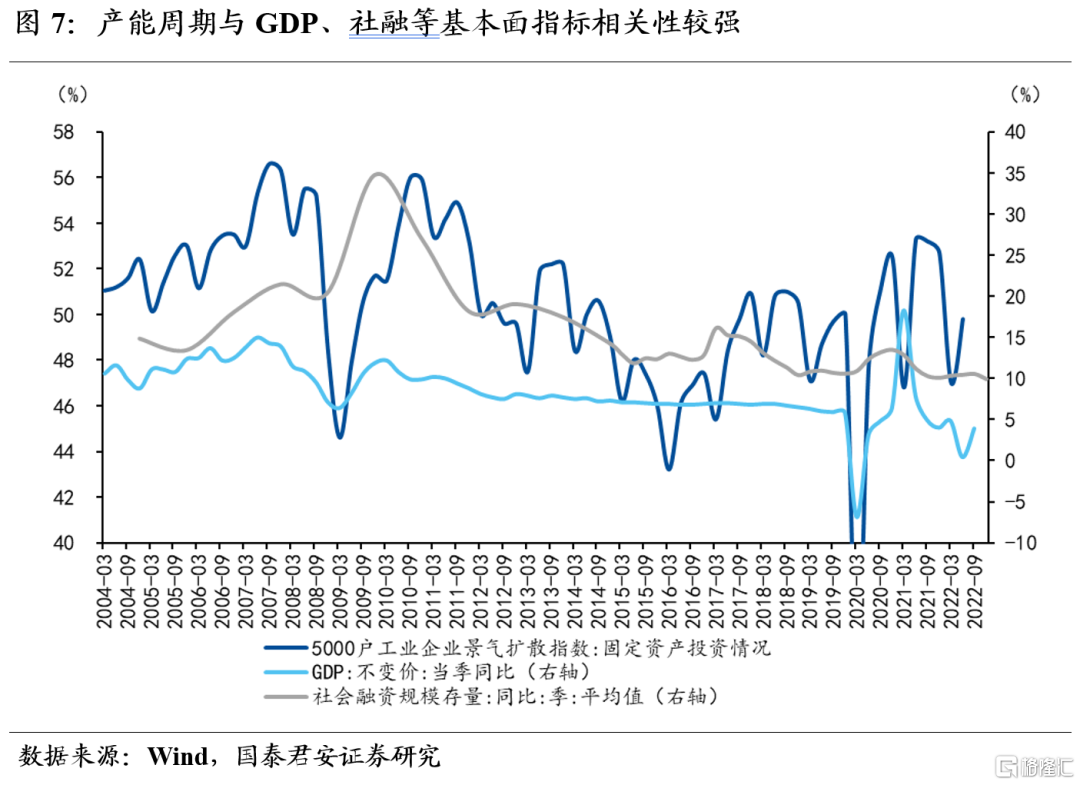

从历史上来看,产能周期与GDP、社融等基本面指标相关性较强,二者相互推进。从反映产能周期的5000户工业企业景气扩散指数来看,其与实际GDP同比增速、社会融资规模存量同比增速等指标存在较强的正相关性,其相关系数分别为0.62和0.35,并分别在1%和5%的水平上显著。产能周期与经济上行存在相互促进的关系,一方面,产能周期上行,推动相关设备更新投资增长,拉动社融和经济增速,另一方面,经济上行,社会需求扩大,制造业盈利预期上升,相应的固定资产投资也会增加,因而产能周期与经济基本面相互推进。

疫情政策调整之后,国内经济修复较快,2023年经济预期进一步抬升,CPI-PPI剪刀差扩大对下游利好,助推产能周期上行。当前疫情达峰和经济修复速度快于海外,带动经济预期快速抬升,同时后续CPI在复苏周期下有望整体上行,PPI受海外衰退拖累,仍有下行压力,CPI-PPI剪刀差扩大,对下游制造业进一步利好,助推下游制造业投资增速上升。经济复苏和CPI-PPI剪刀差扩张,助推产能周期上行。

4.2023年“财政货币搭台,产业唱戏”,财政锚定产能领域相对利好

2023年财政货币政策维持宽松,锚定产业发力。2023年货币政策延续相对宽松取向,降准方面仍有普降50BP的空间,MLF到期量最大的一季度和三季度降准概率较大。降息方面MLF、OMO仍存调降空间,约为10BP,核心窗口期在经济压力较大的一季度。结构性货币政策仍是重点,工具箱丰富,绿色、科技等领域继续发力,回顾2022年,我们已经看到了央行大量的再贷款投放以及政策性金融机构纾困力度的升温,2022年全年投放2.6万亿以上的再贷款和“准财政”支持,相比较2021年5000亿左右明显提升,锚定产业的结构性货币政策是重要趋势。财政政策上,预计预算内财政支出力度较2022年小幅提升,赤字率在3%左右;新增专项债规模预计在4-4.5万亿之间,以保证资金的连续性;预算外的广义财政发力是重点,货币配合财政(央行PSL)为政策性银行提供中长期流动性,实现政策目标。财政支持产业也将更加突出,主要方式包括减税降费、产业补贴、贴息贷款、直接投资等。

产业政策重要性更加凸显,核心在制造业设备更新改造、新能源、新基建、数字经济、绿色经济,以及科技自主方向,相应资源支持将进一步强化产能周期上行。预计2023年产业政策分两段,上半年在经济探底和开启弱修复的背景下,产业政策更偏向经济增长,以扶持优势产业为主,如制造业设备更新改造、新能源、新基建、数字经济、绿色经济等;下半年经济恢复乐观,大国博弈持续加剧,产业政策更偏向“弯道超车”,扶持新型举国体制下科技自主的劣势产业,包括电子半导体、医药生物、通信、计算机、高端制造等领域。

风险提示:经济复苏不及预期,导致下游需求不足;政策支持力度不够,财政货币资源匹配不足。