本文来自格隆汇专栏:中金研究,作者: 严佳卉 侯德凯等

11月8日以来,一系列金融支持优质房地产企业融资的政策接连出台,我们预计银行在支持对象的选择上可能仍然相对审慎,但好于此前的保守态度,市场对优质房企敞口资产质量担忧的缓解有利于银行估值修复。

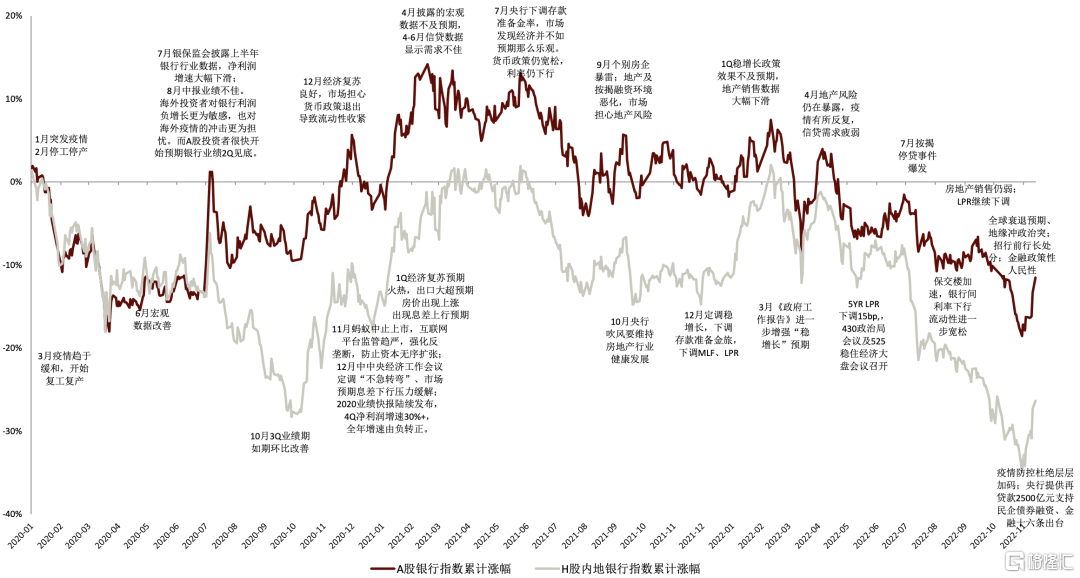

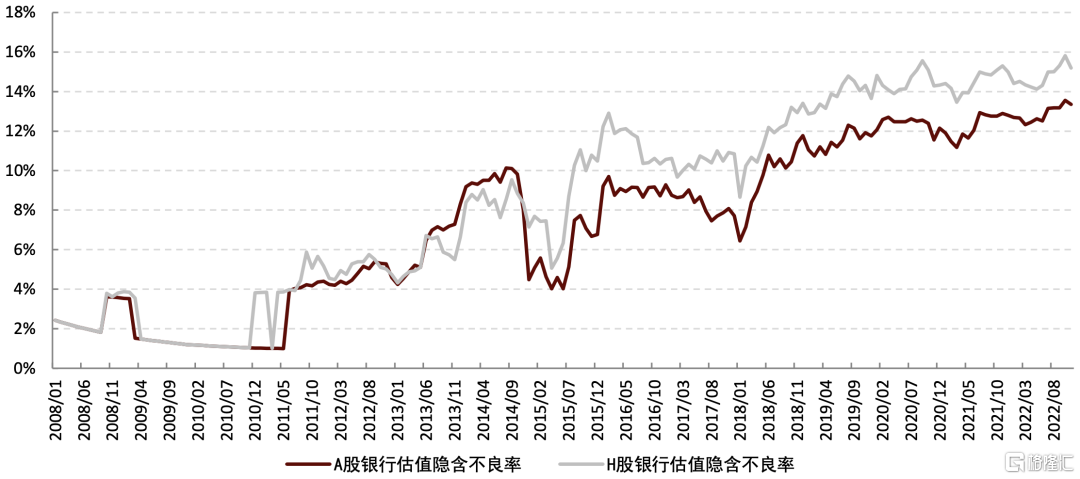

金融支持优质房企融资的政策组合拳有利于银行估值修复。截至11月14日,A股和H股银行估值隐含不良率为13.4%和15.2%,处于历史高位,其中包括了市场对疫情冲击、地产风险等诸多负面因素的担忧。近期一系列支持优质房企融资的金融政策出台后,我们预计市场对银行房地产敞口的资产质量担忧可能有所缓解,推动银行估值修复。具体而言:

► 11月8日,中国银行间交易商协会公吿推进并扩大“第二支箭”,由人民银行再贷款提供资金支持,委托专业机构按照市场化、法治化原则,通过担保增信、创设信用风险缓释凭证、直接购买债券等方式,支持包括房地产企业在内的民营企业发债融资。预计可支持约2500亿元民营企业债券融资,后续可视情况进一步扩容。

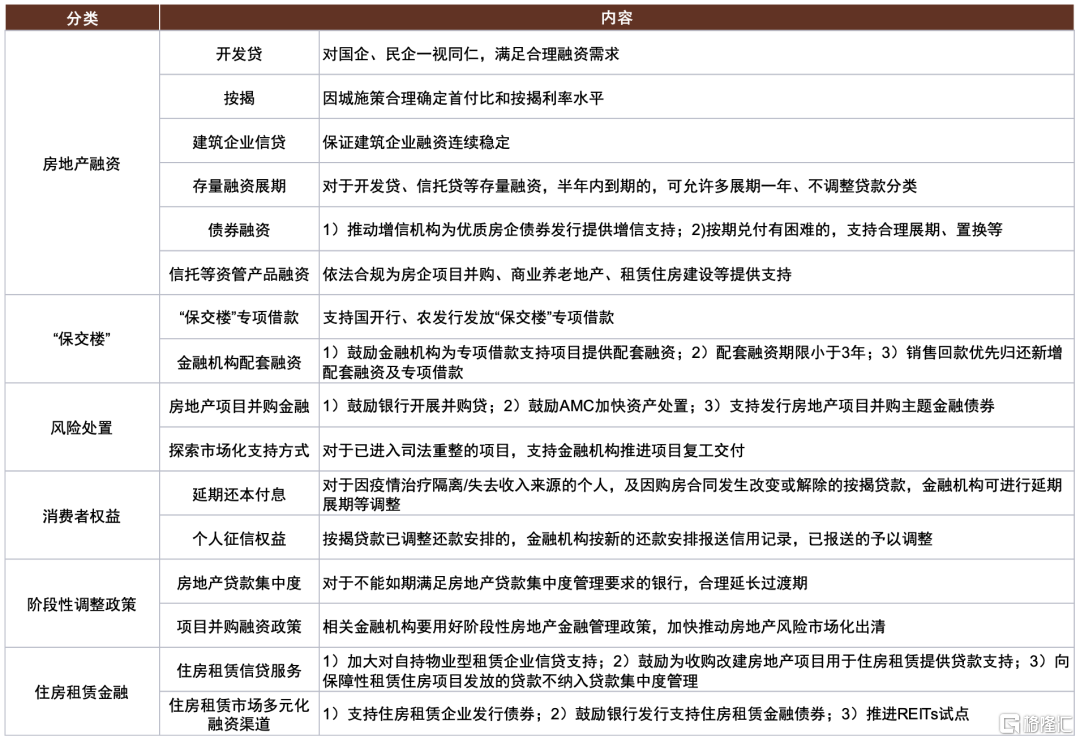

► 11月13日,“金融十六条”出台以支持优质房地产企业融资,包括支持房开贷及信托贷款等存量融资合理展期(未来半年内到期的,可以允许超出原规定多展期1年,可不调整贷款分类,报送征信系统的贷款分类与之保持一致)、积极做好保交楼金融服务(鼓励提供配套融资支持,明确后进先出、尽职免责的细则)、阶段性调整部分金融管理政策(延长房地产贷款集中度管理政策过渡期安排)等。

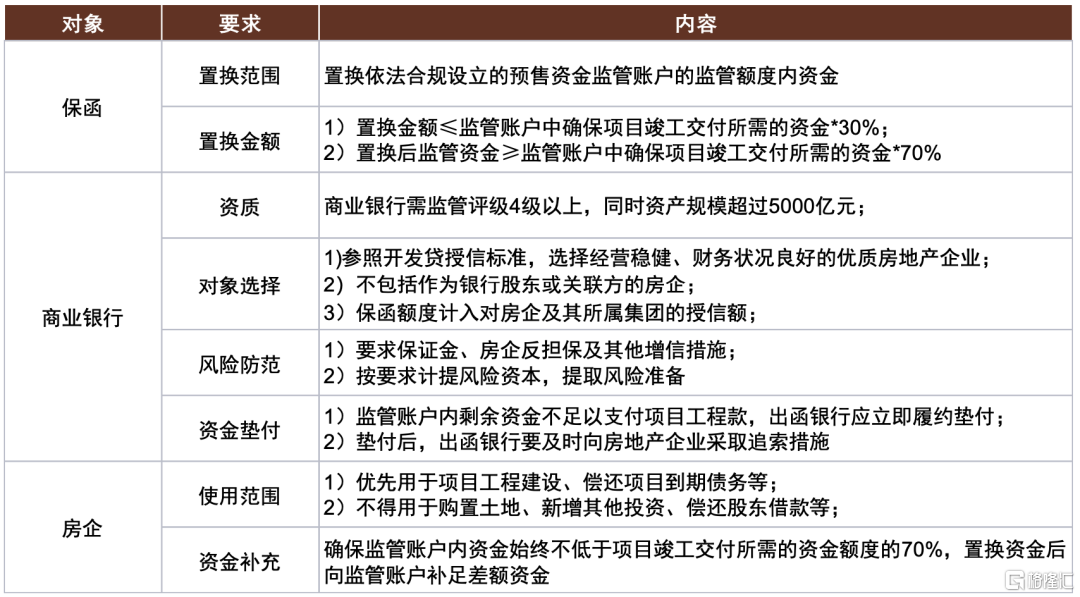

► 11月14日,银保监“保函置换通知”允许房地产企业在预售资金监管账户内资金达到规定额度后,向商业银行申请出具保函置换监管额度内资金,保函置换金额不得超过监管账户中确保项目竣工交付所需的资金额度的30%,置换后的监管资金不得低于监管账户中确保项目竣工交付所需的资金额度的70%。商业银行需按市场化法治化原则自主决策,可提出增信要求,需要计提风险资本、提取风险准备。

► 考虑到上述金融政策仍多次强调市场化法治化原则,我们预计银行在支持对象的选择上可能仍然相对审慎,但好于此前的保守态度,资金可能倾向于提供给安全的国央企,或者有存量业务敞口的民营房地产企业,以保障存量信用敞口的资产质量或降低损失率。

我们预计银行内部分化趋势仍会延续,风控能力和资产质量依然是选股关键。由于上述金融政策中多次强调“与优质房地产企业开展业务”、“支持治理完善、聚焦主业、资质良好的房地产企业”,我们预计政策目的是致力于解决优质房地产企业的流动性问题,而非出险房地产企业的资不抵债问题,因此各家银行的房地产信用敞口是否会发生损失、损失率在多少,仍然考验银行的风险定价能力。

图表1:金融支持房地产十六条通知主要内容

资料来源:中国人民银行,中国基金网,中金公司研究部

图表2:2022年和2018年民企债券支持工具对比

资料来源:中国人民银行,中金公司研究部

图表3:《关于商业银行出具保函置换预售监管资金有关工作的通知》主要内容

资料来源:中国银保监会,中金公司研究部

图表4:银行股指数覆盘

资料来源:Wind,中金公司研究部

图表5:A股和H股银行估值隐含不良率处于13%和15%的历史高位

资料来源:Wind,中金公司研究部