本文来自格隆汇专栏:六里投资报,作者:投资报

今年以来,巴菲特在西方石油上的频频买入动作引发了全球投资人的广泛关注。

昨晚最新披露的伯克希尔哈撒韦13F文件,让巴菲特今年的投资动作更加一目了然。

相比一季度豪掷400亿美元收购企业和买入股票,整体来说,伯克希尔在二季度没有再新进个股,持有的美股前十大重仓面孔变化不大,

但在持续加仓西方石油等6只一季度新进个股,同时增持原有重仓股苹果、雪佛龙和动视暴雪;

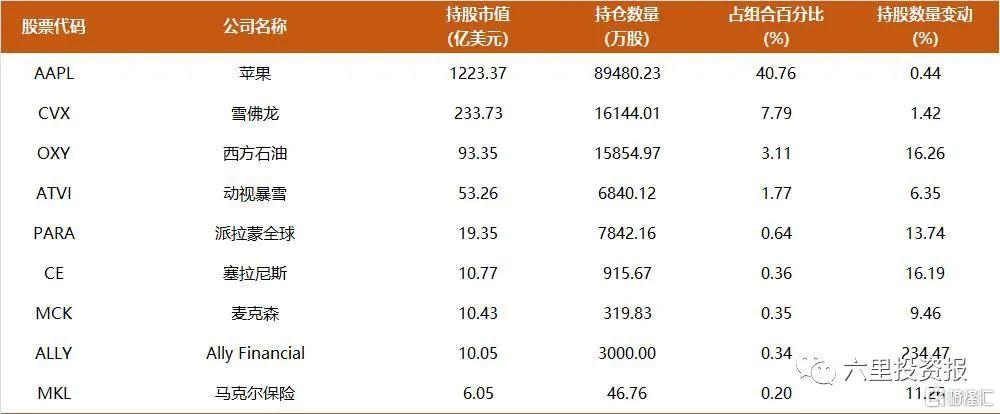

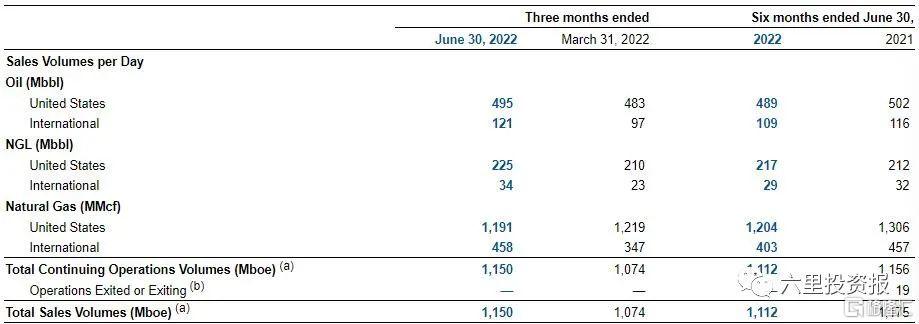

对苹果的持仓市值超过1200亿美元,占比40.76%,前十集中度87.51%。

前十大重仓美股,数据来源:SEC,制表:投资报

尤其是在西方石油上,不断持续买入,最近一次,8月8日的披露文件显示,巴菲特的持仓已经超过了20%的并表线。

在雪佛龙和西方石油上的持仓市值已超过307亿美元,约合2000多亿人民币。

为什么油气公司受到老巴如此钟爱,老巴对石油公司是如何定价的?

投资报也分析了西方石油年报季报,并就产量、储备、成本等和A股石油公司进行了列表对比,对这一部分感兴趣的可直接拉至文章最后部分阅读。

此外,伯克希尔在二季度减持4只个股,清仓了Verizon和Royalty Pharma这2只股票。

其持仓总市值从一季度的3635.53亿美元下滑到3001.3亿美元;

不过在二季度后,美股反弹,纳斯达克较6月低点已上涨超过23%,标普500同期反弹也超过18%。

预计随着伯克希尔第一大重仓股苹果回弹,公司的持仓价值将接近原来的水平。

3000亿美元组合共47只标的

清仓2家,加仓9家公司

先来看伯克希尔的整体持仓。

由于美股二季度整体下跌较为明显,伯克希尔组合的总持仓市值从一季度的3635.54亿美元下降到了3001.31亿美元,减少了17.45%。

二季度末,伯克希尔的组合中共有47只标的,包括45只股票和2只标普500ETF。

有2只个股——美国最大的移动通信运营商Verizon、药物特许权投资机构Royalty Pharma,在二季度被伯克希尔清仓。

Verizon在2020年四季度时进入伯克希尔的投资组合。

2021年末,Verizon占到了组合的2.49%,是伯克希尔当时的第7大重仓,市值超过80亿美元,可以说是买得颇重。

而今年一季度内,Verizon就被减掉了99%的持仓,到二季度时被完全清出了组合。

有评论认为,伯克希尔投资Verizon,可能只是为了获得比债券更好的回报。

伯克希尔建仓时,该公司的股息率在4%左右。同时,该公司有多年良好的发放股息历史。

而现在,随着更加有吸引力的投资标的不断出现,伯克希尔抑或巴菲特本人,在逐渐抛弃这些“债券替代品”。

Royalty Pharma则是在2021年三季度时被伯克希尔首次买进,当季买到占组合的0.16%,

其后每个季度都在减持,直到二季度减完。

另一方面,伯克希尔组合中二季度没有新进个股;

但在苹果、雪佛龙、西方石油、动视暴雪等9家公司上有所增持。

数据来源:SEC,制表:投资报

同时,部分减持了美国合众银行、克罗格、通用汽车、STORE Capital这4只股票。

数据来源:SEC,制表:投资报

虽然二季度没有新进建仓的个股,

但在一季度,伯克希尔新进了8只个股。

这些个股中有6只在二季度内被继续加仓,对花旗和惠普的持仓数量没有变化。

数据来源:SEC,制表:投资报

二季度下跌中继续低吸

组合“压舱石”苹果

具体来看,伯克希尔组合中的“压舱石”苹果,在二季度的持股数量又增加了387.89万股,持仓市值占比保持在40%以上。

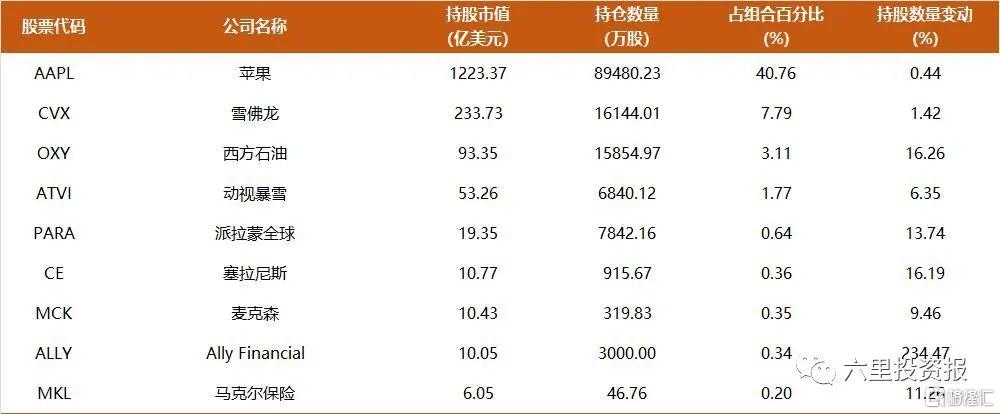

美股在二季度集体下行,苹果也不例外,

但三季度以来,苹果的股价已经从底部130美元左右又回到了173美元,距离前期高点只剩不足10美元的差距。

虽然有很多媒体报道伯克希尔二季度巨亏438亿美元,但这只是股市上的浮盈浮亏,其中占比巨大的苹果股价下跌自然会造成巨额浮亏,

但随着苹果的反弹,以及在下跌中“低吸买入”的操作,也为伯克希尔的组合减少了不小的浮亏。

在今年的股东信中,巴菲特也曾评价苹果说,

“苹果保留的大部分资金用于回购自身股份,我们对此表示赞赏。

苹果杰出的首席执行官蒂姆·库克把苹果的用户当成了自己的初恋对待!

显然,他的拥趸们能从他的管理风格中受益匪浅。”

增持动视暴雪是巴菲特做出的决定

如套利成功能实现至少26%回报

巴菲特昔日在动视暴雪上的动作也是曾引得众人议论纷纷。

2021年四季度,伯克希尔新建仓游戏股动视暴雪,当季购买了约1466万股动视暴雪股票,市值9.75亿美元。

就在2021年结束后没几天,微软就宣布了美国游戏界史上最大手笔的并购,以680多亿美元收购动视暴雪,引发其股价一天上涨25.88%。

《华尔街日报》2月15日发文疑惑巴菲特买入的时机,其他媒体也纷纷跟进,质疑其是否涉及内幕交易。

对此,巴菲特以亲笔信的方式进行了解释,投资报也有详细的相关报道,点此查看:

“这笔买入是伯克希尔旗下2位投资经理之一做出的决定,

他在2021年的10月买入了85%的仓位,接着在11月最终完成了他在这只股票上的建仓。

他对动视暴雪的平均买入成本在77美元。

总结一下,微软宣布收购动视暴雪,这是发生在我们在二级市场第一次买入该股票的三个月后,伯克希尔并未获取任何提前的信息。”

而在今年上半年中,伯克希尔对动视暴雪又进行了增持。

对此,在今年的伯克希尔年度股东大会上,巴菲特表示,增持动视暴雪股份是他亲自做出的决定。

有很大一部分是他个人看到微软收购的消息后做主投资的。

因为动视暴雪的股价远低于微软的收购价,由此他决定大幅加仓。

从最新披露数据来看,截至二季度末,伯克希尔在动视暴雪上已经持有市值超过了53.26亿美元,持股数量达到6840万股。

从动视暴雪股价表现来看,收购消息一度让动视暴雪股价跳涨至80美元,但其后,股价逐渐回落在75美元多的水平徘徊;

据分析,市场可能主要担心联邦贸易委员会(FTC)的监管会让这笔交易泡汤。

此前,FTC就曾叫停英伟达对ARM的收购,因为这会为前者带来明显的垄断地位。

如果交易获批,那么这不仅将促成微软成为仅次于腾讯和索尼的全球第三大游戏公司。

按照微软此前宣布的95美元/股的收购价格,伯克希尔在动视暴雪上的平均成本以75美元/股计,

那么老巴的套利收益幅度在26%左右,能收获近14亿美元的回报。

二季度继续加仓

雪佛龙和西方石油

除苹果和暴雪外,巴菲特最引人瞩目的操作莫过于今年在油气公司上的加仓。

二季度,这一动作依然在持续——

在一季度大买了1.21亿股雪佛龙的基础上,伯克希尔二季度继续加仓雪佛龙,又买了226万股。

雪佛龙已经占到了伯克希尔组合的7.79%,仅此于可口可乐在持仓中的分量。

另一方面,在广受注目的西方石油上,伯克希尔在一季度的基础上,再度加仓2217.67万股西方石油。

截至二季度末,伯克希尔在西方石油上的持仓已经占到了其组合的3.11%,位列第七大重仓。

而众所周知的是,巴菲特的动作并没有停止。

在7月5日、7月11日、7月14日、7月18日、8月4日等等,伯克希尔又分批多次买入西方石油。

截至最后一次披露,即8月8日,伯克希尔持有西方石油的股票数量已经达到了1.88亿股,持股比例已经超过20%的并表门槛。

除了正股外,伯克希尔还有8390万股西方石油的认股权证,若行使认股权证,那么伯克希尔的持股比例将会更高。

到了目前,巴菲特是否将继续收购西方石油仍然是个未知数。

毕竟,伯克希尔本身现金储备十分充裕,完全有能力收购西方石油的全部股权。

回顾老巴在西方石油上的动作,油价从6月开始自高位下行后,

伯克希尔并没有缩减在雪佛龙和西方石油上的仓位,反而继续加仓。

巴菲特与西方石油公司之间的缘分可以追溯到2019年的一场并购案。

2019年,西方石油公司希望收购阿纳达科石油公司,以此收获美国一块蕴藏丰富石油资源的盆地,而伯克希尔为其提供了100亿美元资金的支持。

这也是伯克希尔账目上西方石油公司优先股和认股权证的由来。

对比雪佛龙,

西方石油股价翻倍依然不贵

那么,是什么让巴菲特开启买买买模式,宁愿“吃回头草”,也要买回西方石油呢?

在今年的伯克希尔股东大会上,巴菲特提到,

在读了西方石油公司的年报之后,才决定投资其中。

从西方石油的2021年报和今年二季报中,我们也可以得到这样的信息:

1.从2019年收购阿纳达科石油公司后,西方石油一直揹负着高额的债务。

由于能源价格走高,公司有能力并且一直在积极偿还债务。

2021年,公司已经偿还了67亿美元的债务。

在2022年的一、二季度,西方石油又相继偿还了3.3亿、4.8亿美元的债务。

数据来源:SEC

2.西方石油是典型的“现金牛”型企业。

今年上半年,公司实现净利润86.31亿美元;

经营活动现金流达85.68亿美元。

在扣除18.30亿美元的资本开支后,以71.08亿美元的现金偿还了长期贷款,账面上结余14.01亿美元的现金。

3.在最新披露的二季报中,西方石油特别阐明了,公司将通过维持2021年的产量水平和资本纪律,来实现2022年最大化现金流的目的。

西方石油将从以下几方面来有效利用经营活动产生的现金流:

■ 继续减少财务杠杆;

■ 保持稳健的流动性状况;

■ 以可持续的普通股股息和积极股票回购计划的形式回报股东。

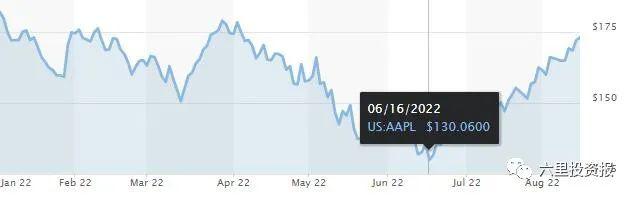

4.根据西方石油季报披露,

尽管今年对比去年的油气价格差异较大,但西方石油公司的日均销售量仍然保持着相对稳定的状态。

数据来源:SEC

有券商统计数据显示,2021年,西方石油油气产量118万桶/天,同比下滑12%。

2022年,公司维持资本支出纪律,全年产量计划稳定在114-117万桶/天。未来公司年均产量增速计划不超过5%。

5.最后回归到价格,西方石油目前的市值约为600亿美元。

以二季度净利润来计算,西方石油目前的PE(TTM)仅有5.45倍,PB2.15倍。

对比雪佛龙,尽管西方石油公司股价今年已经翻倍,也依然称不上贵。

数据来源:choice,制表:投资报

西方石油业务主要包括三部分:(1)油气生产;(2)基础化学品生产;(3)中游储运及销售。

其中,油气生产为公司主要业务。2021年公司实现收入260亿美元,归母净利润15.22亿美元;其中,油气生产收入占公司73%,

我们从产量、储备、成本等各方面,将西方石油和业务相近的中海油来做一个对比,

看看我们A股和港股上的石油公司应该价值几何?是不是还有上涨空间?

数据来源:交易所网站、第三方报吿,制表:投资报

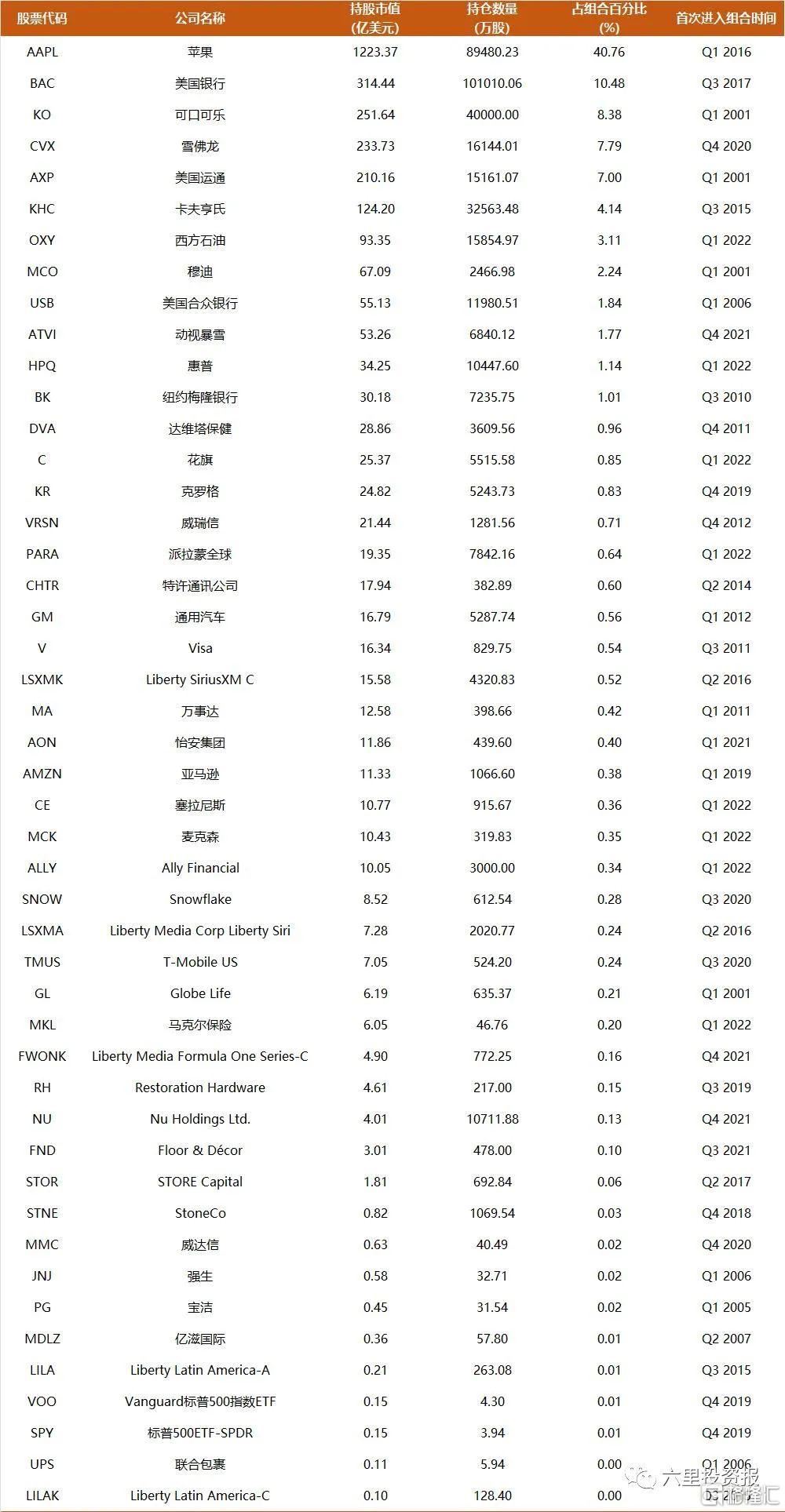

最后,附上伯克希尔二季度末美股全部持仓,以供参考:

数据来源:SEC,制表:投资报