本文来自格隆汇专栏:华泰固收张继强,作者:张继强 吴宇航 仇文竹

2022年8月15日,央行进行20亿7天逆回购和4000亿MLF操作,中标利率双双下调10BP,时隔7个月之后再度降息。我们对此点评如下。

本次降息超出市场预期,毕竟美联储加息以来货币政策就进入“空窗期”。而在刚刚发布的二季度执行报告中央行也表达了对于结构性通胀、内外平衡等担忧,使得市场对MLF降息期待不高。不过货币政策永远在多目标之间动态平衡,央行显然有更高层次的考虑。但我们在上周判断,LPR降息势在必行。

今年财政、货币政策靠前发力,但下半年以来经济修复情况比预想的慢,是本次降息的直接触发剂:

第一,地产潜在风险是核心,目前仍处于下行当中。目前房企主体面临生存危机,居民对期房信任度降低。地产销售同比已经连续三个季度维持在负区间,销量下滑显然会对稳信贷和稳投资形成极大拖累,7月房地产投资同比在年内首次降至两位数。在此背景下,货币政策在盛会之前、经济修复尚需巩固、地产尚未企稳之际,需要保持偏宽松为经济保驾护航。MLF降息有助于带动5年期LPR下调,稳定房地产市场需求。

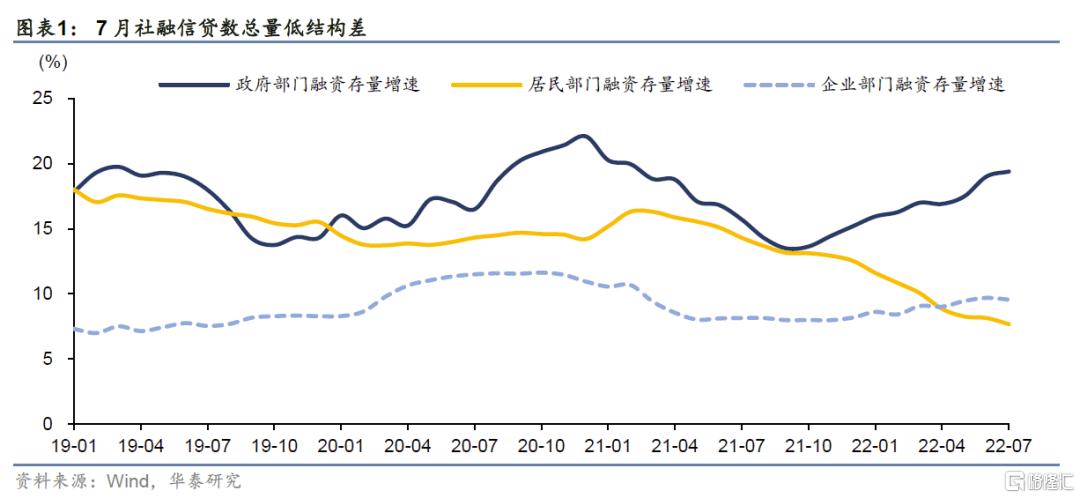

第二,7月社融信贷数据全方位走弱,呈现总量低、结构差的特征。尤其是居民和企业的中长期贷款同比大幅少增,只有政府部门在加杠杆,反映出微观主体预期低迷的现实,实体经济出现了“资产负债表”衰退的风险。尽管当前经济的问题不能全靠货币政策解决,但降息客观上有助于引导实体融资成本下行。

第三,经济数据继续全面走弱,基建消费等并不足以对冲地产下行。今日公布的7月经济数据全面低于市场预期,其中地产投资同比-12.3%,较6月继续下行,基建和制造业也从高位回落。社零消费同比增长2.7%,较6月下滑0.4个百分点。“三驾马车”中只有出口还维持相对高增长。三季度是全年经济赶超的关键窗口,目前看修复力度距离政策层和市场的预期都有距离。

第四,稳增长压力已经传导到就业,结构性压力加剧。7月失业率整体维持稳定,但结构性压力加剧,16-24岁人口失业率已经攀升到19.9%。保持经济运行在合理区间主要是稳就业、稳物价,需求端政策要有所作为。

总之,5月国内疫情企稳之后,加上地产在6月份销量好转,推动货币政策进入了效果观察期,但从实际看经济修复力度并没有预想中强,当前经济还在潜在增速之下、修复速度不及预期,需要需求端发力,为降息创造了客观条件。

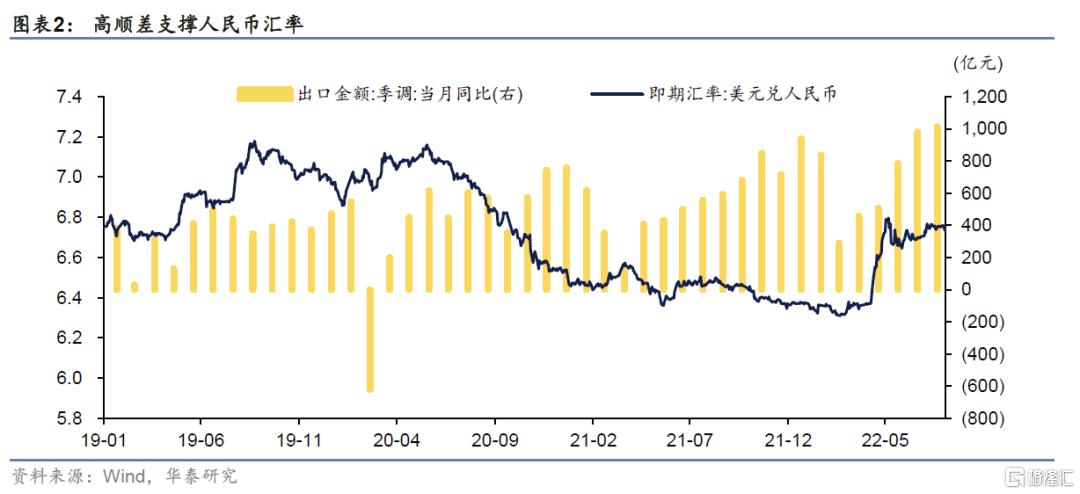

而之前市场之所以对于降息期待不高,主要源于汇率和通胀的潜在制约。但目前看,二者至少在短期内压力都不大。汇率方面,中美基准利率已经正式倒挂,但汇率表现似乎波澜不惊,背后的一个重要原因在于出口高增长,巨额顺差支撑了人民币稳中偏强的走势。美国通胀拐点隐现也降低了短期的汇率压力。不过,下半年欧美加息可能对外需形成一定拖累。通胀方面,国内需求仍弱,下半年CPI有单月破3%可能,但更多源于供给因素,对货币政策制约也有限。因此汇率和通胀都是“短期无忧,长期有虑”的局面。

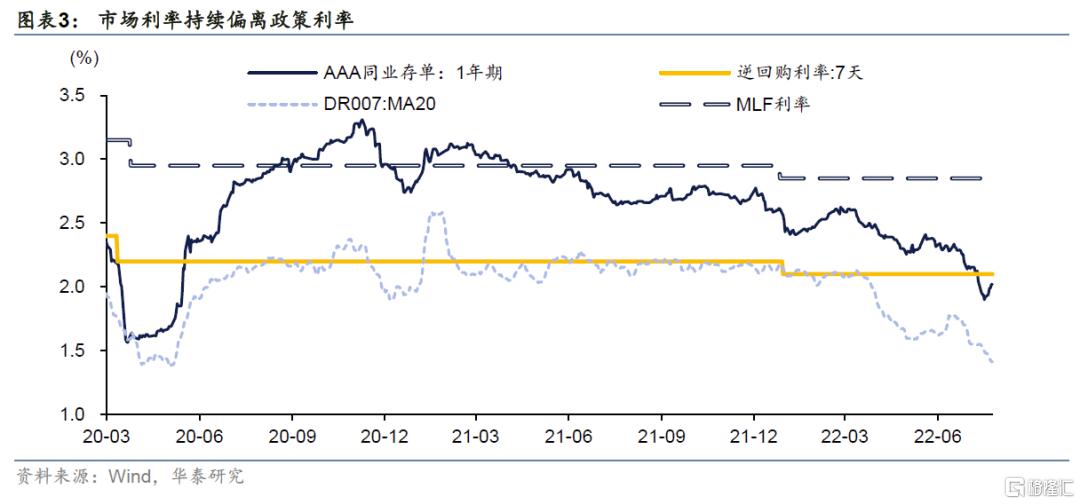

更重要的是,4月以来市场利率已经与政策利率脱锚,央行已经完成了“实质性”降息。今年4月以来,资金面从之前的均衡转向宽松。7月开始,市场利率进一步与政策利率脱钩。当前DR007在1.2%-1.4%左右,一年期存单利率在2%左右,与OMO和MLF利率偏离幅度较大,政策利率实际上已经失去了引导作用。另外,4-5月央行通过降存款利率-降LPR利率的方式,已经完成了“实质性降息”,因此OMO和MLF利率是否下行对市场利率的影响其实不大,更重要的意义在于引导LPR。我们此前在中期策略中也提示过,市场利率围绕政策利率波动长期看还需要坚持,而这一问题的解决要么通过政策利率向下靠拢,要么通过市场利率向上收敛,此前市场普遍认为后者概率更大。

此外,当前银行间流动性水平充裕,超储率偏高,MLF本身有缩量的必要,MLF利率降低也有助于稳定市场预期,避免市场对“缩量”产生恐慌。

我们之前判断降息尤其是LPR降息势在必行,原因主要有三点。(1)降LPR才能推动地产需求端恢复。(2)降低居民存量贷款负担,缓解新旧信贷利率不同引发的“提前还贷”压力。(3)相比于1年期,5年期LPR本身有调整空间。

本次MLF利率下调之后,8月LPR降息已经没有悬念,只是幅度问题。以往MLF降10BP,对应1年期LPR降10BP,5年期LPR降5BP。考虑到目前稳地产的优先级最高,且房地产贷款需求持续不振,不排除5年期降低10或15BP的可能。

除了价以外,量的操作也值得关注,但小幅缩量在普遍预期内。本次MLF净回笼2000亿,很大程度上源于当前流动性缺口不大,尤其同业存单利率更低,银行等申报意愿可能不强。但考虑到MLF是来自央行的资金,对LMR等流动性指标有正向作用,完全用同业资金替代会增加监管成本,因此仅小幅缩量。而对于资金面而言,量缩价降,意味着流动性实际影响可能不大。

对市场而言,7月PMI和社融数据、近日的高频数据、今日的经济数据都显示出经济修复速度偏慢,降息是顺势而为。考虑到市场利率之前就已经与政策利率“脱钩”,MLF量还出现了小幅回笼,因此本次降息未必能带来资金利率的进一步下行。当前资金利率定价的边际成本还不是逆回购和MLF,不过至少不担心资金面收紧的风险,缓慢收敛但不收紧。

久期策略到了收获的时点,做平阻力最小。我们在8月7日的报告《从曲线分析框架看牛平博弈》中最早提出了曲线牛平、久期策略为主的判断。尽管我们也没有预料到央行会降息,但是从地产危机+资金面宽松+机构欠配的组合来看,债市机会仍在延续,期限利差是唯一可以挖掘的空间。往后看,资金面进一步宽松的概率不大,对应短端空间有限。短期建议偏长信用债(建仓难度大)加杠杆做底仓,交易5、10年曲线平坦机会。本轮平坦过程中,债市将进入“鱼尾行情”,关注后续房地产政策的累积效应,政策性金融、地方债发力、盛会召开带来的扰动,换届后需要留出流动性出口。鉴于资金面等不同,利率还难以企及2020年低点。无论如何,在当前息差水平下,信用下沉仍是最差选择,部分账户可以浅尝地产龙头品种。

风险提示

(1)房地产政策效果超预期:近期江苏多地出台首付比下调政策,可能改善地产销售情况。

(2)通胀超预期:目前通胀仍多源于供给因素,但警惕供给端向需求端传导引发全面通胀,制约后续货币政策。