当巨额流动性被抽走,会发生什么?

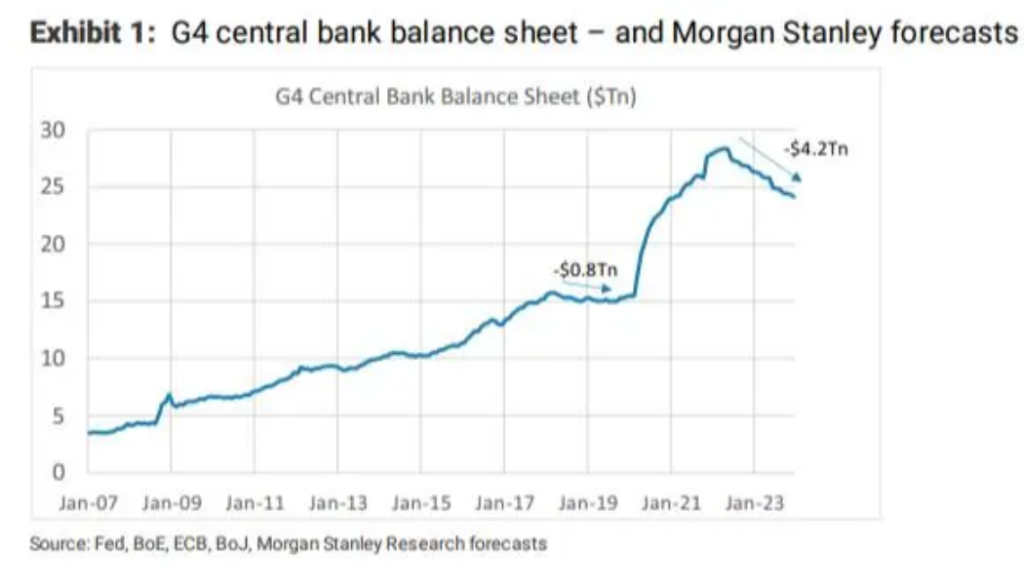

以史为鉴,2018-2019年时,美联储、英国央行、欧洲央行和日本央行将其资产负债表总共缩减了约0.8万亿美元。耶伦在当时打趣道,「这就像看着油漆变干一样,平平无奇。」

但那只是当时,目前随着通胀的加剧,摩根士丹利预计,到明年年底,四国央行的资产负债表将缩水4万亿美元。

而在本周,加息和缩表将双管齐下,瑞士信贷策略师Zoltan Pozsar警告称,情况可能会变得更糟:

如果用电影中的一幕描述当前的货币紧缩状况,《现代启示录》中的经典场景十分符合,漫天飞翔的HUEY直升机载着全副武装的大兵和导弹机枪,伴着直升机扬声器播放着的《女武神骑行》。

摩根士丹利分析师近期向那些想知道市场会如何应对历史上最大规模的缩表的人发出一个简单但有些令人不安的信息,「我跟你一样也不知道。」

摩根士丹利报告指出,量化宽松(QE)和量化紧缩(QT)对各类金融资产的影响「有限且不确定」。

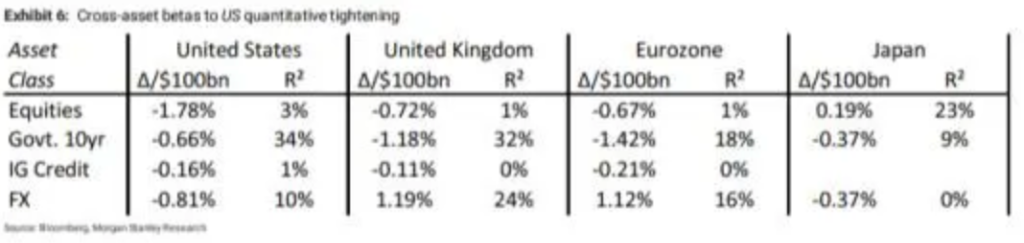

具体来看,大摩通过统计分析得出,在这四个地区,美联储此前的QT影响范围如下,9%至35%的10年期美债收益率波动,1%至23%股票收益率变动,5%以下信贷息差变动,相关性低于70%。

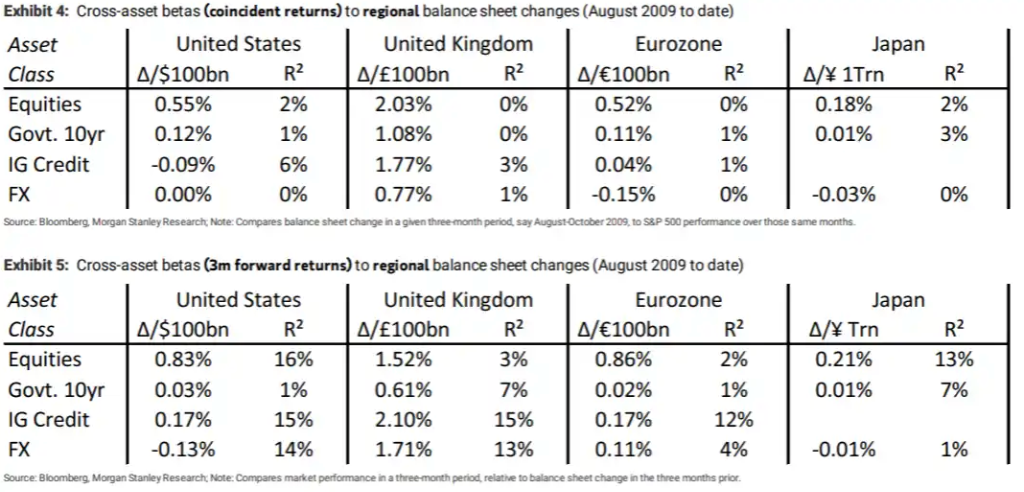

摩根士丹利还调查了这四个地区的资产表现与2009年8月(金融危机后推出量化宽松政策)以来各自央行资产负债表变化的关系。

从长期来看,各类资产回报变化与资产负债表变化的相关性较低。例如,美联储负债表每1000亿美元变化仅与标准普尔500指数0.55%的收益相关,仅解释了2%的股市方差。从10年的时间长度来看,这两个数字分别为+0.12%和1%。从过去13年来看,资产负债表的变化并不能解释多大的资产收益变动。

这是否意味着随着美联储等央行开启QT,投资者没有什么可担心的了?Harvest Volatility研究和交易主管Mike Zigmont认为,不一定如此,过去不再是未来的可靠指南:

现在,人们对衰退的恐惧已经成为了一个因素,这一点发生了很大的变化。无论结论是什么,都是有争议的。如果他们得出「A」的结论,那么「A」就没有有力的支撑。如果他们得出「非A」的结论,也没有得到强烈支持。这实际上更像是仅有一点数据支撑的观点。

此外,有观点指出可能整个QT的预期已经落地?法国兴业银行的Solomon Tadesse认为,市场对QT的关注有助于减弱其影响,因为只有计划的宣布才会产生影响,而不是实际的实施。

QT政策的一个独特之处是,如果宣布了缩表的时间表和规模,那么未来的政策不确定性似乎就没有多少了,从而允许市场对该政策做出预先反应。