本文来自:高瑞东宏观笔记 ,作者:高瑞东 陈嘉荔

核心观点

本周关注:

美国2022年5月CPI同比增8.6%, 前值8.3%,市场预期8.2%; 季调后CPI环比增1%,前值0.3%,市场预期0.7%。

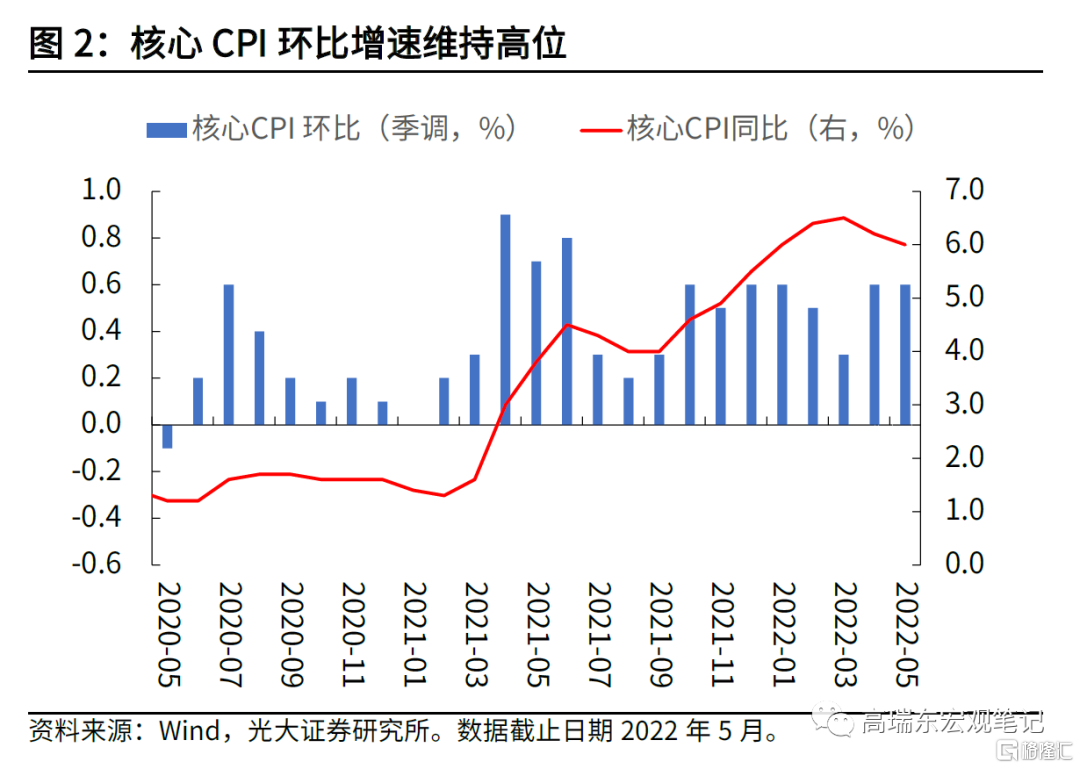

核心CPI同比增6%, 前值6.2%,市场预期5.9%;季调后核心CPI环比增0.6%,前值0.6%,市场预期0.5%。

截至6月10日收盘,10年期美债收益率上行11bp至3.15%,三大股指普跌,标普500指数跌2.91%,纳斯达克指数跌3.52%,道琼斯工业指数跌2.73%。

核心观点:

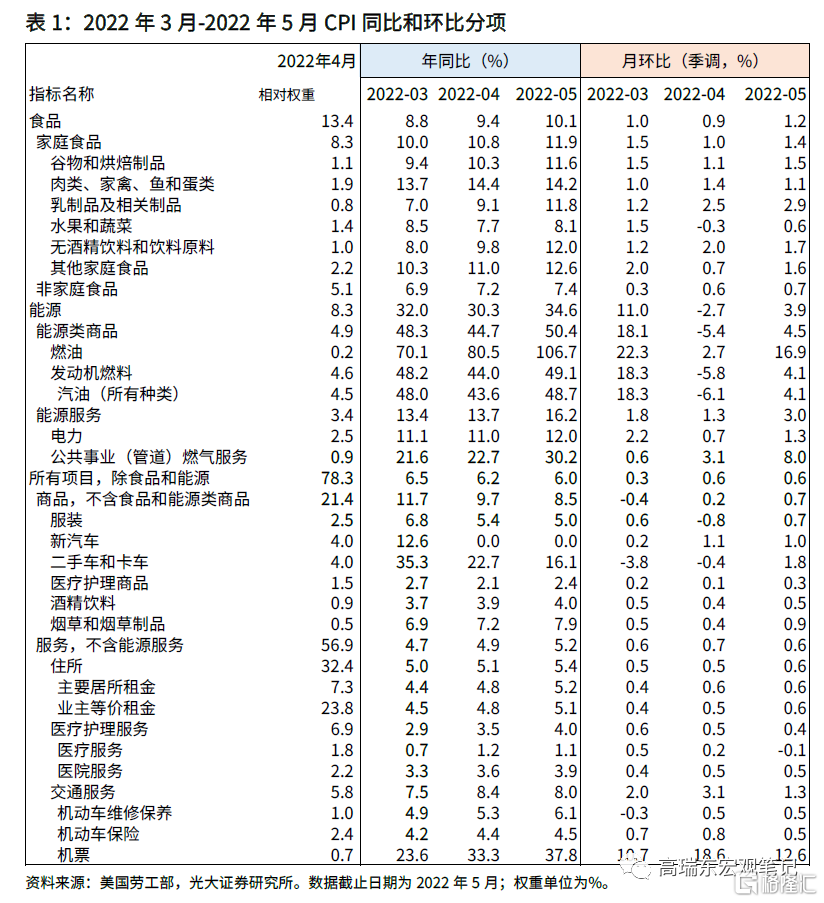

美国5月CPI同比和环比均超市场预期。季调后环比看,食品(+1.2%)、能源(+3.9%)、住宅(+0.6%)、机票(+12.6%)、新车(+1.0%)和二手车(+1.8%)为主要贡献项。剔除能源和食品项外,核心商品(+0.7%)环比加速上行,核心服务(+0.6%)环比维持高位,显示通胀压力较为广泛。向前看,通胀将持续受地缘政治、供应链紧缩以及劳动力短缺问题扰动,抬升通胀粘性。基于此次通胀数据,我们将对美国2022年全年CPI同比增速的预期从7.6%上修至7.9%。

通胀数据公布后,市场快速上调对美联储加息节奏的预期,年末联邦基金利率预期值已达3.25%-3.5%,较前期上行75bp。回溯美国1960年以来历次经济衰退时期,可以发现,在通胀水平居高不下的情况下,经济大概率陷入衰退;若通胀在可控范围之内,则仍有软着陆可能。现阶段,美国通胀压力大概率持续,抬升美国经济衰退风险,叠加货币政策在短期内被通胀束缚,较难放松,在加息和缩表双重压力下,判断美股将继续承压。

全球资产:本周全球股市涨跌分化。纳斯达克指数下跌5.6%,标普500下跌5.1%;德国DAX、法国CAC40、英国富时100分别下跌4.8%、4.6%、2.9%,意大利富时MIB下跌6.7%。亚洲股市涨跌分化,上证指数上涨2.8%,恒生指数上涨3.4%,韩国综合指数下跌2.8%。

国内观察:2022年6月以来,上游:原油价格环比上涨,动力煤均价环比上涨、焦煤均价环比下跌,铜价环比上涨、铝价环比下跌。中游:水泥价格指数环比下跌。下游:猪价、菜价、水果价格趋势分化。流动性:十年期国债收益率较上月末上行。

国内政策:中国与美国国防部长双边会谈结束,中方坚决维护国家领土主权完整;国家衞健委认为查验核酸不应成为一种常态;中国5月社会融资规模增量2.79万亿元,比上年同期多8399亿元。

美国5月通胀再冲高,经济硬着陆风险陡升

美国5月CPI同比和环比均超市场预期。季调后环比看,食品(+1.2%)、能源(+3.9%)、住宅(+0.6%)、机票(+12.6%)、新车(+1.0%)和二手车(+1.8%)为主要贡献项。剔除能源和食品项外,核心商品(+0.7%)环比加速上行,核心服务(+0.6%)环比维持高位,显示通胀压力较为广泛。向前看,通胀将持续受地缘政治、供应链紧缩以及劳动力短缺问题扰动,抬升通胀粘性。基于此次通胀数据,我们将对美国2022年全年CPI同比增速的预期从7.6%上修至7.9%。

通胀数据公布后,市场快速上调对美联储加息节奏的预期,年末联邦基金利率预期值已达3.25%-3.5%,较前期上行75bp。回溯美国1960年以来历次经济衰退时期,可以发现,在通胀水平居高不下的情况下,经济大概率陷入衰退;若通胀在可控范围之内,则仍有软着陆可能。现阶段,美国通胀压力大概率持续,抬升美国经济衰退风险,叠加美联储货币政策被通胀束缚(较难放松),在加息和缩表双重压力下,判断美股将继续承压。

1.1 美国通胀压力持续,CPI同比环比均超预期

美国2022年5月CPI同比增8.6%, 前值8.3%,市场预期8.2%; 季调后CPI环比增1%,前值0.3%,市场预期0.7%。核心CPI同比增6%, 前值6.2%,市场预期5.9%;季调后核心CPI环比增0.6%,前值0.6%,市场预期0.5%。季调后环比来看,食品(+1.2%)、能源(+3.9%)、住宅(+0.6%)、机票(+12.6%)、新车(+1.0%)和二手车(+1.8%)为此次通胀主要贡献项。

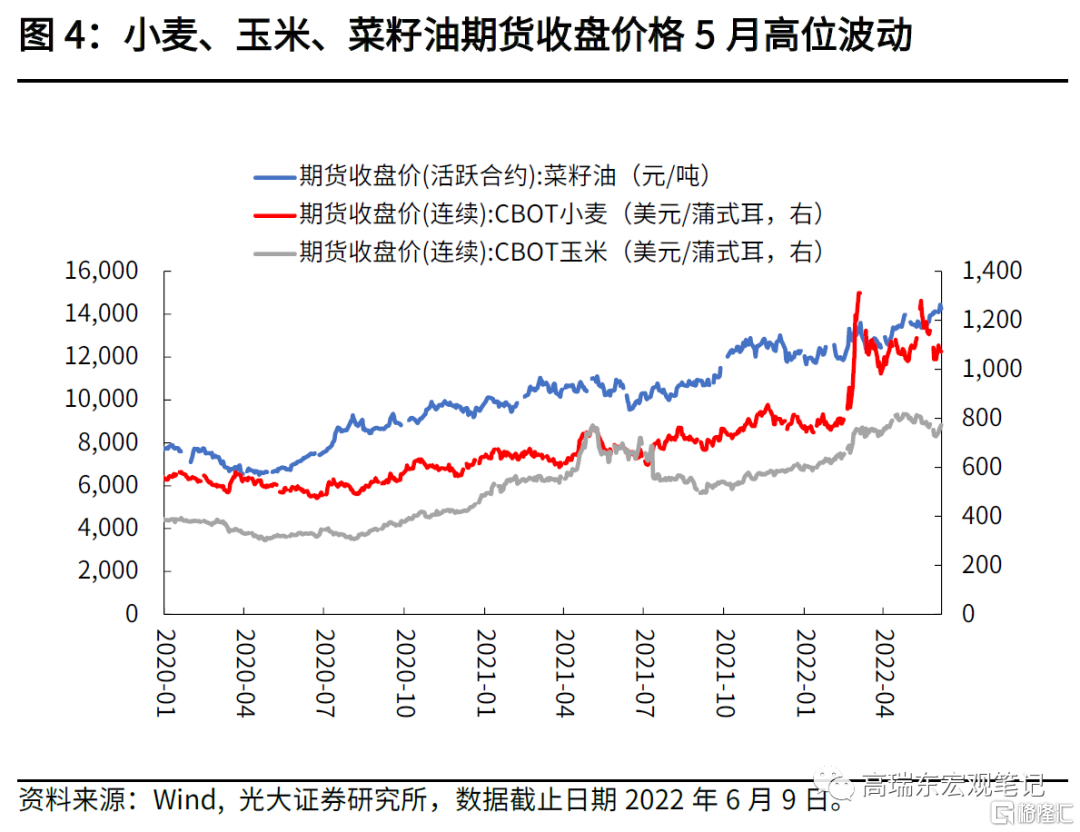

5月食品价格环比升1.2%,较前值(+0.9%)有所上行,主要受谷物(+1.5%)、肉禽类(+1.1%)、奶制品(+2.9%)、和非酒精性饮料(+1.7%)价格上涨影响。联合国食品价格指数显示,5月谷物和肉类价格环比持续上行。谷物类价格上行主要受印度对小麦禁运影响,以及俄乌冲突导致乌克兰小麦产量收缩。肉禽类价格方面,乌克兰供应链中断,叠加近期在欧洲以及中东发生的禽流感病毒导致供给疲软,推升其价格。此外,截至5月下旬,已有23个国家转向粮食保护主义,未来粮食价格或维持高位。

非家用食品价格环比升0.7%,增速较上月上行0.1个百分点,其中全餐服务价格环比增0.8%,显示居民外出餐饮需求增加而服务业时薪增速维持高位,导致外出餐饮价格上行。向前看,美国劳动力市场供需紧张状态仍将持续,支撑薪资增速和外出餐饮价格维持高位。

5月能源价格季调后环比升3.9%(4月环比回落2.7%),主要受汽油、燃油和天然气价格影响。原油方面,供需仍处于紧平衡状态,供给端来看,基于对俄制裁担忧,以及对欧美成品油出口下降,4月俄罗斯原油已经减产100万桶/日。国际能源机构IEA估计,今年下半年,俄罗斯日产量降幅可能扩大至300万桶左右。从其他原油供给渠道看,尽管高油价提振增产意愿,但在资本开支不足、石油生产商维持资本纪律等因素约束下,今年美国、OPEC+原油产量增长仍不及预期。预计原油价格在三季度维持高位震荡。

天然气方面,6月8日,美国得克萨斯州Freeport液化天然气终端发生爆炸,或将对未来天然气价格形成压制。以峰值产能计算,此天然气终端每日为欧洲提供20亿立方英尺天然气(约占美国液化天然气出口量的16%),若终端关闭,则20亿立方英尺天然气将回归美国市场,平抑美国市场天然气价格,缓解能源项通胀压力。

5月核心CPI环比升0.6%,超预期上行(市场预期为0.5%)。其中核心商品环比上行0.7%;核心服务环比上行0.6%。季调后环比看,住宅(+0.6%)、机票(+12.6%)、新车(+1.0%)和二手车(+1.8%)为主要贡献。

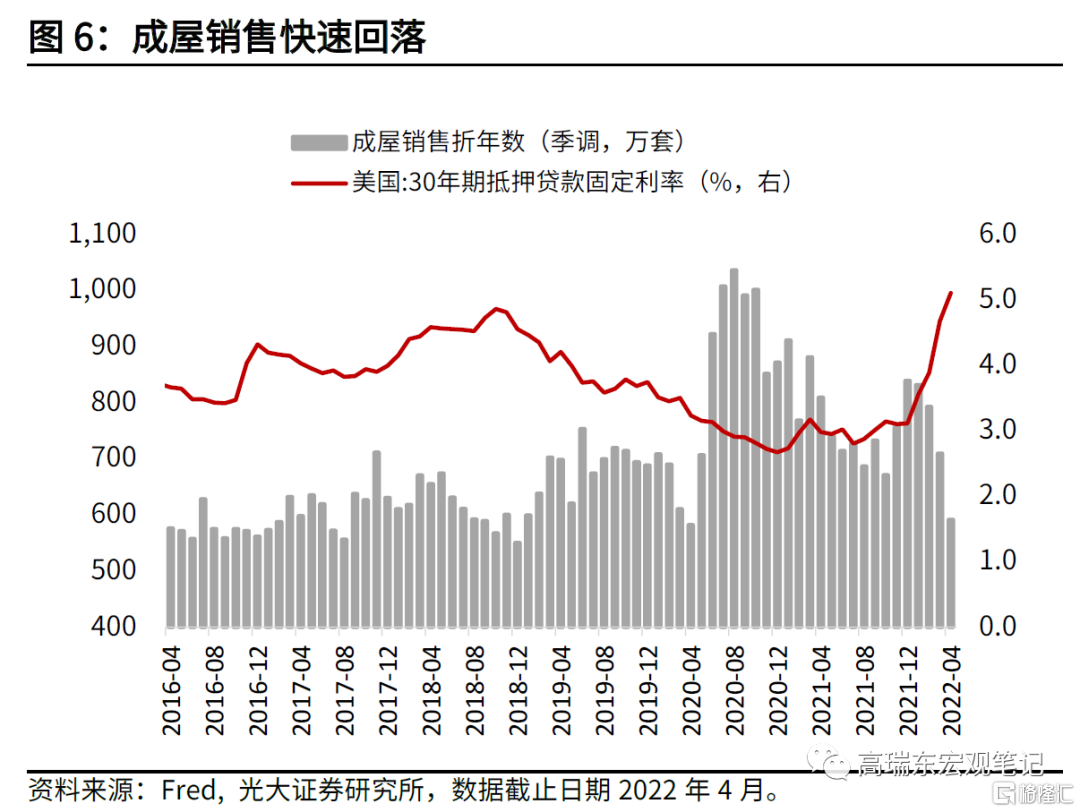

住宅项价格环比上行0.6%,较上月升0.1个百分点。一方面,劳动力回城趋势持续,提升租房需求,压降出租房空置率,推升房租价格。另一方面,房屋供需仍然紧张,推升美国整体房屋价格,带动租金价格上行。

现阶段,房屋销售已出现快速回落迹象,4月新建房屋销售套数环比跌16.6%,为2013年以来最大降幅,房屋月度供应,也就是每月待售房屋数量和已售房屋数量的比率也已经回到疫情前水平,显示房屋供给抬升,需求回落,对房屋价格形成下行压力。在房屋供给持续回升、房贷利率跳升导致房屋需求回落的背景下,预计住房项对通胀的支撑将逐步趋弱。

5月新车价格环比升1%,供应链问题导致汽车供给收缩是主因。5月ISM制造业PMI数据中,供应商交付指数从4月的67.2%小幅回落至65.7%(指数越高表示交付越慢),显示供应链问题边际好转。此外,汽车库存和产量修复趋好,有触底反弹迹象。向前看,汽车需求大概率维持稳定,但供给修复依然缓慢,预计汽车价格有进一步上行空间。

5月机票价格环比显著抬升,环比升12.6%,前值升18.6%。根据美国EIA数据显示,美国Gulf Coast机油现货价格在过去5个月间,从2.1美元/加仑上升至3.9美元/加仑,上涨86%。向前看,在机油价格维持高位、旅游旺季即将到来的背景下,机票价格有望进一步走强。

1.2 通胀压力高企,美国经济衰退风险上行

总体来说,5月通胀数据显示,美国通胀持续被地缘政治、供应链紧缩和劳动力短缺等因素扰动,并且可能持续较长时间,导致市场快速上调对美联储加息节奏的预期。Fed Watch数据显示,市场对年末美联储利率水平的预期,已上行至3.25%-3.5%,较前期的2.5%-2.75%上升75bp。

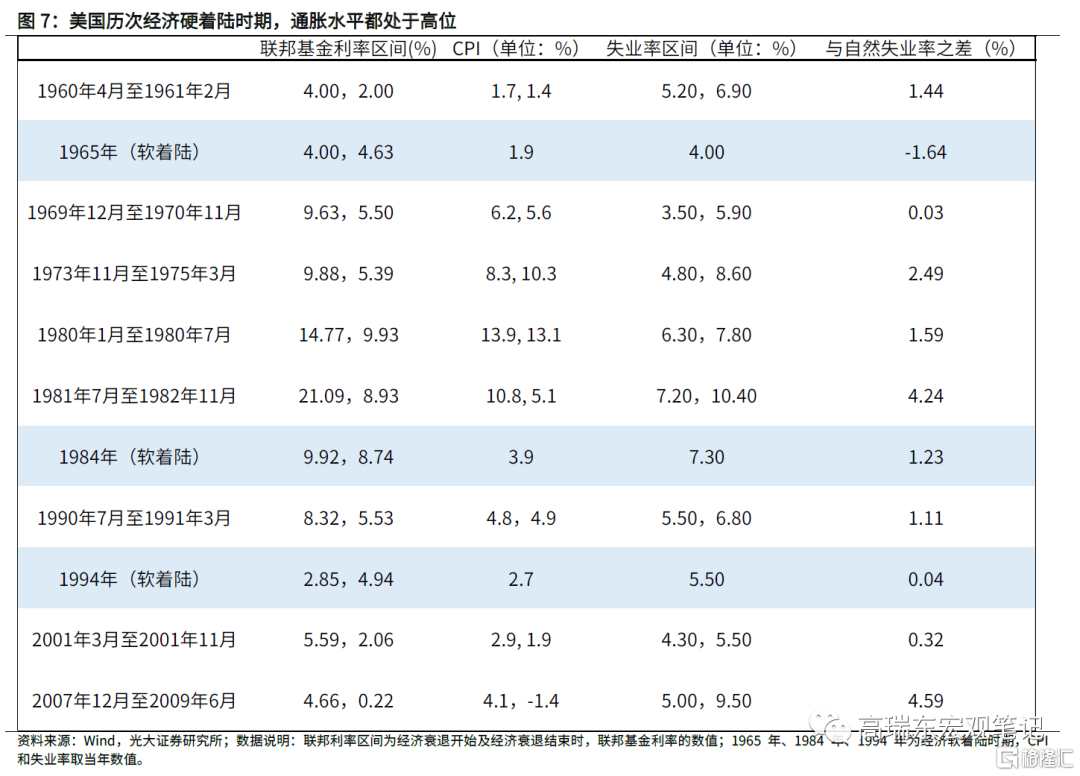

回溯美国1960年以来历次经济衰退时期,可以发现,在通胀水平居高不下的情况下,经济衰退风险较大;若通胀在可控范围之内,则经济仍有软着陆可能,我们认为,美国现阶段的情况,应该属于持续的高通胀压力,和不断上行的经济衰退风险。

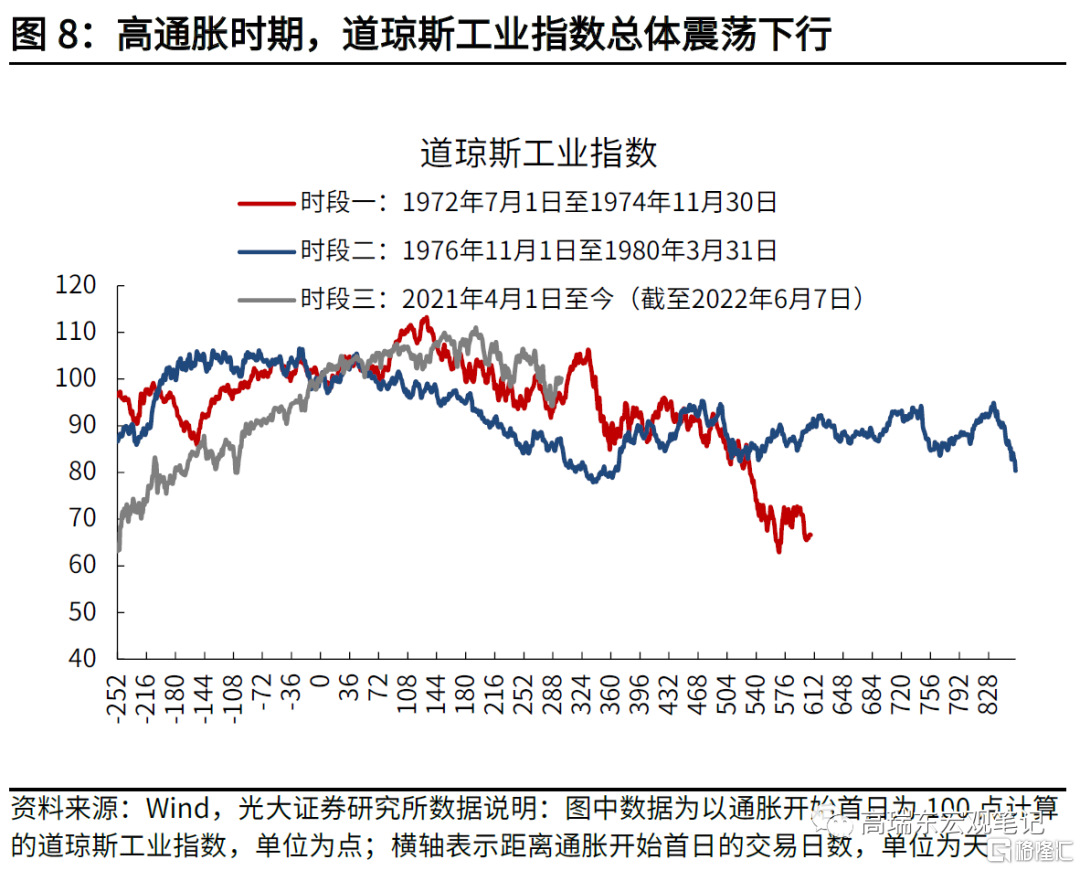

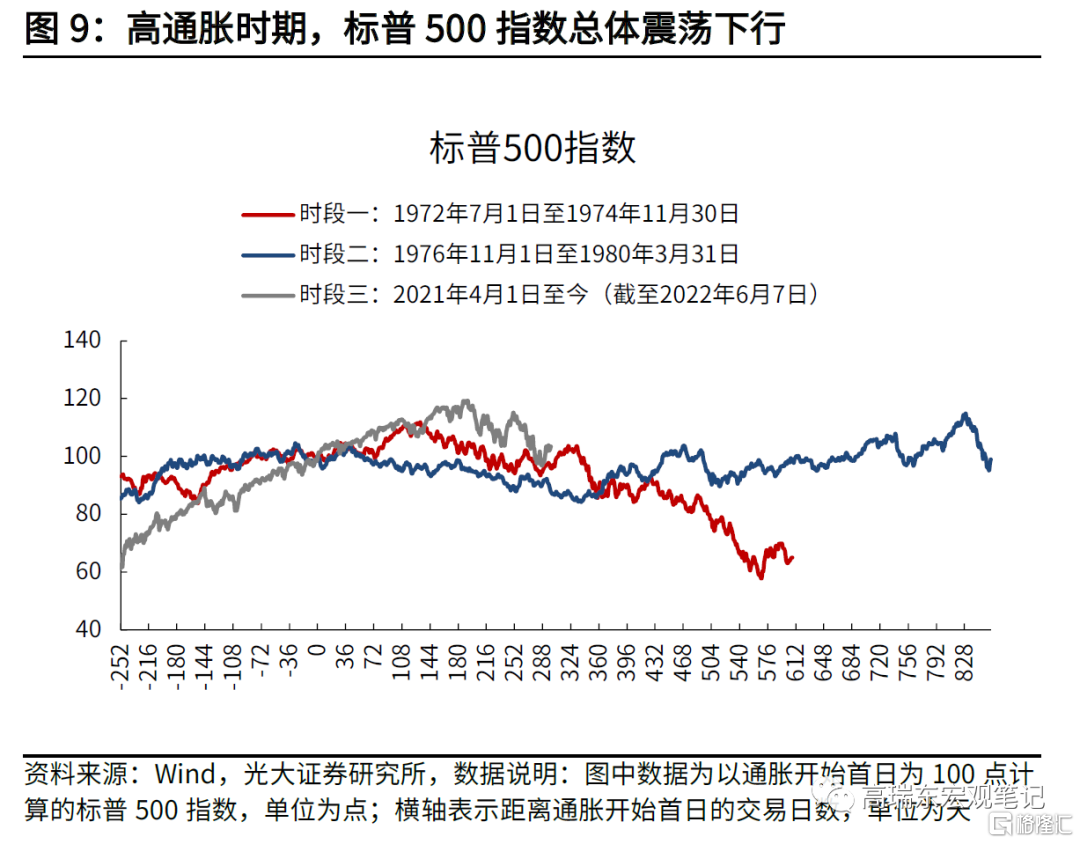

从美股的角度来说,高通胀不仅抑制企业盈利、提高成本,并且导致美联储加快收紧货币政策,从估值和流动性角度冲击美股。回溯美国1972年和1976年的两次高通胀时期,也可以发现,高通胀时期,经济衰退风险显著上行,叠加美联储货币政策被通胀束缚(较难放松),美股大概率继续承压。

在1972年和1976年两次高通胀时期,美联储开始快速加息,道琼斯工业指数维持下行走势,跌幅显著。1972年至1974年间,美国联邦基金利率从4.5%一路攀升至9.5%,在此期间,道琼斯工业指数下行33.4%。在1976和1980年的高通胀时期,美国联邦基金利率从5%一路攀升至20%左右水平,在此期间,道琼斯工业指数下行20%左右。

2021年4月以来,通胀持续走高,道琼斯、纳斯达克、标普500的回报率分别是-3%、-12%、-1%,但美联储紧缩周期才刚刚开始(今年3月起第一次加息),也就是说,在美联储持续加息期间,贴现率大概率会进一步上行。此外,美联储已于6月启动缩表,并且缩表速度和规模远超2017年时期,而加息和缩表的双重压力,可能会导致这一次美股的回调,远超上两次周期。