本文来自格隆汇专栏:华创宏观张瑜,作者:张瑜、殷雯卿

主要观点

1、“大姿态”继续升级:近期多数美联储官员表态转鹰

近期多数美联储官员表态转鹰,5月美联储加息50bp并讨论缩表或已箭在弦上。4月以来,多数前期立场中立(未明确表态支持加息50bp)的官员已明确表达支持5月加息50bp,并开始考虑加息前置的想法。

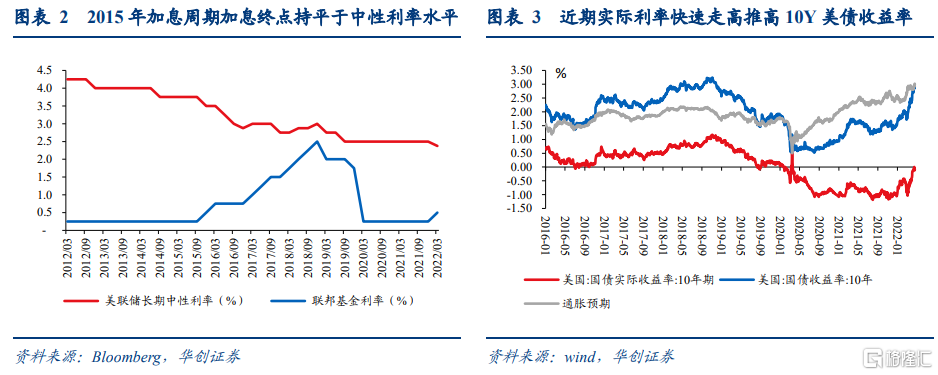

另外,对于加息终点的立场普遍支持加息至中性利率水平或超过中性利率水平(根据3月FOMC会议发布的预测值,目前美联储预测的中性利率为2.4%)。而立场最为鹰派的Bullard则支持年内加息至3.5%。从上一轮加息周期的经验来看,加息终点持平于美联储中性利率水平,由此也可见目前美联储官员对加息预期的指引偏鹰。

在美联储官员的鹰派预期指引下,市场已开始预期连续加息50bp,甚至单次加息75bs。根据CME估算的加息预期,目前市场预期5月FOMC会议加息50bp的概率为97.6%,5月加息50bp几乎板上钉钉;并且预期6月有77%的概率将加息75bp、同时7月将再度连续加息50bp。由于目前美国通胀仍未见顶,为抑制通胀预期走高美联储大概率将维持更为激进的鹰派立场。而鹰派预期下,带来10Y美债实际利率已接近转正,推高10Y美债名义利率快速升破2.9%。

2、4月褐皮书对通胀的关注进一步提升

同时,美联储本周发布4月褐皮书中,可以看出褐皮书中对通胀问题的关注度与表述的严重程度较3月有进一步提升,反映通胀问题在美联储政策决策中的重要程度不断提升。另外,就经济基本面而言,商业地产与制造业现状改善,服务消费在疫情缓和下也有积极改善,经济活动温和增长的背景也为美联储更快收紧货币政策打好了基础。具体来看,美联储4月褐皮书呈现出三个变化:1、对房地产与制造业的反馈更为乐观;2、通胀上涨加剧了工资上涨压力,二者或有形成螺旋上涨的压力;价格上涨对销售形成负面影响。

3、供应链改善+通胀或见顶,美联储鹰派姿态或已至峰值

近期美国运输紧张问题已有明显改善。港口运输方面,需求端来说,美国集装箱吞吐量目前仍在高位;但供给端来说,美国航运服务就业人数已回升至疫情前水平,洛杉矶港、长滩港等美国主要港口的拥堵情况均有明显好转。陆路运输方面,需求端来说,公路运输市场需求较2021年已有回落,运输需求压力在缓解;供给端来说,可供应卡车数量较去年同期明显提升、卡车运输就业人数已高于疫情前水平、卡车运输延误时间也已大幅收窄。因此综合来看,港口与陆路运输供给紧张问题改善明显,对通胀的压力减弱。

通胀二季度见顶概率较大,美联储极度鹰派的姿态或已走到峰值。我们在《成长股和降息的本质“心结”:美国通胀见顶的“难易度”——美国3月CPI数据点评》对二季度美国通胀不见顶所需的条件进行测算,可以看到若要使Q2美国CPI同比不见顶,需要Q2的CPI环比均值超过0.9%,而1957年至今,环比超过0.9%的月份占比不足10%,因此Q2美国通胀见顶概率较大。叠加目前供应链条件改善,供给端对通胀压力或也将缓解。若Q2通胀见顶,美联储或不再需要通过极度鹰派的紧缩姿态以抑制通胀预期,届时美联储的前瞻指引与实际紧缩操作或均将相对温和,美联储鹰派姿态或有望达到峰值。

风险提示:美国通胀超预期走高

正文

“大姿态”继续升级:近期多数美联储官员表态转鹰

近期多数美联储官员表态转鹰,5月美联储加息50bp并讨论缩表或已箭在弦上。4月以来,多数前期立场中立(未明确表态支持加息50bp)的官员已明确表达支持5月加息50bp,并开始考虑加息前置的想法。

另外,对于加息终点的立场普遍支持加息至中性利率水平或超过中性利率水平(根据3月FOMC会议发布的预测值,目前美联储预测的中性利率为2.4%)。而立场最为鹰派的Bullard则支持年内加息至3.5%。从上一轮加息周期的经验来看,加息终点持平于美联储中性利率水平,由此也可见目前美联储官员对加息预期的指引偏鹰。

在美联储官员的鹰派预期指引下,市场已开始预期连续加息50bp,甚至单次加息75bs。根据CME估算的加息预期,目前市场预期5月FOMC会议加息50bp的概率为97.6%,5月加息50bp几乎板上钉钉;并且预期6月有77%的概率将加息75bp、同时7月将再度连续加息50bp。由于目前美国通胀仍未见顶,为抑制通胀预期走高美联储大概率将维持更为激进的鹰派立场。而鹰派预期下带来10Y美债实际利率已接近转正,推高10Y美债名义利率快速升破2.9%。

4月褐皮书对通胀的关注进一步提升

同时,美联储本周发布4月褐皮书中,可以看出褐皮书中对通胀问题的关注度与表述的严重程度较3月有进一步提升,反映通胀问题在美联储政策决策中的重要程度不断提升。另外,就经济基本面而言,商业地产与制造业现状改善,服务消费在疫情缓和下也有积极改善,经济活动温和增长的背景也为美联储更快收紧货币政策打好了基础。具体来看,美联储4月褐皮书呈现出三个变化:

变化1:对房地产与制造业的反馈更为乐观

房地产业方面,4月褐皮书中指出,住宅房地产需求维持3月报吿中的强劲需求,不过仍受到房屋供应有限、库存较低的制约。而随着办公场所和零售活动的增加,商业房地产活动温和(modestly)加速,较3月出现变化。制造业方面,3月褐皮书表示制造业以温和(modest)速度增长,而4月用词调整为稳健(solid)增长,较3月有所改善;不过供应链与劳动力短缺问题维持了3月的状况。

变化2:通胀上涨加剧了工资上涨压力,二者或有形成螺旋上涨的压力

4月褐皮书中首次指出,企业报吿称通胀也是工资上涨的原因之一,说明除就业市场本身的供求紧张外,高通胀或也在推动员工薪酬上涨;而作为企业生产成本,薪酬上涨或进一步推高通胀,或有二者螺旋上涨的压力。

变化3:价格上涨对销售形成负面影响。

4月褐皮书中指出,一些地区反映价格上涨对销售形成了负面影响,大多数地区预期未来几个月通胀压力将持续。例如纽约联储、克利夫兰联储调研的部分企业反馈通胀侵蚀了消费者的购买力,抑制了需求,费城联储调研的部分企业反馈为应对燃料价格上涨,部分消费者减少了零售支出。不过从褐皮书表态来看,相关问题反馈的企业数量不大,且消费受到疫情缓和的正向影响更大,尤其是旅游业等消费,通胀或尚未对消费形成普遍性的影响。

注:褐皮书中对经济描述的关键词

供应链改善+通胀或见顶,美联储鹰派姿态或临近峰值

近期美国运输紧张问题已有明显改善。港口运输方面,需求端来说,美国集装箱吞吐量目前仍在高位;但供给端来说,美国航运服务就业人数已回升至疫情前水平,洛杉矶港、长滩港等美国主要港口的拥堵情况均有明显好转。陆路运输方面,需求端来说,公路运输市场需求较2021年已有回落,运输需求压力在缓解;供给端来说,可供应卡车数量较去年同期明显提升、卡车运输就业人数已高于疫情前水平、卡车运输延误时间也已大幅收窄。因此综合来看,港口与陆路运输供给紧张问题改善明显,对通胀的压力减弱。

通胀二季度见顶概率较大,美联储极度鹰派的姿态或已走到峰值。我们在《成长股和降息的本质“心结”:美国通胀见顶的“难易度”——美国3月CPI数据点评》对二季度美国通胀不见顶所需的条件进行测算,可以看到若要使Q2美国CPI同比不见顶,需要Q2的CPI环比均值超过0.9%,而1957年至今,环比超过0.9%的月份占比不足10%,因此Q2美国通胀见顶概率较大。叠加目前供应链条件改善,供给端对通胀压力或也将缓解。若Q2通胀见顶,美联储或不再需要通过极度鹰派的紧缩姿态以抑制通胀预期,届时美联储的前瞻指引与实际紧缩操作或均将相对温和,美联储鹰派姿态或有望达到峰值。