本文来自格隆汇专栏: 赵伟宏观探索,作者:赵伟团队

报吿要点

美联储缩表行将开启之际,鉴于上轮缩表周期的参考意义有限,我们系统梳理了本轮缩表周期主要的不同之处、可能的演化路径及市场影响,供您参考。

美联储启动加息周期后,缩表计划也提上日程

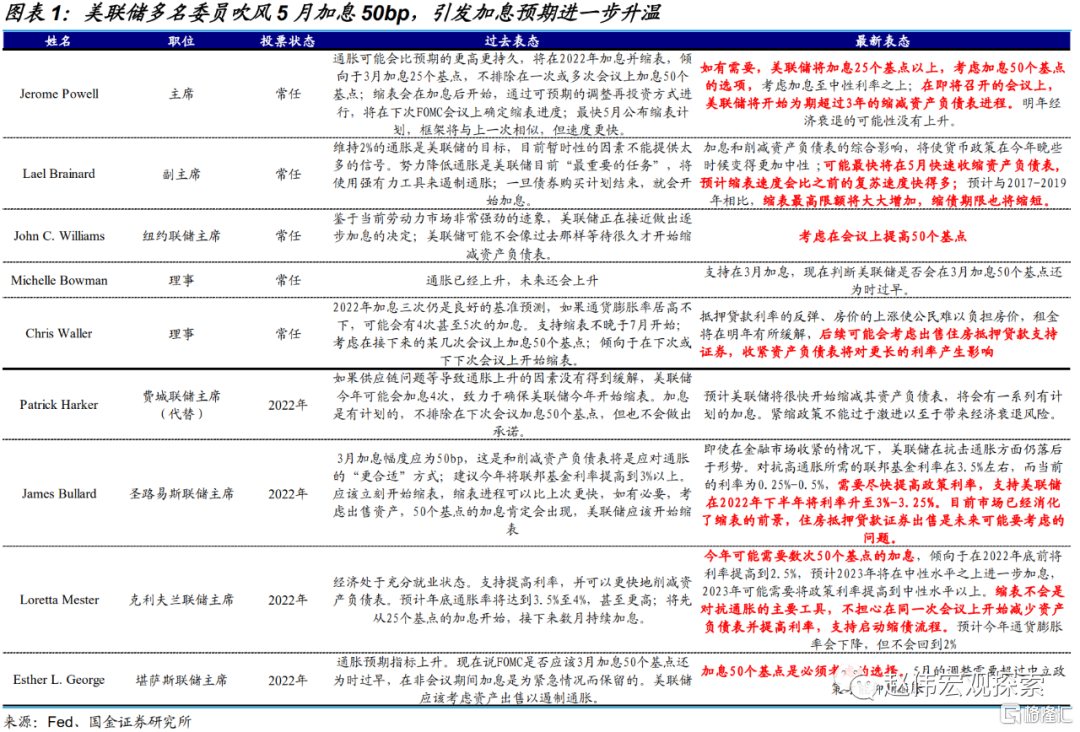

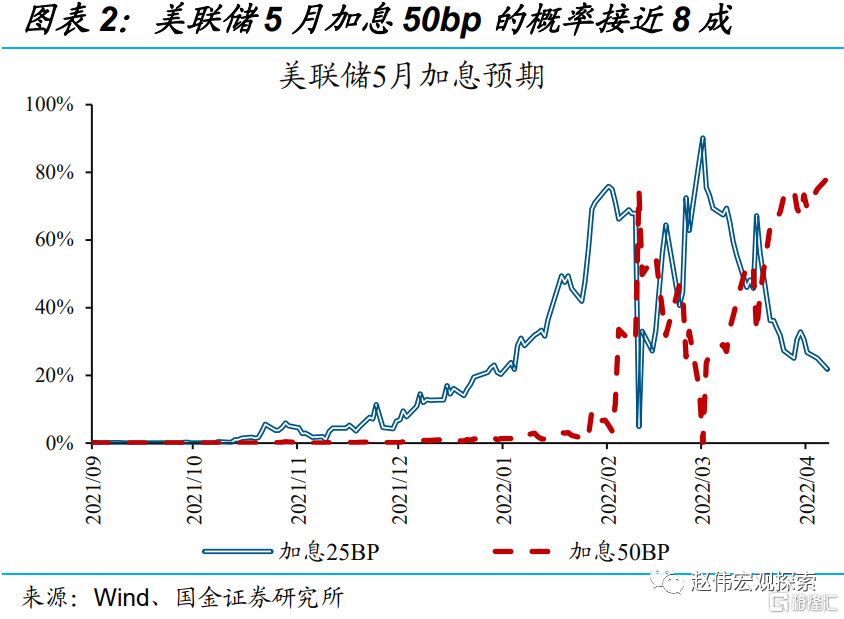

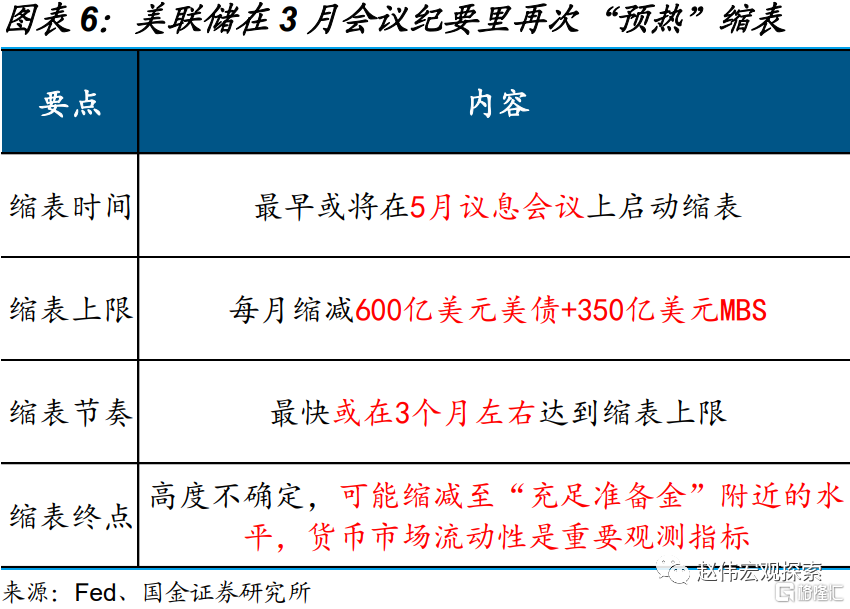

近期,美联储吹风5月加息50bp的同时,也在提前“预热”5月可能启动缩表。美联储在3月启动加息以来,多名委员吹风5月加息50bp。受此影响,市场普遍押注美联储5月加息50bp、2022全年至少加息250bp。加息预期升温的同时,美联储最新公布的3月会议纪要,“预热”5月可能启动缩表。具体来看,缩表上限定为每月600亿美债及350亿MBS,或将在3个月左右达到上限。

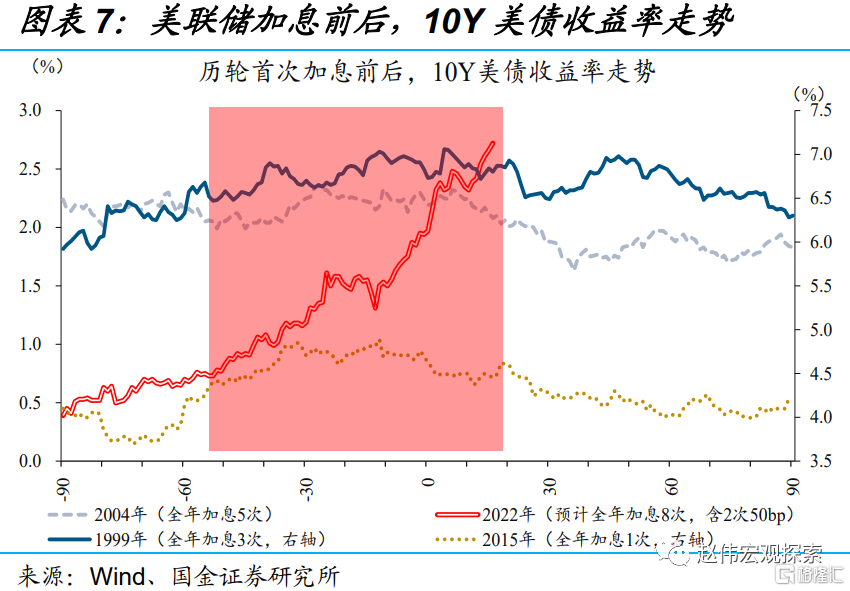

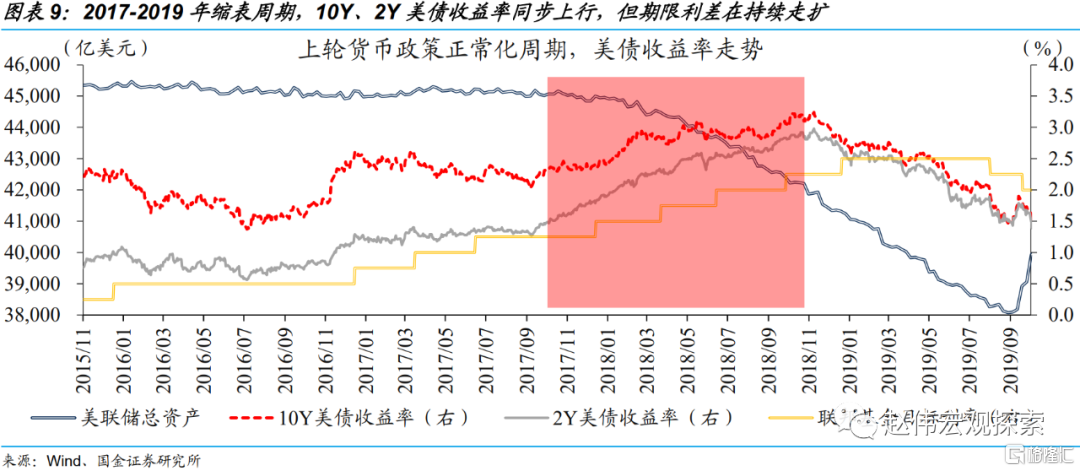

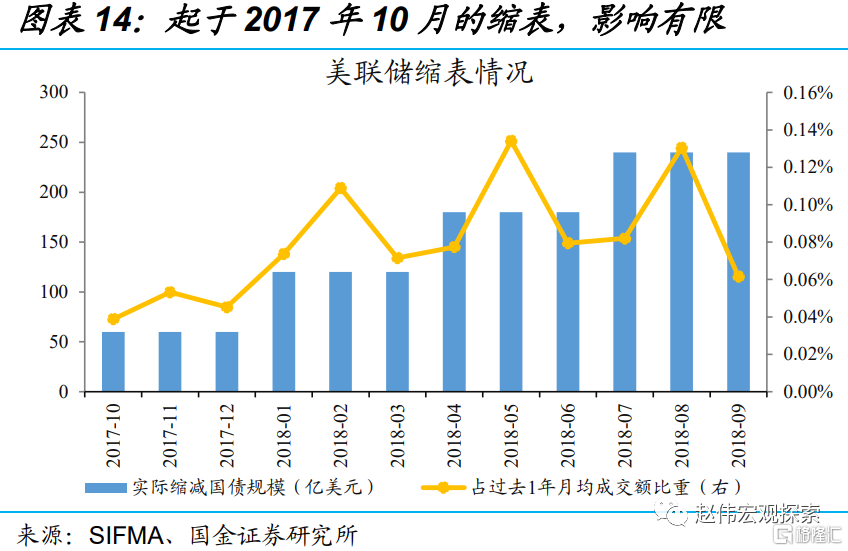

不过,由于缺少足够的历史可比经验,市场对美联储缩表预期的消化主要参考上轮缩表周期。经验显示,美联储加息操作,对美债中短端利率的影响更为直接,对长端利率的影响相对间接。与加息操作不同,再综合考虑美联储持有的美债期限结构来看,缩表对美债长端利率的推升作用更为直接。不过,由于缺少足够的历史可比经验,市场对缩表预期的消化眼下主要锚定2017-2019年缩表周期。

与上轮相比,美联储本轮缩表或有着诸多不同

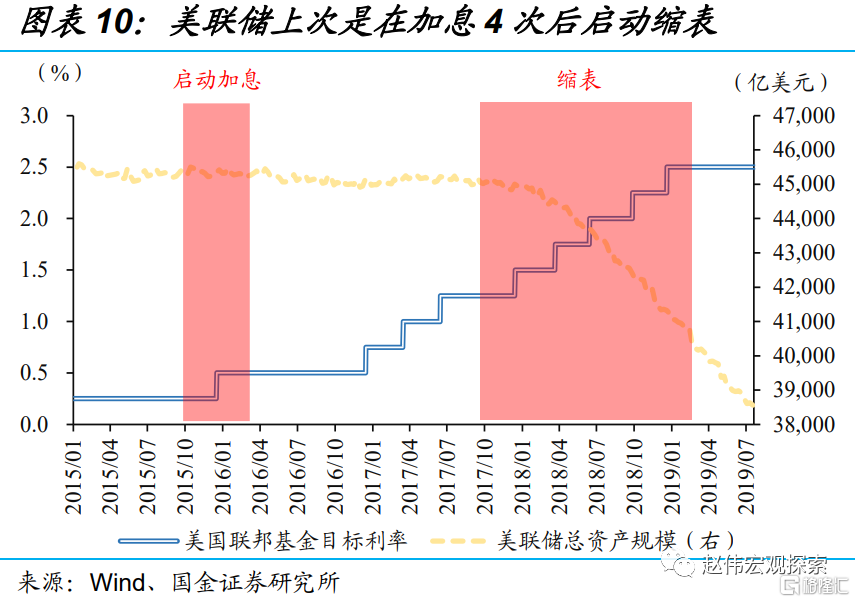

与2017年相比,美联储本轮缩表节奏更快、力度更大,释放的紧缩信号更强。美联储上轮政策正常化的推进节奏缓慢,在加息4 次后才启动缩表,“酝酿”时间极长;并且首月缩减目标定为60亿美债及40亿MBS,在经历4个季度后才达到每月300亿美债及200元MBS的缩减上限。不同与上轮,美联储本轮加息与缩表间隔较短,且最快在1个季度左右达到每月600亿及350亿的缩减上限。

不同于2017年,当下美国经济增长维持韧性的同时,通胀压力“高烧不退”,使得美联储政策正常化持续加速。疫后美国财政、货币双宽松下,经济快速从衰退走向强力复苏。但在经济回归常态化的过程中,因忌惮于疫情反复,货币政策等正常化进程明显滞后。不过,2021年下半年以来,就业市场强劲指向美国经济增长维持韧性,同时,通胀压力持续超预期,使得美联储政策正常化持续加速。

美联储政策正常化加快,仍将阶段性扰动市场

在通胀持续超预期的背景下,为了维护公信力,美联储加快收紧政策的决心不宜被低估。美联储货币政策的公信力,很大程度上源于对通胀预期的有效管理。在通胀压力缓和之前,不宜低估美联储加快收紧政策的决心。考虑到加息周期下,美债收益率曲线往往趋于扁平化,易抑制美国银行的放贷意愿。为了合理引导预期、避免美债期限利差过度倒挂的不利影响,主动缩表也在美联储考虑范围内。

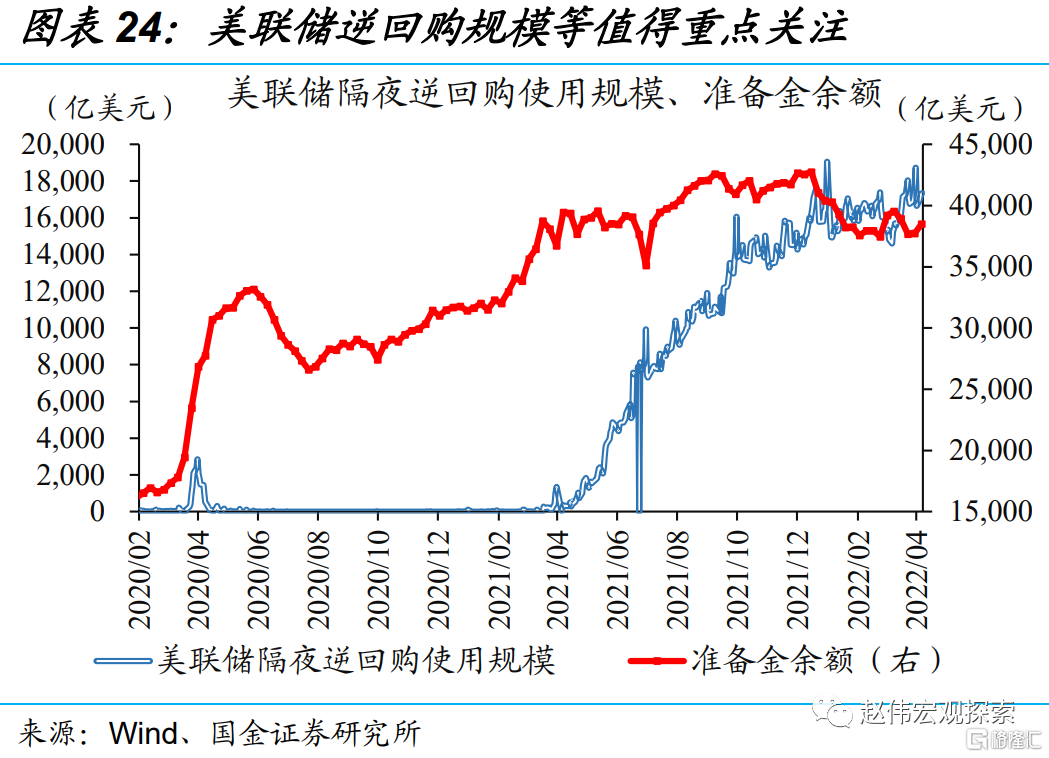

未来一段时期,对美联储缩表预期的进一步消化过程中,全球资本市场或保持高波动。从时间、节奏及力度来看,更早、更快、更强缩表,或释放出更紧的紧缩信号。为了更好地捕捉缩表对流动性环境的影响,美联储隔夜逆回购操作规模等指标值得重点关注。中短期来看,对美联储缩表预期的消化过程中,作为资产定价的锚,美债长端利率或仍将延续上行趋势,使得全球资本市场保持高波动。

风险提示:美联储核心通胀居高不下;美国就业修复不及预期。

报吿正文

1、周度专题:美联储缩表,这轮有何不同?

美联储缩表行将开启在即,鉴于上轮缩表周期的参考意义有限,我们系统梳理了本轮缩表周期主要的不同之处、可能的演化路径及市场影响,供您参考。

1.1、美联储启动加息周期后,缩表计划也提上日程

美联储在3月启动加息周期以来,多名委员吹风5月加息50bp,引发加息预期进一步升温。近期,美联储核心官员的态度进一步转“鹰”。美联储主席鲍威尔明确表示,“考虑加息50个基点的选项、以及将政策利率上调至中性利率之上”。2022年FOMC票委、圣路易斯联储主席布拉德的表态更为鹰派,“支持美联储在2022年下半年将利率升至3%-3.25%”。受此影响,市场对普遍押注美联储5月加息50bp、2022全年至少加息250bp。

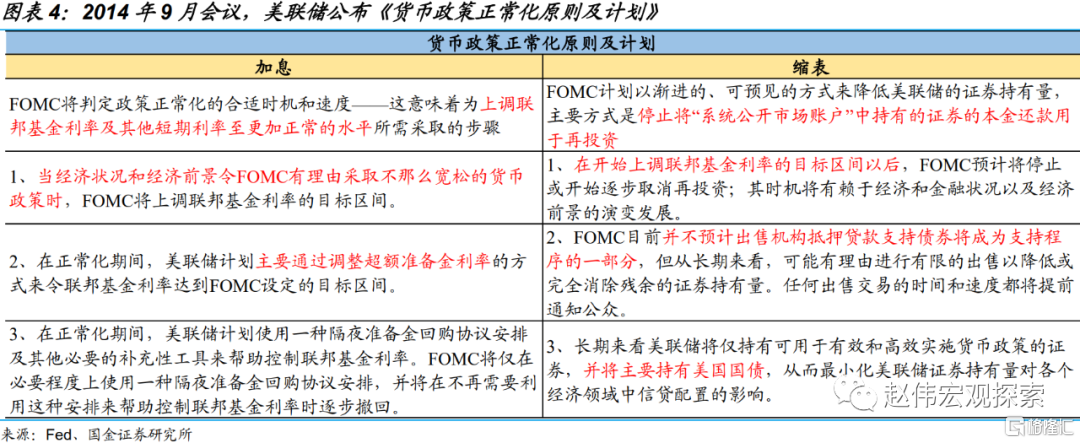

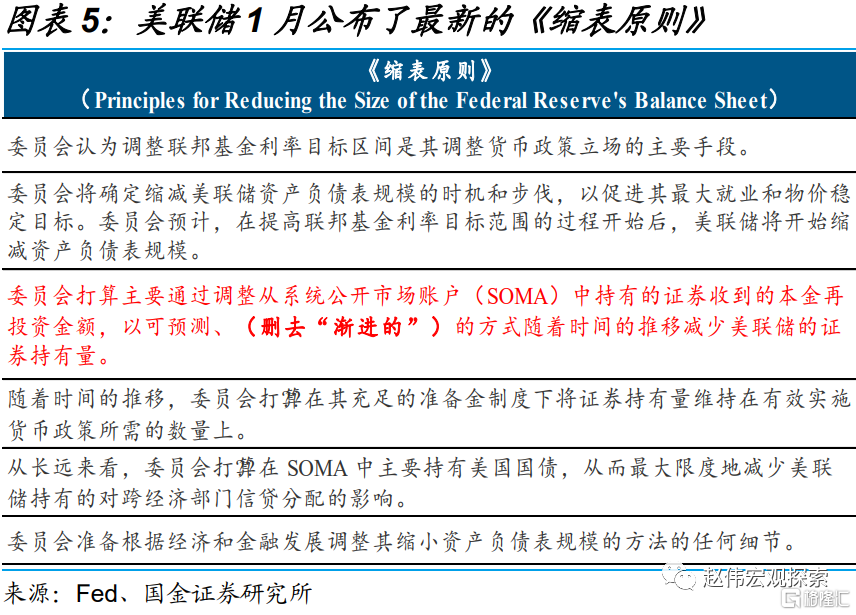

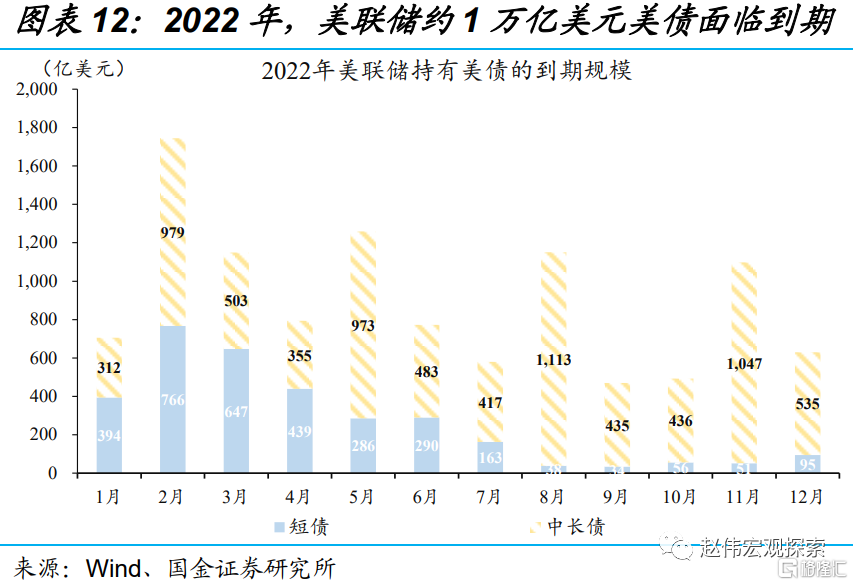

与此同时,美联储最新公布的3月会议纪要,也在提前“预热”5月可能启动缩表。美联储在1月会议中公布了最新的《缩表原则》,但未点明缩表时点及节奏。具体来看,美联储认为“调整联邦基金利率目标区间是其调整货币政策立场的主要手段。”,重申“加息后以可预见的方式缩表,主要方式是持有的美债到期不续”。在最新公布的3月会议纪要里,美联储预计最早或将在5月议息会议上启动缩表,缩表上限定为每月缩减600亿美元美债及350亿美元MBS,最快或将在3个月左右达到缩表上限。

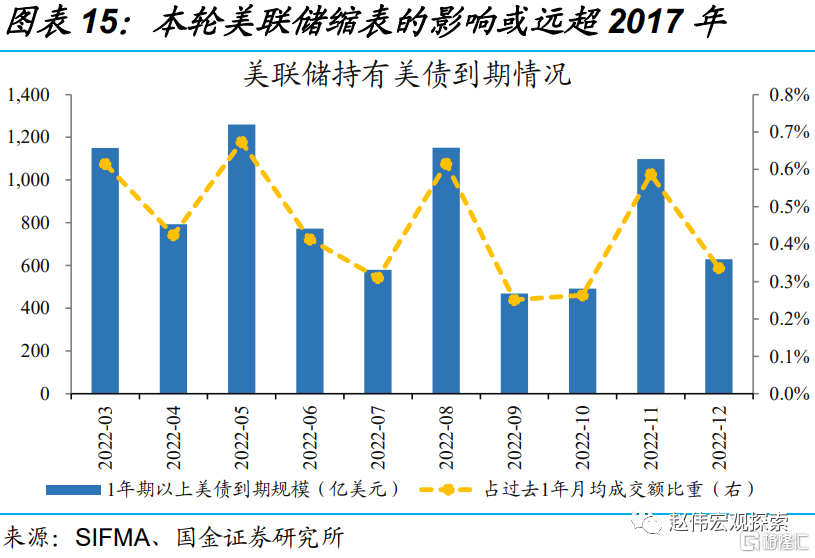

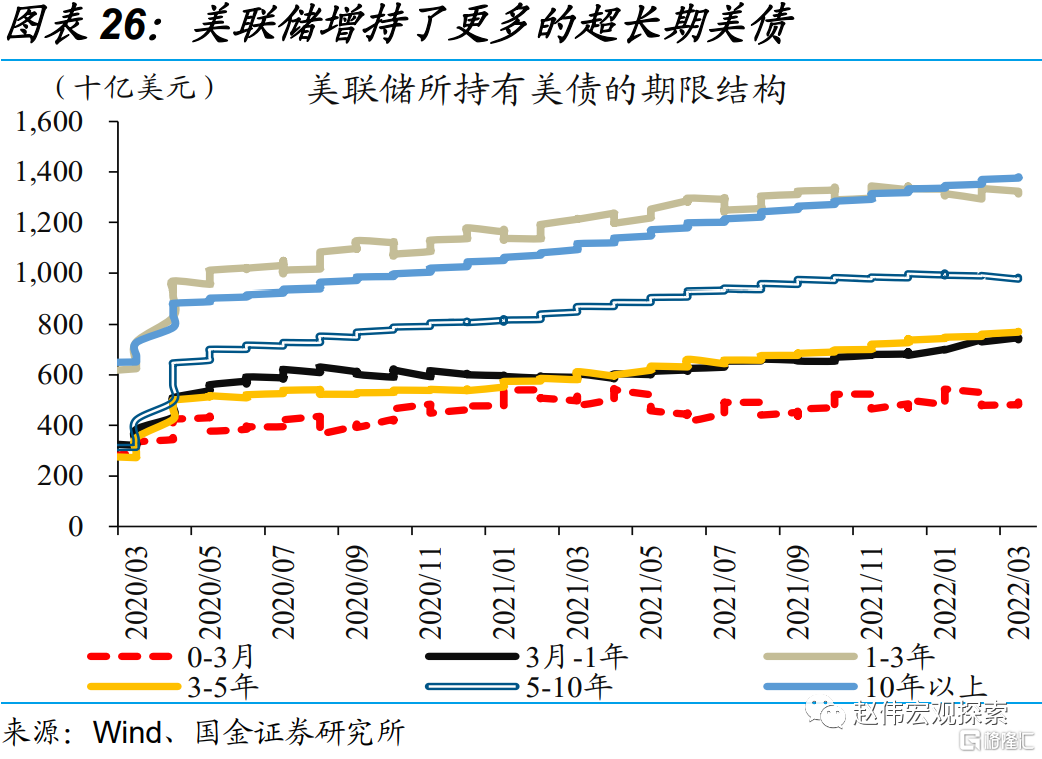

不过,由于缺少足够的历史可比经验,市场对缩表预期的消化以参考上轮缩表周期为主。美联储加息操作,对美债中短端利率的影响更为直接,对美债长端利率的影响相对间接。与加息操作不同,再综合考虑美联储持有的美债期限结构来看,缩表对美债长端利率的推升作用更为直接。不过,由于缺少足够的历史可比经验,市场对缩表预期的消化眼下主要锚定2017-2019年缩表周期。

不过,由于缺少足够的历史可比经验,市场对缩表预期的消化以参考上轮缩表周期为主。美联储加息操作,对美债中短端利率的影响更为直接,对美债长端利率的影响相对间接。与加息操作不同,再综合考虑美联储持有的美债期限结构来看,缩表对美债长端利率的推升作用更为直接。不过,由于缺少足够的历史可比经验,市场对缩表预期的消化眼下主要锚定2017-2019年缩表周期。

1.2、与上轮相比,美联储本轮缩表或有着诸多不同

与上轮不同的是,本轮缩表预计将于首次加息后启动,“酝酿期”明显缩短。历史回溯来看,美联储上轮政策正常化的推进节奏缓慢,在加息4 次后才启动缩表,“酝酿”时间极长。从最新跟踪来看,美联储在12月会议纪要中明确表示,“几乎所有与会者都同意在首次加息后启动缩表”,再考虑到3月加息已经落地,本轮缩表的“酝酿期”更短,最早或将于5月启动。

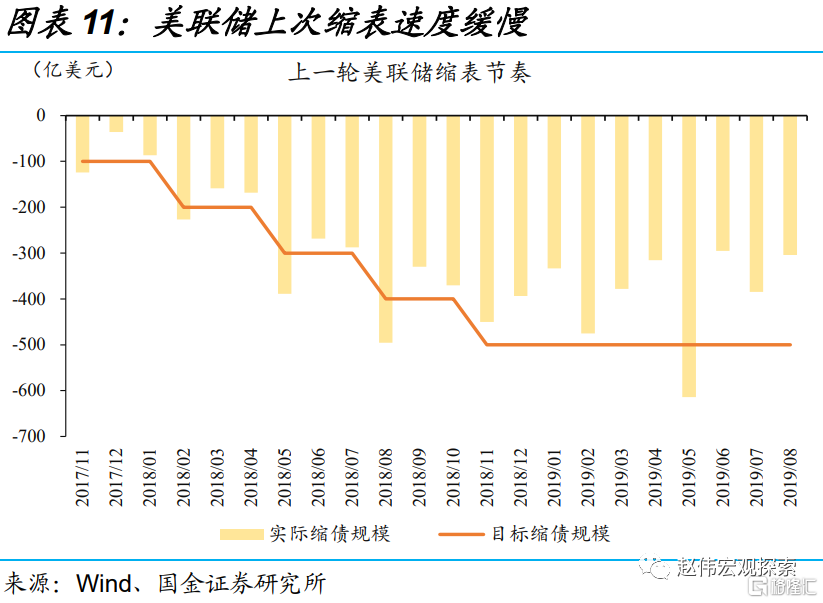

上轮缩表节奏缓慢、力度有限,相比而言,本轮缩表的节奏与力度都将大幅提升。回顾美联储2017年-2019年缩表历程,美联储启动缩表时将每月缩减目标定为60亿美元美债及40亿美元MBS,在经历4个季度后才达到每月300亿美元美债及200亿美元MBS的缩减上限。结合3月会议纪要来看,美联储最早可能在5月启动缩表,并将首月的缩减目标定为300亿美元美债及200亿美元的MBS,最快或在1个季度后达到每月600亿美元及350亿美元的缩减上限。显而易见,美联储本轮缩表的节奏与力度都将大幅提升。

上轮缩表节奏缓慢、力度有限,相比而言,本轮缩表的节奏与力度都将大幅提升。回顾美联储2017年-2019年缩表历程,美联储启动缩表时将每月缩减目标定为60亿美元美债及40亿美元MBS,在经历4个季度后才达到每月300亿美元美债及200亿美元MBS的缩减上限。结合3月会议纪要来看,美联储最早可能在5月启动缩表,并将首月的缩减目标定为300亿美元美债及200亿美元的MBS,最快或在1个季度后达到每月600亿美元及350亿美元的缩减上限。显而易见,美联储本轮缩表的节奏与力度都将大幅提升。

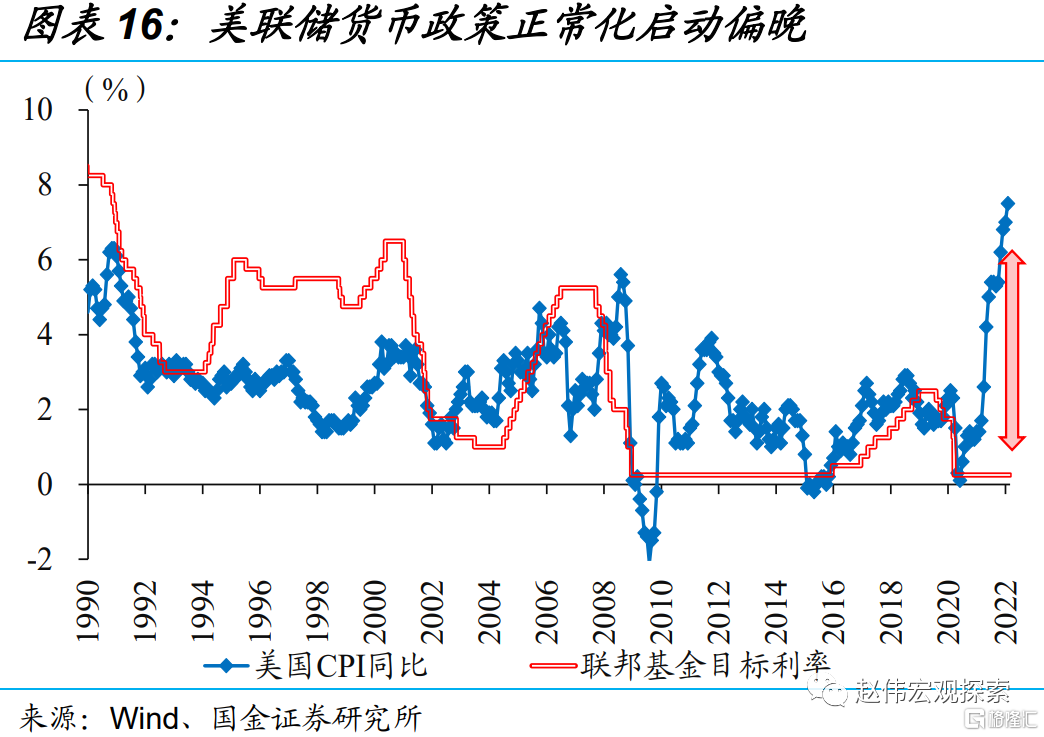

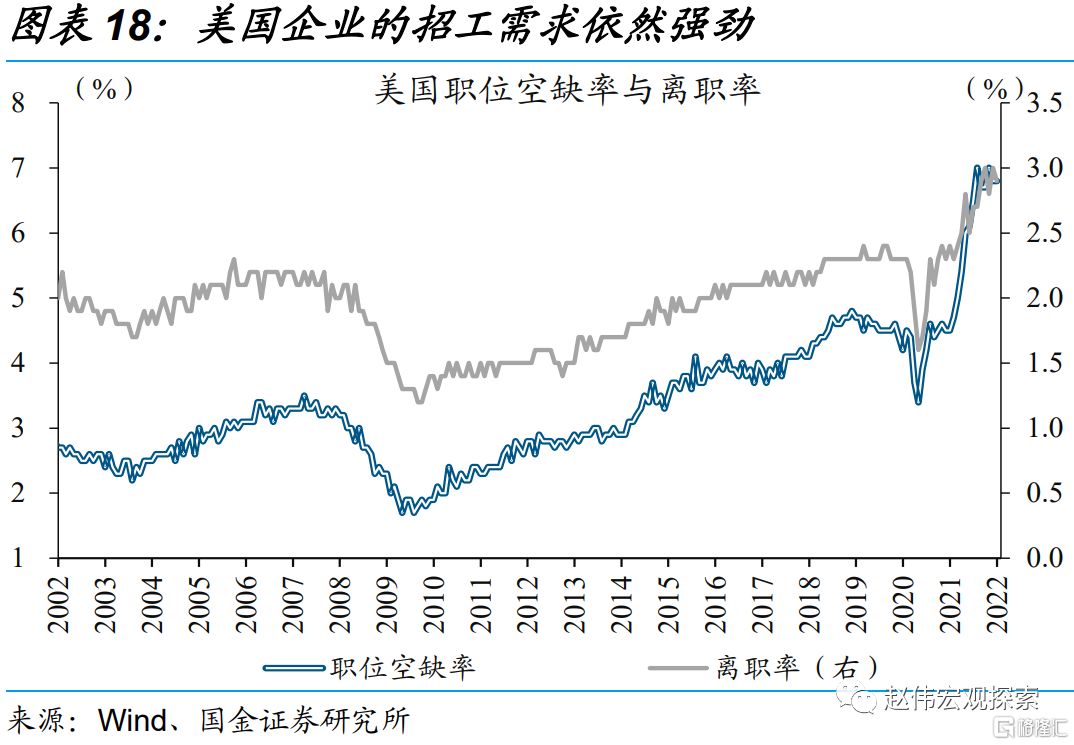

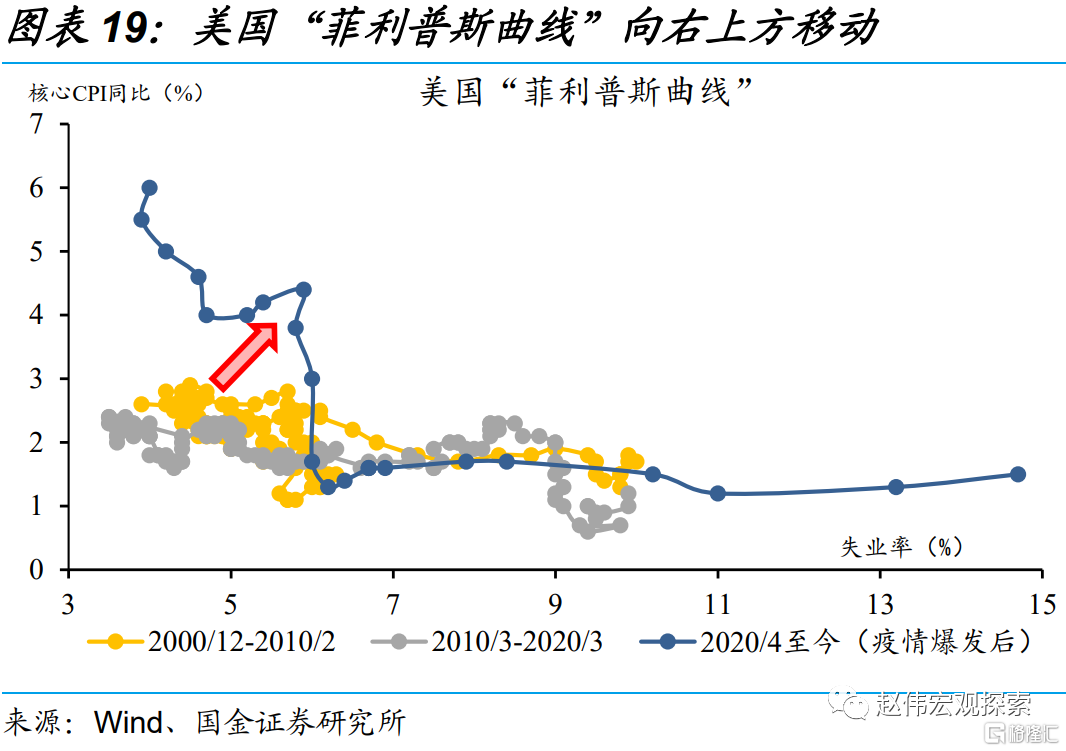

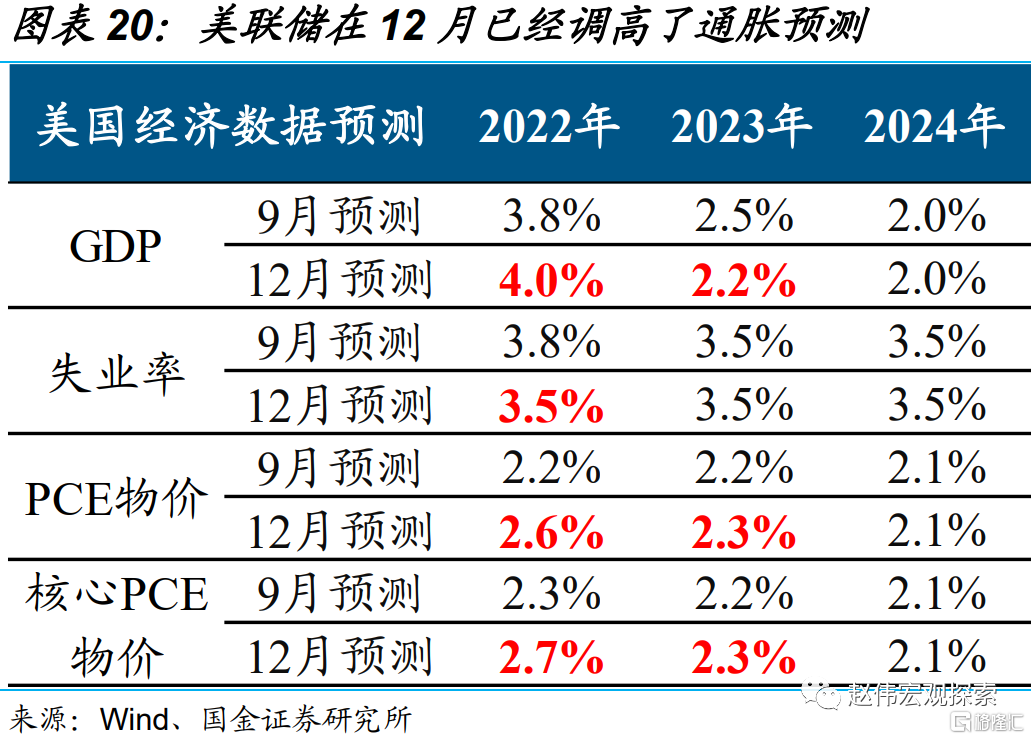

不同于2017年的高增长、低通胀,当下美国经济增长虽然维持韧性,但通胀压力“高烧不退”的背景下,美联储政策正常化持续加速。疫情爆发后,美国财政、货币双宽松下,经济快速从衰退走向强力复苏。但在经济回归常态化的过程中,由于忌惮于疫情反复的影响,货币政策等的正常化进程明显滞后。不过,2021年下半年以来,就业市场强劲指向美国经济增长维持韧性,同时,通胀压力持续超预期,使得美联储持续加快政策正常化进程。

不同于2017年的高增长、低通胀,当下美国经济增长虽然维持韧性,但通胀压力“高烧不退”的背景下,美联储政策正常化持续加速。疫情爆发后,美国财政、货币双宽松下,经济快速从衰退走向强力复苏。但在经济回归常态化的过程中,由于忌惮于疫情反复的影响,货币政策等的正常化进程明显滞后。不过,2021年下半年以来,就业市场强劲指向美国经济增长维持韧性,同时,通胀压力持续超预期,使得美联储持续加快政策正常化进程。

1.3、美联储政策正常化加快,仍将阶段性扰动市场

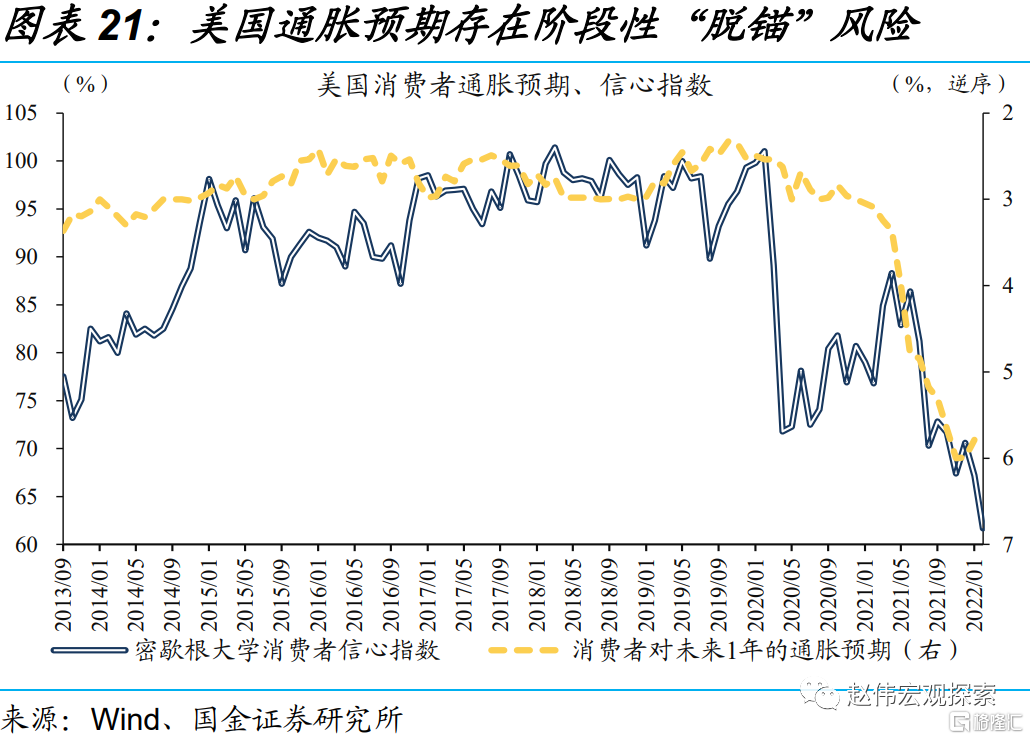

在通胀持续超预期的背景下,为了维护政策公信力,美联储加快收紧政策的决心不宜被低估。美联储货币政策的公信力,很大程度上源于对通胀预期的有效管理。但基于居民角度来看,通胀压力的持续存在、容易反噬通胀预期,进一步导致通胀“自我实现”,不断创新低的消费者信心指数即是直接证明。“滞胀”压力下,对于维护公信力的美联储而言,通胀预期“脱锚”的危害甚至大于通胀本身,打压通胀自然成为首要任务。基于此,在通胀压力尚未出现缓和之前,不宜低估美联储加快收紧政策的决心。

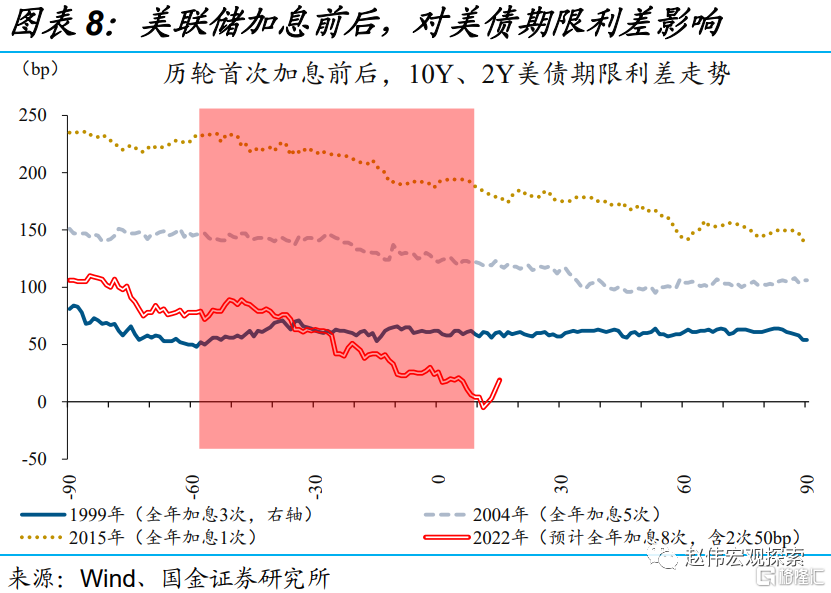

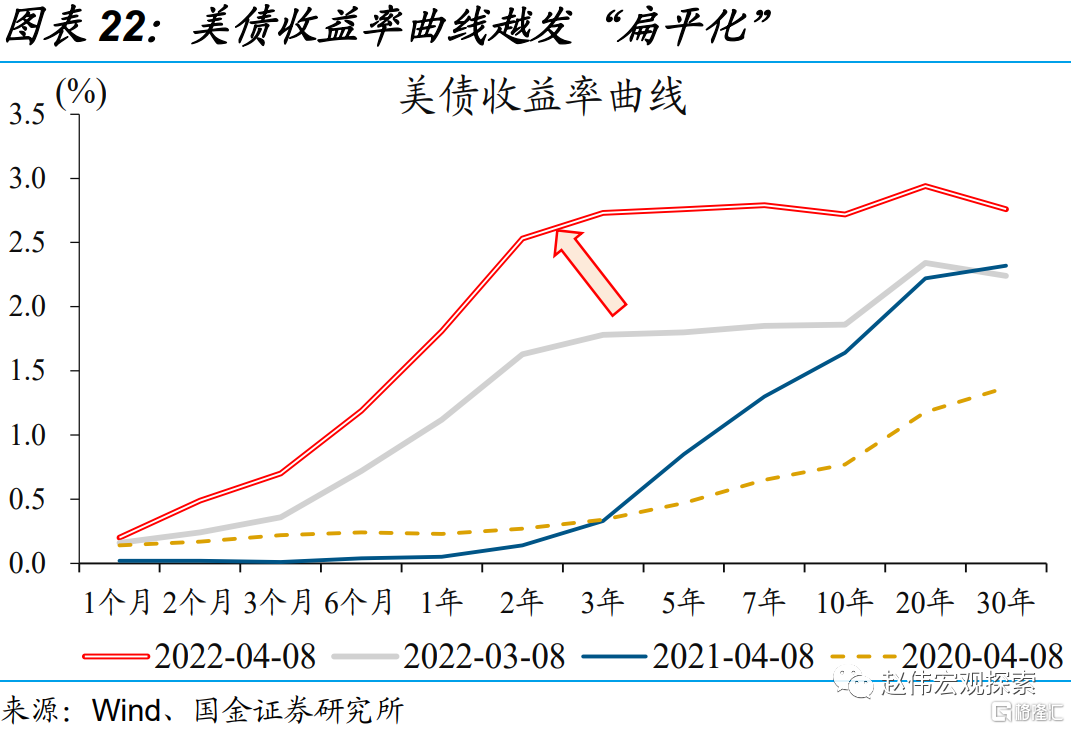

为了合理引导预期、避免美债期限利差过度倒挂,主动缩表也在美联储考虑范围内。历史回溯来看,加息周期下,短期利率趋于上升,美国银行往往会提高企业贷款和消费贷款的利率。与此同时,当收益率曲线趋平时,由于利润受到挤压,美国银行的放贷意愿会大幅降温。尤其是对于高度依赖贷款的小企业、低收入居民而言,所承受压力的显现需要持续跟踪。为了避免美债期限利差倒挂的不利影响,美联储或实施强力缩表,使得收益率曲线陡峭化。

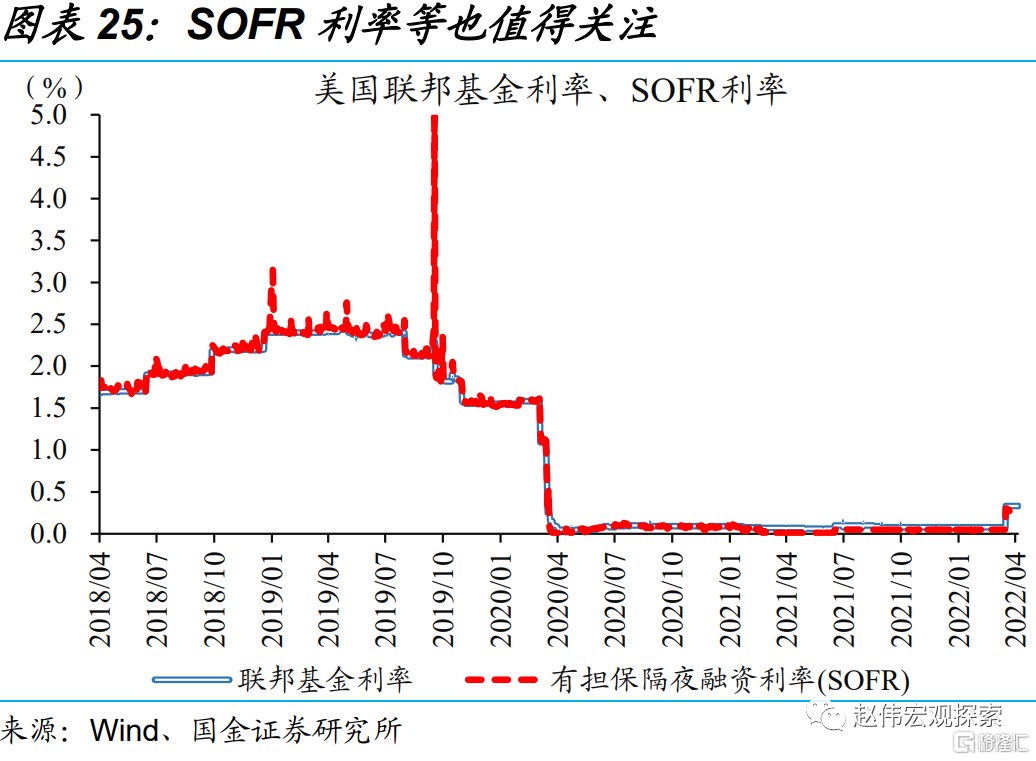

为了更好地捕捉流动性环境变化,美联储隔夜逆回购操作规模等值得重点关注。美联储过去通过调整准备金调整联邦基金利率,在2019年改为“充足准备金框架”后,主要使用管理利率(准备金利率IOR和隔夜逆回购利率)来影响联邦基金利率,标志着从“走廊体系”转为“地板体系”。充足准备金下,隔夜逆回购使用量的上升缓解了准备金余额的增长,吸纳了货币市场的超额流动性。这意味着,隔夜逆回购规模的变化,可直接映射流动性环境的变化。

为了更好地捕捉流动性环境变化,美联储隔夜逆回购操作规模等值得重点关注。美联储过去通过调整准备金调整联邦基金利率,在2019年改为“充足准备金框架”后,主要使用管理利率(准备金利率IOR和隔夜逆回购利率)来影响联邦基金利率,标志着从“走廊体系”转为“地板体系”。充足准备金下,隔夜逆回购使用量的上升缓解了准备金余额的增长,吸纳了货币市场的超额流动性。这意味着,隔夜逆回购规模的变化,可直接映射流动性环境的变化。

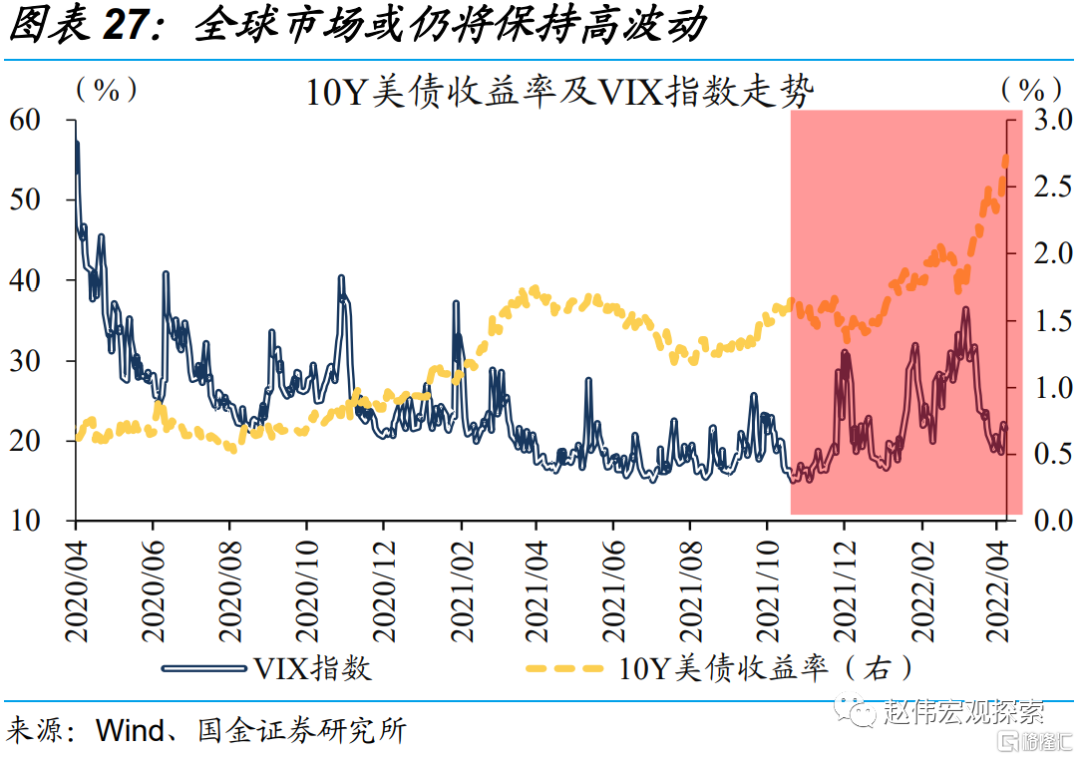

未来一段时间,对缩表预期的消化过程中,美债长端利率或仍将延续上行趋势,全球资本市场保持高波动。从时间、节奏及力度来看,更早、更快、更强缩表,或释放出更紧的紧缩信号。中短期来看,对流动性“变局”定价不足,依然是扰动全球资本市场的重要因素。对缩表预期的消化过程中,作为资产定价的锚,美债长端利率或仍将延续上行趋势,使得全球资本市场保持高波动。

经过研究,我们发现:

(1)近期,美联储吹风5月加息50bp、引发加息预期进一步升温的同时,也在提前“预热”5月可能启动缩表。不过,由于缺少足够的历史可比经验,市场对美联储缩表预期的消化主要参考上轮缩表周期。

(2)与2017年缓慢缩表相比,美联储本轮缩表节奏更快、力度更大,释放的紧缩信号更强。不同于2017年经济增速高企、通胀水平温和,当下美国经济增长维持韧性的同时,通胀压力“高烧不退”,使得美联储政策正常化持续加速。

(3)为了维护“滞胀”压力下的政策公信力,美联储加快收紧政策的决心不宜被低估。未来一段时期,对美联储缩表预期的进一步消化过程中,美债长端利率或仍将延续上行趋势,使得全球资本市场保持高波动。

风险提示:

1、美国核心通胀居高不下。美国供应链瓶颈持续时长超预期,叠加劳动力成本增速高企,共同推升美国核心通胀。

2、美国就业修复不及预期。若美国通胀压力高企的同时,就业修复不及预期,美联储货币政策将会因为“类滞胀”格局而陷入两难。