本文来自格隆汇专栏:兴业研究鲁政委,作者:顾怀宇 何帆 鲁政委

本期关注:2、3月份降准降息连续落空,衍生品市场对降息的预期回调,二季度债市博弈的焦点将是什么?回顾3月,特别是3月11日社融数据公布以来,10年-1年利差收窄开始由10年国债下行主导,10年期国债利率与短期资金利率脱敏,说明目前来看,“宽货币”已经不再是10年期国债的主要矛盾,原因在于,这部分的预期差正在慢慢消失,市场几乎所有人都不认为资金面短时间会收紧,因此短期资金利率暂时的变化并不会引发长端利率的波动,而对于经济基本面,当前市场分歧巨大,特别是高频数据与中频数据、疫情影响下经济受挫与5.5%经济增速目标的矛盾,分歧产生了交易,因此经济基本面成为了3月债市的主要矛盾。5年期FR007利率互换是一个连接债券和货币市场的品种,5年期国开债利率与5年期FR007利率互换利差的结果消除了货币市场的影响,更能反映债券自身的走势。该利差自2021年一直呈下行走势,当前的利差仅为21bp,3月低点为17bp,利差创下2018年以来的新低,大概率已经是该利差的底部区间,在当前资金面还算稳定的关口,反过来做阔利差是一个赔率与胜率都不错的选择。同时,5年期国开债与5年期FR007利率互换利差对5 年期国开债利率有较强领先性,据此可以推测5年期国开债底部可能已经或即将出现。 展望二季度,海外发达经济体进入加息周期,时间并不是货币宽松周期的朋友,在不搞“大水漫灌”的基调下,即便降准降息,资金价格也未必大幅下行,料后续债市对降准降息将逐渐脱敏。反映社会活动的指标与债券市场的关系紧密,10年期国债利率与机场吞吐量几乎同频振动,随着疫情发酵,2022年3月白云机场的旅客吞吐量回落至2019年同期的35%,对应当前债市利率下行,后续仍需关注社会活动的恢复程度。疫情的不确定性令市场对经济基本面的分歧加剧,市场将关注如何实现5.5%的经济增速目标,因此财政政策可能会成为二季度博弈的焦点。上周流动性:上周公开市场操作净回笼5800亿元,DR007均值为1.98%,低于7天逆回购利率12bp,1年期股份制银行NCD发行利率均值为2.49%,低于1年期MLF利率36bp,隔夜回购占比均值为84%,低于90%的警戒线;信用债净融资为负。本周关注:本周重点关注3月CPI、PPI、社融数据、M0、M1、M2数据以及70个大中城市新建商品住宅价格指数。央行操作和市场前瞻:本周逆回购到期400亿元,MLF到期1500亿元,国库现金定存到期700亿元,NCD到期5880亿元。本周国债计划发行2只,发行额970亿,净融资额-1531.2亿;本周地方债计划发行21只,发行额508.01亿,净融资额-37.32亿;本周政金债计划发行4只,发行额190亿,净融资额-2110亿。

一、降息预期回调

2022年1月17日降息后,现实的资金利率3M Shibor从2.5%持续下行近13bp至2.37%,但反映预期的1年期3M Shibor利率互换在2月、3月连续两个月降息落空后,利率中枢一直在上行。当前1年期3M Shibor利率互换利率已经较1月17日降息当日高出近2bp,一降一升带动1年期3M Shibor利率互换与3M Shibor利差由负转正。

类似的情景在2020年4月也曾出现过,2020年4月7日央行宣布下调超额准备金利率至0.35%,1年期3M Shibor利率互换与3M Shibor利差短暂转负至-0.1%附近,随后3个交易日,1年期3M Shibor利率互换利率迅速回调至消息发布前水平,2020年4月15日年内第二次降息利好兑现后,1年期3M Shibor利率互换利率不降反升,与3M Shibor走势产生分化,两者利差走阔,2020年5月份并无更多宽松信号释放后,两者利差回调至20bp以上。2022年2月、3月连续两个月降息落空后,我们也看到了1年期3M Shibor利率互换与3M Shibor走势出现了背离,但是两者利差当前仅为10bp,对比起2020年货币宽松落空的情景仍然较窄,表明了当前衍生品市场对降息仍有期待,但1年期3M Shibor利率互换利率回到降息前的水平也预示着,即使二次降息,市场对资金价格继续下行也并不乐观。

二、短期资金利率暂时失去“锚”作用

2022年2月15日二次降息并未发生,10年-1年期限利差也从今年高点91bp持续收窄,其中短端利率回调明显,整个2月的行情我们可以理解为货币政策宽松不及预期主导了10年-1年期限利差的收窄。2022年3月15日降息再次落空,整个3月10年-1年期限利差依然在收窄,其中1年期国债收益率上行5bp,但是10年期国债收益率反而下行了3个bp,两者走势产生分化,特别是3月11日社融数据公布以来,10年-1年利差收窄开始由10年国债下行主导,这段行情我们认为是由于经济基本面意外走弱主导的利差收窄。

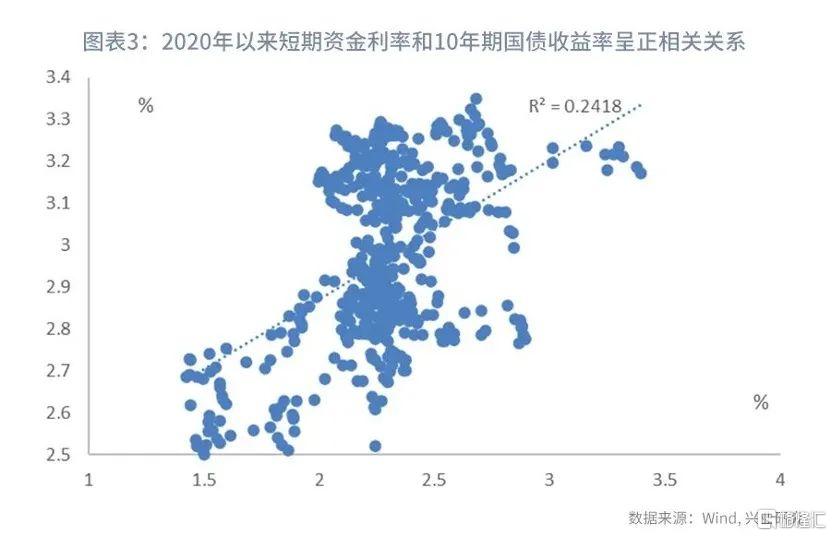

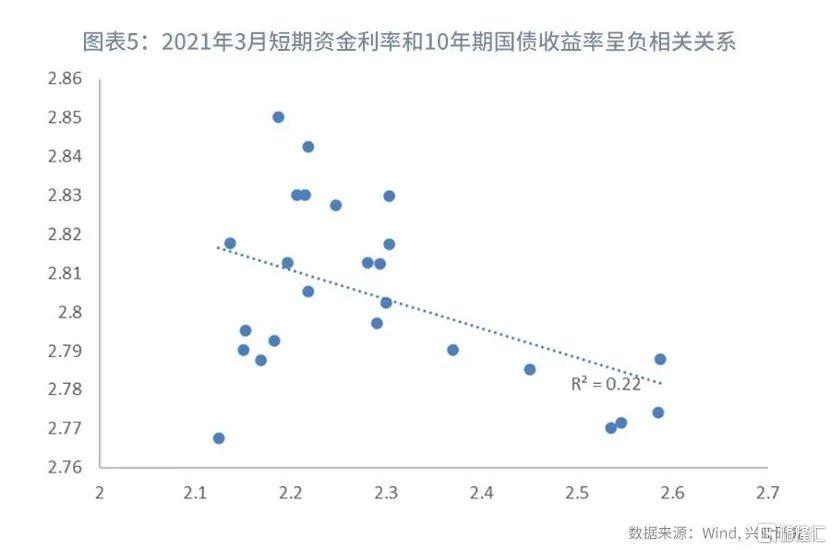

7天期银行间质押式回购加权利率10日滚动平均可以看作是短期资金利率的代表,虽然影响10年期国债利率的因素较多,但是其仍然无法脱离短期资金利率这个锚。2020年以来,7天期银行间质押式回购加权利率10日滚动平均与10年期国债利率大致呈正相关关系,基本上较高的短期资金利率对应着较高的10年期国债利率,反之亦然。2022年1-2月这个关系也依然成立,但是我们发现2022年3月两者关系完全逆转,说明目前来看,“宽货币”已经不再是10年期国债的主要矛盾,原因在于,这部分的预期差正在慢慢消失,市场几乎所有人都不认为资金面会收紧,因此短期资金的暂时变化并不会引发长端利率的波动,而对于经济基本面,当前市场分歧巨大,特别是高频数据与中频数据的矛盾、疫情影响下经济受挫与5.5%经济增速目标的矛盾,分歧产生了交易,因此经济基本面成为了3月债市的主要矛盾。

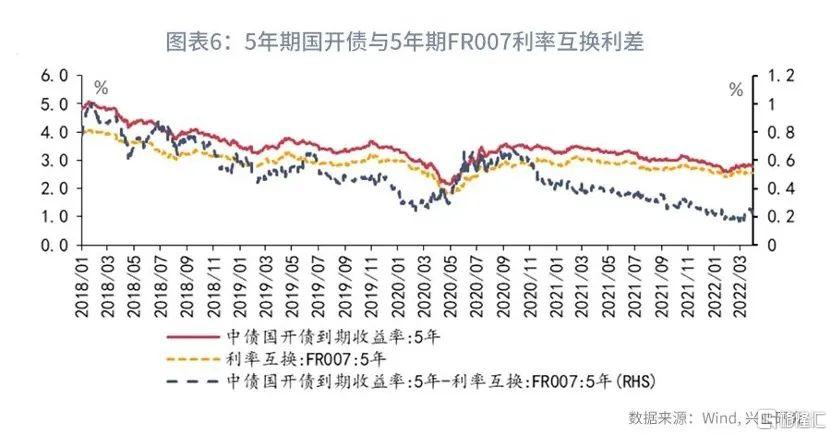

三、消除货币市场影响后的债券利率可能已触底

5年期FR007利率互换作为一个连接债券和货币市场的品种,5年期国开债利率与5年期FR007利率互换利差的结果消除了货币市场的影响,更能反映债券自身的走势。5年期国开债与5年期FR007利率互换利差呈现出在利率下行阶段收窄,在利率上行阶段走阔的规律。该利差对5 年期国开债利率有较强领先性,领先约2个月左右。

我们看到该利差自2021年一直呈下行走势,当前的利差仅为21bp,3月低点为17bp,创下2018年以来的新低,大概率已经是该利差的底部区间,据此可以推测5年国开债底部可能已经或即将出现。在利率下行期间,用5年期FR007利率互换进行套保是个很好的选择,但是在利率上行期间,5年期国开债与5年期FR007利率互换利差会走阔,利率互换不再是一个好的套保标的,此时投资者可能会面临来自现券头寸上更多的资本利得亏损,这也正是3月正在发生的事情。

在当前资金面还算稳定的关口,反过来做阔5年期国开债利率与5年期FR007利率互换利差是一个赔率与胜率都不错的选择,当前5年期FR007为2.55%,而R007大部分时间在2.55%以下,同时,做阔利差时做多的5年期FR007利率互换还可以获得正Carry。

1年期FR007利率互换能较好地判断1年期国债利率的顶和底。由于利率互换受实际的浮动端利率的影响较大,相较于1年期国债而言,呈现出顶点较低,底点较高的特点。

2022年2月1年期国债利率大幅下行,但是短期资金7天银行间质押式回购利率并未明显下行,这造成了债券走势与利率互换走势发生背离,1年期FR007利率互换与1年期国债利差达到了27bp,为2021年以来的最大利差,接近2020年5月利率底部时31bp的极限利差,这意味着短端债券利率很可能也处于底部区间。

四、财政政策可能是二季度博弈焦点

2022年货币政策提前发力,但是降息并未明显提振市场情绪,以居民部门的中长期贷款投放来看,通常来说该指标在1月因开门红等原因爆发,次月回落。在2021年12月降LPR1Y利率5个bp、2022年1月降LPR5Y利率5个bp的背景下,2022年1月居民部门的中长期贷款的环比增长高点为7391亿元,2月环比增长低点为-458亿元,这是该数据有统计以来首次转负;2019年11月降LPR5Y利率5个bp后2020年1月的环比增长高点为26119亿元,2月环比低点为371亿元。2022年1月的高点、2月的低点分别低于2020年1月的高点、2月低点,而这还是在2020年2月疫情爆发情形下的低点,二季度经济增长可能仍需要依靠财政发力。

展望二季度,海外发达经济体进入加息周期,时间并不是货币宽松周期的朋友,在不搞“大水漫灌”的基调下,即便降准降息,资金价格也未必大幅下行,债市对降准降息逐渐脱敏。

反映社会活动的指标与债券市场的关系紧密,10年期国债利率与机场吞吐量几乎同频振动,随着疫情发酵,2022年3月白云机场的旅客吞吐量回落至2019年同期的35%,对应当前债市利率下行,后续仍需关注社会活动的恢复程度。疫情的不确定性令市场对经济基本面的分歧加剧,市场将关注如何实现5.5%的经济增速目标,因此财政政策可能会成为二季度博弈的焦点。

五、本周市场前瞻

央行操作和流动性前瞻:本周逆回购到期400亿元,MLF到期1500亿元,国库现金定存到期700亿元,NCD到期5880亿元。

本周债券发行计划:本周国债计划发行2只,发行额970亿,净融资额-1531.2亿,较上周下降2448.5亿;本周地方债计划发行21只,发行额508.01亿,净融资额-37.32亿,较上周下降151.93亿;本周政金债计划发行4只,发行额190亿,净融资额-2110亿,较上周下降1984.1亿。

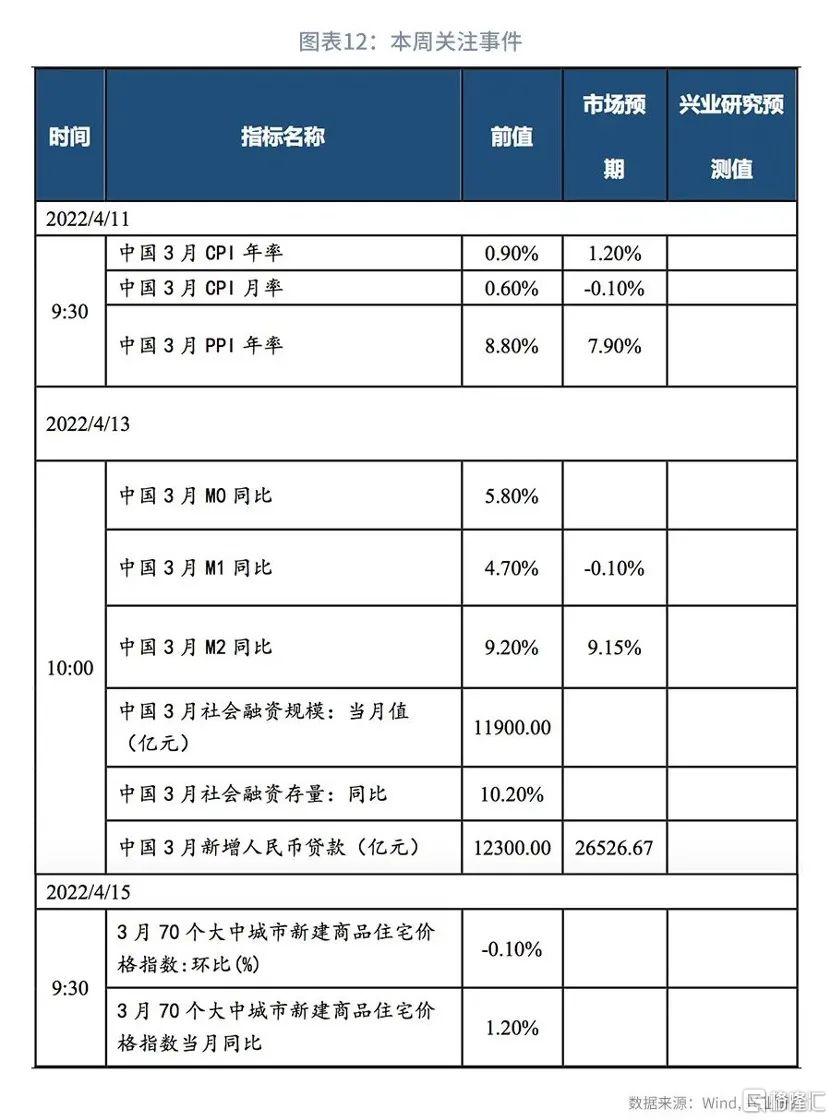

本周关注事件:本周重点关注3月CPI、PPI、社融数据、M0、M1、M2数据以及70个大中城市新建商品住宅价格指数。