本文来自格隆汇专栏:中金研究 作者:中金大宗商品团队

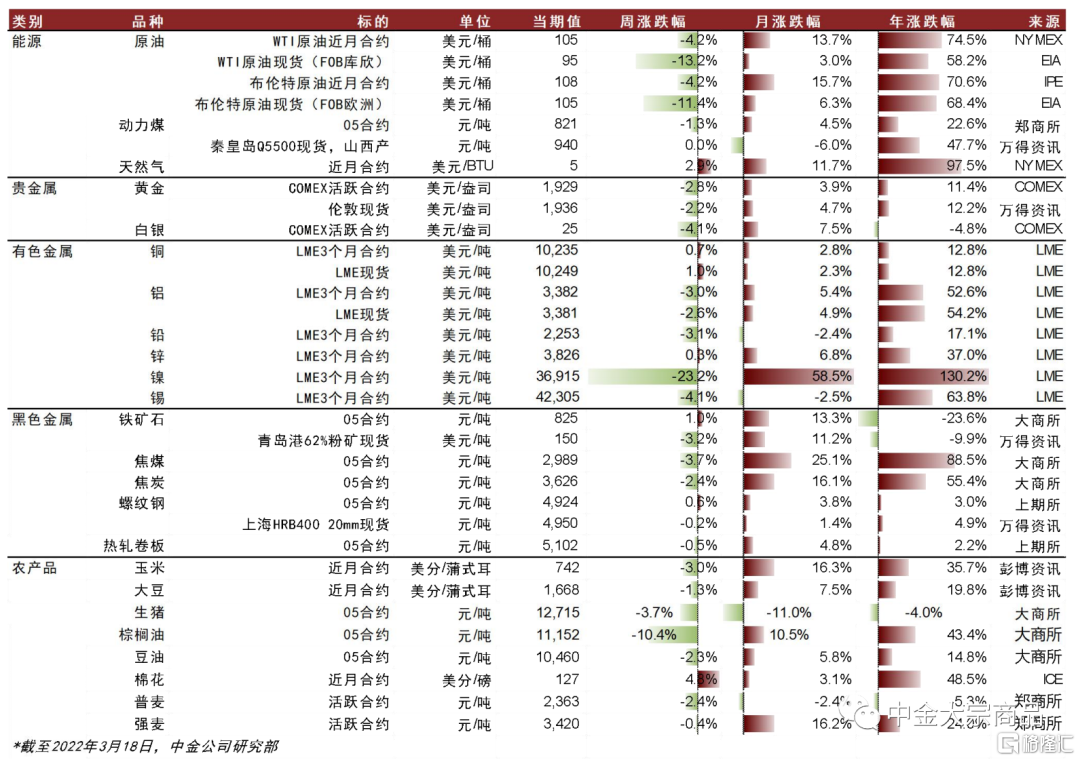

过去两周,俄、乌局势相较于3月初有所缓和,相关大宗商品风险溢价纷纷回落,我们监测的24种主要期货品种中,有18个已经回吐涨幅并出现下跌,黑色系品种因国内“稳增长”政策信号释放逆势上涨,LME镍受“逼仓”影响先涨后跌。向前看,我们认为大宗商品价格可能重回基本面,但仍需关注俄、乌局势对基本面造成的实际影响与市场担忧之间预期差的变化。

过去两周大宗商品价格涨幅排序为:镍:27.6%、棉花:5.5%、焦煤:3.6%、铁矿石:1.5%、焦炭:1.0%、螺纹钢:0.9%、NYMEX天然气:-0.2%、大豆:-0.5%、黄金:-1.9%、铜:-1.9%、玉米:-1.9%、动力煤:-2.1%、热轧卷板:-2.5%、白银:-2.7%、强麦:-3.1%、豆油:-4.2%、锌:-5.6%、棕榈油:-7.5%、铅:-8.4%、生猪:-8.6%、布伦特原油:-8.6%、WTI原油:-9.5%、锡:-11.0%、铝:-12.3%。

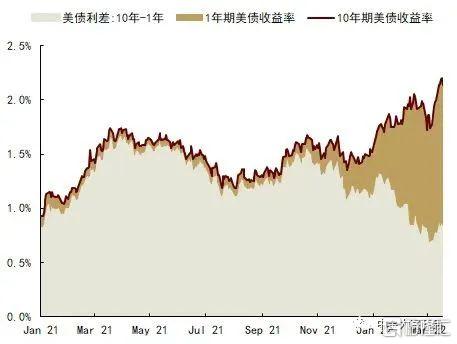

图表: 大宗商品价格监测(2022年3月7日-2022年3月18日)

资料来源:国家统计局,EIA,IPE,郑商所,上期所,大商所,NYMEX,COMEX,LME,CBOT,MDE,万得资讯,彭博资讯,中金公司研究部

能源:地缘政治冲突引发的供应担忧正在缓和

过去两周,欧美等国对俄罗斯能源领域的制裁措施仍在加码,其中美国已明确禁止进口俄罗斯的石油及其他能源商品,英国也明确表示将在2022年底前逐步停止进口俄罗斯的石油,部分石油贸易公司也自主选择避免进口俄罗斯的能源产品。IEA于3月16日发布的月报中也提出,下个月俄罗斯石油供应或将减少25%。当前来看,我们判断俄乌局势的影响可能相对持久,目前市场正在反映从欧美制裁到部分贸易 “自发制裁”(Self-Sanction)的过程,而未来不排除俄罗斯还会采取类似“反向制裁”的反抗措施。

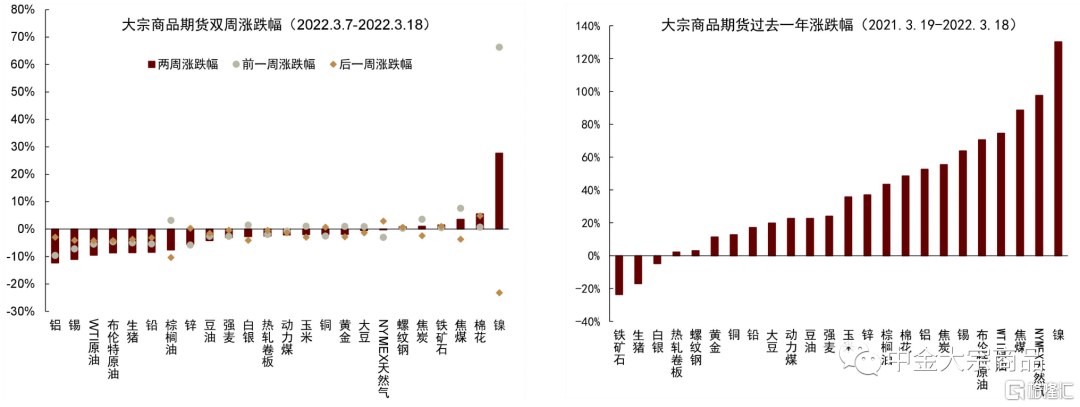

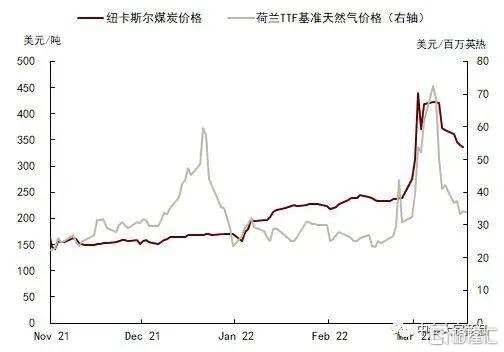

但从市场价格表现来看,地缘政治所引发的供应侧短时扰动似乎已有所缓和。海外能源价格在过去两周出现悉数回落,布伦特原油下降13%至103美元/桶,荷兰TTF天然气价格下降45%至34美元/百万英热,纽卡斯尔煤炭价格下降20%至337美元/吨。但由于俄罗斯的能源供应或在地缘政治风险中难以幸免,我们看到市场对供给侧的长期担忧有所加剧,例如虽然布伦特原油近月价格有所回落,但远端价格却出现一定抬升。

此外,我们提示关注海外供应溢价向内的传导压力。据海关总署披露的1-2月我国进出口数据显示,2022年1-2月,我国原油净进口量为1058万桶/天,同比下降5%,但进口金额达到3229亿人民币,同比增长高达39.8%。天然气则累计进口276亿立方米,同比下降4%,但进口金额达到841亿人民币,同比增加77.5%。由于我国对海外原油和天然气的进口依赖程度较高,2021年我国原油和天然气的对外依存度分别高达74%和44%,海外能源价格的上涨使我国油气进口负担大幅加重。发改委也于近日发布了国内成品油价格的上调通知,自2022年3月17日24时起,国内汽、柴油价格每吨分别提高750元和720元[1]。往前看,地缘局势对能源市场的扰动仍未结束,我们提示关注海外油气价格上涨对国内市场的传导效应,短期内或仍将对国内油品价格形成较强拉升。

图表: 布伦特原油期货远期曲线

资料来源:彭博资讯,中金公司研究部

图表: 欧洲能源价格

资料来源:彭博资讯,中金公司研究部

农产品:出口限制加剧供给紧张,短期价格大概率偏强

谷物:小麦出口受阻,谷物居高不下。俄乌冲突仍在持续,双方代表团谈判已进入第四轮,市场希望看到军事冲突终止和黑海贸易恢复,但目前看仍未获实质性进展。近期美国小麦期价先创下14年高点,然后快速回落,我们认为除了战争因素外,基本面因素也是造成麦价剧烈波动的原因。具体来看,USDA3月供需报吿将2021/22年度期末全球小麦库存预测值从上月的2.782亿吨提高到2.815亿吨,主要是由于澳大利亚本季或将收获创纪录的收成,同时由于充足的储备和高昂的价格,USDA预计印度出口也将保持强劲。但是我们需要看到,USDA也下调了对黑海地区小麦出口量的预测,将乌克兰出口量下调400万至2000万吨,俄罗斯降低300万吨至3200万吨。当前其他生产国是否有能力填补黑海的短缺仍存较大不确定性。此外,我们提示北半球冬小麦收获在即,春小麦种植临近,战争和天气因素扰动仍是影响新季供给的重要因素。与此同时,玉米和大豆的价格接近2012年以来的最高水平,食用油的价格也接近历史记录,我们认为应重点关注全球食品通胀问题及谷饲基本面变化。

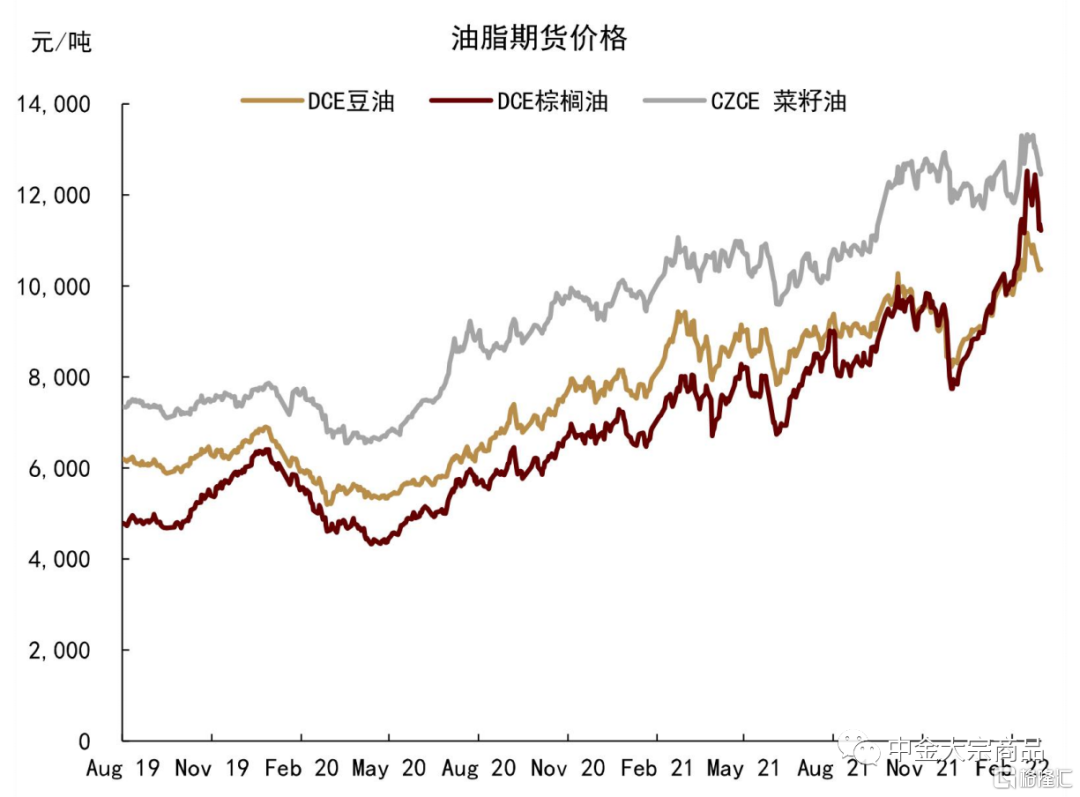

油脂:政策限制手段改变,供给紧张局面不改。为控制印尼国内食用油价格,印尼政府于2022年1月推出DMO政策限制棕榈油出口量,3月9日更是将国内义务供应量由20%上调至30%。但从印尼国内数据看,DMO政策对于抑制国内通胀效果有限,自2022年1月19日起,棉兰地区棕榈油现货累计上涨50.54%。因此,3月18日,印尼取消其DMO政策,改为将毛棕榈油出口税额提高至375元/吨-675元/吨[2]。按照目前毛棕参考价的1432.24元/吨来看,每吨毛棕出口税额合计可达535美元,较之前的375元/吨上调160元/吨。根据MPOB数据,马来西亚2月棕榈油产量约为113.74万吨,较上月下降9.26%,导致期末库存下降至151.83万吨,环比下降2.12%。短期内,面对高企的印尼棕榈油出口价及低位的马来西亚棕榈油库存,我们认为棕榈油价格大概率偏强。

棉花:内外需求均弱,短期难有突破。近两周国内外棉花价格仍维持高位震荡,走势相对谨慎。国际方面,虽然俄乌事件有所缓和,但国际航运仍未完全恢复,黑海和亚速海域仍为高风险区域[3]。同时,战争还导致全球纱厂需求有所下降,莫斯科和基辅作为纺织进口地区,过去一周订单取消较多,导致土耳其、印度及巴基斯坦订单均有所减少[4]。然而USDA3月数据上调全球棉花消费量2.4万吨至2711.5万吨,下调棉花产量6.6万吨至2609.5万吨,对于价格形成一定利好。国内方面,纺织企业订单不及预期,外贸接单也偏向谨慎,导致下游出货速度偏慢,买棉意向较低,新棉销售依旧缓慢,售棉进度同比下降47.85%。短期来看,在消费者信心偏低的背景下,我们认为棉花内外需求均弱,短期内上涨动力不足,大概率维持震荡。

图表: 油脂期货价格

资料来源:万得资讯,中金公司研究部

黑色金属:市场信心修复推动价格反弹

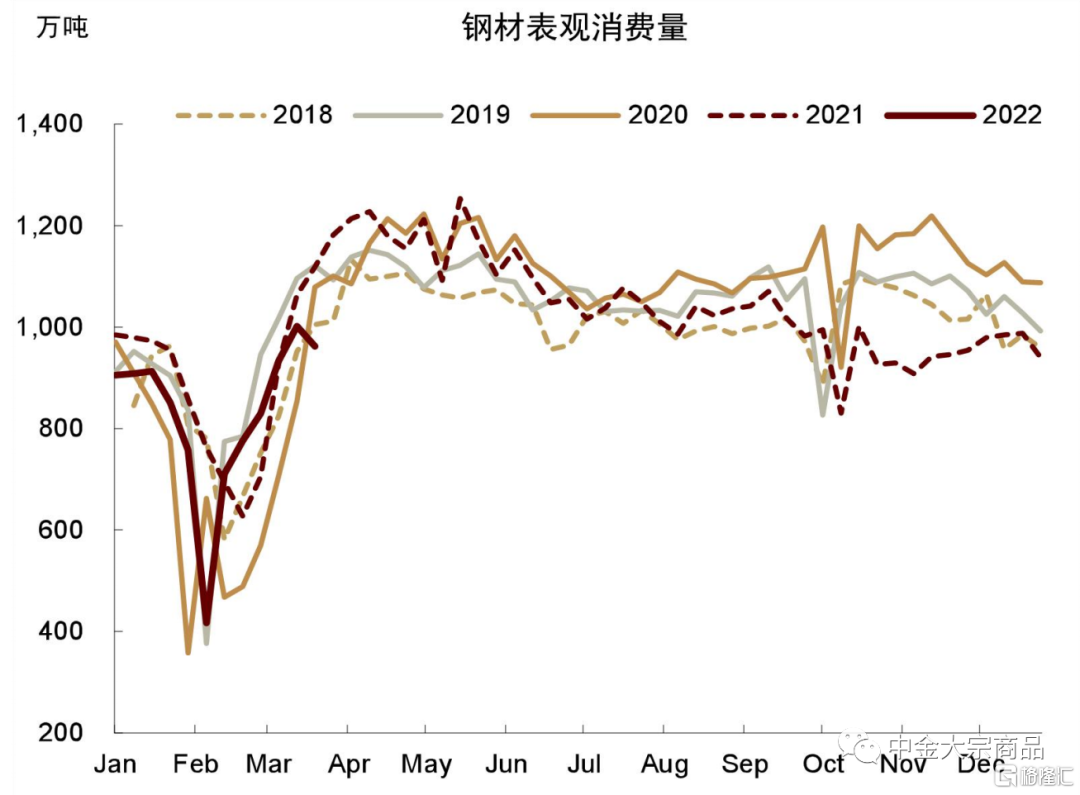

近期黑色系价格一扫前期颓势,钢材、铁矿石、双焦等商品价格纷纷触底反弹。国务院金融委会议释放积极信号,市场情绪和信心得到提振。另外,国家统计局公布的今年前两个月宏观数据超预期,下游各主要用钢行业,包括地产、基建、设备制造、制造业出口等均体现出了较强的韧性。但从微观层面看,周度消费量、建材成交量与建筑工地复工率等指标显示当前下游需求仍处在淡旺季切换的过程中,同比看也偏弱。另外,我们认为近期疫情的反弹也对需求复苏产生了不利影响,部分工地被迫停工。

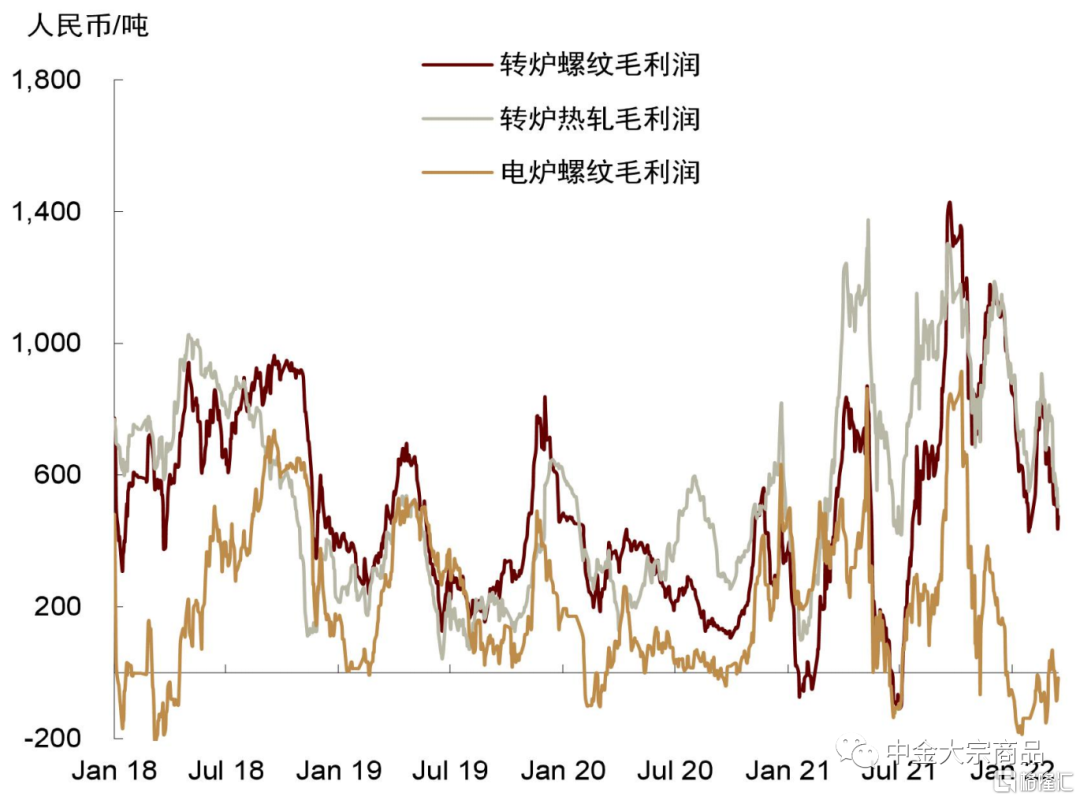

长、短流程产能利用率继续回升,淡季库存累计速度较往年偏慢,当前库存向下拐点已经到来,但今年的库存高点较2020与2021年偏低,基本回到了2019年及之前的水平。库存较低的情况下,市场担忧需求旺季到来后可能出现供给缺口,对钢材价格也形成了一定支撑。随着采暖季与重大赛事结束,我们预计钢材的外部生产约束可能减弱,但钢厂复产力度仍要看自身的利润驱动。在宏观预期向好的情况下,我们预计短期内钢厂产量将逐步提升,对铁矿石、焦炭、废钢等原材料的需求也将提振,对原材料的价格也有一定利好。

钢材需求方面,我们预计近来疫情反复的影响可能偏短期,并不会打断下游需求从淡季往旺季切换的进程。随着稳增长政策开始发力,基建投资将转为实物工作量,地产“市场底”逐步出现后,项目施工进程也将加快,钢价可能偏强运行。但值得注意的是,若下游需求囿于疫情而受到干扰,在钢厂复产的情况下,钢价可能阶段性的受到一定压力。

图表: 钢材表观消费量

资料来源:Mysteel,中金公司研究部

图表: 螺纹与热轧毛利润

资料来源:Mysteel,中金公司研究部

有色金属:风险溢价回落,铝基本面仍然紧张

过去两周,金属市场经历风险溢价上升到回落以及伦镍“逼仓”事件,在《伦镍大幅上涨背后的基本面分析》和《俄铝受制裁波及:旧事重演,铝价上涨》两篇报吿中我们分析了铝、镍基本面的情况和潜在风险因素。

铝:上一周随着风险溢价普遍回落,LME铝价下跌,但我们认为由于全球铝基本面供需缺口难以被中国电解铝厂复产提速所弥补,且欧洲铝厂仍有继续减产的可能性,向前看,铝价仍然可能偏强运行。上一周,国内铝社会库存开始去库,已经复产的产能可能在二季度贡献产量增量,但考虑到国内铝进口窗口紧闭,库存去库幅度可能仍将大于历史季节性。

铜:由于全球铜矿市场供给持续恢复(铜:需求换挡,供给可期),叠加国内个别冶炼厂减产影响[1],上周国内进口铜精矿加工费持续上行至70美元/吨以上。同时,国内铜社会库存出现拐点开始去库,保税区CIF升水止跌但进口窗口紧闭,我们认为国内铜基本面可能出现拐点,但仍需要下游需求持续复苏来进行确认。

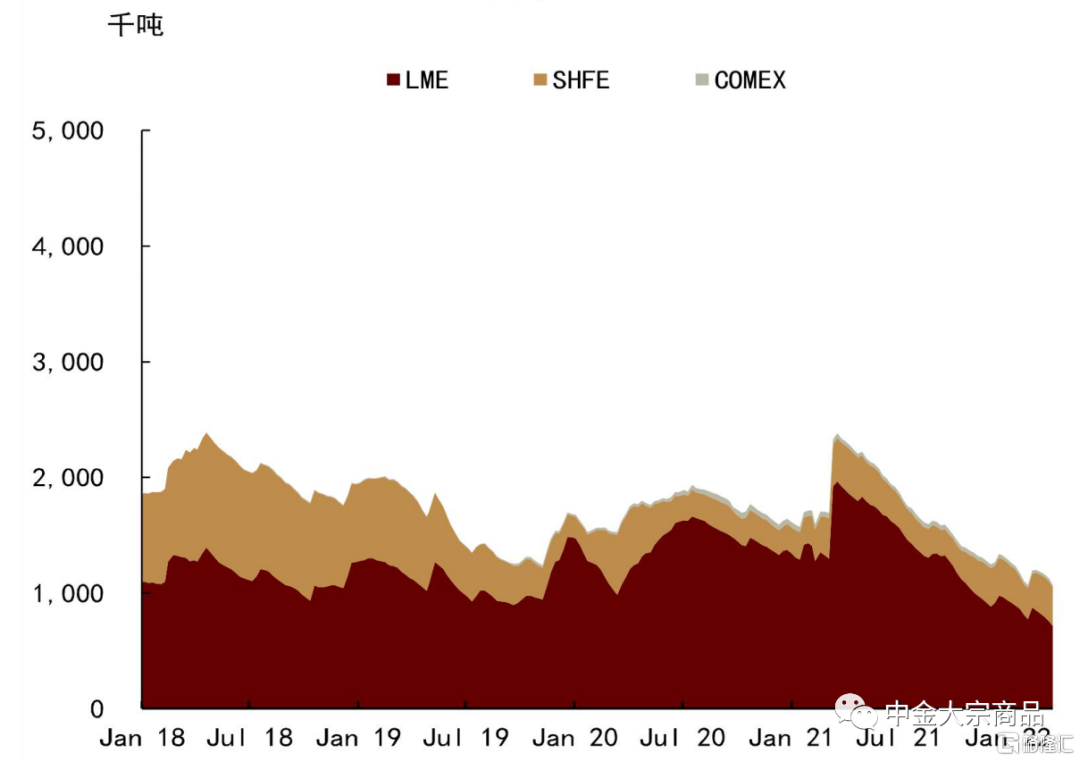

图表: 全球铝库存

资料来源:万得资讯,中金公司研究部

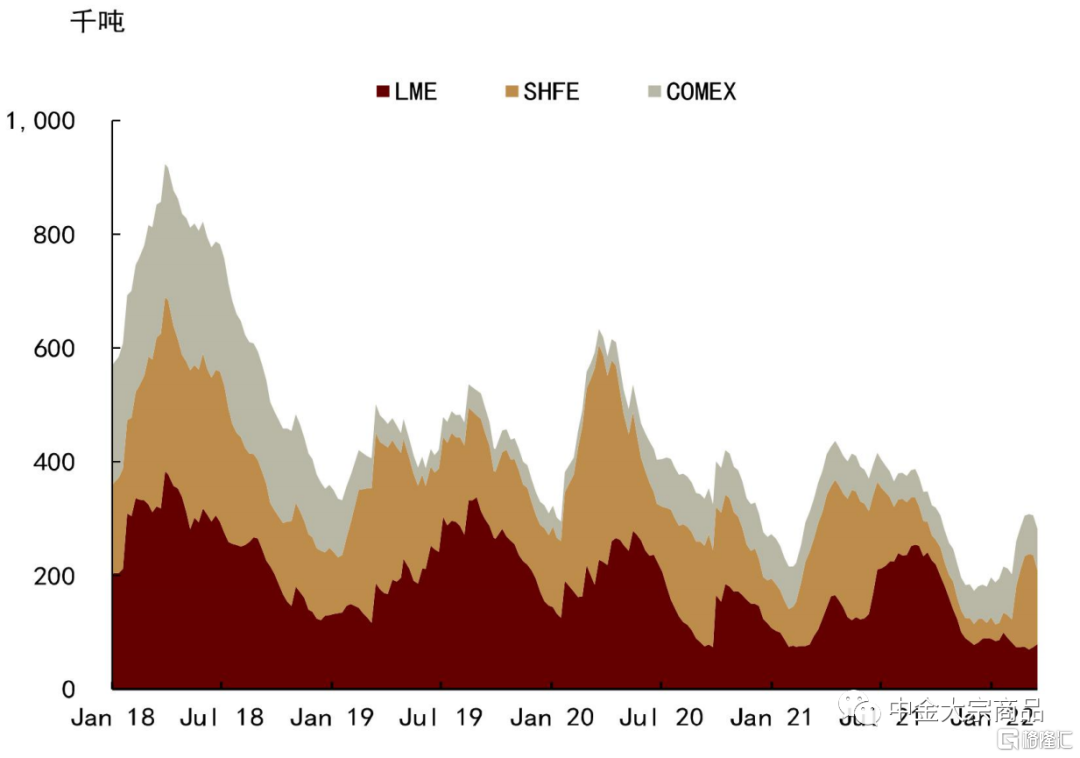

图表: 全球铜库存

资料来源:万得资讯,中金公司研究部

贵金属:利率进退维谷,避险渐近尾声

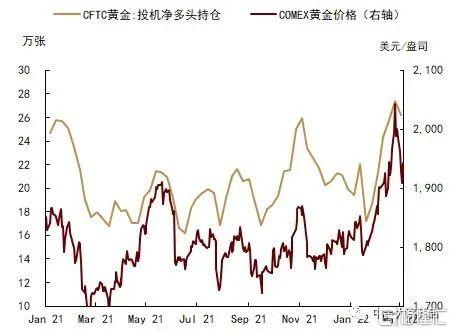

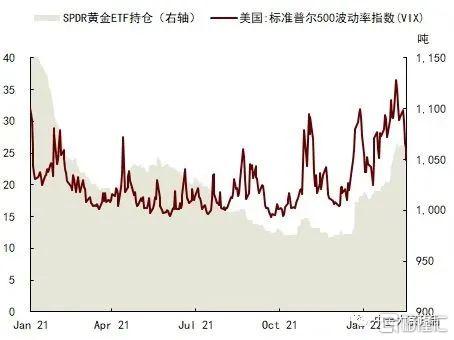

3月17日凌晨,美联储FOMC三月会议正式宣布加息25bp,政策节奏稳中偏缓,因而并未引起市场大幅波动。在高通胀和经济增长趋弱的双重风险下,美联储“进退两难”的困境成为了市场对黄金相对青睐的外部驱动因素。地缘政治风险使得再通胀交易成为了投机溢价的短期驱动因素,CFTC黄金投机净多头连续5周持续增加,持仓涨幅高达59%。往前看,随着市场避险情绪已经出现触顶回落,我们认为黄金价格的后续走势将取决于避险需求出清和实际利率的修复进程。虽然短期价格仍有较大波动风险,但资产配置中的风险对冲价值或将凸显。据我们测算,如果美债10年期利率在年内上探至2.4%,可能带来金价100美元/盎司左右的下行风险,因此综合考虑通胀预期回落的可能性,年内金价低点可能在1700美元/盎司左右。

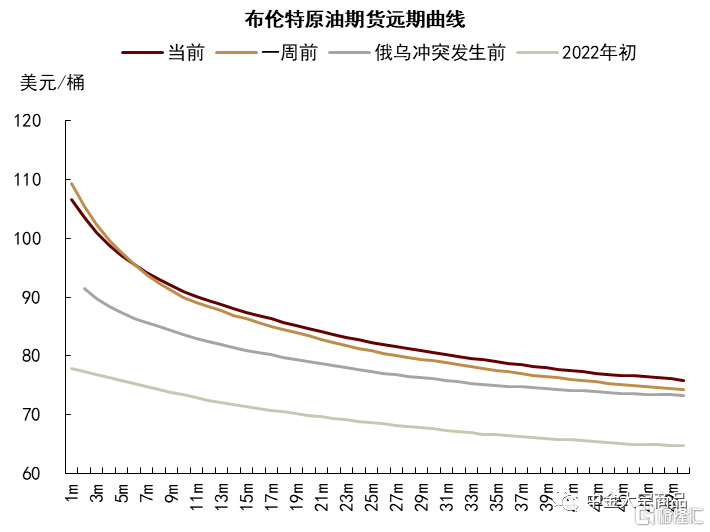

此外我们提示,当前美债长短端利差仍处于收窄区间。因此如果在加息过程中,短端利率抬升过快导致长短端利率出现倒挂,或将引发市场对经济衰退风险的预期担忧,进而为黄金价格提供阶段性机会。同时,从历史经验来看,利率倒挂也往往会带来金银比价的大幅调整,从而带来期货市场价差套利的交易机会。

图表: 黄金价格与投机净多头持仓

资料来源:彭博资讯,中金公司研究部

图表: 黄金持仓与VIX

资料来源:彭博资讯,中金公司研究部

图表: 美债收益率与利差