本文来自:分析师徐彪,作者:天风策略团队

1、短期视角:成长赛道对美联储加息预期非常敏感

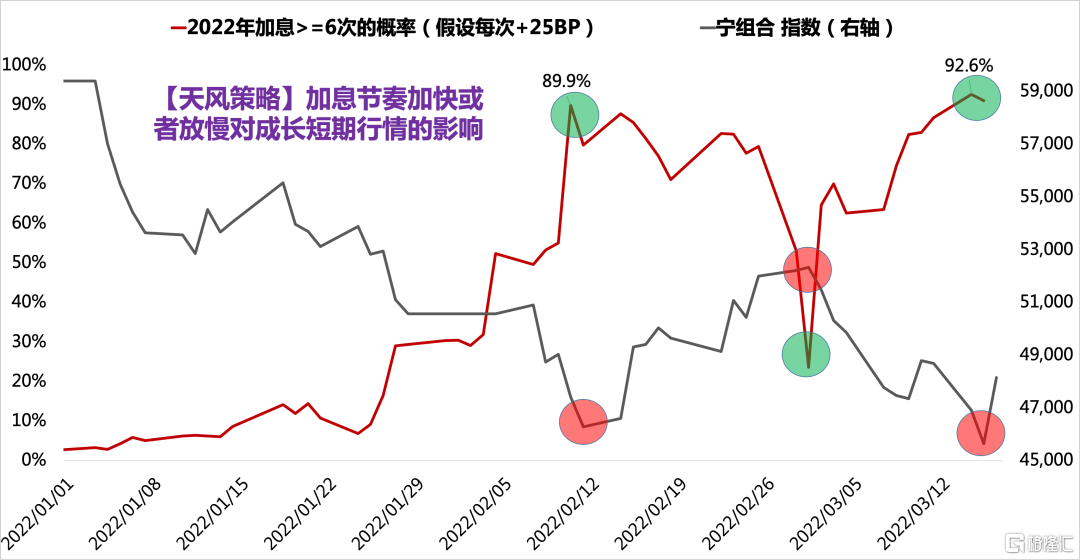

短期来说,譬如今年1月以来,美联储加息预期剧烈波动,期间,A股宁组合指数的走势,几乎与美联储加息6次以上的概率完全对应。

如下图所示,目前美联储加息6次以上概率又处于高位,再恶化的可能性比较低,未来一个阶段,对于宁组合的环境可能比较友好。

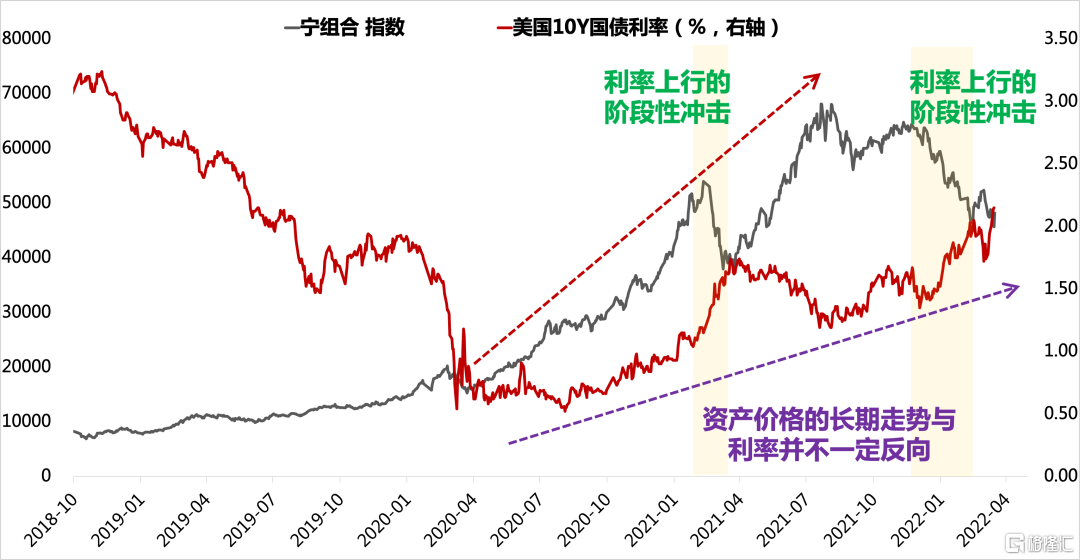

2、长期视角:成长赛道的核心决定因素还在于自身产业周期而非宏观因子

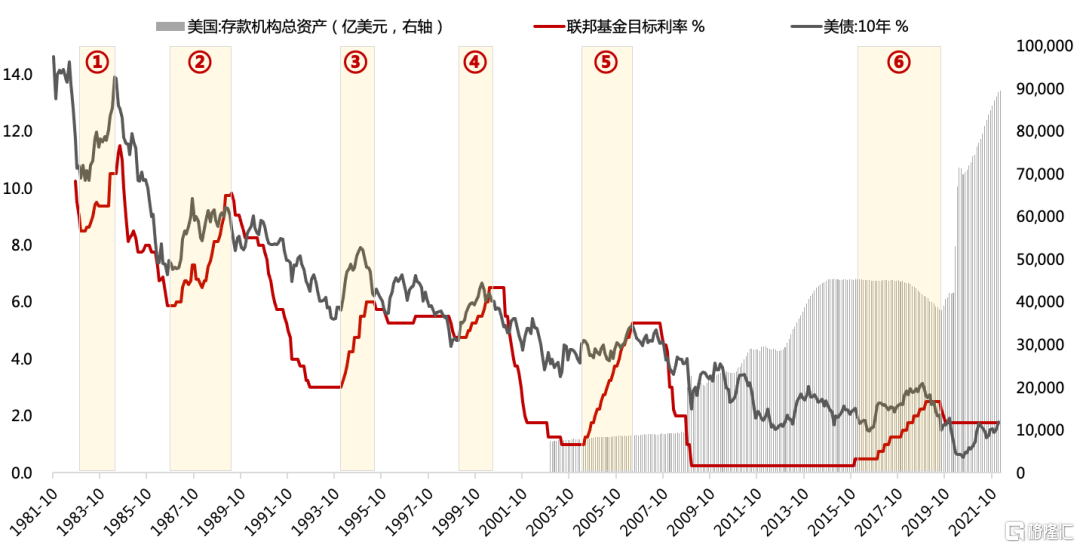

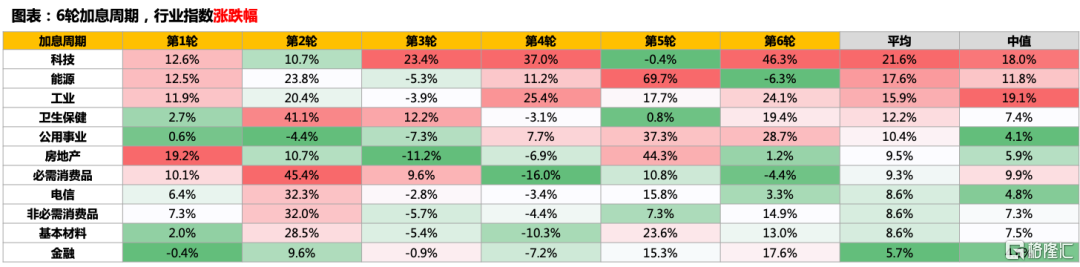

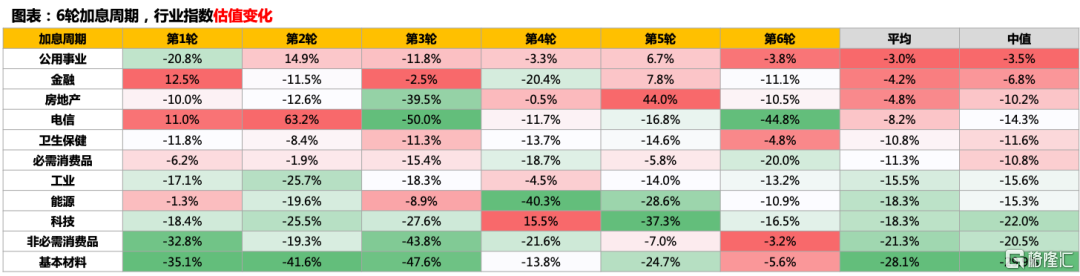

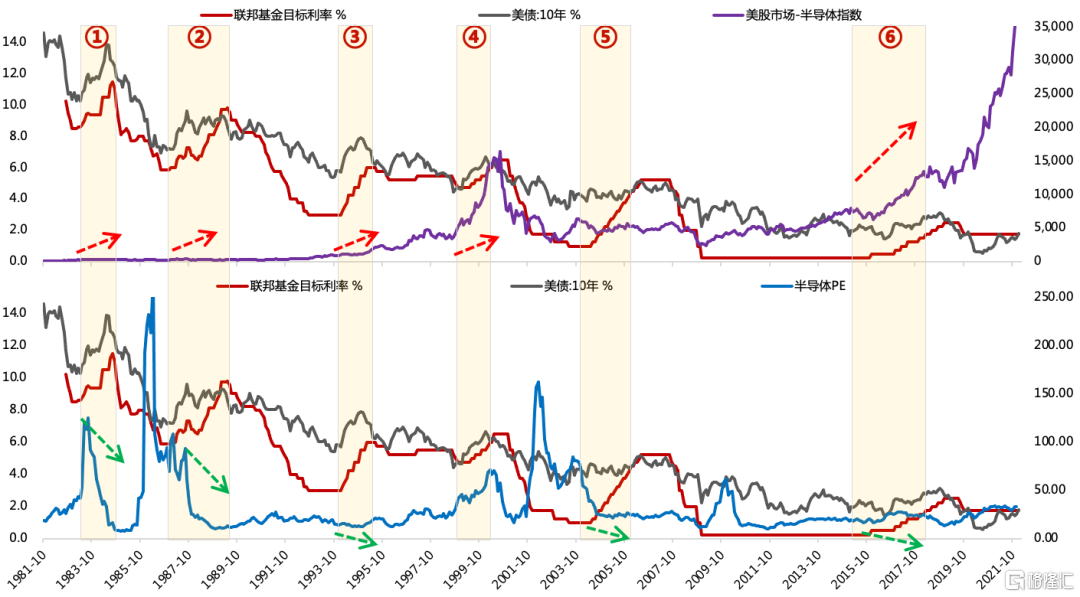

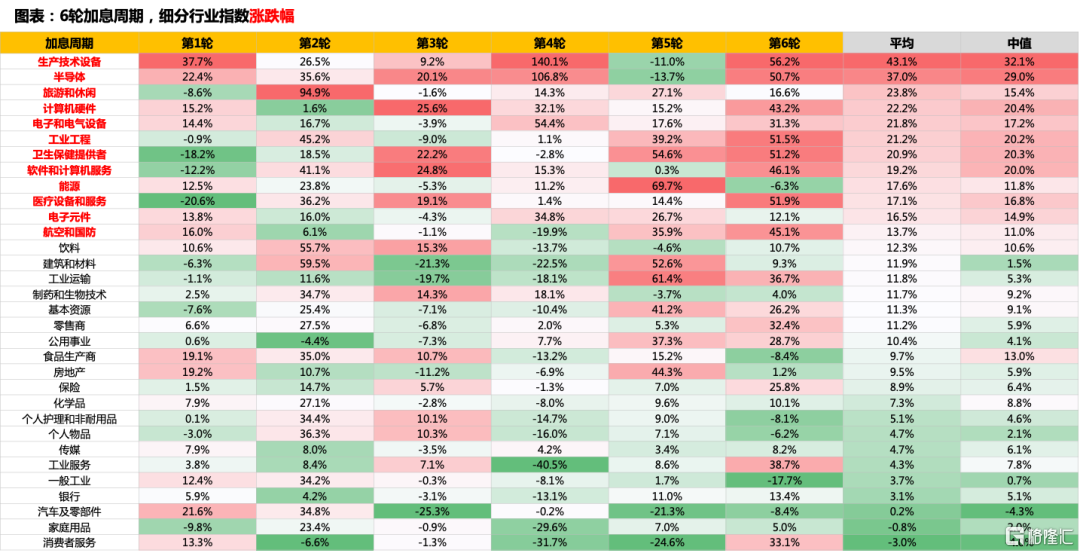

案例一:美联储6轮加息周期,成长赛道3次领涨、1次领跌、2次居中

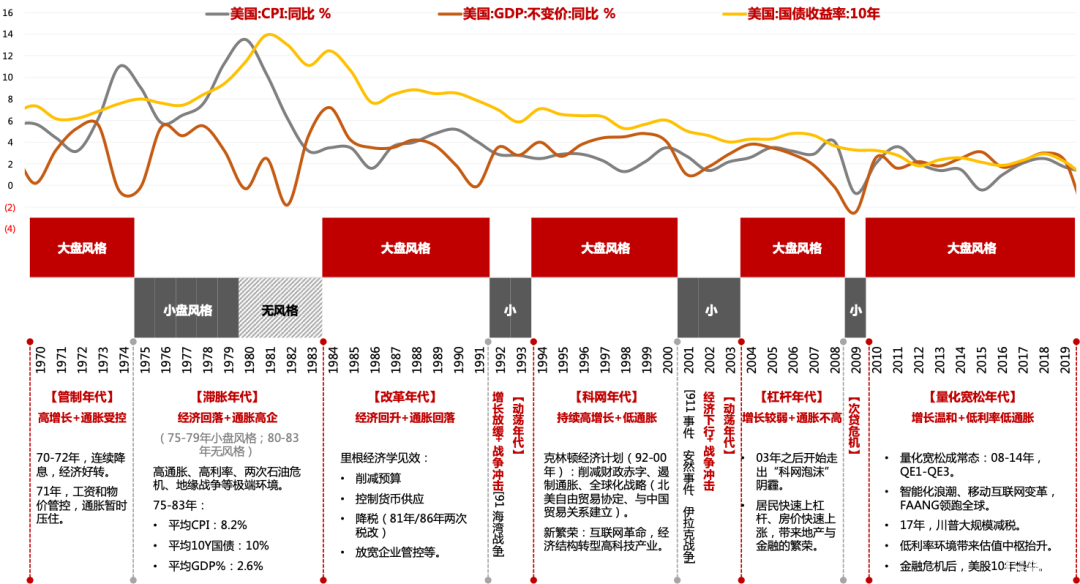

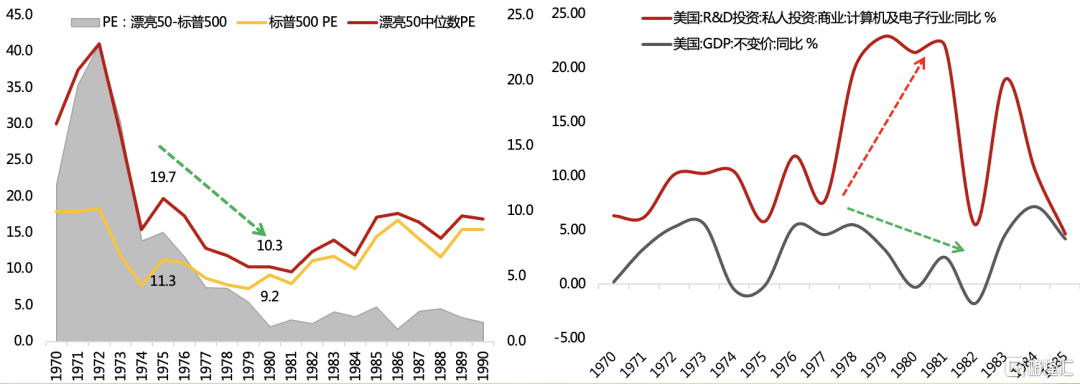

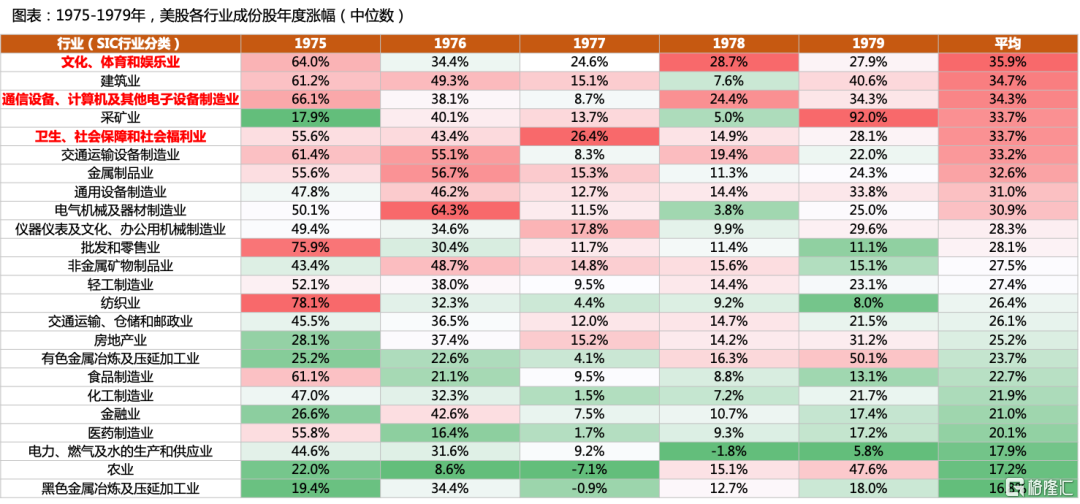

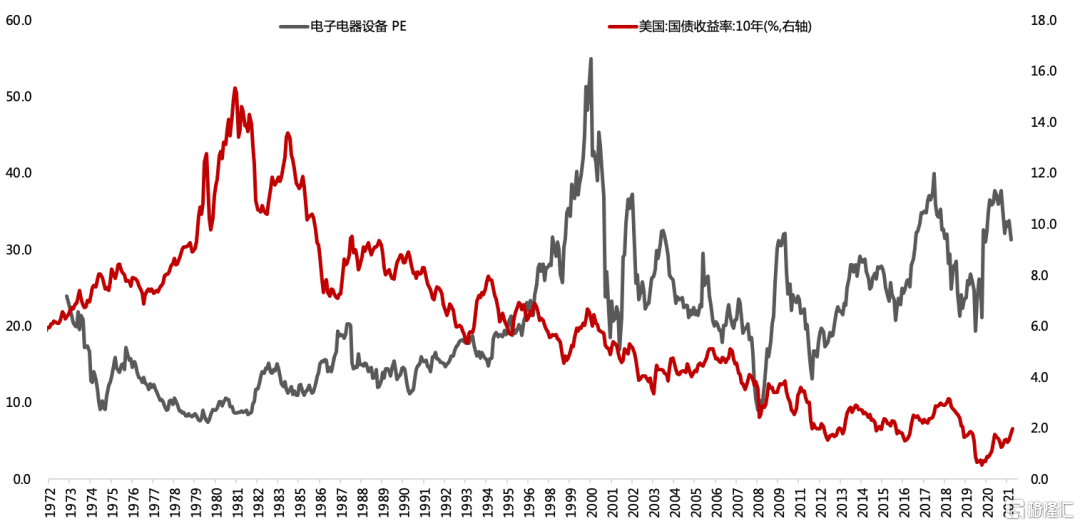

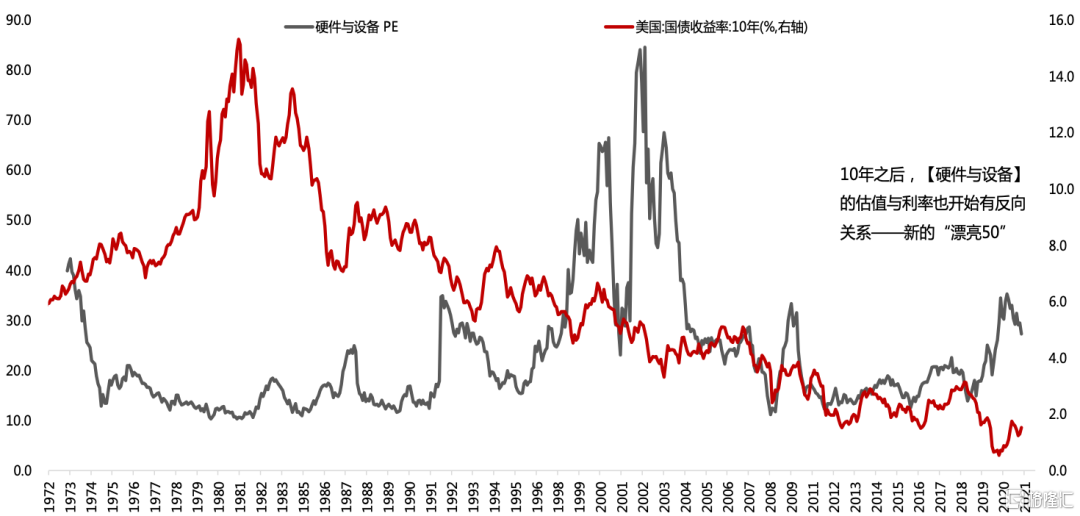

案例二:70年代两轮大滞胀中,第一轮成长没有产业周期,业绩不占优,表现很差;第二轮成长迎来集成电路和微型计算机的产业周期,最终股价持续占优。

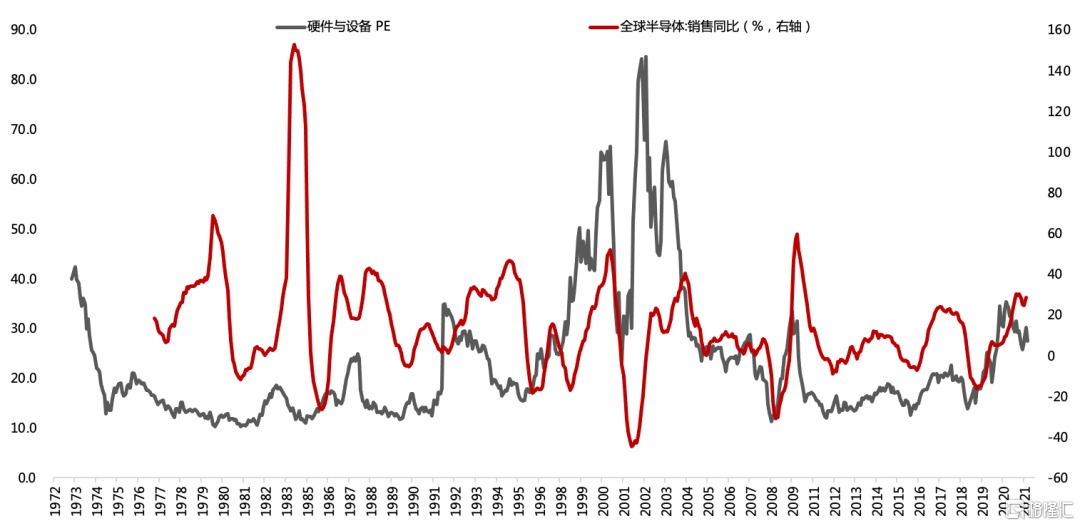

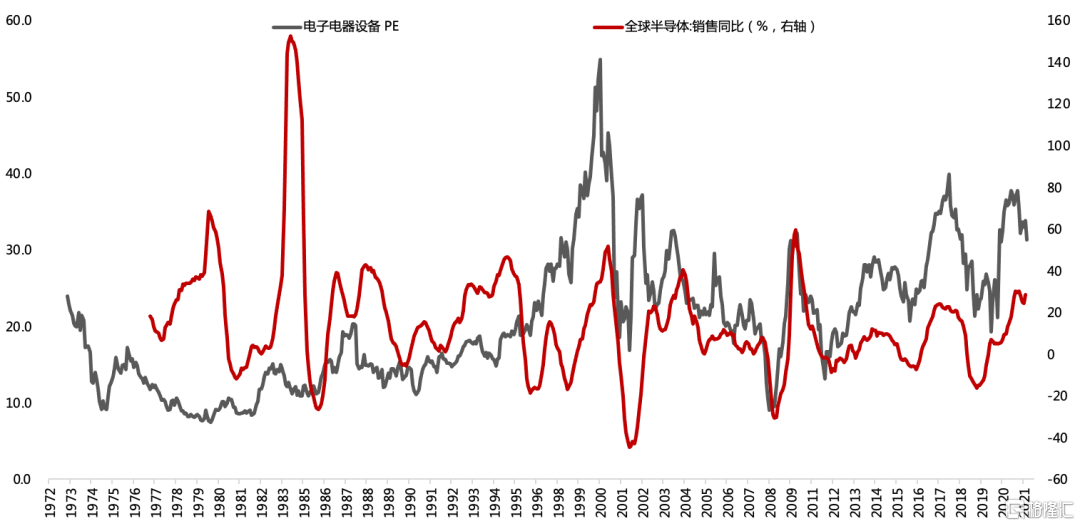

案例三:整个50年周期来看,美股科技行业走势基本与全球半导体销售周期同步,但与宏观因子没有稳定关系。

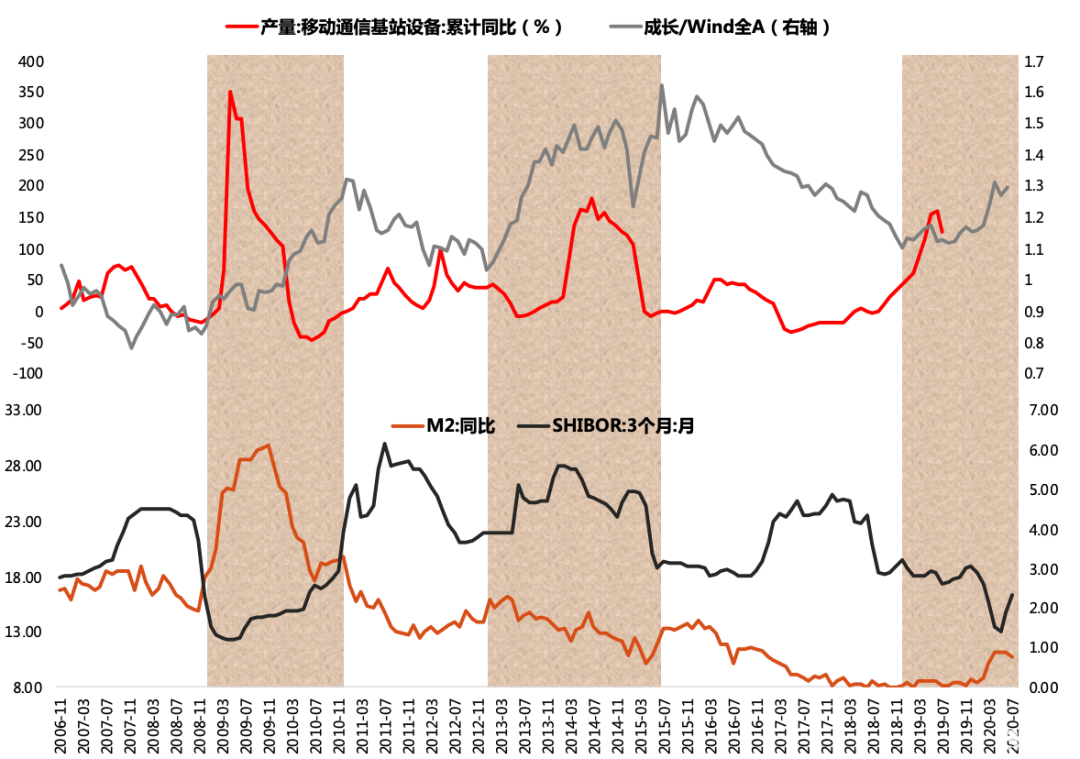

案例四:A股历史上两轮最大的成长风格机会,10年的中小板(IPHONE周期)和13年的创业板(移动互联周期),面临的宏观因子分别是4万亿退出、通胀超预期;钱荒、利率上行、美联储TAPER。

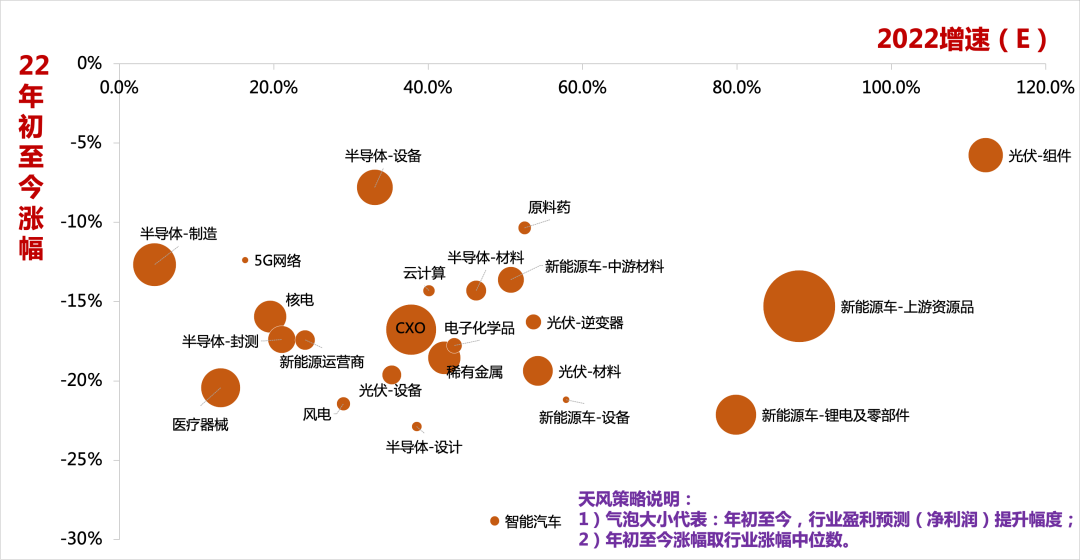

3、成长赛道当前基本面情况:重点看好汽车链条

备注:下图中(1)纵轴是年初以来涨跌幅;(2)横轴是22年预期增速;(3)气泡大小代表相比年初盈利预测上修幅度;(4)行业分类:天风策略行业分类(5)另外,稳增长链条,我们建议可以关注核电、5G+工业互联网、特高压、管廊、水利。

风险提示:地缘政治升级、供应链危机加剧通胀制约稳增长空间等

报吿来源:天风证券股份有限公司

报吿发布时间:2022年2月27日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报吿的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报吿为准。本资料内容仅反映作者于发出完整报吿当日或发布本资料内容当日的判断,可随时更改且不予通吿。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。