本文来自格隆汇专栏:国金证券,作者:倪文祎

一、动力电池:锂成本占比8%,22年需求基本满足

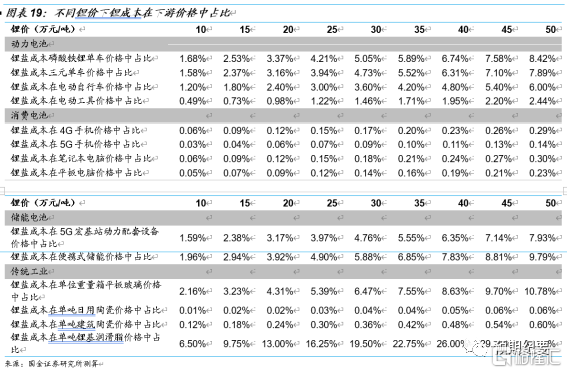

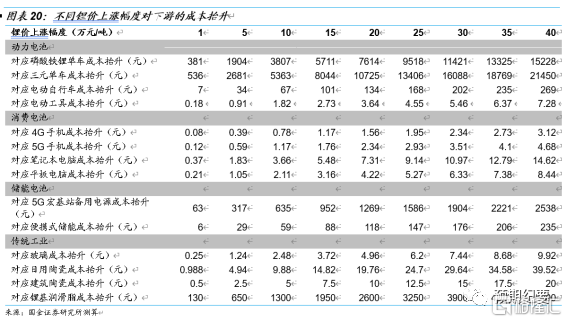

结论一:锂价上涨到50万/吨,磷酸铁锂整车、三元整车、电动自行车、电动工具中锂成本占比分别为8.42%、7.89%、6%、2.44%。锂价每涨10万对应其成本的抬升分别为3807元、5363元、67元、7元。

结论二:根据国金电新组观点,电动车已经进入C端自发需求驱动,近期市场担忧的补贴退坡、上游涨价等因素预计对22年终端影响不大。预计22年全球新能源车产量1000万辆,按照22年供给71万吨LCE,剔除掉其他领域锂用量,预计仍可满足900-1000万辆新能源车需求。

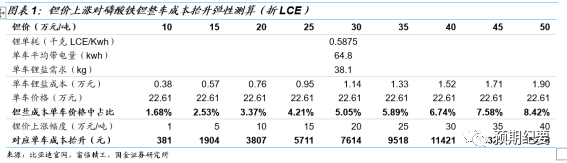

1.1新能源车:锂价每涨10万,锂成本占比涨1%-2%

磷酸铁锂整车:锂价每涨10万,成本上升3807元

据富临精工的投资者问答,1Gwh电池需要磷酸铁锂正极材料2200-2500吨,每吨磷酸铁锂需要0.25吨碳酸锂,因此碳酸锂单耗为0.55-0.625千克LCE/Kwh,取中值0.5875。

以比亚迪汉EV标准续航版豪华型为例,电池能量64.8kWh,磷酸铁锂刀片电池,售价22.61万元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在磷酸铁锂整车价格中占比分别为1.68%、5.05%、8.42%。锂价每上涨1万元、10万元,对应磷酸铁锂整车成本抬升分别为381元、3807元。

三元整车:锂价每涨10万,成本上升5363元

根据当升科技投资者问答,每生产1GWh三元锂电池大约需要1800吨三元正极材料,单吨三元材料消耗碳酸锂当量为0.38吨,则1KWh电池碳酸锂单耗为0.684千克LCE。

以特斯拉model3高性能全轮驱动版为例,电池能量78.4kWh,三元锂电池,售价33.99万元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在三元整车价格中占比分别为1.58%、4.73%、7.89%。锂价每上涨1万元、10万元,对应三元整车成本抬升分别为536元、5363元。

锂价上涨对终端销量影响不大,22年需求基本满足

覆盘70年代石油危机等历史上的经验,GDP与汽车销量波动基本一致,而行业性的冲击如油价、大宗原材料上涨等,更多产生的是结构性效应,对整体销量影响较小。因为汽车与其他消费品不同,汽车是销售价格最宽的消费品之一。

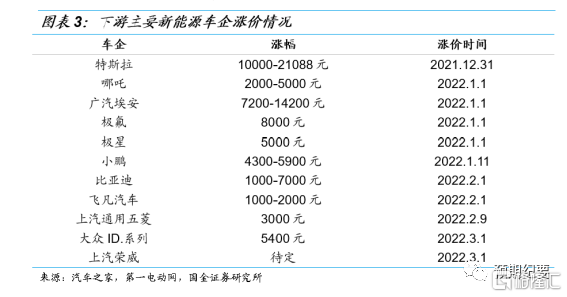

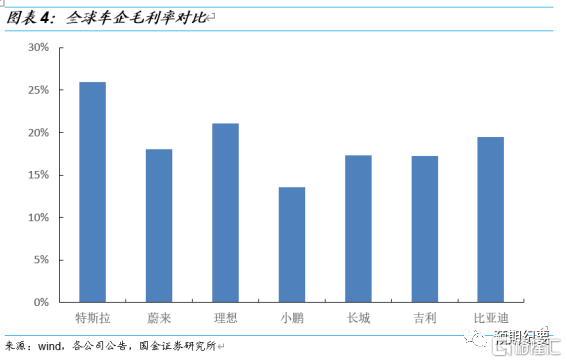

22年新能源补贴标准较21年退坡30%,叠加原材料涨价影响,22年初部分车企如特斯拉、广汽、小鹏、比亚迪等宣布上调价格,特斯拉涨幅较大(1-2万),其他车企涨幅多在1000-8000元左右。毛利率高的车企面对锂价上涨弹性相对更大。

根据国金电新组观点,电动车已经进入C端自发需求驱动,近期市场担忧的补贴退坡、上游涨价等因素预计对22年终端影响不大,预计22年全球新能源车产量1000万辆,按照22年供给70万吨LCE,剔除掉其他领域锂用量,预计仍可满足900-1000万辆新能源车需求。

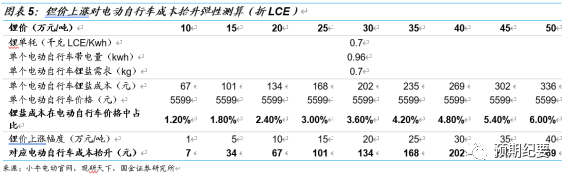

1.2电动自行车:锂价每涨10万,锂成本占比涨1%-2%

随着电动自行车新国标正式实施后,驱动“非标车”更换,电动自行车锂电池已逐步取代铅酸电池,锂电化渗透率快速攀升。电动自行车锂电池技术路线多样化,三元、铁锂和锰酸锂并存,消费者对价格敏感、安全性要求高。

以小牛电动MQi+青春版为例,48V电压,20Ah容量,对应带电量为0.96kWh,售价5599元。根据观研天下,1kWh电动自行车用锂电池消耗碳酸锂当量0.7kg。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个电动自行车价格中占比分别为1.2%、3.6%、6.0%。锂价每上涨1万元、10万元,对应电动自行车成本抬升分别为7元、67元。

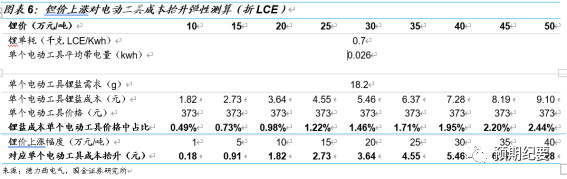

1.3电动工具:锂价每涨10万,锂成本占比涨0.5%

传统的电动工具主要通过电线插电驱动,在使用时会存在诸多不便和安全隐患,譬如要寻找电源接口或自带发电机,可能触电和发生过载等。相比之下,无绳的充电式电动工具优势突出。根据弗若斯特沙利文数据,2020年无绳电动工具的渗透率已达到52.3%。

电动工具电池主要有镍镉、镍氢电池和锂离子电池,2019年全球锂电池在无绳电动工具中占比达到近87%,锂离子电池占主导,渗透率持续提升。因电动工具对于高倍率放电、高能量密度的要求,目前基本被三元电池体系垄断。

目前电动工具用锂电池主流为三元5系搭配石墨体系的18650型圆柱电池,少数特殊国外品牌的电动工具使用NCM811或者NCA的21700与26650型圆柱电池(主要为工业级/专业级电动工具)。

以德力西电气电钻家用充电多功能手电钻工具为例,20V电压,1300mAh容量,对应带电量为26wh,售价373元,1kWh电动工具用锂电池消耗碳酸锂当量0.7kg。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个电动工具价格中占比分别为0.49%、1.46%、2.44%。锂价每上涨1万元、10万元,对应电动工具成本抬升分别为0.18元、1.82元。

二、消费电池:锂成本占比极低,基本不受影响

结论一:传统消费电子应用以钴酸锂电池为主,未来随着移动电源、智能音箱、智能穿戴、无线耳机等新型消费电子领域发展,全球消费型锂电池市场将维持稳定增长的趋势。

结论二:锂价上涨到50万/吨,4G/5G手机、笔记本电脑、平板电脑等3C产品中锂成本占比分别为0.29%/0.14%、0.3%、0.23%。锂价每涨10万对应其成本的抬升分别为0.78元/1.17元、3.66元、2.11元。因此锂价上涨对3C产品价格、需求基本没有影响。

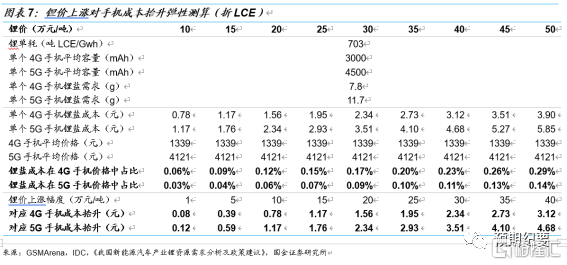

2.1手机:锂价每涨10万,锂成本占比涨0.06%

根据GSMArena,单个4G手机平均电池容量为3000mAh;单个5G手机电池容量多为4000-5000mAh,取中值4500mAh。根据《我国新能源汽车产业锂资源需求分析及政策建议》,1GWh钴酸锂电池对应碳酸锂需求量为703吨。

按照锂离子电池标称电压3.7V,单个4G手机带电量为11.1wh,折合碳酸锂需求量为7.8g;单个5G手机带电量为16.65wh,折合碳酸锂需求量为11.7g。根据IDC,21年全球4G手机ASP(平均售价)约为206美元,5G手机ASP约为634美元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个4G手机价格中占比分别为0.06%、0.17%、0.29%。锂价每上涨1万元、10万元,对应4G手机成本抬升分别为0.08元、0.78元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个5G手机价格中占比分别为0.03%、0.09%、0.14%。锂价每上涨1万元、10万元,对应5G手机成本抬升分别为0.12元、1.17元。

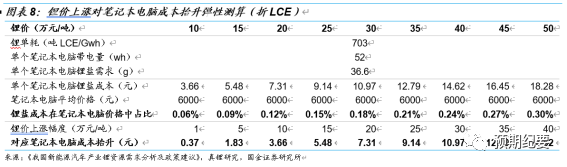

2.2笔记本电脑:锂价每涨10万,锂成本占比涨0.06%

单个笔记本电脑锂单耗与单个手机锂单耗相同,为703吨LCE/Gwh。根据真锂研究的数据统计,2016-2018年主流笔记本电脑的平均电量保持在52Wh左右,预计未来几年笔记本电脑的平均电池电量不会有太大变动。假设单个笔记本电脑均价为6000元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个笔记本电脑价格中占比分别为0.06%、0.18%、0.30%。锂价每上涨1万元、10万元,对应笔记本电脑成本抬升分别为0.37元、3.66元。

2.3平板电脑:锂价每涨10万,锂成本占比涨0.04%

单个平板电脑锂单耗与单个手机锂单耗相同,为703吨LCE/Gwh。根据真锂研究测算,2018年平板电脑的平均带电量在30wh左右,预计这一数值在未来几年变化不大。假设单个平板电脑均价为4500元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个平板电脑价格中占比分别为0.05%、0.14%、0.23%。锂价每上涨1万元、10万元,对应平板电脑成本抬升分别为0.21元、2.11元。

三、储能电池:价格敏感度高,后续影响需观察

结论一:储能按照应用场景可大致分为电源侧(光储及风储)、用电侧(家庭及工商业)及电网侧(调峰及调频)。在“碳中和”大背景下,叠加新政出台,储能市场将进入快速增长期。根据EVTank数据,21年全球储能电池出货量66.3GWh,同比增长132.6%。根据起点研究,预计25年全球储能电池出货量将达到1Twh,锂电池储能占比将提升至95%。

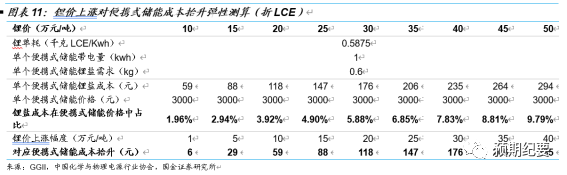

结论二:锂价上涨到50万/吨,5G宏基站、便携式储能中锂成本占比分别为7.93%、9.79%。锂价每涨10万对应其成本的抬升分别为635元、59元。储能企业普遍对价格敏感度高,但行业处于快速成长期,市场空间大,企业参与程度较高,目前需求占比较低,后续涨价影响和传导途径仍需观察。

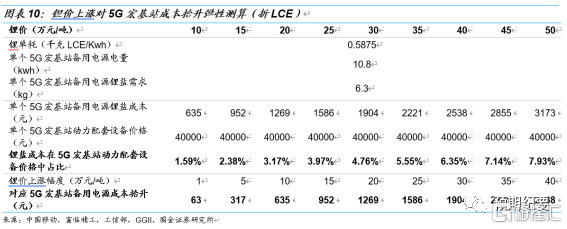

3.15G宏基站:锂价每涨10万,锂成本占比涨1%-2%

根据工业和信息化部统计,截至21年底,我国累计建成并开通5G基站142.5万个,同比增长120%,目前5G基站总量占全球60%以上。

相比4G,5G单站功率提升约2倍且基站个数预计大幅提升,对应储能需求大幅增长。根据GGII数据,传统4G基站单站功耗780-930W,而5G基站单站功耗2700W左右。以应急时长4h计算,单个5G宏基站备用电源需要10.8kWh。

在5G储能电池参与调峰降成本的情况下,充放电次数将大大增加,磷酸铁锂电池低全周期成本的优势将得以发挥。据富临精工的投资者问答,1Gwh电池需要磷酸铁锂正极材料2200-2500吨,每吨磷酸铁锂需要0.25吨碳酸锂,因此碳酸锂单耗为0.55-0.625千克LCE/Kwh,取中值0.5875。

根据中国移动20年5G设备采购方案,折合每个5G基站的成本在16万元左右,成本由主设备(BBU、AAU)、动力配套设备(电源、电池、空调、监控)、土建施工共同组成,其中整个动力配套设备的成本约在3-5万元左右,取中值4万元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个5G宏基站动力配套设备价格中占比分别为1.59%、4.76%、7.93%。锂价每上涨1万元、10万元,对应5G宏基站动力配套设备成本抬升分别为63元、635元。

3.2便携式储能:锂价每涨10万,锂成本占比涨2%

便携式储能产品是一种内置高能量密度锂离子电池系统,可提供稳定交流/直流电压输出的电源系统,可满于户外休闲运动、野外作业、家庭小型应急备电等场景对0.5-2KWh的备电需求。

根据GGII数据显示,21年全球便携式储能产品出货规模在290万台。未来4年该市场仍然有较大的增长空间,到25年全球便携式储能产品的出货量有望达到1900万台。预计21年全球便携式储能用锂电池需求量为1.45GWh,25年全球便携式储能锂电池的需求量有望突破15GWh。根据中国化学与物理电源行业协会,1KWh的便携式储能约3000元。

锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单个便携式储能价格中占比分别为1.96%、5.88%、9.79%。锂价每上涨1万元、10万元,对应便携式储能成本抬升分别为6元、59元。

四、传统工业:需求刚性强,部分无法替代

结论一:锂在传统工业领域用途主要为玻璃、陶瓷、润滑脂、空气处理、铝冶炼钢铁铸造、新材料(锂系合金和橡胶)、核工业(核燃料和反应堆中的控制棒)以及他汀类降血脂药生产过程中的催化剂和抗艾滋病药的生产等方面,预计每年需求稳定在3%左右增长。

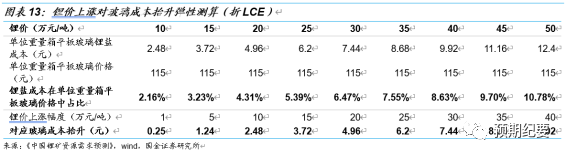

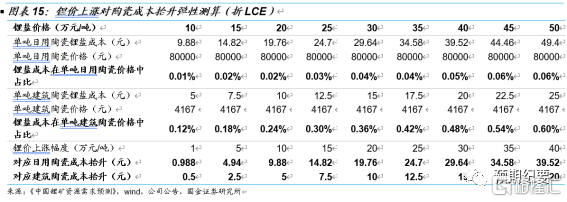

结论二:锂价上涨到50万/吨,玻璃、日用/建筑陶瓷、锂基润滑脂中锂成本占比分别为10.78%、0.06%/0.6%、32.5%。锂价每涨10万对应其成本的抬升分别为2.48元、9.88元/5元、1300元。

结论三:玻璃工业品需求受涨价影响较大,除了微晶玻璃等必须用锂外,其他品种减产可能性大;陶瓷中锂成本占比不足1%,影响有限;锂基润滑脂在锂价50万/吨对应锂成本占比超过30%,但皂基替换难度较大,锂基仍占据主导地位,不易减产。预计锂价上涨最多影响3万吨传统部分需求。

4.1玻璃:锂价每涨10万,锂成本占比涨2%-3%

锂精矿或锂化物在制造玻璃时有较大的助熔作用,添加到玻璃配料中能够降低玻璃熔化时的温度和熔体的粘度,简化生产流程,降低能耗,延长炉龄,增加产量,改善操作条件,减少污染。此外,在玻璃中添加锂化合物还能降低玻璃热膨胀的系数,改善玻璃的密度和光洁度,提高制品的强度、延性、耐蚀性及耐热急变性能。

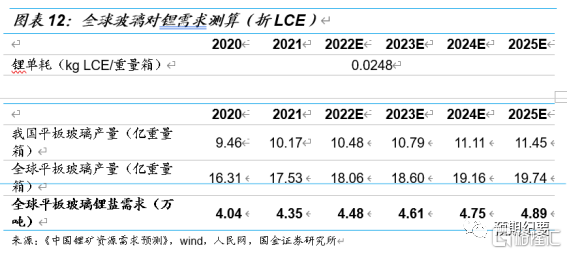

预计25年全球平板玻璃对锂需求4.89万吨,3年CAGR=3%

根据《中国锂矿资源需求预测》,每生产1重量箱玻璃大约需要0.01kg的氧化锂,折合LCE为0.0248kg。

21年我国平板玻璃产量为10.17亿重量箱,假设22-25年产量维持3%增速;20年我国平板玻璃产量约占世界总产量58%,假设22-25年占比维持不变。

玻璃需求受锂价上涨影响较大

选取21年平板玻璃价格115元/重量箱,因此锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单位重量箱平板玻璃价格中占比分别为2.16%、6.47%、10.78%。锂价每上涨1万元、10万元,对应平板玻璃成本抬升分别为0.25元、2.48元。

玻璃作为传统工业品,50万锂价对应锂成本占比达到10%以上,需求可能受到抑制或被替代,预计最多影响2万吨。

微晶玻璃必须用锂,不易减产

微晶玻璃,又名玻璃陶瓷,是通过玻璃在加热过程中进行控制晶化而得到的一种含有大量微晶体的多晶固体材料,其微观组织是由细小晶体及残余玻璃相组成。微晶玻璃可以在需要耐受恶劣环境和极高工作温度的组件中,例如固体氧化物燃料电池和电解池中用作密封材料。

对于每块微晶玻璃而言,锂都是不可或缺的原料。从技术角度看,锂材料成分可实现产品的零膨胀率,从而使微晶玻璃可被应用于高温范围的应用,且不会使电压中断。

4.2陶瓷:锂价每涨10万,锂成本占比涨0.01%-0.2%

陶瓷中加入少量锂辉石可降低烧结温度,缩短烧结时间,改善陶瓷的流动性和粘着力,提高陶瓷的强度和折射率,增强陶瓷的耐热、耐酸、耐碱、耐磨以及耐热急变性能。利用锂辉石制成的锂辉石质低热膨胀陶瓷及低热膨胀釉料被广泛应用到微波炉内的托盘、电磁灶面板、汽轮机叶片、火花塞、低热膨胀系数泡沫陶瓷以及轻质陶瓷等中。

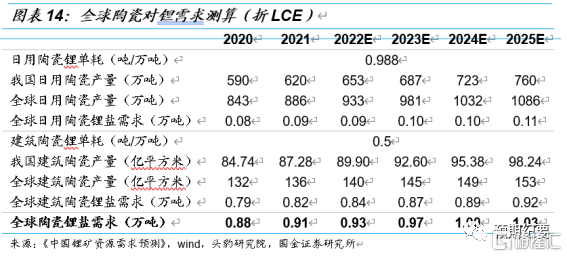

预计25年全球陶瓷对锂需求1.03万吨,3年CAGR=3%

我国陶瓷主要分为日用陶瓷和建筑陶瓷,产量近五年保持稳定增长,假设22-25年维持3%增速;根据中国能源网,我国日用陶瓷产量约占全球70%,建筑陶瓷产量约占全球64%,假设22-25年占比均维持不变,建筑陶瓷质量约为12kg/m2。

根据《中国锂矿资源需求预测》,日用陶瓷将含0.2%的氧化锂的锂辉石加入到坯体中并占坯体质量的2%即可达到工业目标;建筑陶瓷将含0.1%的氧化锂的锂辉石加入到坯体中并占坯体质量的5%即可达到工业目标。

根据中矿资源公吿,氧化锂与碳酸锂当量转换系数为1:2.47,测算出1万吨日用陶瓷耗锂量为0.988吨,1万吨建筑陶瓷耗锂量为0.5吨。

陶瓷中锂成本占比不足1%

预估日用陶瓷均价8元/件,单位亿件可转换成重量万吨,则单吨日用陶瓷价格约为8万元,因此锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单吨日用陶瓷价格中占比分别为0.01%、0.04%、0.06%。锂价每上涨1万元、10万元,对应日用陶瓷成本抬升分别为0.99元、9.88元。

根据蒙娜丽莎公吿,预估建筑陶瓷均价50元/m2,建筑陶瓷质量约为12kg/m2,则单吨建筑陶瓷价格约为4167元,因此锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单吨建筑陶瓷价格中占比分别为0.12%、0.36%、0.60%。锂价每上涨1万元、10万元,对应建筑陶瓷成本抬升分别为0.5元、5元。

4.3锂基润滑脂:锂价每涨10万,锂成本占比涨6%-7%

锂基润滑脂与钾、钠、钙基类的润滑脂相比,具有抗氧、耐压、润滑性能好的优点,特别是锂基润滑脂的工作度宽,抗水性能好,在-60℃-300℃下几乎不改变润滑脂的粘性,即使水量很少时,也仍能保持良好的稳定性,因而被应用到飞机、坦克、火车、汽车、治金、石油化工、无线电探测等设备上。锂作为增稠剂可以将润滑脂使用寿命延长4年,并能够提高润滑性能。

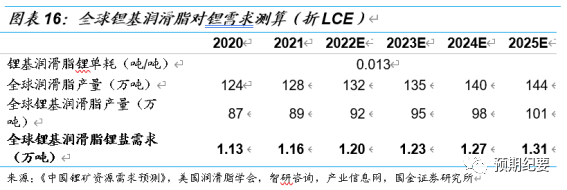

预计25年全球锂基润滑脂对锂需求1.31万吨,3年CAGR=3%

根据《中国锂矿资源需求预测》,生产每百千克锂基润滑脂需要1.5千克单水氢氧化锂,氢氧化锂与碳酸锂转换比例约为8:7,则单吨锂基润滑脂消耗碳酸锂当量为0.013吨。

根据美国润滑脂协会,2019年全球润滑脂产量为120.7万吨,同比增长2.8%,其中普通+复合锂基润滑脂产量占比70%左右。假设22-25年全球润滑脂产量维持3%增速,锂基润滑脂占润滑脂70%比例维持不变。

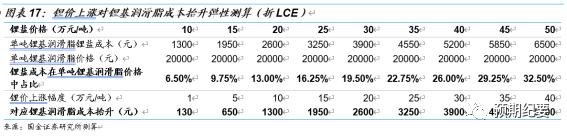

锂基润滑脂对价格敏感度高,锂价50万/吨对应锂成本占比超过30%

根据市场价格,15kg锂基润滑脂价格在200-400元不等,取中值300元,则单吨锂基润滑脂价格为2万元。

因此锂价在10万元/吨、30万元/吨、50万元/吨对应锂成本在单吨锂基润滑脂价格中占比分别为6.5%、19.5%、32.5%。锂价每上涨1万元、10万元,对应锂基润滑脂成本抬升分别为130元、1300元。

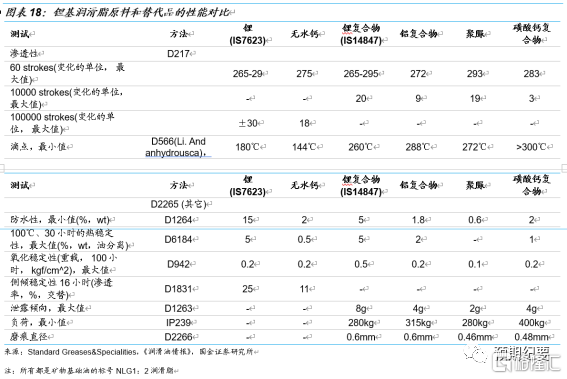

锂基润滑脂必须用锂,难以找到替代品,不易减产

本轮氢氧化锂价格大幅上涨已经传导至下游润滑油脂生产商,中国石化润滑油、龙蟠科技、三和化工、统一石油、埃克森美孚等企业均上调润滑脂产品价格5%-20%幅度。

锂基润滑脂各项性能相对均衡,较无水钙、铝复合物、磺酸钙复合物、聚脲等其他替代品产能规模更大,市场接受度更高。尽管氢氧化锂价格持续上涨,皂基替换难度较大,锂基仍占据主导地位。

五、投资建议&投资标的

5.1投资建议

锂主要四大下游为动力电池、消费电池、传统工业、储能电池。

动力电池锂价每涨10万,磷酸铁锂整车成本上升3807元,锂成本占比涨1.7%;三元整车成本上升5363元,锂成本占比涨1.6%;电动自行车、电动工具锂成本占比分别涨1.2%、0.5%。根据国金电新组观点,预计22年全球新能源车产量1000万辆,按照22年供给70万吨LCE,剔除掉其他领域锂用量,预计仍可满足900-1000万辆新能源车需求。

消费电池锂成本占比不到1%,基本不受影响。锂价每涨10万对应其成本占比抬升比例不到0.1%。锂价上涨对3C产品价格、需求基本没有影响。

储能电池对价格敏感度高,后续影响需观察。锂价每涨10万,储能锂成本占比涨2%-3%。储能企业普遍对价格敏感度高,但行业处于快速成长期,市场空间大,企业参与程度较高,目前需求占比较低,后续涨价影响和传导途径仍需观察。

传统工业需求部分无法替代,预计最多影响3万吨LCE。玻璃工业品需求受涨价影响较大,除了微晶玻璃等必须用锂外,其他品种减产可能性大;陶瓷中锂成本占比不足1%,影响有限;锂基润滑脂在锂价50万/吨对应锂成本占比超过30%,但皂基替换难度较大,锂基仍占据主导地位,不易减产。预计锂价上涨最多影响3万吨传统部分需求。

5.2投资标的

22年重点围绕“业绩+成长”思路。重点看好有资源有加工产能且未来有成长性的公司,龙头天齐锂业、赣锋锂业,弹性标的永兴材料、盛新锂能、科达制造等。

六、风险提示

高价格反噬需求,电车等下游需求不达预期等。当前锂盐价格达到50w以上,对应不同下游成本抬升幅度不同,部分下游对价格敏感度高,持续高价格将有可能平抑需求。

锂公司产量释放不达预期,导致业绩的不达预期。锂公司投产进度可能不及预期,导致产量释放不及预期,业绩不及预期。

锂盐价格后期走势不确定性加大。目前锂价50w左右,处于历史绝对高位,但24、25年为供给端产能集中释放期,暂不考虑需求,供给的不确定性加大,因此锂盐价格走势可能偏离预期。