本文来自格隆汇专栏:兴证宏观王涵,作者:卓泓 王涵等

内容摘要

本周俄乌冲突升级,全球避险情绪升温。作为探讨俄乌冲突影响的系列报吿首篇,我们探讨当前的地缘动荡局势对美欧央行收紧路径的影响。

俄罗斯乌克兰冲突升级,美联储面临通胀与避险双重压力。

影响路径:油价飙升加大通胀压力,而避险升温引发需求担忧。对联储决策而言,一方面,油价短期快速上行加大通胀压力,将推升其收紧压力;另一方面,地缘政治动荡及其导致的资产价格调整,可能会对需求造成负面影响,从而可能拖慢紧缩步伐。

官员表态:3月加息态度不变,关注俄乌冲突影响。本周多位联储官员发言,整体态度上支持3月开始加息,但多数官员提及了需密切观察俄乌冲突对经济增长和通胀造成的扰动。

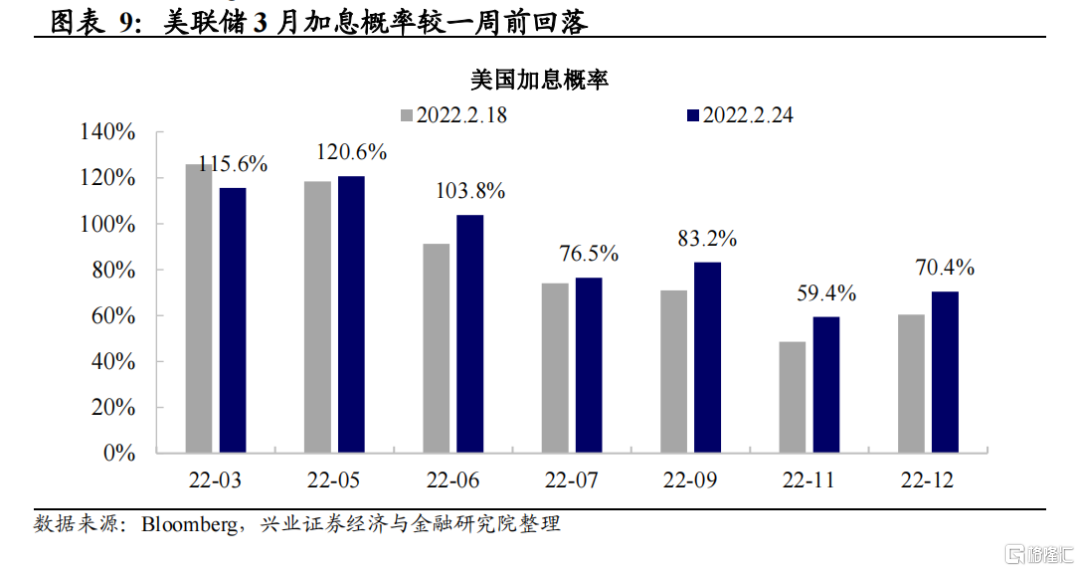

市场预期:3月加息50bp概率已回落至20%以下。对2022年全年加息预期较上周轻微回升,当前预期全年加息145bp,越来越多的投资者押注3月加息25bp而非50bp。

相较于美联储,欧央行所受的掣肘可能将更加明显,加息预期继续降温。

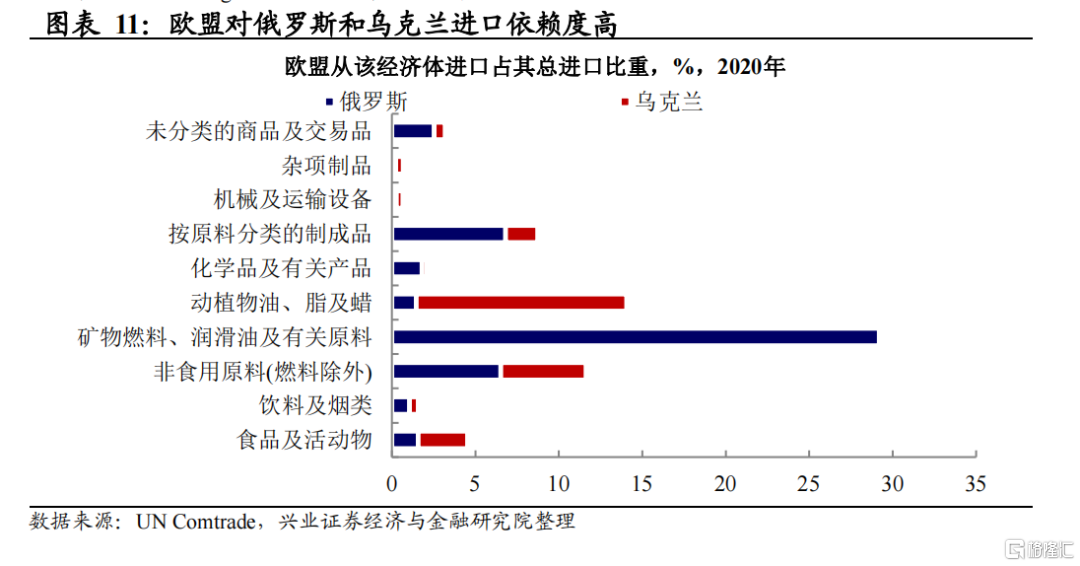

影响路径:相较于美国,欧洲受到的负面影响更加显著。和联储类似的是,能源供应担忧(尤其是北溪2号对天然气供应的冲击)以及农产品链条价格的上涨也将推升欧央行抗通胀压力。此外,欧盟在原料及燃料进口上对俄罗斯及乌克兰依赖度较高,且不像美国当前尚且有疫后财政刺激“余韵”的支撑。俄乌局势紧张,使得欧洲可能会承受更大的需求下行压力。

央行表态:拉加德此前态度就已相对软化。虽然行长拉加德此前为2022年加息开放了空间,但其近期已在不断强调“渐进式”加息。

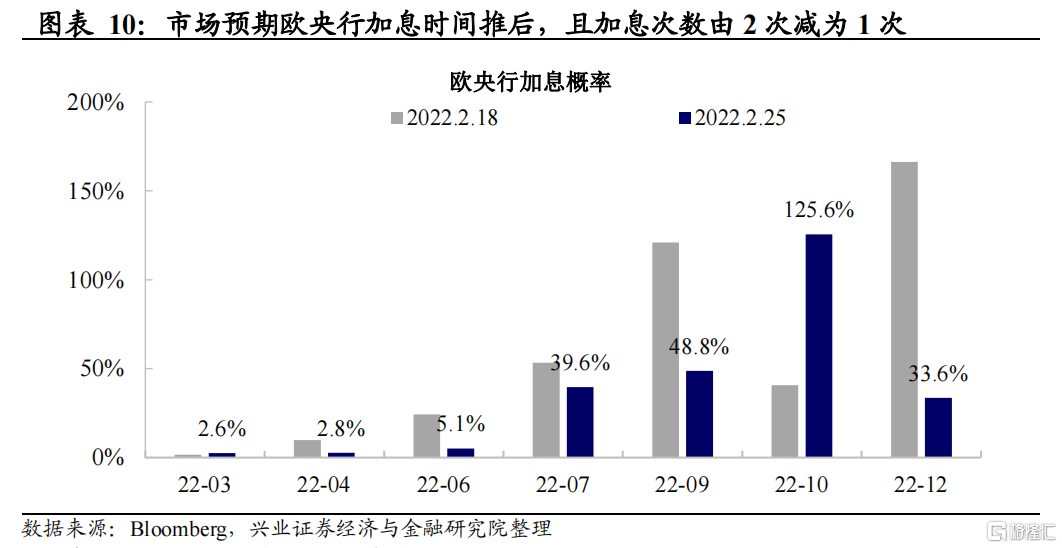

市场预期:加息时间后移、次数减少。市场本周预期欧央行加息开始时间从9月后移至10月,全年加息次数2次减为1次。

后续关注两个线索:

线索一:油价上升幅度及其在高平台持续的时间对通胀的影响。

线索二:资产价格调整的幅度及其对需求可能额外产生的负向拖累。

风险提示:海外通胀持续性超预期,地缘政治冲突超预期。

正文

资产表现避险情绪升温,能源价格快速上涨

地缘政治冲突背景下,资产表现反映风险偏好下降。俄乌冲突升级,全球避险情绪快速升温。从本周资产表现来看,原油、美元、黄金上涨,而股市普遍下跌,其中俄罗斯MOEX股指跌幅达到接近40%。更多的资金从风险较高资产中撤出,流入美元、黄金等避险资产。

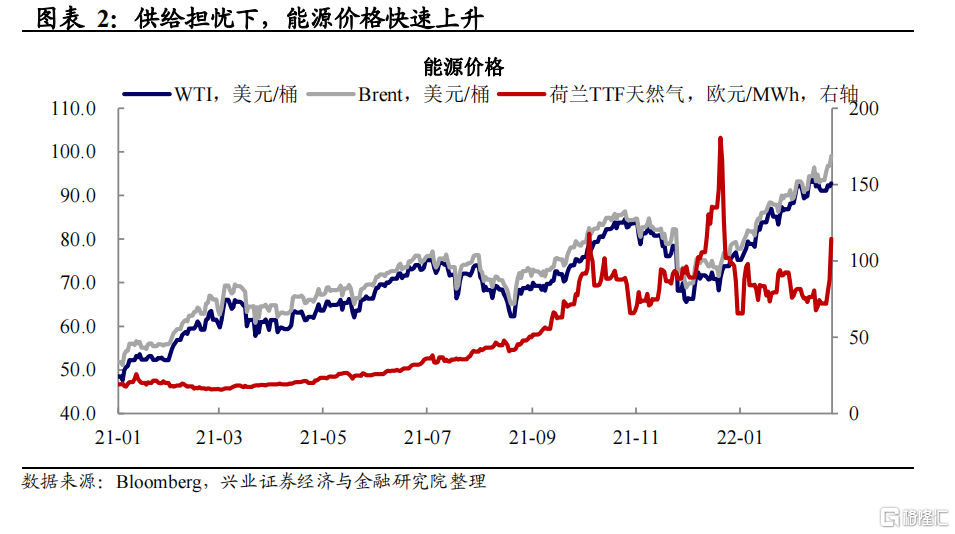

供给担忧下,能源价格快速上涨。本周原油和天然气价格快速上涨,布伦特原油一度站上100美元/桶,创下了2014年9月以来的新高。而欧洲天然气价格一周之内涨幅已经超过50%。从衍生品交易来看,WTI期权市场看多4月100美元/桶以上的合约数量2月以来快速上升,当前市场多数参与者押注4月WTI价格90-100美元/桶,其中100-140call的开仓量边际快速上升。

美联储面临通胀与避险双重压力

美联储双重压力:油价飙升加大通胀压力,而避险升温引发需求担忧。对联储决策而言,一方面,油价短期快速上行加大通胀压力,将推升其收紧压力;另一方面,地缘政治动荡及其导致的资产价格调整,可能会对需求造成负面影响,从而可能拖慢紧缩步伐。

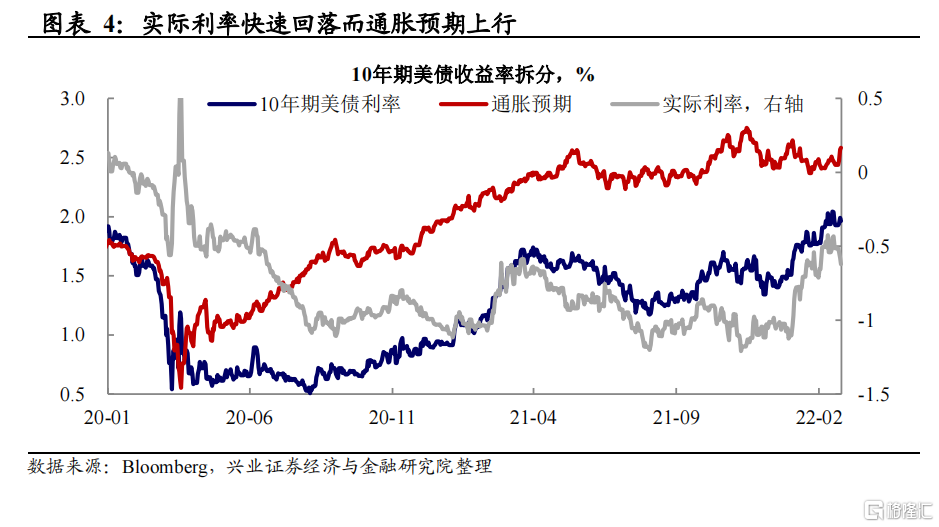

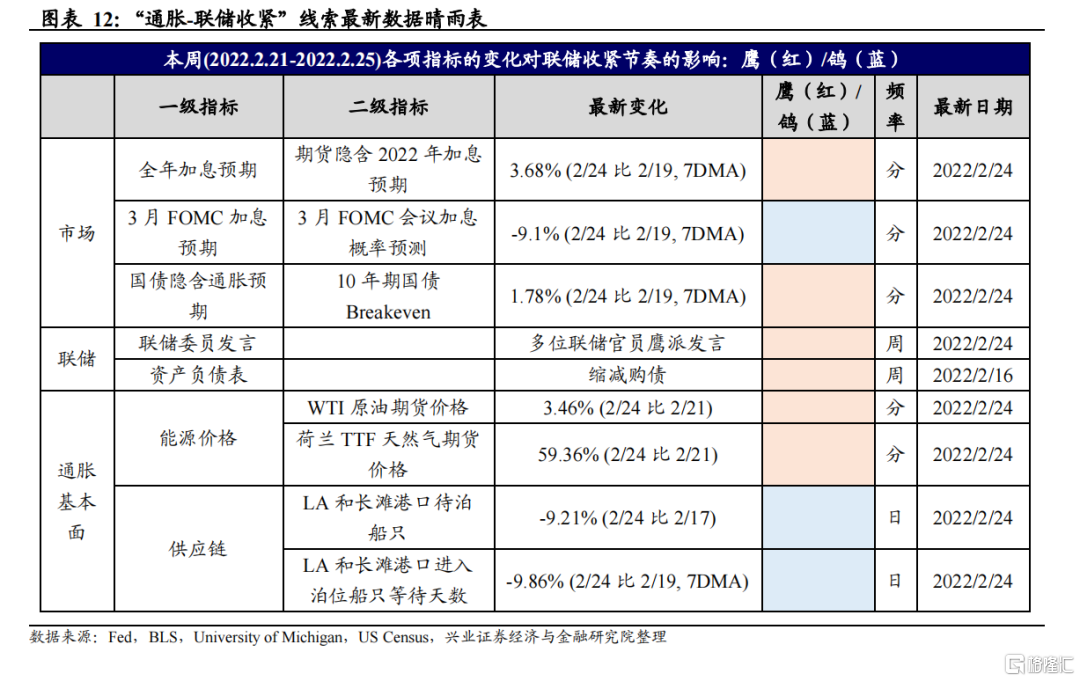

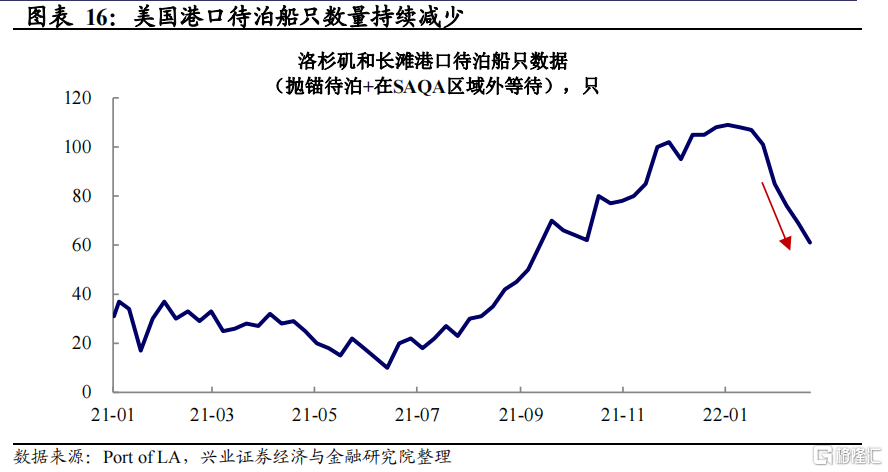

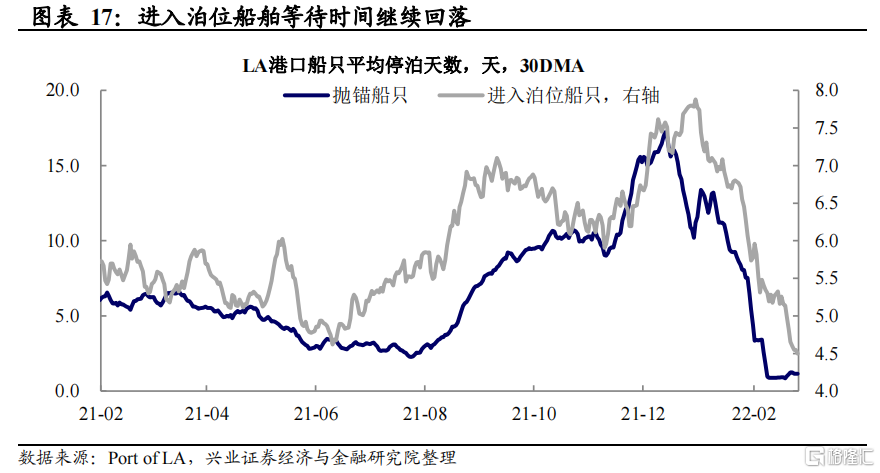

能源价格推升市场通胀预期。虽然港口数据指向供应链堵塞情况持续缓解,但能源价格的快速上涨仍然加剧了市场的通胀预期。近期美国10年期国债收益率轻微上行主要受到了通胀预期的支撑,而增长预期所指向的实际利率对本周国债利率构成拖累。

从美联储官员最新表态来看, 3月加息态度不变,关注俄乌冲突影响。本周多位联储官员发言,整体态度上支持3月开始加息,但多数官员提及了需密切观察俄乌冲突对经济增长和通胀造成的扰动。

从市场预期看,3月加息50bp概率已回落至20%以下。对2022年全年加息预期较上周轻微回升,当前预期全年加息145bp。然而,3月FOMC会议加息50bp的概率继续回落至当前的17.2%,越来越多的投资者押注3月加息25bp而非50bp。

欧央行受到掣肘,加息预期降温

影响路径:相较于美国,欧洲受到的负面影响更加显著。和联储类似的是,能源供应担忧(尤其是北溪2号对天然气供应的冲击)以及农产品链条价格的上涨(农产品市场以及原油-化肥价格的传导)也将推升欧央行抗通胀压力。此外,欧盟在原料及燃料进口上对俄罗斯及乌克兰依赖度较高,且不像美国当前尚且有疫后财政刺激“余韵”的支撑。俄乌局势紧张,使得欧洲可能会承受更大的需求下行压力。

央行表态:拉加德此前态度就已相对软化。虽然行长拉加德此前为2022年加息开放了空间,但其近期已在不断强调“渐进式”加息。

市场预期:加息时间后移、次数减少。市场本周预期欧央行加息开始时间从9月后移至10月,全年加息次数2次减为1次。

后续需要关注的两个线索

地缘政治的影响或为联储新增的外生变量,联储决策或仍需关注两个线索的变化:

线索一:油价上升幅度及其在高平台持续的时间对通胀的影响。本轮居民资产负债表相对健康,可能使得本轮油价向通胀的传导更加通胀。(详见2月17日报吿《美国高通胀会持续多久?》)如果油价上行幅度或者持续的时长超预期,那么2022年通胀预期可能将面临平台上移或者延长通胀在高位的时间。

线索二:资产价格调整的幅度及其对需求可能额外产生的负向拖累。2022年年初以来美股持续调整,而地缘冲突可能会导致美股波动加剧。然而,本轮美国居民净财富增长的重要来源为股票的增值,金融资产在美国居民总资产占比超过70%,美国居民对股市的依赖使得市场的回调可能会影响居民的收入和消费倾向,从而对经济增长的预期形成负向拖累。

附:本周“通胀-联储收紧”线索追踪

风险提示:海外通胀持续性超预期,地缘政治冲突超预期。