周四凌晨,美联储发布了一份非常鹰派的政策声明。要点如下:

一、美联储加速Taper,2022年3月结束购债,从明年1月起,将每月资产购买规模由减少150亿美元增加到减少300亿美元,即2022年3月结束购债。

二、点阵图进一步释放鹰派信号。点阵图显示,三分之二官员预计2022年将加息三次,六成预计2023年再加息三次。但也需要指出的是,历史上美联储利率点阵图对实际加息路径的指示效应很差。

三、删除通胀是暂时的描述。将上次决议声明中的“疫情相关的供需失衡和经济复工已经助长一些行业的价格大涨” 改成“疫情相关的供需失衡和经济复工已经继续助长通胀处于高水平。”

利率决议会议之后,美联储主席鲍威尔表示,缩债结束和开始加息之间不会间隔太长时间,预计2022年将实现充分就业,可能在实现充分就业前加息,预计2022年3月会议才会释放“考虑讨论加息”的信号,实现充分就业可能是成为加息的条件。

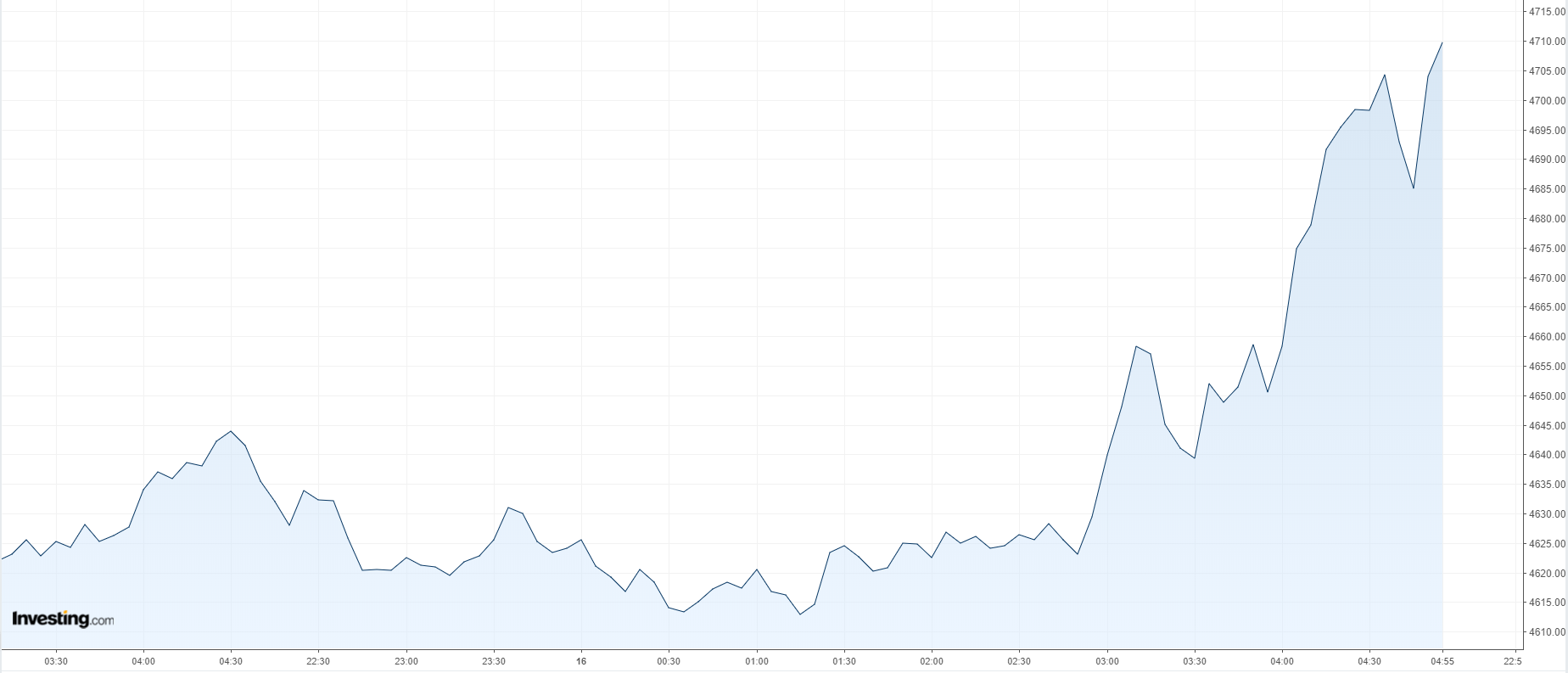

美股不跌反涨。此份声明为美联储明年加息铺平了道路,可谓是相当鹰派。通常,美联储锁紧银根会减少市场的流动性,这对股市不利。但是令人大跌眼镜的是周三美股不仅没跌反而大幅上涨。美国标准普尔500指数上涨1.6%,报4709.85点;道琼斯工业平均指数上涨1.1%,报35927.43点;纳斯达克综合指数上涨2.2%,报15565.58点。

周四凌晨,美联储发布了一份非常鹰派的政策声明。要点如下:

一、美联储加速Taper,2022年3月结束购债,从明年1月起,将每月资产购买规模由减少150亿美元增加到减少300亿美元,即2022年3月结束购债。

二、点阵图进一步释放鹰派信号。点阵图显示,三分之二官员预计2022年将加息三次,六成预计2023年再加息三次。但也需要指出的是,历史上美联储利率点阵图对实际加息路径的指示效应很差。

三、删除通胀是暂时的描述。将上次决议声明中的“疫情相关的供需失衡和经济复工已经助长一些行业的价格大涨” 改成“疫情相关的供需失衡和经济复工已经继续助长通胀处于高水平。”

利率决议会议之后,美联储主席鲍威尔表示,缩债结束和开始加息之间不会间隔太长时间,预计2022年将实现充分就业,可能在实现充分就业前加息,预计2022年3月会议才会释放“考虑讨论加息”的信号,实现充分就业可能是成为加息的条件。

美股不跌反涨。此份声明为美联储明年加息铺平了道路,可谓是相当鹰派。通常,美联储锁紧银根会减少市场的流动性,这对股市不利。但是令人大跌眼镜的是周三美股不仅没跌反而大幅上涨。美国标准普尔500指数上涨1.6%,报4709.85点;道琼斯工业平均指数上涨1.1%,报35927.43点;纳斯达克综合指数上涨2.2%,报15565.58点。

标普500指数12月15日走势图

一场被部分业内人士解读为“最鹰派转变”的美联储决议,金融市场却戏剧性地风平浪静,甚至以美股为代表的风险资产反而“奏响”了议息日的“最强音”。难道华尔街在美联储的鹰声中,彻底放飞自我了吗?

市场早有预期。实际上,美联储的所有表述基本都在市场的预期之内,所以出现了所谓的“买预期,卖事实”的情况。但是这种情况是可持续的吗?虽然市场对美联储紧缩已经有所消化,但是实实在在的利空并未消除,美联储提前加息似乎已经板上钉钉。

当然,前提是美联储加息确实是利空美股,但事实真是如此吗?

事实上,别说美联储还没加息,哪怕真的加息了,美股也是涨多跌少。回顾一下美联储加息后美股的表现,你就会发现股市的上涨是多么正常的事情。

以史为鉴。自1955年以来,美国一共有13个独立的加息周期,平均持续时间不到两年。按日线看,标普500指数的平均价格在美联储加息周期的第一年往往录得坚实增长,365天后的平均回报率为7.7%;回报率在紧缩周期开启后的253天后开始下降,直到第452天才再次突破之前的峰值。

换句话说,至少从历史上看,加息对股市的许多负面影响可能会推迟,在开始加息后,股市可能会持续一段时间的上行趋势。

我们总结了最近的五个加息周期,在所有的加息周期内标普500指数都处于上涨状态。不过,在加息周期开始的前一两个月大都处于下跌走势,此后便开始上扬。

虽然每次加息周期美联储所面临的的宏观经济状况、通胀情况和就业情况都不太相同,但是美股最后的走势却出奇的一致。

现在全球面临的疫情危机也是前所未有的,你认为美股会历史重演继续上涨吗?

一场被部分业内人士解读为“最鹰派转变”的美联储决议,金融市场却戏剧性地风平浪静,甚至以美股为代表的风险资产反而“奏响”了议息日的“最强音”。难道华尔街在美联储的鹰声中,彻底放飞自我了吗?

市场早有预期。实际上,美联储的所有表述基本都在市场的预期之内,所以出现了所谓的“买预期,卖事实”的情况。但是这种情况是可持续的吗?虽然市场对美联储紧缩已经有所消化,但是实实在在的利空并未消除,美联储提前加息似乎已经板上钉钉。

当然,前提是美联储加息确实是利空美股,但事实真是如此吗?

事实上,别说美联储还没加息,哪怕真的加息了,美股也是涨多跌少。回顾一下美联储加息后美股的表现,你就会发现股市的上涨是多么正常的事情。

以史为鉴。自1955年以来,美国一共有13个独立的加息周期,平均持续时间不到两年。按日线看,标普500指数的平均价格在美联储加息周期的第一年往往录得坚实增长,365天后的平均回报率为7.7%;回报率在紧缩周期开启后的253天后开始下降,直到第452天才再次突破之前的峰值。

换句话说,至少从历史上看,加息对股市的许多负面影响可能会推迟,在开始加息后,股市可能会持续一段时间的上行趋势。

我们总结了最近的五个加息周期,在所有的加息周期内标普500指数都处于上涨状态。不过,在加息周期开始的前一两个月大都处于下跌走势,此后便开始上扬。

虽然每次加息周期美联储所面临的的宏观经济状况、通胀情况和就业情况都不太相同,但是美股最后的走势却出奇的一致。

现在全球面临的疫情危机也是前所未有的,你认为美股会历史重演继续上涨吗?