本文来自格隆汇专栏:华泰固收张继强,作者:张继强 、张大为 、吴 靖

摘 要

核心观点

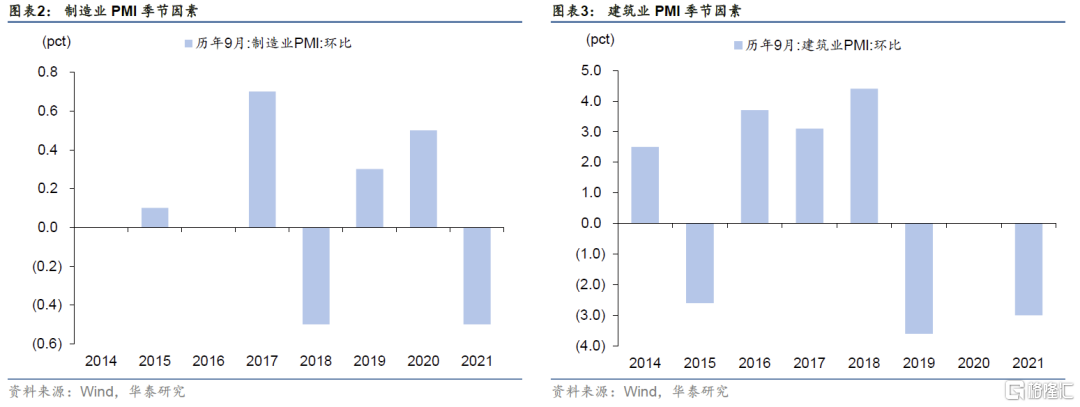

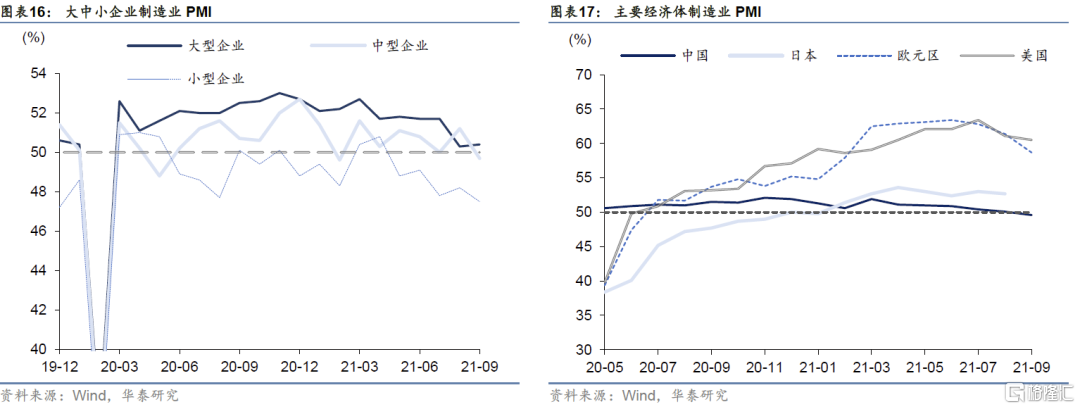

9月官方制造业PMI 49.6%,环比回落0.5个百分点,非制造业PMI 53.2%,环比回升5.7个百分点。有如下关注点:一是制造业PMI跌破枯荣线,且开始向“主动去库存”边际演化;二是供给约束推升价格,“类滞胀”更加明显,9月PPI可能超过10%并创历史新高,PPI-CPI剪刀差继续扩大;三是行业层面,设备与消费景气回升,服装/造纸/医药趋势性改善;四是生产减速、大宗涨价、需求反噬、地产链风险等基本面压力齐袭,三季度GDP保6%尚存难度,跨周期调节紧迫性增强,需要产业、货币、财政等政策配合,包括煤炭保供、地产微调,货币易松难紧、财政边际发力。

供给约束明显

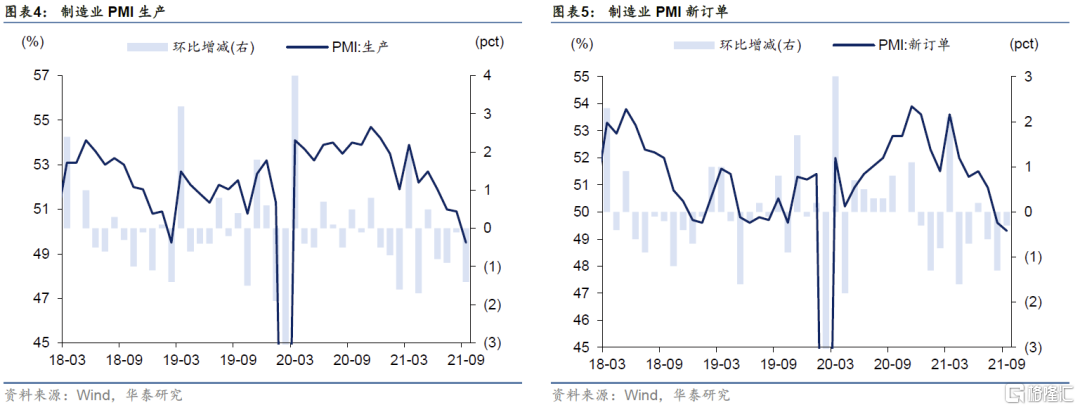

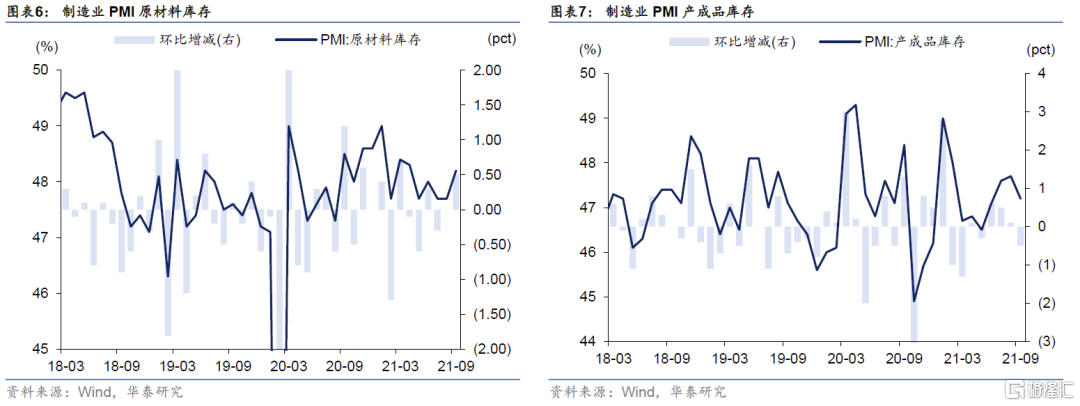

9月生产指数49.5%,环比回落1.4个百分点,新订单指数49.3%,环比回落0.3个百分点。原材料库存指数回升0.5个百分点、产成品库存指数回落0.5个百分点。“被动补库存”开始向“主动去库存”边际演化。需求端,一是地产链放缓,而基建发力还不明显,二是出口新订单下滑,成本与运价过高挤压利润,对需求形成反噬,三是服务业仍受疫情制约、消费改善力度有限。生产端,环比降幅大于订单,反映需求拖累因素之外,缺煤缺电与能耗双控导致的供给约束更大,也因此推升价格、加剧类滞胀的状况。

出口接单意愿不足

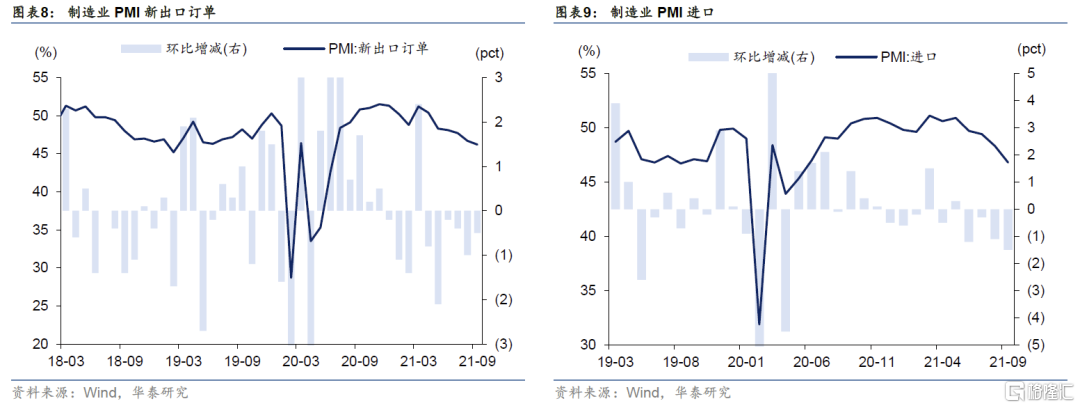

9月新出口订单指数46.2%,环比回落0.5个百分点,连续第6个月下滑、第5个月处于收缩区间。供给瓶颈从成本和库存两方面压制出口企业接单意愿。一是高成本和运价导致出口增收不增利;二是我国港口缺箱叠加海外港口拥堵,出口企业出现库存积压和发货滞缓,从接收订单到生产交货、出口报关的传导链条大大拉长,也一定程度上降低企业接收新订单的能力。考虑到订单下滑、限产制约和基数抬高,四季度出口增速有放缓压力。

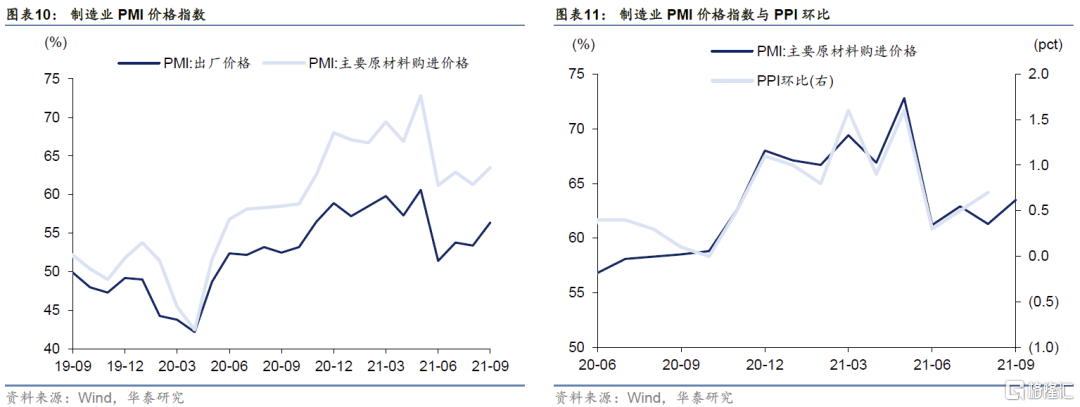

PPI或将创历史新高

9月原材料购进价格指数63.5%,环比回升2.2个百分点;出厂价格指数56.4%,环比回升3个百分点,绝对值高于前值和去年同期,推测9月PPI同比升至10%以上、创历史新高,类滞胀特征更加明显。近期涨价代表是煤炭和国内定价的上游高耗能品种,如化工品、铝、水泥等,主因为多省工业受能耗双控、缺煤限电的影响被动停产。相比于能耗双控,短期关键是缺电问题能否解决。需要等待需求回落、关注电价改革。供给约束下PPI继续冲高、PPI-CPI剪刀差拉大,制造业压力依旧,还或继续推升全球通胀。

建筑业活动放缓

9月建筑业PMI回落3个百分点至57.5%,其中,房屋建筑业环比降1.8个百分点至58.2%、土木建筑业环比降4.2个百分点至56.6%。从新订单看,房屋建筑业为46.7%、土木建筑业为53%。说明9月基建发力并不明显、但后续需求有所改善,而地产投资可能延续放缓态势。近期基建项目筹备加快、专项债发行和支出可能提速,但受制于土地财政压力和隐债监管,预计年内改善而不高估。房贷额度可能适度调整,但年内地产下行趋势尚难逆转。

风险提示:地产和出口超预期回落、国内疫情再扩散。

2021年9月官方PMI点评

9月官方制造业PMI 49.6%,回落0.5个百分点,从去年3月以来首次降至枯荣线下,非制造业PMI 53.2%,回升5.7个百分点。主要有如下关注点:

①制造业PMI跌破枯荣线,“被动补库存”开始向“主动去库存”边际演化,而非制造业PMI系疫情冲击后修复性回升、实际仍偏弱;

②供给约束推升价格,“类滞胀”更加明显,9月PPI可能超过10%并创历史新高,PPI-CPI剪刀差继续扩大。

③行业层面,设备与消费景气回升,服装/造纸/医药趋势性改善;

④生产减速、大宗涨价、需求反噬、地产链风险等基本面压力齐袭,三季度GDP保6%尚存难度,跨周期调节紧迫性增强,需要产业、货币、财政等政策配合,包括煤炭保供、地产微调,货币易松难紧、财政边际发力。

供给约束明显

9月生产指数49.5%,回落1.4个百分点,新订单指数49.3%,回落0.3个百分点,双双处在收缩区间。原材料库存指数48.2%,回升0.5个百分点;产成品库存指数47.2%,回落0.5个百分点。“订单-库存”反映的经济动能指数环比微升0.2个百分点,“被动补库存”开始向“主动去库存”边际演化。

需求端,一是地产链放缓,而基建发力还不明显,二是出口新订单下滑,成本与运价过高挤压利润,对需求形成反噬,三是服务业仍受疫情制约、消费改善力度有限。生产端,环比降幅大于订单,反映需求拖累因素之外,缺煤缺电与能耗双控导致的供给约束更大,也因此推升价格、加剧类滞胀的状况。

据中采,当月制造业PMI大类中设备与消费回升、中间品回落。细分行业中,景气度领先的行业为医药、电气机械、计算机、金属,环比改善幅度较大的行业为汽车、金属、医药,近3个月趋势改善领先的行业为服装、造纸、医药;非制造业中,批发零售业、运输邮政业、信息服务业、住宿餐饮业回升,信息服务业领先。

出口接单意愿不足

9月新出口订单指数46.2%,回落0.5%个百分点,连续第6个月下滑、第5个月处于收缩区间。供给瓶颈从成本和库存两方面压制出口企业接单意愿。一方面,在PPI-CPI剪刀差限制下游行业利润的基础上,高企的运价使得出口企业面临更高的成本压力,增收不增利,接单意愿有所下降;另一方面,我国港口缺箱叠加海外港口拥堵,出口企业出现库存积压和发货滞缓,从接收订单到生产交货、出口报关的传导链条大大拉长,也一定程度上降低企业接收新订单的能力。

往前看,海外零售商库存持续去化与国内出口企业库存积压存矛盾,运价高企制约企业接单意愿,能耗双控政策对于出口企业生产也存在扰动,叠加去年的高基数效应,我们预计四季度出口增速有放缓压力,但在海外圣诞购物旺季和补库需求的支撑下失速风险尚可控。此外,谨防当前出口存在虚假繁荣,待购物旺季度过、港口拥堵等缓解后,出口企业可能面临交货逾期和撤单风险,加大明年出口的回落压力。

9月进口指数46.8%,回落1.5个百分点,一是原材料价格过高影响中下游制造业生产采购意愿、涨价反噬需求,二是限产政策导致部分企业进口采购等活动被动下降。

PPI或将创历史新高

9月原材料购进价格指数63.5%,回升2.2个百分点;出厂价格指数56.4%,回升3个百分点,绝对值均高于前值和去年同期,推测9月PPI同比升至10%以上、创历史新高,类滞胀特征更加明显。目前通胀逻辑已经从外部供需错位转移到内部供给矛盾。近期涨价代表是煤炭和国内定价的上游高耗能品种,如化工品、铝、水泥等,主因为多省工业受能耗双控、缺煤限电的影响被动停产。除了减产对经济直接拖累外,价格高涨又会反噬需求。相比于能耗双控,短期关键是缺电问题能否解决。考虑到煤炭国内安全产能利用率高企、进口受限,短期电源替代难指望,需要等待需求回落、关注电价改革。供给约束下PPI继续冲高、PPI-CPI剪刀差拉大,制造业压力依旧。中国作为全球供给源头,或推升全球通胀,关注对美联储等货币政策影响。

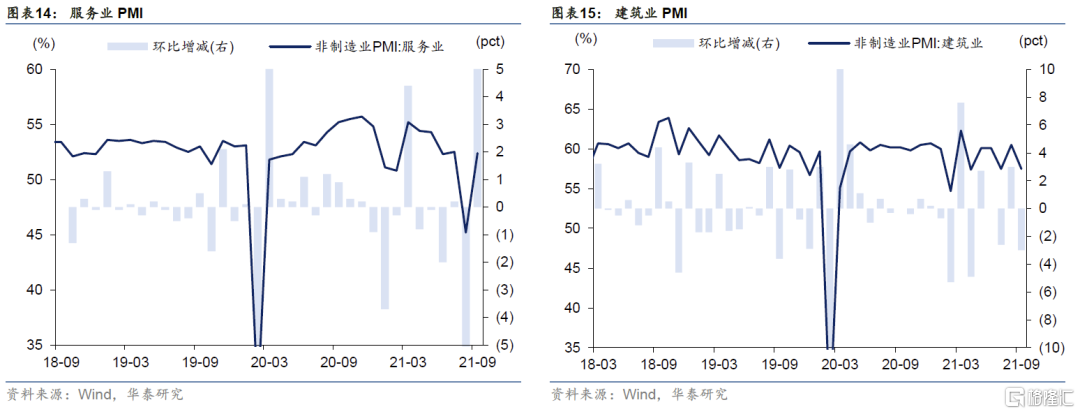

服务业修复性回升

9月服务业PMI回升7.2个百分点至52.4%。8月服务业PMI受疫情、汛期冲击较大,环比降7.3个百分点至45.2%的历史次低水平,而PMI是反映环比的指数,随着19省疫情消退,各地管控措施相继放开,9月环比修复比较显著(铁路、航空、住宿、餐饮等PMI环比升幅超过30个百分点)。但从两个月平均来看,服务业还处在景气度偏弱状态。尤其是9月中下旬,福建省、黑龙江哈尔滨等地疫情反弹,受此影响中秋消费表现平淡。文旅部数据显示,2021年中秋节假期国内出游人数、国内旅游收入分别恢复至19年同期87.2%、78.6%。此外,地产销售较为低迷,房地产PMI环比降0.6个百分点至44.2%。

建筑业活动放缓

9月建筑业PMI回落3个百分点至57.5%,其中,房屋建筑业环比降1.8个百分点至58.2%、土木建筑业环比降4.2个百分点至56.6%。从新订单看,房屋建筑业为46.7%、土木建筑业为53%。说明9月基建发力并不明显、但后续需求有所改善,而地产投资可能延续放缓态势。

基建方面,随着经济压力增大,基建项目筹备在加快,近期各地出台城市更新行动方案,财政部要求地方补报专项债项目、印发专项债用途调整指引等,发行和支出节奏可能提速。不过,鉴于土地财政承压、隐债监管约束,基建资金来源依旧受限制,跨周期调节思路下还需要为明年留子弹,预计年内改善而不高估。

地产方面,8月以来个别房企负面信息发酵、土地市场“低溢价、高流拍”,楼市销量快速下滑、部分房企打折卖房等,房地产行业景气度快速下行、供需两端压力凸显。9月29日人民银行等四部委联合主要银行召开房地产金融座谈会,后续房贷额度有望适度调整保竣工交房和销售回款,缓解失速压力,但预计年内地产下行趋势尚难逆转。

PMI数据全览

风险提示

1、地产和出口超预期回落:两者回落过快将导致稳增长压力加大,政策调整力度也加大。

2、国内疫情再扩散:近期国内仍有局部疫情,国庆人流量大,仍存在扩散风险。