昨日港股大崩盘,带绿一片银行股。向来以稳健增长著称的招商银行领跌一众银行股,跌幅逾14%。今日,招商银行继续低开一度跌超3%,午后跟随大市震荡回升,截至收盘,涨0.26%报57.65港元/股。

消息面上,昨日传出针对香港本地房地产商的负面消息,是引爆整个港股板块大跌的导火索。而近期某地产龙头公司财务暴雷的危机,本就让市场处于风声鹤唳之中。与房地产企业贷款息息相关的各大银行们,自然也成为了市场中令人忧虑的对象。

01

地产冲击银行股

作为在港上市的内地银行明星股,招商银行自上市后股价便一路上扬,过去一年多在港股市场更是成绩斐然。自去年3月低位至今年9月初,招商银行累计涨幅超过116%。

对比之下,同时段,另外几家在港上市的内地银行股股价要么下跌,要么箱体震荡。这也让市场愿意给予招商银行高达12.4的市盈率,而其他内地银行股市盈率普遍在4左右。较高的估值在一定程度上也让招商银行成为这次遭遇大跌银行股的领头羊。

对于银行股而言,放贷业务一直是主要的收入来源。其中,放贷业务又分为企业贷款业务与零售贷款业务。企业贷款业务中,房地产企业融资贷款业务又因为资金量规模大成为银行资产质量重要的考量对象。

此次银行股大跌或许早有迹可循。今年上半年,国内房地产政策明显收紧。一方面,国内房地产市场需求遇冷;另一方面,房企贷款融资条件也更为严苛。

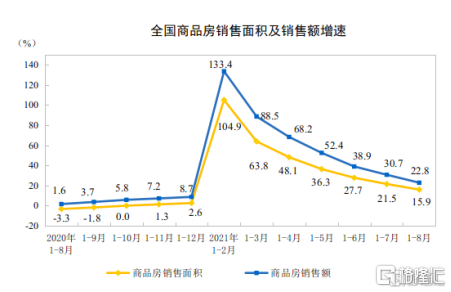

国际统计局数据显示,今年1-8月份,商品房销售面积114193万平方米,同比增长15.9%;商品房销售额119047亿元,增长22.8%。无论是商品房销售面积还是销售额,今年年初至今的增速都明显下滑。

商品房销售面积增速下降,另一边待售面积却同比增长。8月当月,国内商品房销售面积增速下降15.5%,待售面积却同比增长1.1%,进入了库存阶段。

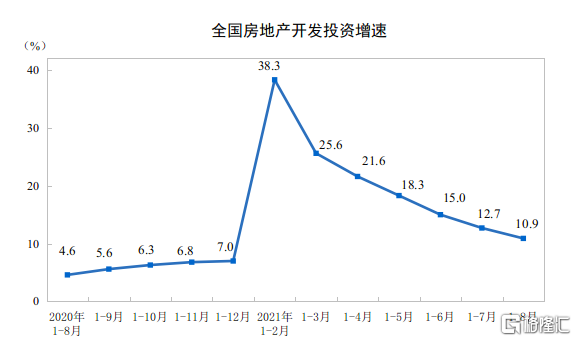

需求下滑影响了房企开发投资的意愿。1-8月,全国房地产开发投资98060亿元,同比增长10.9%。年初至今,全国房地产开发投资增速也明显放缓。杭州、合肥、成都等多地都出现土地流拍现象。

房地产市场遇冷的大背景下,此前高杠杆拿地的房地产企业的流动性危机让市场颇为担忧,相关银行贷款业务也确实受到一定影响。

截至6月末,招商银行的房地产业不良贷款余额为43.3亿元,较年初增长260%;平安银行的房地产业不良贷款余额为16.6亿元,较年初增长190%。工商银行、建设银行、交通银行这一数字则分别较年初增长96.5%、28.3%、37.2%。房地产业不良贷款余额增速在几大行中增速较快,也是招行此次领跌的重要原因之一。

在招商银行中期业绩交流会上,其风险管理部相关人士也坦承,“风险有所增大”。而招行上半年房地产业不良贷款余额增速较快,则与个别过去杠杆率比较高、过度扩张的房企在现金流上遇到了比较大的压力有关,主要涉及四川蓝光等两家房企。

02

未来影响几何

上半年银行房地产不良贷款余额大幅增加,已经引发市场担心,未来风险是否会进一步加剧也成为不少投资者关注的议题。

某房地产龙头巨额债务危机一直悬而未决,市场绷紧的弦也一刻不敢放松。上周,国家统计局发言人就此问题称,一些大型房地产企业生产运营过程中出现了一些困难,对于整个行业发展的影响还需要观察。从房地产市场运行来看,今年以来随着各地区各部门坚持‘房住不炒’的原则,持续稳房价、稳地价、稳预期,整体运行保持平稳态势。

可见,房地产排雷工作仍将继续进行,不少房企依然会面临融资与流动性趋紧的情况。对于银行而言,这一部分的不良贷款率或仍将上升。

不过,仍然有机构认为,虽然对公房地产贷款的资产质量恶化,但是由于贷款总量占比有限,对上市银行的总体资产质量影响非常有限。该机构统计,截至6月末,41家上市银行的对公房地产贷款占比为6.35%。

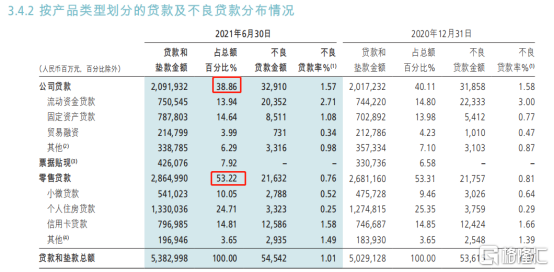

就招商银行而言,其贷款业务中,零售贷款占贷款总额比例一直是最大的。截至今年上半年,招行零售业务的贷款率为53.22%,公司业务的贷款率为38.86%。其中,房地产业务的贷款率为7.51%,占总贷款额比例本身并不是特别大。

上半年,房地产业务不良贷款率虽然从0.3%上升至1.07%,仍然处于可控状态,甚至并不如制造业、批发和零售业、租赁和商务服务业高。

加之,“两道红线”政策限制了房地产贷款的投放,银行贷款会更加谨慎,也就意味着不良贷款更多从已有房地产业务中增加,新增房地产业务中的不良贷款会明显减少,将未来的房地产业不良贷款风险控制在一定范围内。

上半年,招商银行实现营收166.45亿元,同比增长13.7%,环比增加3.1个百分点;归母净利润611.5亿元,同比增长22.8%,环比增加7.6个百分点。不良贷款率为1.01%,环比下降1BP。不良拨备率为439%,环比增加1个百分点。净息差为2.49%,环比下降3BP。

从业绩来看,招行的营收依然稳中有进。不良贷款率有所降低,不良拨备率有所增加也说明公司在不良贷款风险这一块有一定把握。而净息差降低主要系贷款利率下行。至于市场诟病较多的计提非信贷减值损失274亿元,为去年同期的6.5倍,其实是对还未发生的风险贷款做出减值。

03

总结

昨日,港股通标的股份市场资金流向统计显示,在招商银行大跌之际,有“聪明钱”之称的港股通悄然买入招商银行7.6亿元,为港股通买入金额最高的公司。

事实上,招商银行依然是诸多投资机构的重仓股。

此次银行股大跌,也更多是之前因房企债务危机,市场累计情绪大规模的宣泄。对于招行这类较为优质的银行股而言,未来房地产不良贷款风险或将有所增加,但仍然可控,对其未来业绩的影响也并不如想象中大,今日招行尾盘回涨,也说明了市场的态度。