| 正在招股

海伦司:“线下酒馆第一股”,年轻人的线下社交平台

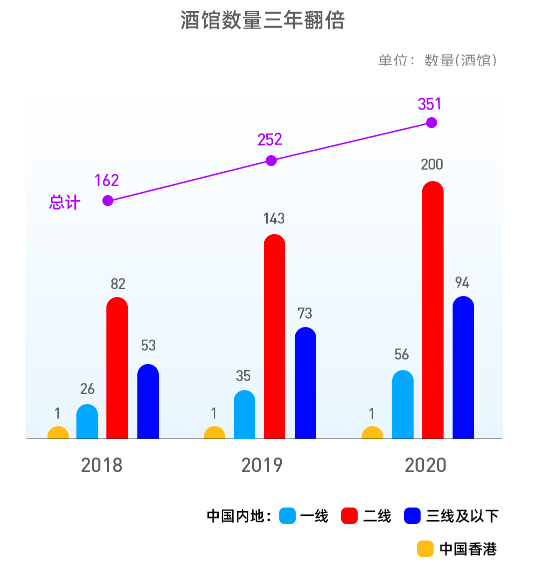

继泡泡玛特、奈雪的茶之后,又一家由年轻人“捧”出来的公司要赴港上市了。海伦司成功上市后,它将成为香港股票市场上的“线下酒馆第一股”。

海伦司核心消费群体以18-28岁的年轻人为主。将小酒馆打造为年轻人自在的第三空间。海伦司自有产品卖7-8元,第三品牌定价均在10元/瓶以内,平均售价低于大多数渠道约35%-67%,被称为“酒馆里的拼多多”。海伦司以顾客为中心,把规模效应产生的溢价返还给顾客,以极高的性价比留住消费者,拥有坚实客户基础。

海伦司(09869 HK)于8月31日-9月3日公开招股,中金担任独家保荐人。每股发售价18. 82 港元—20. 72 港元,每手 500 股,预期股份将于 2021 年 9 月 10 日开始在联交所上市。

本次招股,海伦司香港公开发售1346.5万股,每手500股,合计26930手,最近新股市场表现惨淡,预计认购倍数会在15-30倍之间,启动30%档回拨。按10万人申请估算的话,预计一手中签率20%-30%。

| 次新股表现

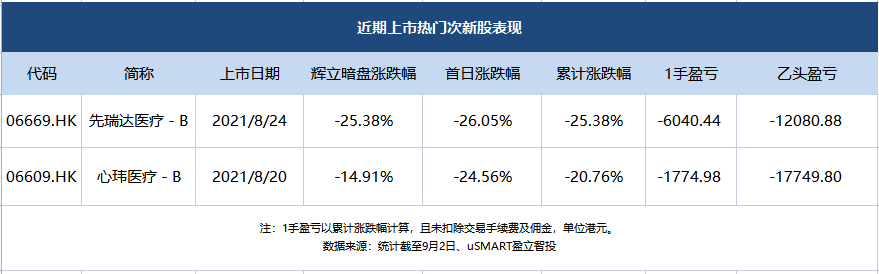

本周港股表现极佳,以腾讯、美团、快手为代表的科网股纷纷持续上涨。但近期次新股本周表现不佳,心玮医疗、先瑞达医疗上市后,本周股价并没有回弹,依旧跌幅较大。

前几周表现惊艳的次新股,百得利控股本周回调较大。和黄医药、森松国际、环球新材等表现依然坚挺。

|即将招股

亿腾医药通过聆讯:年利润降近50% 红杉与OrbiMed是股东

亿腾医药成立于2004年,主营业务为抗感染、心血管疾病(「CVD」)、呼吸系统三个核心领域的医药产品研发、生产、销售。

公司的三种核心商业化产品包括两种抗感染药物(希刻劳及稳可信)与一种呼吸系统药物(FPN)。亿腾医药日后的经营业绩,一部分要取决于其集中经营该等产品,亦包括其他产品及在研新药(例如Vascepa及Mulpleta)。

招股书显示,亿腾医药在上市前的股东架构中,控股股东为倪昕先生,其通过Suremoment Investments、Chinapharm Holding 、Talent Creation及Chinapharm Group合共控制约43.01%的投票权。

其他投资者包括红杉资本、Orbimed 奥博资本、Domain、Double Prestige、Forebright、浦发银行(600000.SH)、瑞士信贷、中国华融资产管理旗下Ace City、Abax Global Capital等。

百心安生物:中国领先的介入式心血管装置公司

百心安生物,是中国领先的介入式心血管装置公司,目前专注于以下两种疗法:(i)全降解支架(BRS),以解决中国患者在治疗冠状或外周动脉疾病方面的未满足医疗需求;及(ii)肾神经阻断(RDN),以解决患者在治疗未控高血压方面的未满足医疗需求。

|本周递表

有赞科技正式递交在港上市申请 上半年亏损近3亿元

中国有赞的非全资附属公司有赞科技再次向港交所提交招股书,广发融资为保荐人。

半年前,中国有赞发布公告称,已向香港联交所申请有赞科技股份以介绍方式在联交所主板上市,中国有赞则将私有化。而今日,有赞科技由原来的介绍方式上市,改为发售新股上市。

招股书显示,根据弗若斯特沙利文的资料,有赞科技是中国云端商业服务行业企业,按2020年收益计,有赞科技为中国最大的云端商业服务提供商,占有6.9%的市场份额。其云端商业服务主要包括:订阅解决方案与商家解决方案。

订阅解决方案包括一系列SaaS产品,例如有赞微商城、有赞零售、有赞连锁、有赞美业及有赞教育。此外,凭借有赞云及PaaS能力,亦为商家提供SaaS定制服务,并在有赞应用市场上提供第三方开发者的应用程序。商家解决方案为解决商家的线上及╱或线下营运需求的一系列增值服务,包括商品采购及分销、消费者保护及线上流量变现。商家解决方案主要包括有赞分销、有赞担保及有赞客。

捞王递表港交所主板,为国内排名第一粤式火锅连锁餐厅

据港交所9月1日披露,粤式火锅连锁店捞王(Laowang Holding Limited)向港交所主板提交上市申请,中金公司及华泰国际为联席保荐人。IFR援引知情人士报道称,捞王计划通过香港上市融资至多2亿美元。

该公司是中国排名第一的粤式火锅连锁餐厅。根据弗若斯特沙利文报告,2020年,公司的收入及餐厅数量均位列业内榜首,当中公司占有1.7%的市场份额(按收入计)。公司的收入从2018年的人民币(下同)8.709亿元增加至2019年的10.948亿元,并进一步增加至2020年 的11.248亿元 。

截至2021年8月23日,该公司旗下运营及管理了三个自创的各具特色的品牌,即以提供商务、大气餐膳为主的捞王锅物料理;主打一人食概念的锅季;为少人聚餐提供快捷便利的用餐体验并迎合年轻消费者喜好的快速休闲餐厅捞王心灵肚鸡汤。

中国金茂分拆金茂物业赴港上市,在管面积1810万平方米

金茂物业近日向香港联交所递交招股书,拟主板挂牌上市,中金公司和汇丰担任联席保荐人。

招股书显示,金茂物业是高端物业管理和城市运营服务提供商,2018-2020年的收入分别为5.74亿元、7.88亿元和9.44亿元,复合年增长率为28.2%;对应利润为1748.7万元、2262.4万元和7712.4万元,复合年增长率为110%。今年前三个月,金茂物业的收入为3.21亿元,对应利润2173.2万元。

目前,金茂物业的物业管理组合包含住宅物业,商业物业和公共物业等多种类型。截至2021年3月1日,金茂物业共在45座城市拥有合约建筑面积4130万平方米,其中71.4%位于一二线城市;在27座城市拥有在管项目101个,对应建筑面积1814.9万平方米,其中包括67个住宅项目,在管面积1497.5万平方米,占比为82.5%;34个非住宅项目,在管面积317.4万平方米,占比17.5%。