本文來自:固收彬法

【天風研究】 孫彬彬/譚逸鳴(聯繫人)

摘要:

截至2021年4月30日,全部A股2020年年報以及2021年一季報基本披露完畢。從A股年報和一季度報來看,哪些行業2020年受疫情影響明顯?走出疫情,又有哪些行業業績明顯改善?

整體來看,2020年,營業收入下滑的上市公司佔比超過40%,其中下滑幅度超過10%的公司數量明顯高於往年;歸母淨利潤下滑的公司佔比亦有所增加,下滑幅度同去年基本一致。分企業屬性看,央企業績有所改善,地方國企和民企業績下滑佔比較2019年進一步提高。分行業看,超過3/4的行業業績下滑情況較2019年增加,休閒服務、商業貿易等行業業績下滑更為明顯。

分季度看,疫情影響減弱下,上市公司業績逐漸得到改善;其中,央企業績邊際改善情況整體好於地方國企和民企。結合現金流來看,走出疫情,上市公司的現金流狀況也在持續改善(央企經營性現金流狀況改善更加明顯,地方國企2021年一季度表現亮眼)。分行業看,多數行業整體業績也在改善,但結構上有所分化。

重點關注存量產業債規模佔比較高、2020年業績出現大比例下滑的行業業績變動原因(其中,採掘、鋼鐵等行業中有存量債主體的業績表現整體弱於無存量債主體):

商業貿易:一方面受新冠肺炎疫情影響:1)公司旗下門店、商場、超市等被迫關閉、或暫停營業、或客流量大幅減少而導致公司銷售收入減少;2)公司對商户實施減免租金等優惠政策,租金收入減少;3)公司實施疫情防控措施等導致相關費用增加。另一個方面,也有消費增速持續放緩、行業競爭加劇、線上銷售分流等的因素導致的傳統線下零售增長乏力的原因。

採掘:1)下游企業復工復產延遲、開工不足、物流受限,使得需求減少,進而導致業務量減少;2)多重複雜因素影響下,主要產品價格下跌,侵蝕利潤;3)去產能獎補資金收入是採掘類公司營收的重要補充,明顯減少等。

房地產:1)部分房地產項目銷售不及預期,或是工程進度緩慢,項目延期,結算收入減少,或是部分房地產企業為提高銷售量、加快銷售回款,進行降價及其他促銷活動;2)受項目結轉週期的影響,主要在建項目尚未具備結轉收入條件,導致結轉銷售收入同比減少;3)部分房地產企業對商業項目減免租金等政策使得租金收入下降;4)有息負債形成的財務費用較去年同期有所增加。

交通運輸:1)受疫情及疫情期間高速公路免費政策影響,公司通行費收入減少;2)旅客出行需求和意願大幅降低;3)疫情管控下,部分線路被要求停運。

建築裝飾:1)公司及公司上下游企業延遲復工復產,導致公司已經承接的業務開工率低;2)疫情的不利預期對公司新業務拓展和承接造成了較大的影響;3)客户回款速度減慢,致使應收款賬齡整體提升,對應計提減值損失增加。

上市公司年報和一季報表現如何?

截至2021年4月30日,全部A股2020年年報以及2021年一季報基本披露完畢。從A股年報和一季度報來看,哪些行業2020年受疫情影響明顯?走出疫情,又有哪些行業業績明顯改善?本篇報吿對A股上市公司2020年年報及2021年一季度報做一個整體梳理。

1、2020年上市公司業績表現如何?

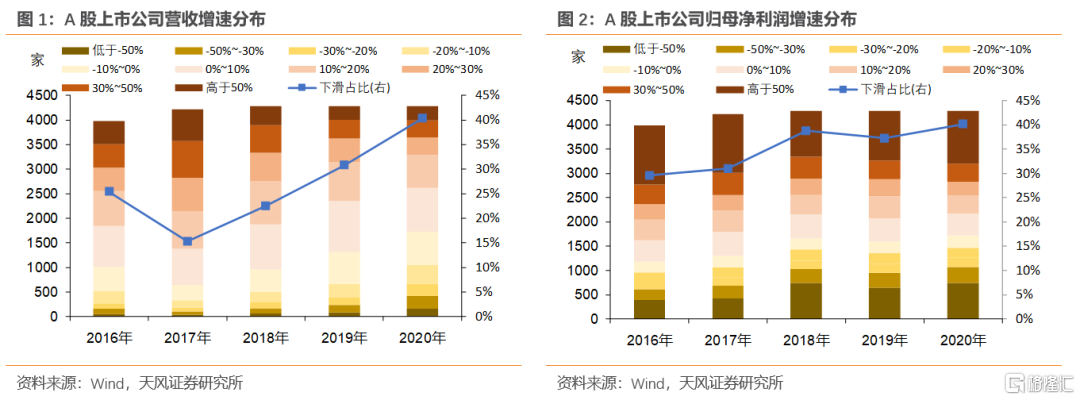

2020年,營業收入下滑的上市公司佔比超過40%,其中下滑幅度超過10%的公司數量明顯高於往年。2017年-2020年,營業收入下滑的上市公司分別有645家、964家、1318家和1729家,佔A股上市公司比重分別為15%、22%、31%和40%。具體來看,營收下滑在10%以內的公司數量同2019年基本持平,但下滑超過10%的公司數量及佔比明顯高於往年。

歸母淨利潤下滑的公司佔比亦有所增加,下滑幅度同去年基本一致。2017年-2020年,歸母淨利潤下滑的上市公司分別有1305家、1662家、1596家和1722家,佔A股上市公司比重分別為10%、17%、15%和17%,近三年佔比漸趨穩定。具體來看,2020年歸母淨利潤下滑的上市公司中,下滑幅度在10%以內以及超過10%的公司佔比基本同2019年一致。

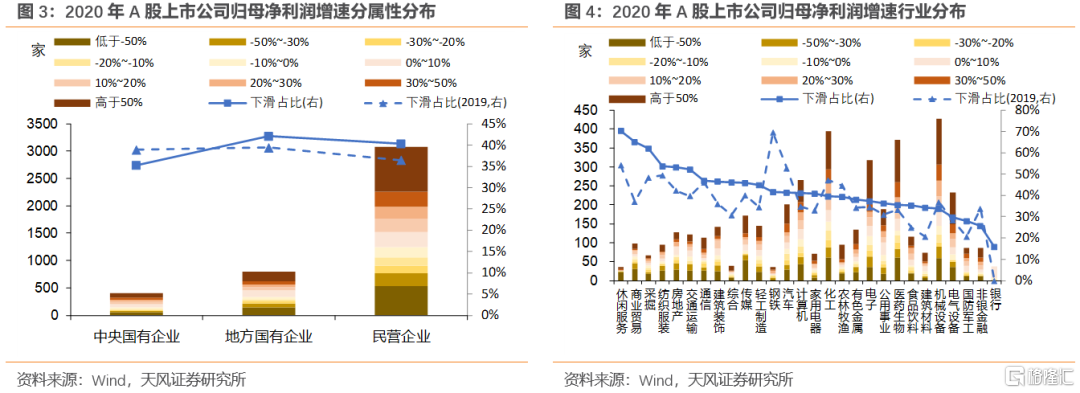

央企業績有所改善,地方國企和民企業績下滑佔比較2019年進一步提高。2020年,央企、地方國企以及民企上市公司中,業績下滑的公司數量分別為143家、337家、1242家,分別佔同類企業的35%、42%、40%。相較於2019年,除央企業績有所改善外,地方國企及民企的業績下滑現象均進一步增加。

超過3/4的行業業績下滑情況較2019年增加,休閒服務、商業貿易等行業業績下滑更為明顯。分行業看,28個行業中,有22個行業2020年業績下滑公司佔比超過2019年;其中,休閒服務、商業貿易、採掘等行業內業績下滑公司佔比超過50%;鋼鐵、汽車、化工等順週期行業行業業績下滑現象較2019年有所好轉(主要系2019年業績下滑較多)。

2、有哪些邊際改善?

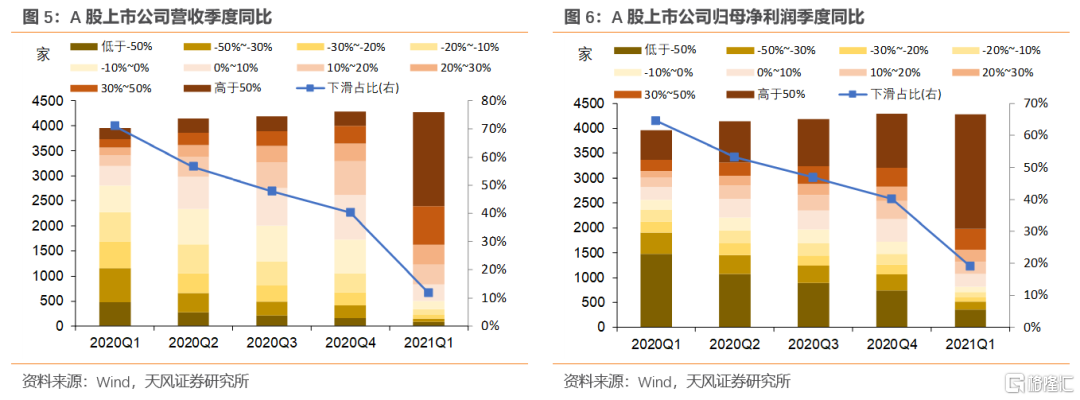

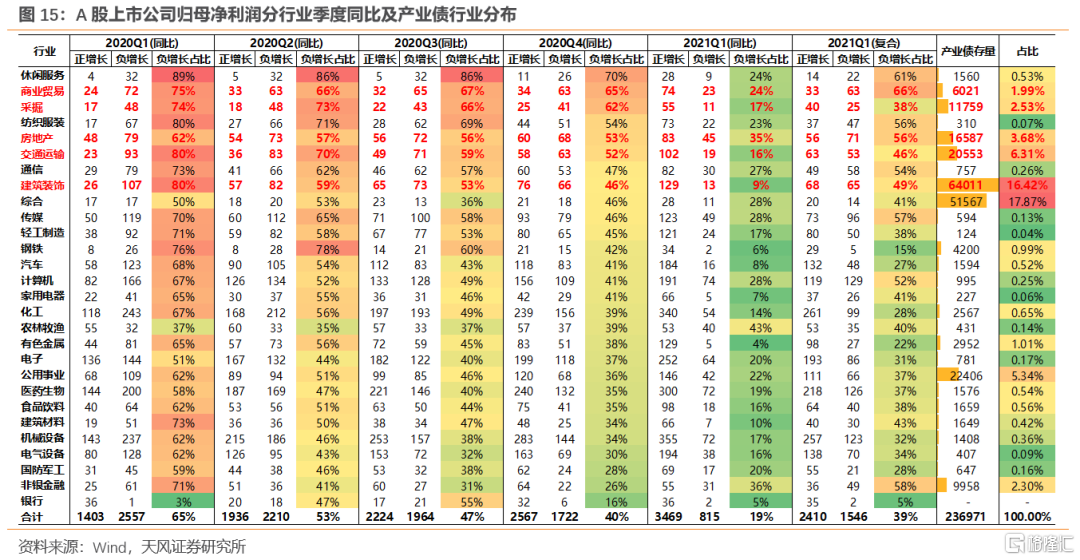

分季度看,疫情影響減弱下,業績逐漸得到改善。疫情影響之下,上市公司2020年一季度業績大幅惡化:2808家(71%)上市公司營收同比下滑;2557家(65%)上市公司歸母淨利潤同比下滑。隨着疫情得到控制,2020年二季度至四季度,業績同比下滑的上市公司數量及所佔比重持續減少。到2021年一季度,營收及歸母淨利潤同比下滑的上市公司僅分別為500家、815家,佔比減小至20%以內。

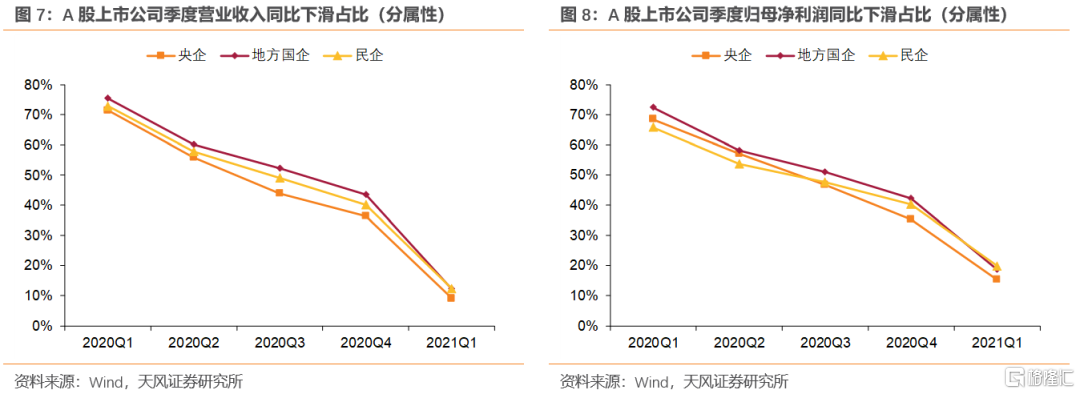

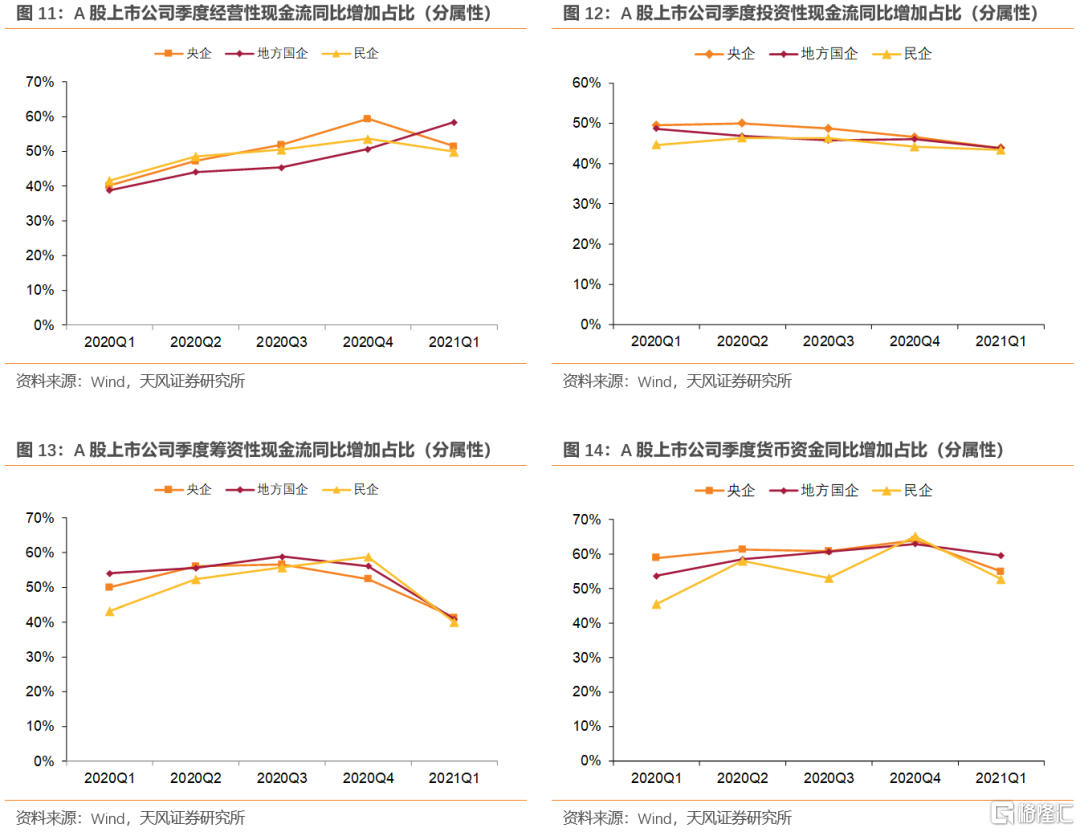

分屬性來看,央企業績邊際改善情況整體好於地方國企和民企。2020年二季度至2021年一季度,央企中營收同比下滑的企業佔比較上一季度分別減少16、12、7、27個百分點,同期地方國企分別減少15、8、9、31個百分點,民企分別減少15、9、9、28個百分點。歸母淨利潤的變化趨勢同營收基本一致。整體來看,央企業績邊際改善要好於地方國企和民企。

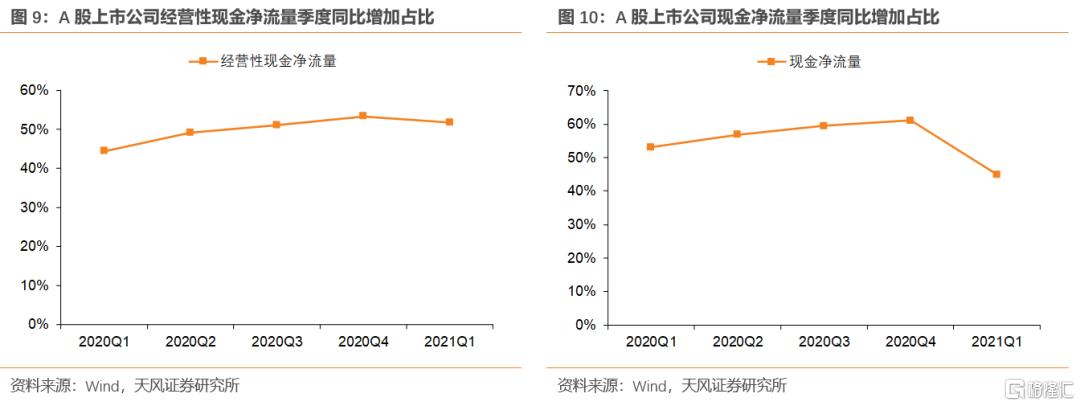

進一步結合現金流來看,2020年二季度以來,上市公司經營性現金流及現金淨流量同比增加的公司佔比總體呈增長趨勢(但2021年一季度同比增加現象有所減少)。故可以發現,走出疫情以來,上市公司的現金流狀況也在持續改善中。

具體來看:

1、央企經營性現金流狀況改善更加明顯,地方國企2021年一季度表現亮眼。2020年一季度以來,央企上市公司中經營性現金流同比增加的企業佔比分別為40%、47%、52%、59%、51%,總體高於地方國企和民企。而2021年一季度有58%的地方國企經營性現金流同比增加,表現好於央企和民企。

2、籌資性現金流整體呈階段性特徵:(1)2020年初,寬鬆的貨幣環境下,央企、地方國企和民企的籌資活動現金淨流入量同比增長比例在不持續增長;(2)永煤以來,上市公司籌資性現金流同比增加比例顯著減少;(3)這其中,地方國企籌資性現金流同比增加比例變化幅度最大,一定程度反映出永煤事件對地方國企的影響更大。

分行業看,多數行業整體業績也在改善,但結構上有所分化。首先,2020年二季度以來,各行業中,業績下滑公司所佔比重總體呈減少趨勢,其中,非銀金融、建築材料、鋼鐵、建築裝飾、電氣設備等行業的年末業績較年初改善明顯(但農林漁牧業、非銀金融業績下滑情況增加)。2021年四季度,各行業業績同比大幅改善(這主要系2020年一季度基數較低),故可通過觀察2021年一季度較2019年一季度業績的複合增長率來分析2021年一季度各行業業績表現:2021年一季度,國防軍工、化工、汽車、有色金屬、鋼鐵等行業業績下滑公司所佔比重較低;而商業貿易、休閒服務、非銀金融等行業業績下滑現象仍較多。

3、重點關注行業的情況

我們重點關注存量產業債規模佔比較高、2020年業績出現大比例下滑的行業,如商業貿易、採掘、房地產、交通運輸、建築裝飾等行業。首先對比該行業內有存量債券主體和無存量債券主體業績表現是否不同;其次對於重點關注行業業績下滑的原因,我們根據上市公司披露業績預吿時披露的業績變動原因進行分析。

3.1 商業貿易

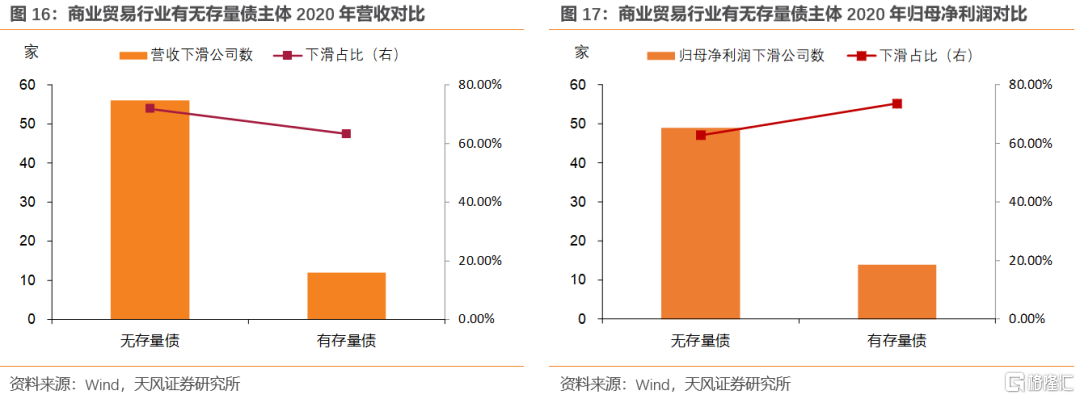

在97家商業貿易行業上市公司中,目前無存量債主體78家,有存量債主體19家。2020年,無存量債主體營收下滑比例要高於有存量債主體,但有存量債主體歸母淨利潤下滑比例要高於無存量債主體。

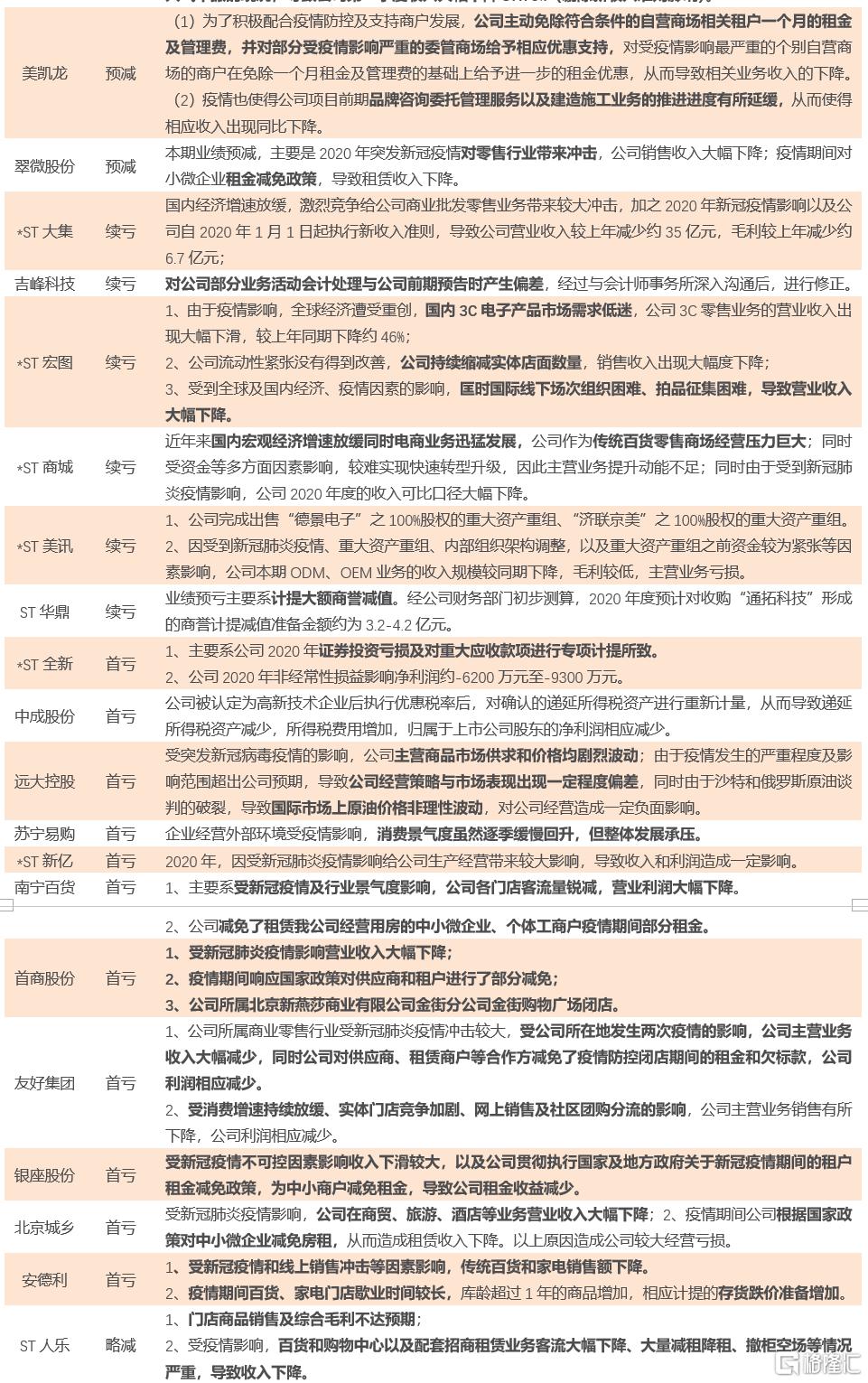

在97家商業貿易行業上市公司中,共有53家披露了2020年業績預吿,其中發佈預減、略減、續虧、首虧等負面業績預吿的共37家。通過梳理上市公司發佈的業績變動原因,商業貿易行業盈利能力下滑主要源於以下幾方面原因:

1、受新冠肺炎疫情影響:

(1)公司旗下門店、商場、超市等被迫關閉、或暫停營業、或客流量大幅減少而導致公司銷售收入減少,業績下滑;

(2)響應國家及地方政府相關政策,公司對商户(特別是一些中小企業)實施減免租金等優惠政策,租金收入減少,導致業績下滑;

(3)實施疫情防控措施等導致相關費用增加。

2、受消費增速持續放緩、行業競爭加劇、線上銷售分流等的影響,傳統線下零售增長乏力,造成公司業績下滑。

3.2 採掘

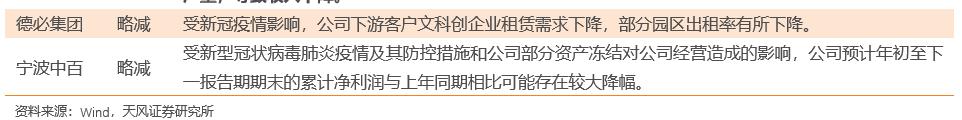

在66家採掘行業上市公司中,目前無存量債主體44家,有存量債主體22家。從主要業績指標來看,2020年,有存量債採掘行業主體無論是在營業收入還是歸母淨利潤,下滑比例均高於無存量債主體。

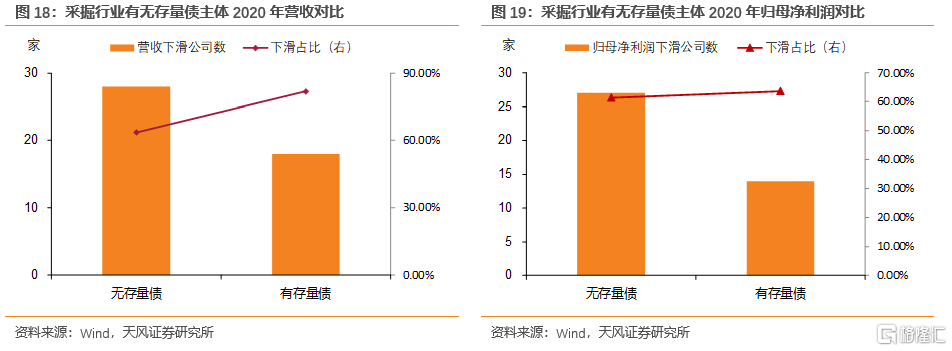

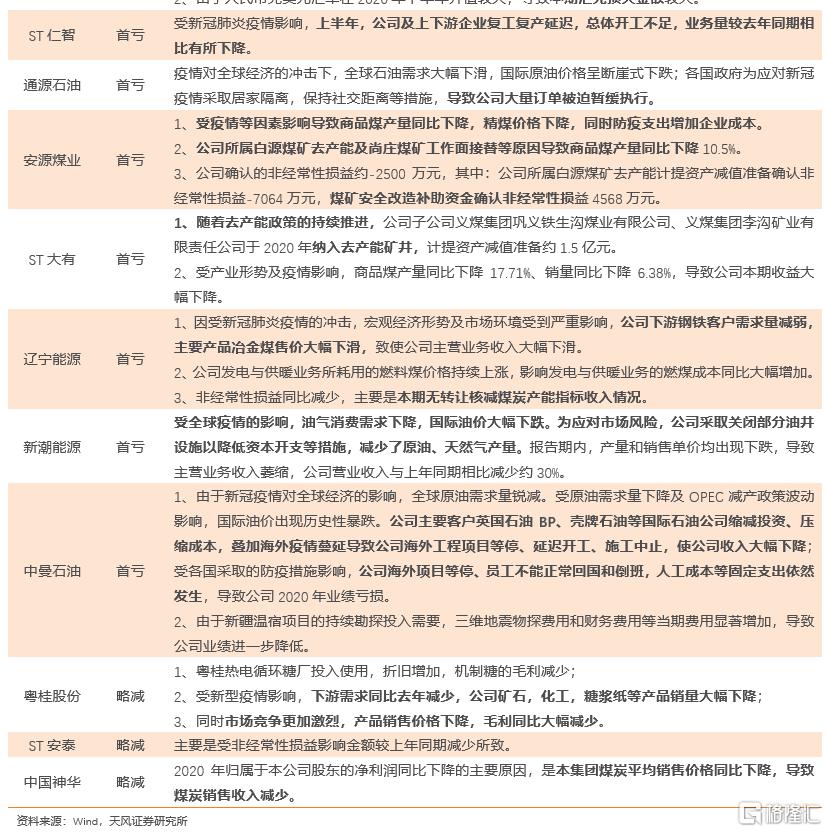

在66家採掘行業上市公司中,共有35家披露2020年業績預吿,其中發佈預減、略減、續虧、首虧等負面業績預吿的共25家。通過梳理上市公司發佈的業績變動原因,採掘行業盈利能力下滑主要源於以下幾方面原因:

1、下游企業復工復產延遲、開工不足、物流受限,使得需求減少,進而導致公司業務量減少,營收下降;

2、疫情、宏觀經濟、產業政策、供需關係等複雜因素影響下,公司主要產品價格下跌,侵蝕利潤;

3、去產能獎補資金收入是公司營收的重要補充,報吿期明顯減少;

4、相關費用、損失的增加:如海外項目停滯下的人員安置費用、防疫支出、去產能計提資產減值準備等;

5、外匯價格波動導致的匯兑損失。

3.3 房地產

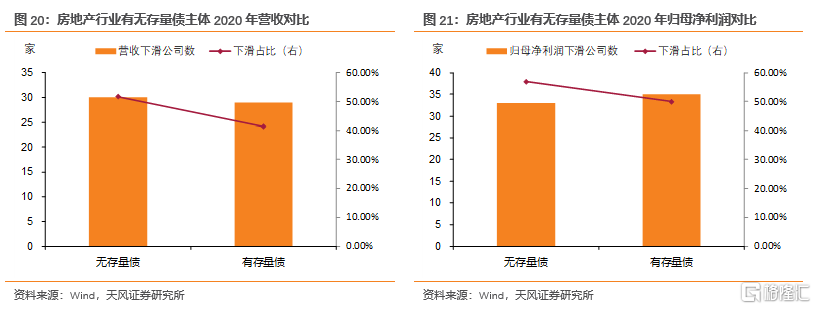

在128家房地產行業上市公司中,目前無存量債主體58家,有存量債主體70家。2020年,有存量債主體的營收下滑數量和比例均低於無存量債主體;從歸母淨利潤來看,有存量債主體歸母淨利潤下滑數量要高於無存量債主體,比例略低。

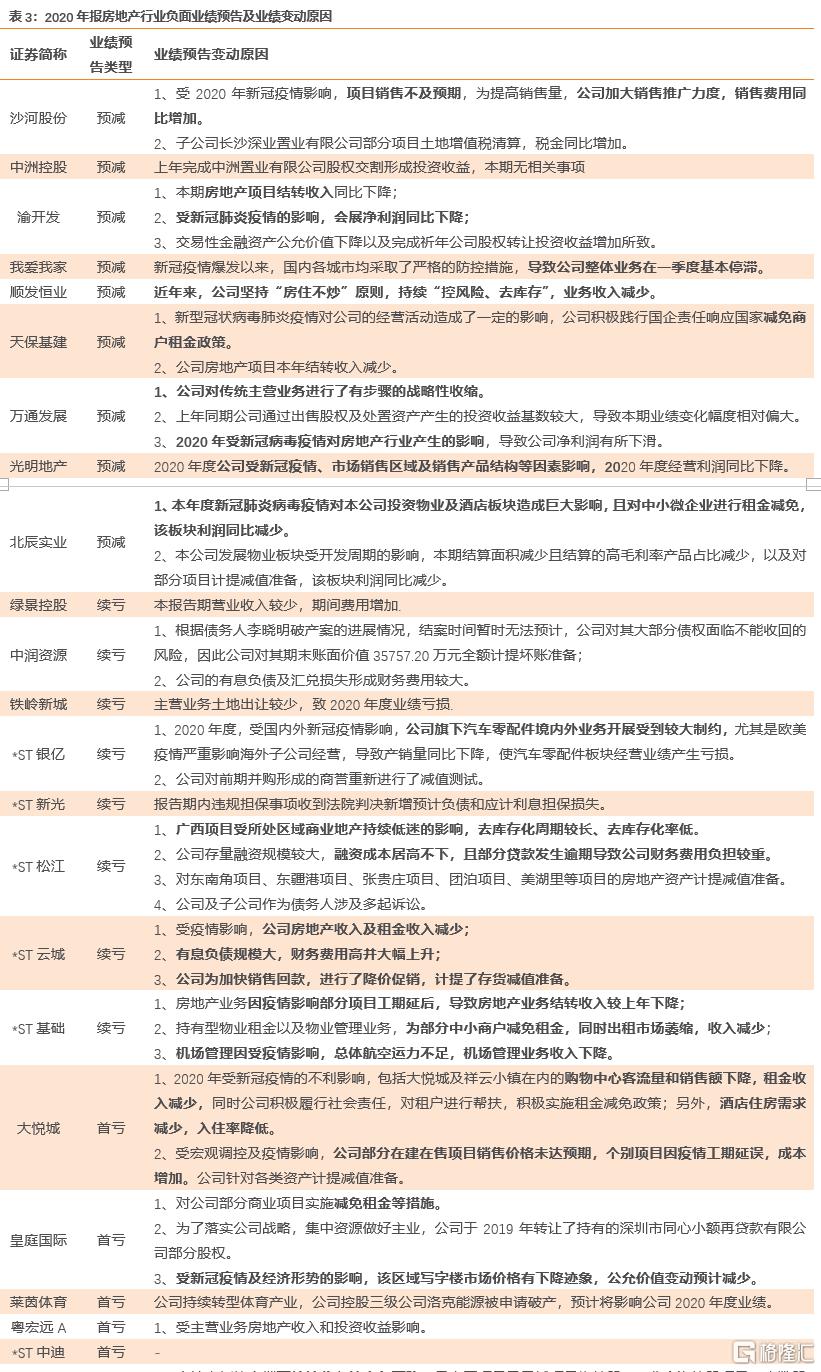

在128家房地產行業上市公司中共59家披露2020年業績預吿,其中發佈預減、略減的負面業績預吿的共36家。通過梳理上市公司發佈的業績變動原因,房地產行業盈利能力下滑主要源於以下幾方面原因:

1、部分房地產項目銷售不及預期,存貨成本增加;或是工程進度緩慢,項目延期,結算收入減少;部分房地產企業為提高銷售量,加快銷售回款,進行降價及其他促銷活動。

2、受項目結轉週期的影響,主要在建項目尚未具備結轉收入條件,導致結轉銷售收入同比減少。

3、部分房地產企業對商業項目減免租金等政策使得租金收入下降。

4、有息負債形成的財務費用較去年同期有所增加。

3.4 交通運輸

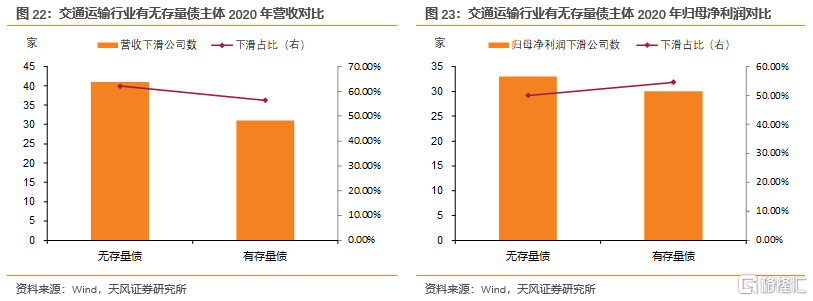

在121家交通運輸行業上市公司中,目前無存量債主體66家,有存量債主體55家。從主要業績指標來看,無存量債主體營收下滑比例要高於有存量債主體,但有存量債主體歸母淨利潤下滑比例要高於無存量債主體。

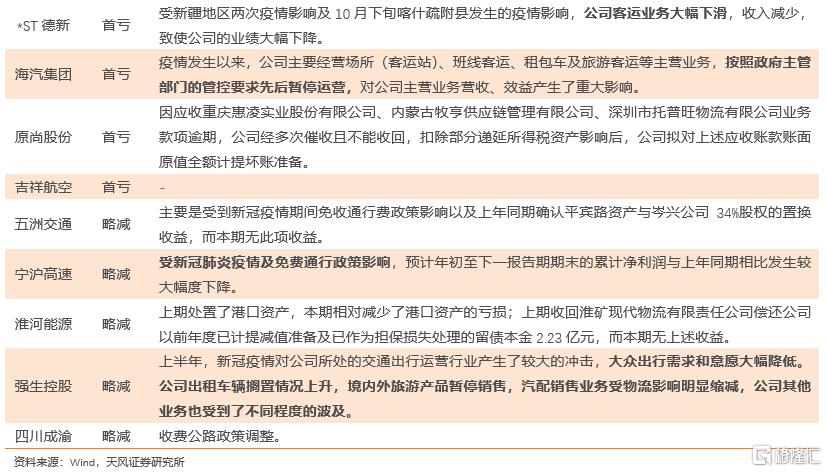

在121家交通運輸行業上市公司中共68家披露2020年業績預吿,其中發佈預減、略減、續虧、首虧等負面業績預吿的共39家。通過梳理上市公司發佈的業績變動原因,交通運輸行業盈利能力下滑主要源於一下幾方面原因:

1、受疫情及疫情期間高速公路免費政策影響,公司通行費收入減少。

2、受疫情影響,旅客出行需求和意願大幅降低。

3、疫情管控下,部分線路被要求停運。

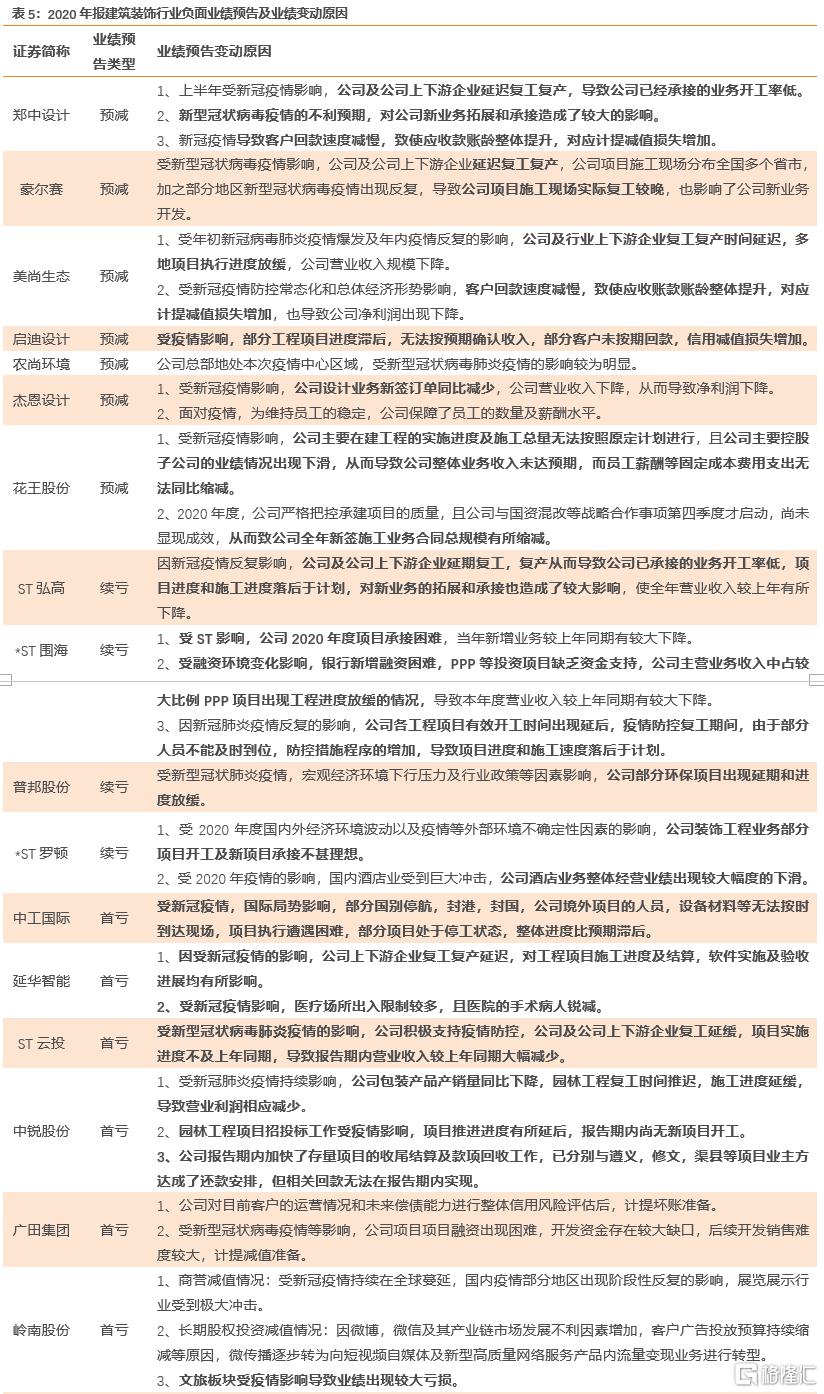

3.5 建築裝飾

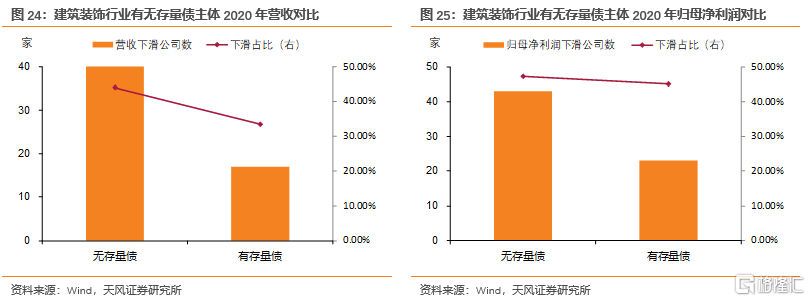

在142家交通運輸行業上市公司中,目前無存量債主體91家,有存量債主體51家。從主要業績指標來看,2020年,有存量債建築裝飾行業主體無論是在營業收入還是歸母淨利潤,下滑比例均低於無存量債主體。

在142家建築裝飾行業上市公司中,共61家披露2020年業績預吿,其中發佈預減、略減的負面業績預吿的共34家。通過梳理上市公司發佈的業績變動原因,建築裝飾行業盈利能力下滑主要源於以下幾方面原因:

1、公司及公司上下游企業延遲復工復產,導致公司已經承接的業務開工率低。

2、疫情的不利預期,對公司新業務拓展和承接造成了較大的影響。

3、客户回款速度減慢,致使應收款賬齡整體提升,對應計提減值損失增加。

4、小結

截至2021年4月30日,全部A股2020年年報以及2021年一季報基本披露完畢。從A股年報和一季度報來看,哪些行業2020年受疫情影響明顯?走出疫情,又有哪些行業業績明顯改善?

整體來看,2020年,營業收入下滑的上市公司佔比超過40%,其中下滑幅度超過10%的公司數量明顯高於往年;歸母淨利潤下滑的公司佔比亦有所增加,下滑幅度同去年基本一致。分企業屬性看,央企業績有所改善,地方國企和民企業績下滑佔比較2019年進一步提高。分行業看,超過3/4的行業業績下滑情況較2019年增加,休閒服務、商業貿易等行業業績下滑更為明顯。

分季度看,疫情影響減弱下,上市公司業績逐漸得到改善;其中,央企業績邊際改善情況整體好於地方國企和民企。結合現金流來看,走出疫情,上市公司的現金流狀況也在持續改善(央企經營性現金流狀況改善更加明顯,地方國企2021年一季度表現亮眼)。分行業看,多數行業整體業績也在改善,但結構上有所分化(國防軍工、化工、汽車、有色金屬、鋼鐵等行業業績下滑公司所佔比重較低;而商業貿易、休閒服務、非銀金融等行業業績下滑現象較多)。

重點關注存量產業債規模佔比較高、2020年業績出現大比例下滑的行業業績變動原因(採掘、鋼鐵等行業中有存量債主體的業績表現整體弱於無存量債主體):

商業貿易:一方面受新冠肺炎疫情影響:1)公司旗下門店、商場、超市等被迫關閉、或暫停營業、或客流量大幅減少而導致公司銷售收入減少;2)公司對商户實施減免租金等優惠政策,租金收入減少;3)公司實施疫情防控措施等導致相關費用增加。另一個方面,也有消費增速持續放緩、行業競爭加劇、線上銷售分流等的因素導致的傳統線下零售增長乏力的原因。

採掘:1)下游企業復工復產延遲、開工不足、物流受限,使得需求減少,進而導致業務量減少;2)疫情、宏觀經濟、產業政策、供需關係等複雜因素影響下,主要產品價格下跌,侵蝕利潤;3)去產能獎補資金收入是採掘類公司營收的重要補充,明顯減少等。

房地產:1)受疫情影響,部分房地產項目銷售不及預期,或是工程進度緩慢,項目延期,結算收入減少,或是部分房地產企業為提高銷售量、加快銷售回款,進行降價及其他促銷活動;2)受項目結轉週期的影響,主要在建項目尚未具備結轉收入條件,導致結轉銷售收入同比減少;3)部分房地產企業對商業項目減免租金等政策使得租金收入下降;4)有息負債形成的財務費用較去年同期有所增加。

交通運輸:1)受疫情及疫情期間高速公路免費政策影響,公司通行費收入減少;2)旅客出行需求和意願大幅降低;3)疫情管控下,部分線路被要求停運。

建築裝飾:1)公司及公司上下游企業延遲復工復產,導致公司已經承接的業務開工率低;2)疫情的不利預期對公司新業務拓展和承接造成了較大的影響;3)客户回款速度減慢,致使應收款賬齡整體提升,對應計提減值損失增加。

一級市場:發行量較上週上升,發行利率整體下降

1、發行規模

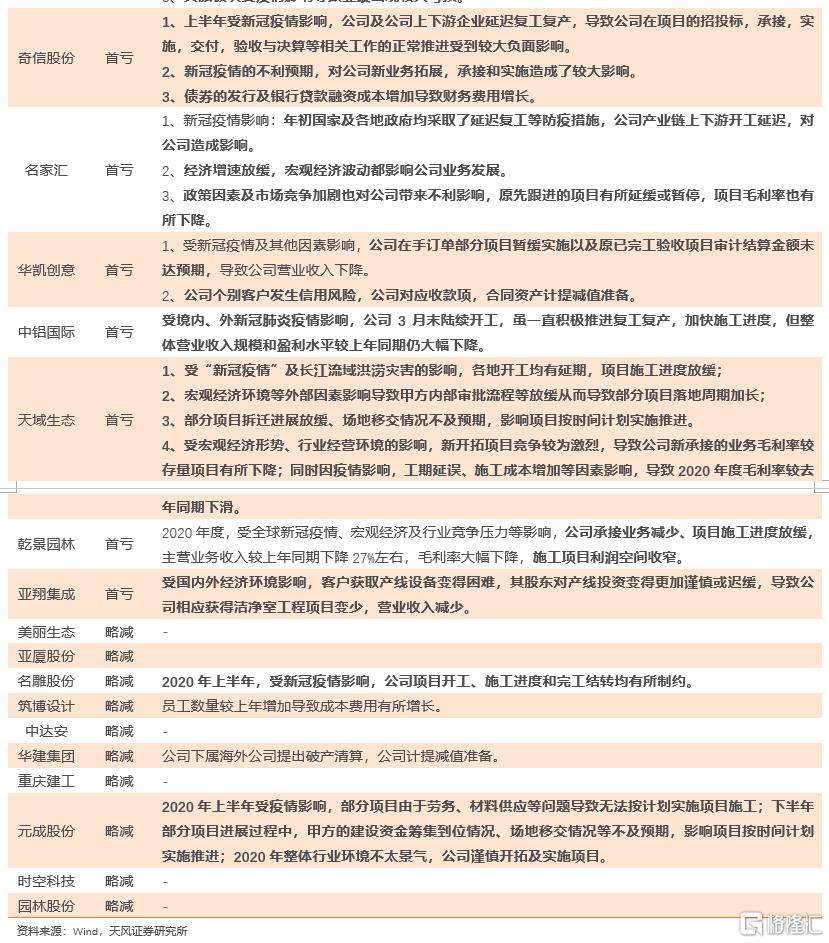

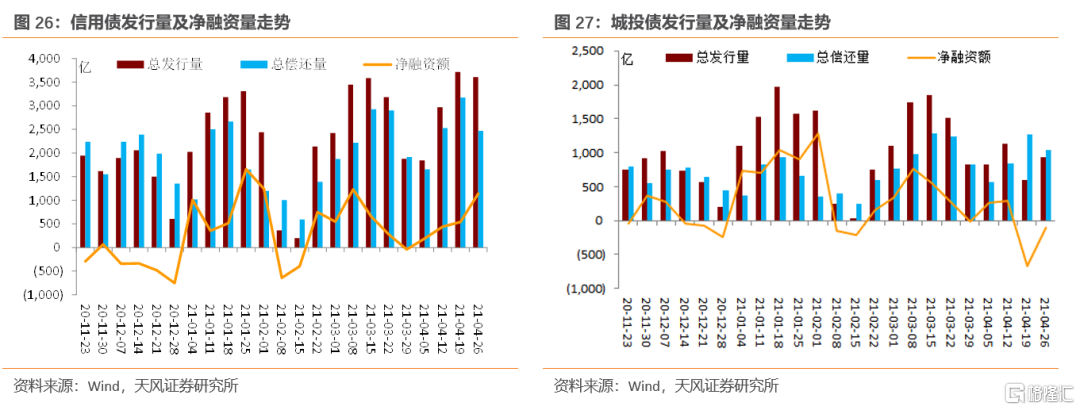

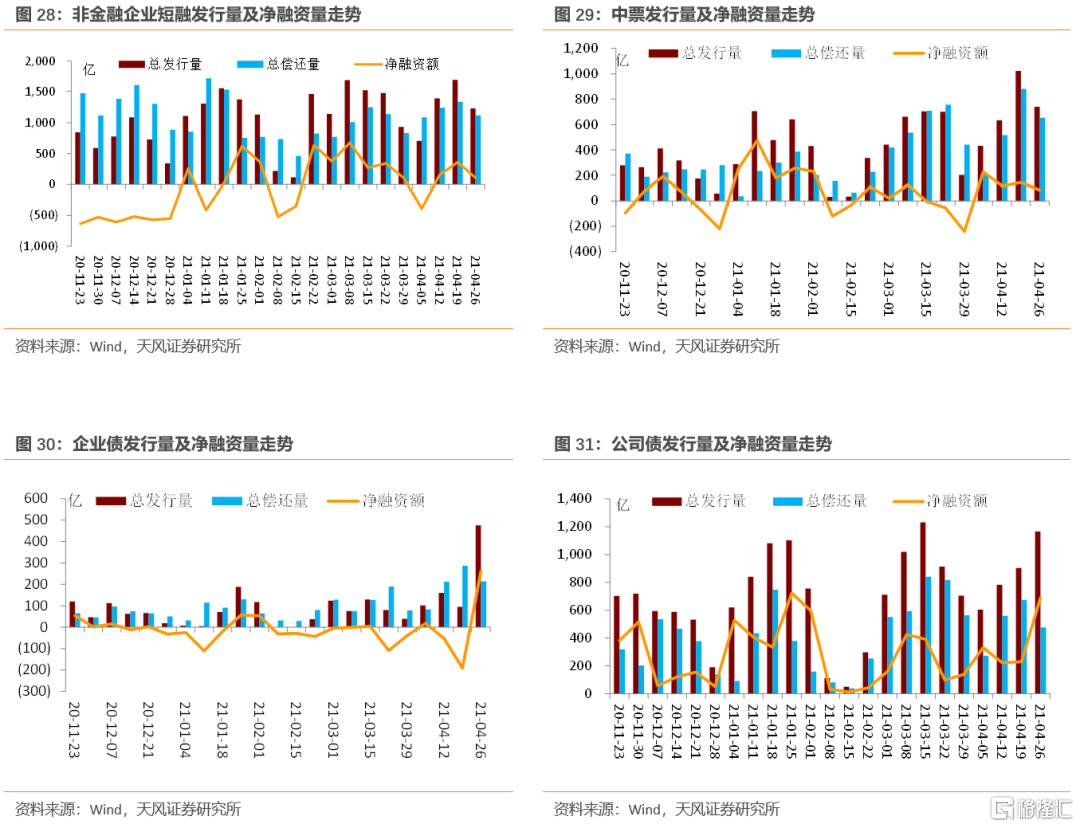

本週非金融企業短融、中票、企業債和公司債合計發行約3607.75億元,總髮行量較上週有小幅度下降,償還規模約2467.69億元,淨融資額約1140.06億元;其中,城投債(Wind分類)發行934.40億元,償還規模約1039.39億元,淨融資額約-104.99億元。

信用債的單週發行量小幅下降,總償還量下降,淨融資額續增。短融發行量較上週下降,總償還量小幅下降,淨融資額減少;中票發行量較上週大幅下降,總償還量下降,淨融資額小幅下降;企業債發行較上週大幅上升,總償還量小幅下降,淨融資額大幅增加;公司債發行量較上週小幅上升,總償還量下降,淨融資額大幅上升。

具體來看,一般短融和超短融發行1226.7億元,償還1123.5億元,淨融資額103.2億元;中票發行740.6億元,償還654億元,淨融資額86億元。上週企業債合計發行475.7億元,償還213.997億元,淨融資額261.71億元;公司債合計發行1164.75億元,償還475.75億元,淨融資額689億元。

2、發行利率

從發行利率來看,交易商協會公佈的發行指導利率整體下行,各等級變動幅度在-14-0BP。具體來看,1年期各等級下降1-6BP;3年期各等級下降0-7BP;5年期各等級下降1-6BP;7年期各等級下降1-3BP;10年期及以上各等級變動-14-0BP。

二級市場:成交量小幅上升,收益率較上週整體下行

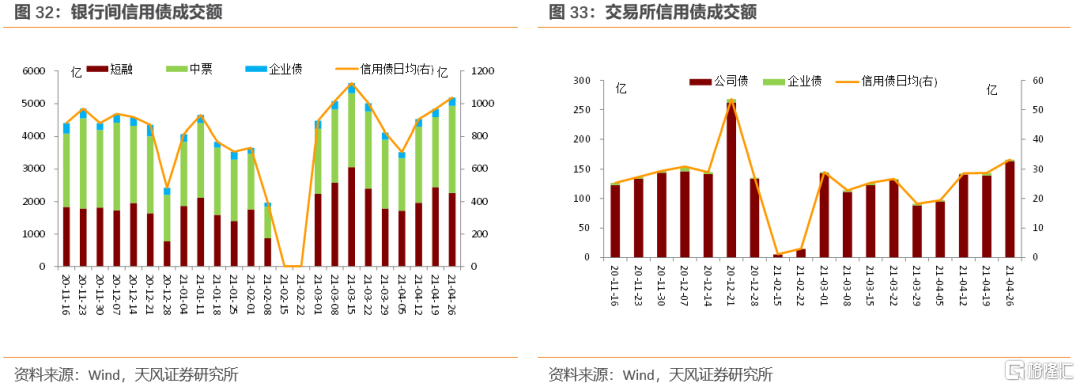

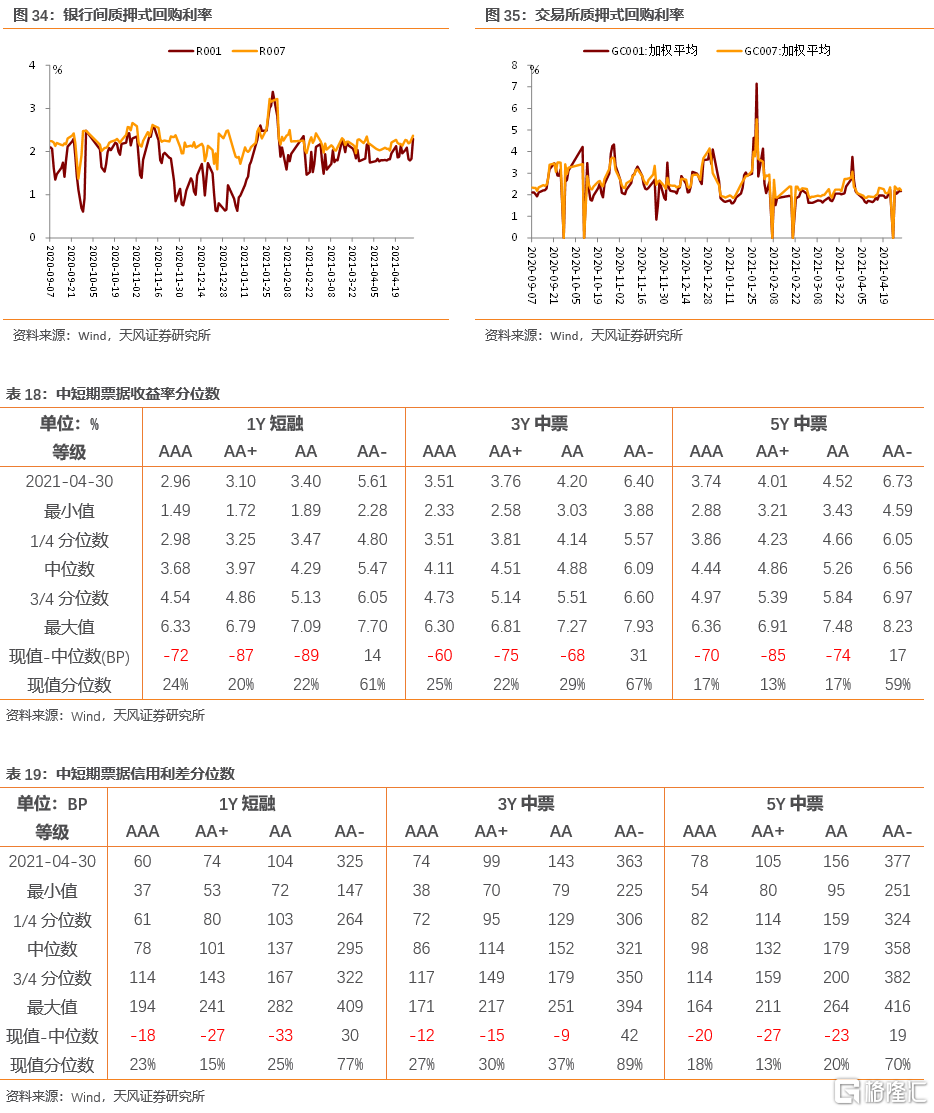

銀行間和交易所信用債合計成交5328.77億元,總成交量相比前期小幅上升。分類別看,銀行間短融、中票和企業債分別成交2268.09億元、2662.47億元、254.5億元,交易所公司債和企業債分別成交163.74億元和2.58億元。

1、銀行間市場

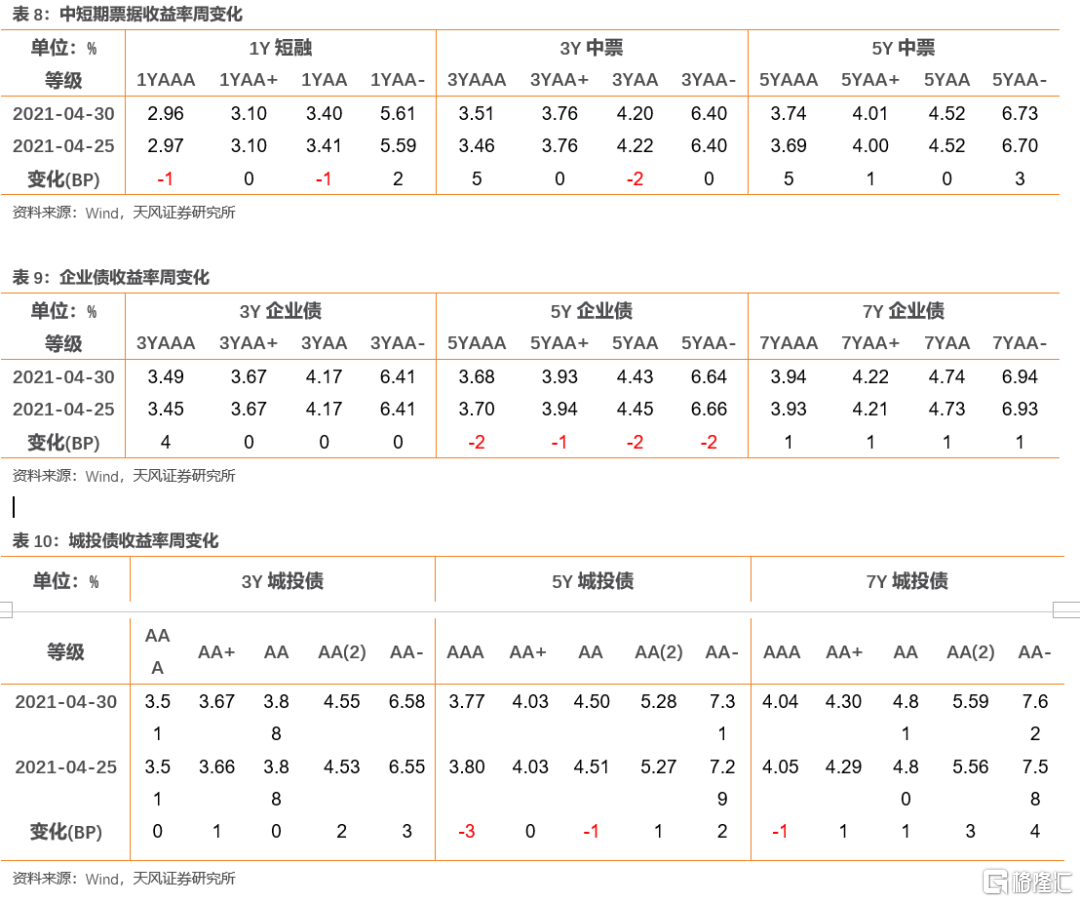

利率品現券收益率整體下行,部分上行;信用債收益率整體上行,部分下行,信用利差部分均擴大;各類信用等級利差部分縮小,部分擴大。

利率品現券收益率整體下行,部分上行。具體來看,國債收益率曲線1年期下行3BP至2.36%水平,3年期上行2BP至2.77%水平,5年期下行2BP至2.96%水平,7年期下行2BP至3.13%水平,10年期下行2BP至3.16%水平。國開債收益率曲線1年期下行4BP至2.48%水平,3年期上行1BP至3.12%水平,5年期下行3BP至3.28%水平,7年期下行2BP至3.44%水平,10年期下行2BP至3.54%水平。

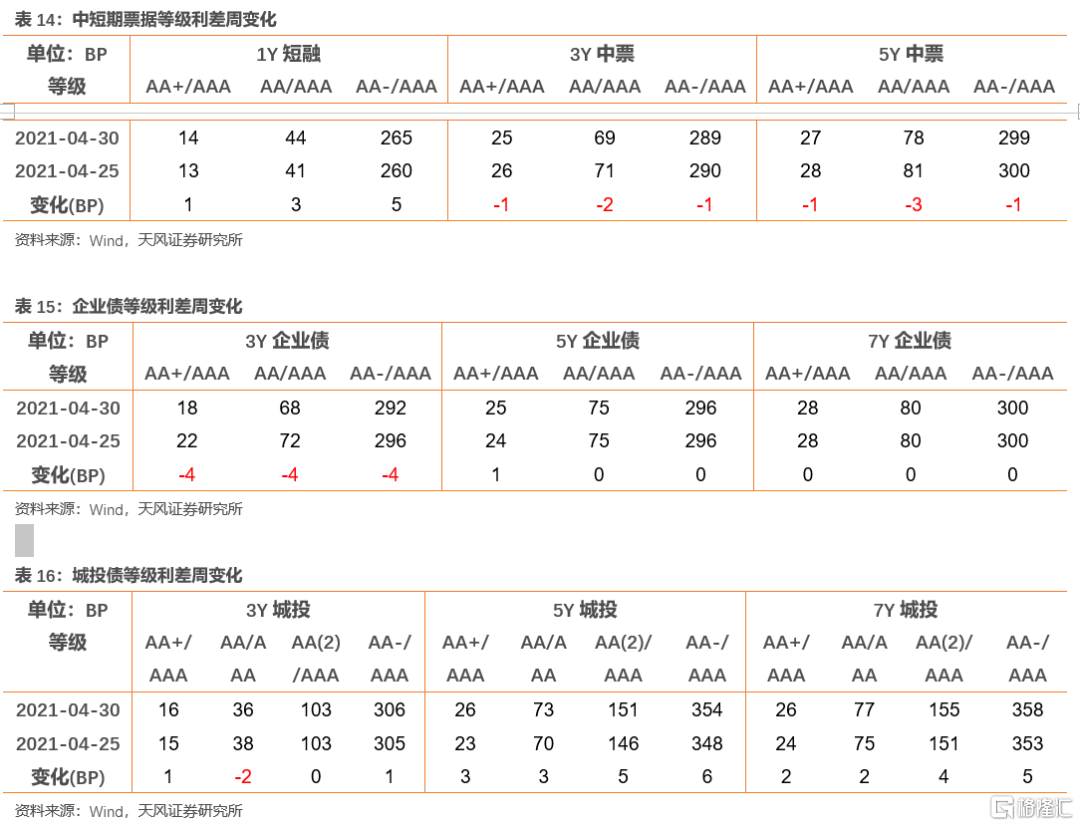

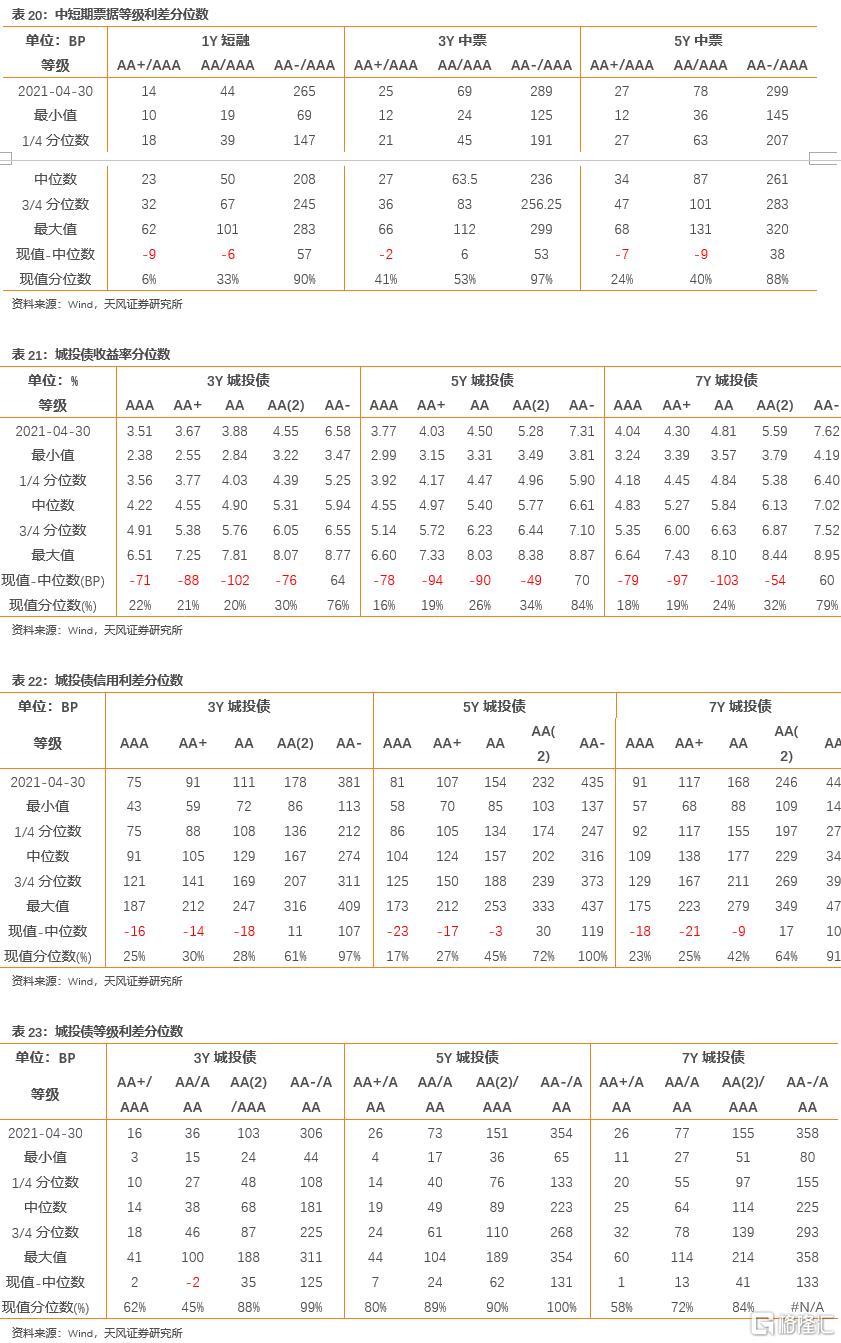

信用債收益率整體上行,部分下行。具體來看,中短期票據收益率曲線1年期各等級收益率變動-1-2BP,3年期各等級收益率變動-2-5BP,5年期各等級收益率上行0-5BP;企業債收益率曲線3年期各等級收益率上行0-4BP,5年期各等級收益率下行1-2BP,7年期各等級收益率均上行1BP;城投債收益率曲線3年期各等級收益率上行0-3BP,5年期各等級收益率變動-3-2BP,7年期各等級收益率變動-1-4BP。

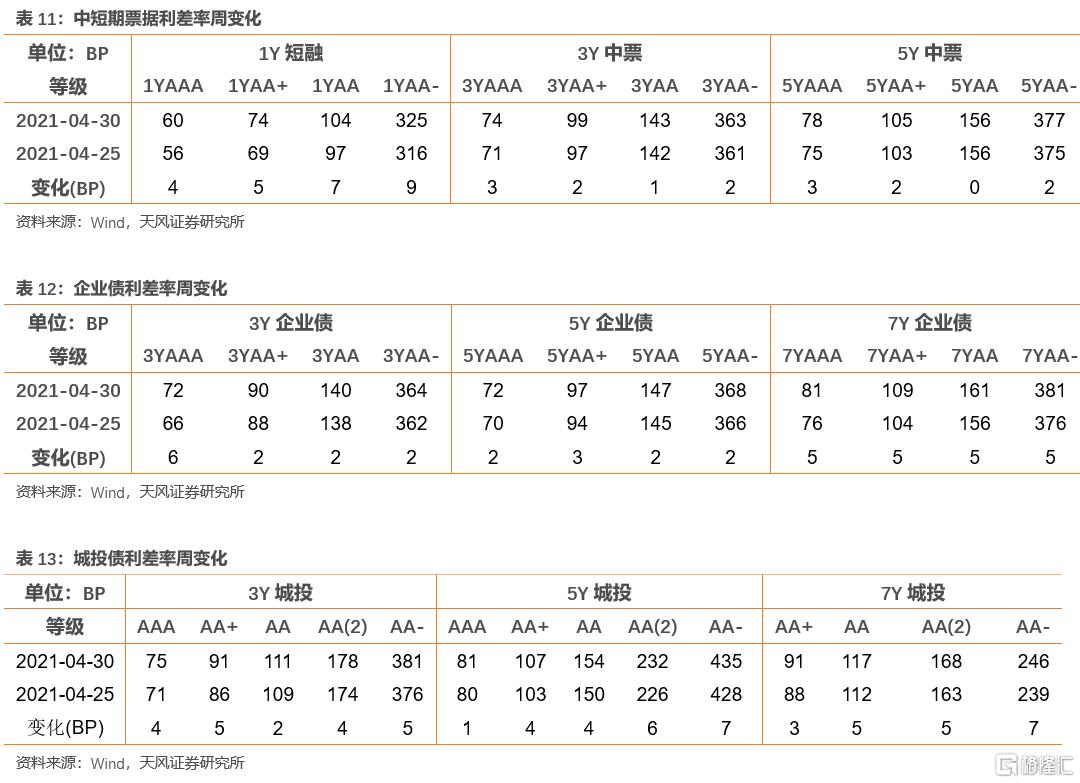

信用利差部分均擴大。具體來看,中短期票據收益率曲線1年期各等級信用利差擴大4-9BP,3年期各等級信用利差擴大1-3BP,5年期各等級信用利差擴大0-3BP;企業債收益率曲線3年期各等級信用利差擴大2-6BP,5年期各等級信用利差擴大2-3BP,7年期各等級信用利差擴大5-5BP;城投債收益率曲線3年期各等級信用利差擴大2-5BP,5年期各等級信用利差擴大1-7BP,7年期各等級信用利差擴大3-7BP。

各類信用等級利差部分縮小,部分擴大。具體來看,中短期票據收益率曲線1年期AA+、AA和AA-較AAA等級利差擴大1-5BP,3年期等級利差縮小1-2BP,5年期等級利差縮小1-3BP;企業債收益率曲線3年期AA+、AA和AA-較AAA等級利差均縮小4BP,5年期等級利差擴大0-1BP,7年期等級利差均保持不變;城投債收益率曲線3年期AA+、AA和AA-較AAA等級利差變動-2-1BP,5年期等級利差擴大3-6BP,7年期等級利差擴大2-5BP。

2、交易所市場

交易所公司債市場和企業債市場交易活躍度稍有下降。企業債淨價上漲家數大於下跌家數,公司債淨價上漲家數小於下跌家數;總的來看企業債淨價上漲199只,淨價下跌154只;公司債淨價上漲199只,淨價下跌598只。

附錄

風險提示

經濟環境惡化、政策調整超預期、海外疫情超預期

報吿來源:天風證券股份有限公司

報吿發布時間:2020年 5 月 5 日

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。