前段時間廣汽的“石墨烯電池“消息一公開,一度將廣汽股價推上高位,但深挖之後可知,”8分鐘快充“的理念其實跟電池高能量密度相違背,兩者魚和熊掌,不可兼得。廣汽股價之後的接連跳水也是意料之中。

撇開快充,固態電池的量產可能只是五年甚至更遠的遠期夢想,固態下正極體系不會有革命性的變化,當下分庭抗禮的仍然是磷酸鐵鋰和三元電池。2020年國內第四季度動力電池13Gwh的裝機量裏,磷酸鐵鋰佔比第一次超過三元,達到53%。在磷酸鐵鋰的強勢猛攻下,是不是三元的路會越走越窄呢?

不盡然,今天我們來聊聊三元高鎳龍頭公司——容百科技(688005.SH)。

這是一家怎樣的公司?

容百科技成立於2014年,於2019年登陸科創板,主營三元正極及前驅體,是國內首家實現高鎳 NCM811 大規模量產的正極材料企業,並在全球範圍內率先將高鎳 NCM811 產品應用於車用動力電池,技術大幅領先同行。

由於前驅體技術壁壘高,NCM811工藝難度大,單體能量密度可以達到 260wh/kg,成組可以達到 180wh/kg,相較 NCM523 產品能量密度可以提升25%,高鎳三元成為主流車企的選擇,各大主機廠的加入進一步推動高鎳趨勢。

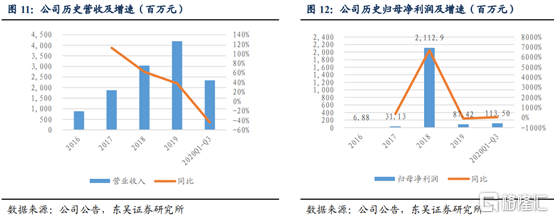

2020 年上半年容百受國內外疫情影響較大,20H1 實現營業收入 12.3 億元,同比下降 36.80%。但是三季度經營明顯好轉,20Q3 營業收入 11.14 億,環比增長 92.4%;歸母淨利潤 0.59 億,同比增長 33.59%,環比增長 103.4%,四季度大概率可以恢復到正常水平。

圖表來源:東吳證券

需求量和出貨量如何?

從需求端來看,鑑於全球長期電動化趨勢不變,高鎳正極需求會持續上漲。預計2021年全球正極需求為68萬噸,其中三元正極材料需求為43萬噸,複合增速達到 35+%。撇開海外27萬噸三元正極需求,國內需求為15萬噸。

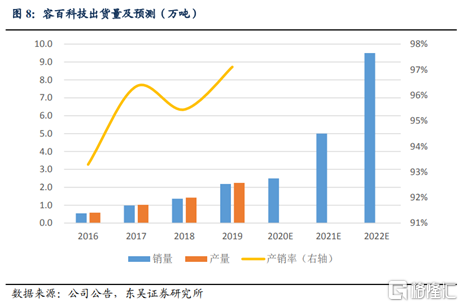

從自身供給端,2017年-2019年容百出貨量一直穩定增長,分別為0.98/1.36/2.19 萬噸,增速 80%/38%/61%。受疫情拖累,預計 20 全年出貨預計 2.5 萬噸左右,同比增速 10-15%。21年產能與訂單同步落地,預計產能10萬噸,出貨分別可達 5萬噸,同比增長 101%。

圖表來源:東吳證券

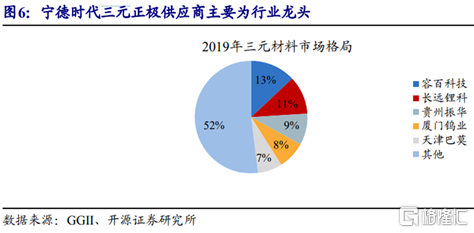

從市佔率來看,容百與當升科技、長遠鋰科處於正極材料第一梯隊,19 年國內三元材料市佔率第一,佔比13%,核心產品NCM811市佔率超過 50%。隨着需求量增加和產能釋放加速,三元行業會變得更加集中,CR5的市佔率有望進一步加強。

圖表來源:開源證券

大客户有哪些?

容百19 年前五客户佔比達到 80.9%,客户集中度提升28%。目前公司第一大客户為寧德時代,另外力神、中航鋰電、孚能、億緯鋰能、SK 等均為重要客户。

合作關係中,容百深度綁定寧德,獲得超越行業的增速。公司 2016 年通過寧德時代認證,實現小批量供貨。由於技術實力強,寧德時代 NCM811 正極唯一供應商是容百科技。預計出貨佔比超過 60%,20 年供貨預計在 1.5 萬噸以上。

21 年寧德預計NCM811出貨20Gwh,對應三元正極需求3.2 萬噸。

公司全面覆蓋國內一二線客户,並開始滲透海外主流電池企業,客户的快速擴產將使容百充分受益。

小結

磷酸鐵鋰的趨勢回潮促使新能源汽車電池的技術改進加速,無論是現有的技術還是未來可能出現的技術,行業競爭只會越來越激烈。高鎳電池能夠提供更多的能量密度,緩解消費者的續航焦慮,它仍然是長期趨勢。2021年NCM811電池滲透率會進入加速提升階段,公司作為三元高鎳龍頭,目標已經十分明確。

預計2020-2022年預計歸母淨利1.8/5.5/9.1億,同比增長107%/205%/64%,對應 PE 為 132x/43x/26x。容百科技現在市值300億,還有很大的上升空間。公司 21 年新增產能爬坡完成,且新增海外訂單增量較大。公司定位中高端,技術領先,長期競爭力強勁。儘管近期A股調整,短期的市場波動並不會影響龍頭公司的發展,容百科技值得持續關注。