從1998年公募基金行業創立以來,這23年的歷程,有一位重要的見證者和參與者——史博。史博,現任南方基金副總經理兼首席權益投資官,從1998年加入公募行業,史博的職業生涯,伴隨着中國公募基金歷史的全部。更重要的是,從加入公募基金到今天,仍然奮鬥在投研第一線。

此外,史博也是少數經歷過2007到2008年和2014年到2015這兩輪牛熊急轉行情的公募基金經理。同樣經歷過兩輪牛熊,並且多年平均年化複利能夠超過15%的基金經理,除了史博,還有朱少醒、董承非、楊明、程洲等。

2008年大熊市,公募基金大範圍投資收益為負,但史博當時所在的基金公司(當時名稱泰達荷銀,現在的泰達宏利),虧損最少,甚至拿下當年股票基金投資冠軍。2015年大股災,史博管理的南方新優享全年賺71.36%,南方績優成長A全年賺59.49%。

那麼,是什麼樣的投資策略使得史博可以在A股這個環境中保持如此優秀的業績,又是什麼樣的性格與心理讓史博在公募基金這個行業持續做下去?面對已經持續了兩年的牛市行情,2021年A股怎麼看?

今天,讓我們帶着這些問題,去了解南方基金明星投資經理——史博。

1

重視企業經營發展趨勢

史博在一次採訪中説,自己屬於價值派中“GARP”風。

GARP,英文Growth At a Reasonable Price的首字母組合,意思即為“以合理的價格買入成長”。

A股現在逐漸在往長期投資走,但過去大多數投資者的行為頗為短期,市場波動不是跟着企業的經營趨勢來波動的,而經營趨勢往往持續的時間會比較長。

最好的趨勢,一定是行業趨勢跟公司趨勢的結合。看經營趨勢一定是看三到五年,反倒是短期的、一年的經營趨勢,不容易看清楚。

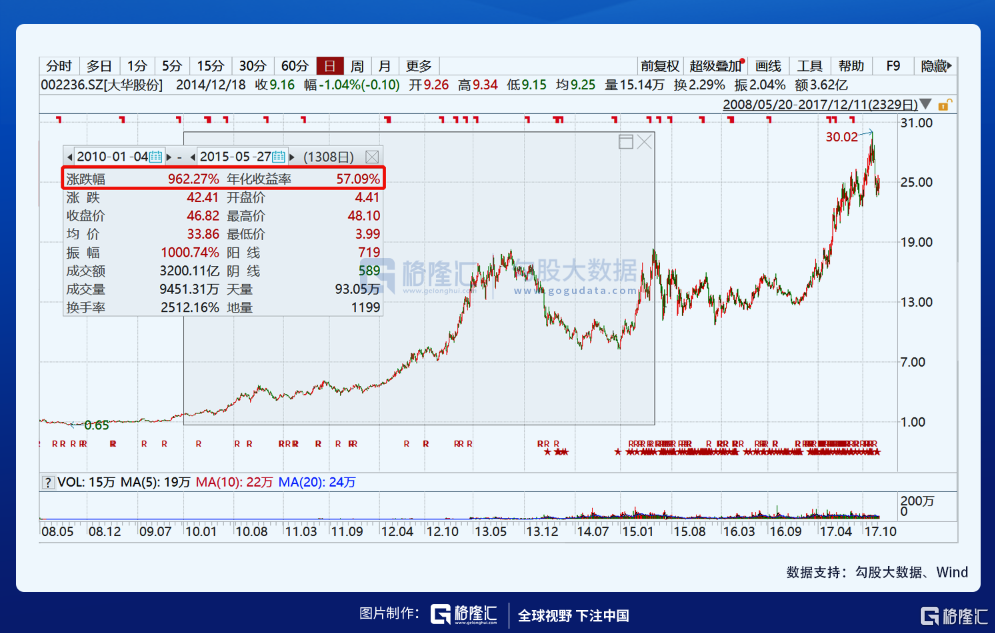

例如,2010-2014年這5年間史博重倉大華股份,單隻股票的收益接近10倍,正是出於這樣的邏輯。

當時,中國許多城市發生了幼兒園安全事件,安裝攝像頭成為剛需,造成了一波攝像頭普及潮。

在史博看來,剛需推動的需求,是最強的需求。而大華股份是這一波攝像頭普及的供給方。

於是,股價翻了10倍。

事後,史博對這一波賺錢機會的回顧,歸結為兩個字:運氣。

雖然史博謙虛的把這筆成功的投資歸結為運氣,但是,當機會來臨的時候,怎樣憑藉對投資方法論的應用把握,抓住這波機會,就顯得非常重要的。顯然,史博的策略是有效的。

史博喜歡在心態上和主流大眾觀點保持差距,喜歡追求優秀公司的長期正向發展趨向。

在史博看來,很多公司的經營發展,其實都有很強的週期性,要用週期的眼光看待成長。要尊重與發現公司長期發展趨勢的客觀規律。

“看一個公司的成長,如果用週期眼光看,能把產業週期把握地更清楚,尤其是能把它的股價驅動因素把握地更清楚。”

事實上,產業週期是眾多經濟週期中幅度比較大、時間跨度比較長的週期。

對於當下,史博認為,新的東西無非分為兩類:一類是消費潮流變化帶來的新東西,也就是人們所謂的“消費升級”;另一類是技術變化帶來的新東西,所謂“新科技革命”。

對於處在這樣級別的正在興起週期趨勢中的公司而言,投資期一定不是一年、兩年,而是三年五年,甚至更久。

例如,對於目前而言,史博認為,新能源汽車的普及推廣以及能源革命,就是一個正在興起的產業週期。這種級別的週期,一旦興起,就會維持很多年,其中所包含的公司,便可以為投資者提供重大收益來源。

對於這一波趨勢能持續多少年,史博做出這樣的推斷:

“也許最後不是60%、70%的車用新能源,哪怕只有20%的車是用電池造的,對現在整個行業的影響都不是三年、五年,三、五年都造不了20%車用電池。……”

因此,這就是一個確定性的趨勢。

2

如何控制波動?

在公募基金做投資經理之前,史博曾在中國人壽資產管理有限公司負責投資。險資的投資經理使得史博對待投資,有一種超越於公募之外的視角。

公募基金喜歡比排名,而保險公司的核心是絕對收益;不但希望有絕對收益,還希望收益越平穩越好:最好是一條平緩向上的斜線。因為來回波動,對保險企業財務報表損害很大。

基於對絕對收益的關注,史博形成了一套倉位管理的思想。

首先,建倉初期,相對低倉位可以控制波動,逐步積累收益後再加大倉位,有利於讓客户賺到錢。

其次,不同的時期,處於市場主流偏好區的一些核心品種,波動性相對小一點,尤其是偏消費類的,相對偏穩定。

第三,股票倉位控制在75%到85%之間的舒適區。即使是行情非常火爆的時候,倉位也沒有超過85%的。

在史博看來,這個倉位,調倉會比較容易。如果倉位太滿,調倉意味着必須賣出一部分股票,賣多少才能對應買多少,這限制了基金經理的操作空間。而保留一定的現金,當加倉機會出現時,哪怕不賣股票,也能先加上去;而後面等到合適的時機再賣。留出來一個時間差。

此外,留有一定比例的現金,面對重大申購贖回,應對起來也比較容易。

事實上,倉位適當降低,投資反而可以集中。例如倉位加到90%之後,波動性會加大,這時候如果想控制波動性,反倒還要分散。

史博説:這兩年普遍是結構性機會,80%的倉位跟90%的倉位,在我看來不是很重要,更重要的還是結構。

打個不恰當的比方,這就好比在高速公路上開車,如果動輒把速度提到一百三四,那麼出現一點路況就要減速,頻繁“踩剎車”,乘客也會不舒服;而有經驗的老司機往往把速度維持在90-110的範圍,這樣能夠輕鬆應對各種路況,不必頻繁加減速,乘客也比較舒服。

此外,史博還有一個習慣,當淨值在1.1以內時,會嚴苛地追求絕對收益。這做法有點類似私募的打法,重視安全墊。

這對於在淨值為1附近買入基金的客户,可以看做是一種承諾。畢竟,沒有淨收益,投資者為什麼要買基金?2018年初大量基金成立,隨後市場“撲街”,不少基金雖然跑贏了大盤,但依然破發。“熊市”,把錢放在口袋裏就跑贏大盤了,幹嘛要買基金?

面對這樣的靈魂拷問,恐怕也只有史博這樣有20年從業經歷,A股幾輪重大牛熊切換一場不落的“老司機”,才能給出客户滿意的答案。

至於沒有有人1.3買入,回撤到1.2?

史博表示説:這我沒辦法。但是,最起碼,在1到1.1之間,我會控制地很嚴格。

而如何做到在淨值1和1.1之間嚴格控制回撤?這就要求必須要有嚴苛的倉位管理。

在基金成立初期的時候,對倉位控制相對比較嚴格。新基金建倉都是根據淨值來,如果淨值在1.03以內,建倉期內,倉位很難超過30%。

1.03的淨值,30%的倉位,即便所有持倉都跌10%,淨值還能維持在1塊錢。大多數情況下,市場沒這麼大的波動,即便有這麼大波動,如果只是臨時的,由於有70%的現金,底部可以加倉攤低成本,比較靈活。

以30%的倉位面對暴跌,心裏一點兒也不害怕,因為暴跌的時候,多加一點兒,最後彈回來的效果更快。如果以80%的倉位,操作彈性會大大受限。

3

2021怎麼看?

對於2021年,史博的判斷可以概括為3句話:

(1)增量資金會繼續

(2)分化會繼續

(3)適當降低收益預期

首先,2020年與以往A股最大的不同就是,就是無論從機構投資者自身,還是很多客户對機構投資者的信心都是出現了明顯的提升,股票在大類資產配置中起到越來越重要的支點作用。

過去很多投資者都抱着一種炒股的心態,而不是從理財資產配置的角度把錢放到股市中來。2020年開始,即越來越多投資者開始從資產配置的角度參與股票市場。這背後是中國居民理財觀念的轉變。

由於中國政府對房地產的限制,以往買房抗通脹的策略面臨轉變,同時銀行理財與餘額寶的收益越來越低,眾多因素把資金推向股市,居民對股票的態度由“炒股票”變為“買股票”,以及買基金。一字之差,意義很大。

2021年,這個趨勢會繼續保持,居民的理財資金流入股市,成為A股市場長期穩定入市資金的來源。

其次,2020年A股最大的特徵是分化,2021年,這個趨勢仍然會維持。分化體現在三個方面:第一是行業之間的差異,銀行地產表現平平,而科技醫藥消費漲勢迅猛;第二是行業內的頭部和尾部企業差異巨大;第三是機構和個人投資者的收益差異巨大。第三點尤為引人警醒。

2020年很多公募獲得了很高的回報,但是也有很多個人投資者在炒股上沒賺什麼錢,差異分化大。

這種差異性的本質原因是市場的前端建設比較好,科創板的推出,隨後創業板註冊制改革,在引進科技類公司,創新類公司上來講已經有了很大突破。同時監管層也明顯對上市公司的處罰力度,如信息紕漏,欺詐行為的處罰力度明顯加強。

但是,A股目前退市制度仍不完善,一些“垃圾公司”退市還沒有實現。對於機構投資者而言很多上市公司其實已經從機構投資者的名單中刪掉了,相當於在機構投資者心中已經退市了。而可能散户看到這些股票可能很便宜,還沒漲,就介入了。這樣的話使得散户收益可能就不是很理想。在現行退市機制下,這種“散户”與“機構”之間的分化情況還會持續。

這也提供了另一種投資思路,專業的事交給專業的人,散户怎麼操作才能超過基金?將來恐怕是越來越難了。

對於2021年的收益率,史博認為,要適當降低收益預期。

過去兩年股票及混合類的公募基金大概年化的平均收益率有40%左右。過去兩年收益這麼高,是大類資產配置向權益市場轉移,加上優質的上市公司起初的供給不是很足,有一個估值提升的過程。

不管從全球的資本市場的經驗還是從國內歷史的情況來講,這種年均的收益率資本市場能帶來的回報大概是在10%-15%之間,年化收益率15%左右其實已經是非常好了。未來這麼高的收益率可能難以維持。

而到2021年,這種估值提升已經到了一定階段,收益的來源可能主要來源於企業盈利的增長,要靠挖掘盈利增長帶來的投資機會。但企業盈利帶來的收益確實非常踏實、非常穩健的。