作者:楊旭然

來源:巨潮商業評論

2007年11月5日,中國石油(SH:601857)在A股風光上市,首日開盤價被瘋狂的投資者推高到48.60元,市值峯值達到80456.02億元。彼時的中國石油董事長蔣潔敏,在接受央視採訪的時候表示:

“基本滿意。”

2015年,這位基本滿意的董事長犯受賄、鉅額財產來源不明等罪名,被判處有期徒刑16年。

五年之後的2020年尾,中國石油總市值跌落至7597億元,只剩下2007年那個瘋狂早晨的十分之一不到。不知道這位基本滿意的董事長在看到這個數字時,會作何感想。

另一端,一個來自福建的民營企業。2020年的最後一天,寧德時代(SZ:300750)的市值定格在了8179億元,比中國石油高出582億元。

在此之前十幾天,董事長曾毓羣在一次行業活動中吿訴同行,

“鋰電行業將在2025年邁入TWh(億千瓦時)時代。”

作為對比,2020年中國動力電池產能不過100GWh左右。

也就是説,在曾毓羣的預測下,中國未來5年的時間內,鋰電池將會面對一場十倍級的產能擴張,寧德時代在其中佔據的市場份額超過40%。而支撐這些擴張產能的,正是快速增長的新能源汽車市場。

曾經貴為A股歷史上市值最高企業的中國石油,仍然是每個人開車出行的必然選擇,2.2萬座加油站遍佈全國。但已經遠遠地離開了資本市場的舞台中心,不再是那個人人追捧的“亞洲最賺錢公司”;

90%老百姓都不知道做什麼的寧德時代,卻和新能源汽車一起,成為了這個時代資本眼中最美的大紅花。

也許大多數人還沒有適應“寧德時代=中國石油”這個等式。但兩者的命運,真實地在2020出現了令人瞠目的匯合。我們也是時候討論下,未來這個等式是否會變成:

“寧德時代>中國石油”

成長VS價值

成長股的投資沒有畏懼寧德時代變差的財務數據,價值型投資者則認為中國石油的市場表現雖然很差,但也沒到值得買入的時候。

討論寧德時代與中國石油的關係,就繞不開資本市場裏成長與價值的區別。

注重成長的投資者認為,企業市值的提升,投資者利潤的來源,主要來自於企業在上市後不斷成長,企業規模擴大,搶佔市場空間,營業收入與利潤增加。

在這個過程中,小企業成長為大型企業,投資者獲得的是更大市場空間帶來的利潤,是尋求更大市場的“增量思維”;

而價值型的投資者則認為,企業市值是價格,企業的盈利能力是價值。價格圍繞價值上下波動,投資者需要在企業價格低於價值的時候買入——這時市場往往處於不景氣的狀態,然後在市場恢復景氣、企業價格高於價值的時候賣出,獲得利潤。

這種投資類型的投資更看重存量價值,偏向於“存量思維”。價值型投資者在觀察上市公司時,往往更看重市盈率是否足夠低——也就是説,股票的售價是否夠便宜。

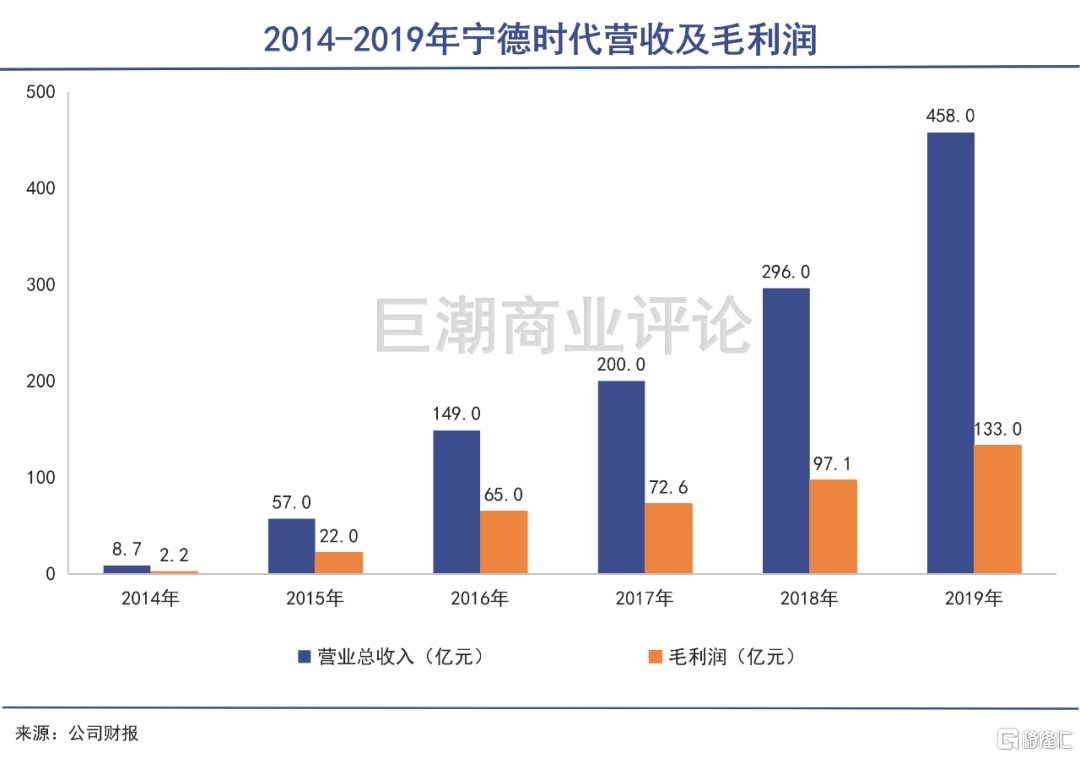

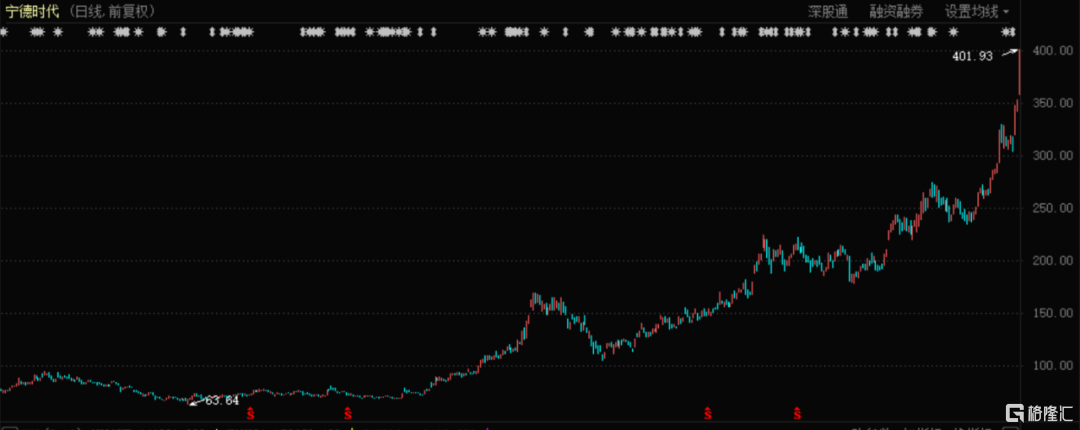

從價值的角度看,寧德時代的價格確實相比價值出現了非常大的偏離:一年的時間,股價從100元左右上漲到350元以上。但從財務數據方面去觀察,其2020年前三季度的營業收入、歸屬淨利潤和扣非淨利潤甚至都是負增長。

觀察製造業企業最重要的財務指標之一是毛利率,甚至2020年前三季度其毛利率已經下降至27.41%,相比2015-2018年40%左右的數字落差明顯。

在這種情況下出現大幅度的股價上漲,怎麼看都是“不合理”,更像是概念股的炒作,或是各路公募、私募基金抱團取暖的結果。

中國石油的情況看起來更糟。雖然按照2020年收盤價格計算,市淨率已經跌至0.63,但雄厚的資產規模卻並沒有產生與之相匹配的利潤。

幾年的時間裏,國際原油價格跌跌不休,中國石油的業績隨波逐流。

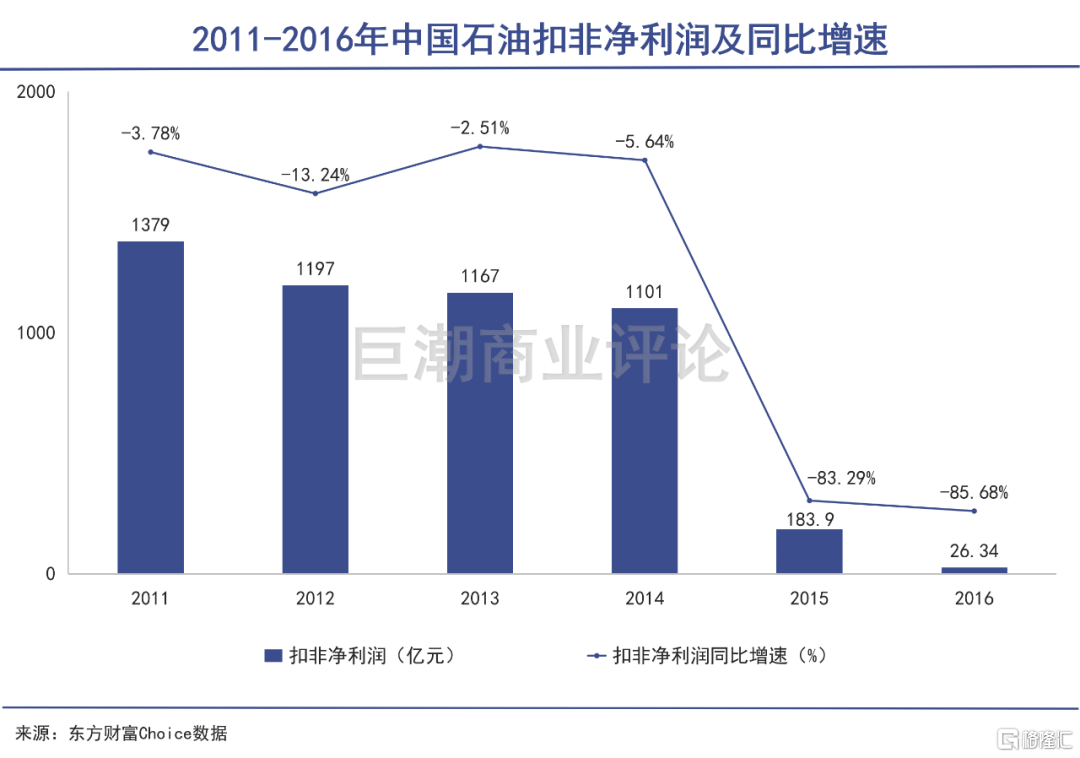

東方財富Choice提供的財務數據顯示,2011年到2016年之間,中國石油的扣非淨利潤同比增速為由-3.78%下降至-85.68%,扣非淨利數額從1379億元直線下滑,一度只剩26.34億元。

到2017、2018兩年其利潤表現經過了暫時的反彈,但從2019年開始卻再次陷入了利潤下滑的漩渦裏。這兩年的時間裏,中國石油的股價也只是沒跌而已。

成長股的投資者,以成長的思維投資寧德時代,並不在乎它收入、利潤的負增長和毛利率的下滑;

而看到中國石油的財務數據,包括價值型投資者在內的絕大多數投資者都提不起興趣,做不出來“價值低於價格”這樣的判斷。

機構投資者往往更看重價值,大宗交易是觀察機構投資者動作的路徑之一。從公開的大宗交易的數據看,中國石油並未獲得機構投資者的抄底買入。

2017年至今,可查的資料中,只有兩次機構專用席位買入中國石油,分別是2020年12月17日機構席位以3.73元的高折價買入8.23億元,2017年6月14日,某機構專用席位以7.66元的價格,買入了315.67萬元。

對於一個萬億級市值的大企業來説,這樣的交易數字異常寒酸。

投資者為何不懼財務難看?

如果按照2019年的產能與財務數據進行計算,寧德時代目前的市盈率、市值顯然是被高估的,但事實的情況並非這麼簡單。

2018年10月至今,中國石油股價從8.5元左右一路下滑至現在的4元出頭,腰斬有餘。而同一時期,大盤的漲幅接近30%。

重倉中國石油,意味着基本和這幾年的結構性牛市無緣了。

難看的財務數據,是投資者放棄中國石油最重要的原因之一。而寧德時代的財務數據也遠談不上完美。在2020年的前三個財報季,很多數據看起來甚至是讓人望而卻步。

對於成長型企業來説,最重要的參考指標便是營業總收入的同比增長,這會直接展示企業業務的拓展情況。

2015-2019年,寧德時代的營收同比增長分別為557.93%、160.90%、34.40%、48.08%、54.63%,對於依賴投資拉動、邊際成本較高的製造業來説,這已經是非常好看的增長數據。

但在2020年前三季度,寧德時代的營收同比增速則變成了-9.53%、-7.08%、-4.06%,下滑明顯。有投資者依此判斷寧德時代的成長性被高估了。

整個上半年,受疫情的影響,寧德時代出現了部分產能閒置甚至是停產的情況,甚至有些工廠都出現了停工。

實際上不僅是寧德時代,整個上半年我國動力電池行業都面對着同樣的困難:

根據中汽研合格證數據統計,2020年上半年,國內新能源汽車產銷分別完成35萬輛和33.6萬輛,同比分別下降42%和44%;上半年動力電池裝機總量為17.5GWh,同比下降42%。

相比之下,寧德時代上半年動力電池系統銷售收入同比下降20.21%,情況好很多。

整體來看,2020年1-11月份,中國動力電池的裝車量累計50.7GWh,同比累計下降3.5%。但受益於新能源汽車的快速發展,幾乎所有的研究機構、投資機構都沒有因此看淡後市。

據分析機構IDC預測,受政策推動,中國新能源汽車市場將在未來5年迎來強勁增長,2020-2025年的年均複合增長率(CAGR)將達到36.1%。

到下半年,新能源汽車市場恢復快速增長,寧德時代很快全面恢復生產,進入滿產滿銷的狀態。

數據顯示,目前寧德時代還有多個在建項目尚未達產,產能基本維持在2019年的53Gwh。在產能受限的情況下,想要獲得收入的更快增長,就必須打開產能天花板。

2月底,寧德時代斥資100億元部署、規劃產能45Gwh的寧德鋰電新能源車裏灣基地項目開工,計劃在2021年底達產;

7月,寧德時代宣佈定增197億元,高瓴、本田、瑞信、國泰君安、摩根大通等知名機構參與認購,這些資本將全部投入到總計52Gwh的產能擴張中。

未來兩年,隨着車裏灣、江蘇時代等這些新項目的竣工達產,寧德時代的總產能將提升至大約160Gwh。

也就是説,2020-2022年間,隨着寧德時代在建產能的陸續完工與投產,其營業收入將隨之出現翻倍增長,而這種增長在新項目開工之前,完全無法在財務數據中體現出來。

目前寧德時代超過200倍的動態市盈率,是以2019年產能作為基礎計算出來的,不能反映160Gwh左右產能達產後的總利潤規模。

未來具有確定性的需求,與產能隨之擴張的情況下,投資者選擇直接用2021年甚至是2022年的產能計算利潤,也具有足夠的合理性。這最終導致目前寧德時代看起來被“高估”了。

萬億是寧德時代的終點?

新能源汽車取代傳統燃油車基本成為了確定性事件,一方面來自政策的推動,另外一方面,也來源於消費者持續增長的智能化需求推動。

毛利率的持續下降,也是寧德時代為人所詬病的一個“黑點”。

寧德時代毛利率的下滑其實已經持續很久。自2016年開始,從43.70%、36.29%、32.79%、29.06%下滑到2020年三季報的27.41%,只看趨勢的話無疑很難看。

有分析人士認為,毛利率的下滑,是行業競爭變得更加激烈的體現。國產廠商擴產之外,日韓廠商也獲准進入中國市場,這將進一步拉低寧德時代的毛利率水平。

相比之下,我們能夠看到,中國石油同樣作為一家高市場佔有率、行業內基本沒有競爭對手——甚至是有政策支持來提升盈利能力的能源企業,毛利率常年維持在20%-25%左右,2020年三季度降至了18.40%。

那麼同樣作為能源型的製造業企業,寧德時代的毛利率如果長期維持在35%以上甚至是40%以上,顯然並不合理。

如果寧德時代2017年左右的毛利率水平持續下去,隨着產能的不斷擴張,將會形成暴利局面,吸引大量資本進入,迅速拉低產品價格與毛利率。

讓毛利率迴歸能源企業、製造業企業的常態,對於寧德時代來説,不僅符合產業規律,同樣也可以“勸退”一部分潛在的競爭對手,這是製造業很重要的一種壁壘,我們可以稱之為“低價壁壘”。

對於中國石油來説,雖然能夠依靠政策與市場寡佔地位,獲得相對較高的毛利率,但並不意味着就可以就此“坐着數錢”了。

作為央企,中國石油必須履行更嚴格的社會責任,在週期波動的情況下不裁員、少降薪,甚至在很多廠區,仍然要履行很重的社會責任,投入社區管理等等。

這些都是中國石油身上的“出血點”,讓其在毛利率與淨利率之間產生巨大的差額,這對於關懷企業職工與履行社會責任來説都是有益的,對於投資者來説卻並非如此。

作為典型的民營企業,寧德時代顯然不會像中國石油一樣承擔各類社會成本,因此對於投資者(也就是股東)來説更加“友好”。

寧德時代股價表現(2019年1月-2021年1月)

更重要的是,寧德時代的鋰電池產品,代表着汽車行業的未來。在碳中和的預期之下,新能源汽車對於傳統燃油車的取代,已經幾乎成為了板上釘釘的確定性事件。可以預期的是,未來幾年、幾十年,將會有越來越多的消費者選購新能源車取代傳統的燃油車。

能源的替代可能是出於政策推動,但出行場景的智能化,則更多是來源於消費者需求的引發。傳統燃油車由於電路系統、智能設計的侷限,無法適配大量智能設備,而新能源車在這方面的優勢非常明顯。

電池作為所有新能源車最重要的零配件之一,成本佔到了整車的40%。站在機構投資者的視角,像新能源車這樣確定性極強的賽道,是沒有理由不去參與的,這必然會引發“超配”,從而進一步推高估值。

被取代的燃油車,由中國石油提供動力;發展中的新能源汽車,由寧德時代提供能源動力的載體。兩者之間的對比,在未來仍然將會被不斷提及。

但大概率的,我們將會看到市值越來越高的寧德時代,萬億也不會是終點。而留給中國石油的,更多是對那8萬億市值的回憶與感慨。

注:文中K線圖均來源於東方財富。