近期白馬股“組團”崩盤吸引了市場多方關注,今日點兵點將輪到了遊戲股。

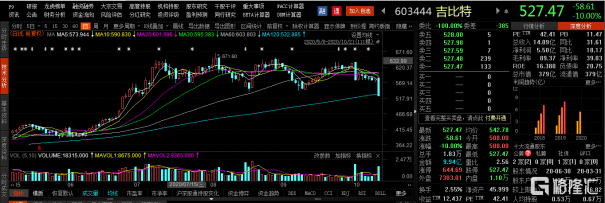

10月21日,吉比特放量大跌,遭遇跌停,截止收盤,報收527.47元,最新總市值跌破400億大關,為379億元。

數據來源:Choice

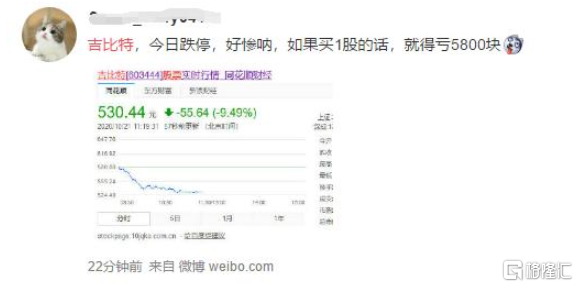

這一跌勢可謂是傷了眾多投資者的心。

圖片來源:微博

而受到這一標的下跌影響,遊戲板塊也繼續隨之回調,表現較為頹靡。

數據來源:Choice

要知道在A股遊戲板塊,吉比特的表現一直令人稱奇,從2017年登陸A股後,它曾在當年3月17日觸及高光時刻,股價瞬間達到每股376元,超越過貴州茅台,隨後其走勢也可謂是“步步置身青雲”,其中,近一年來,其股價累計漲幅超過87%。

同時,吉比特深受機構基金的青睞,截止到今年中報,公司前十大股東除去四名自然人股東之外,包括社保基金、公募基金和北上資金合計持股13.22%;且截至上半年,有523家基金持倉,佔總股本的17.44%。

資料來源:Choice

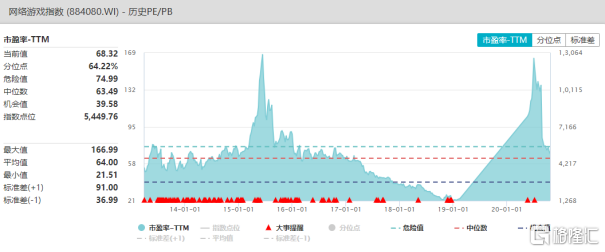

而這麼一隻頻頻走入高光之下的股票,本次崩盤其實值得探究,這一相對小盤的標的卻擁有着A股市場排名第三的股價(僅次於茅台、石頭科技),也許其表現並沒有那麼“名副其實”,同時也反映了近期市場對遊戲股的普遍憂慮。

數據來源:Wind

潛在利空的驅動

1、營收結構始終存在隱憂

究及吉比特本次崩盤的原因,是基於自身和行業存有的潛在利空而共同作用所致。

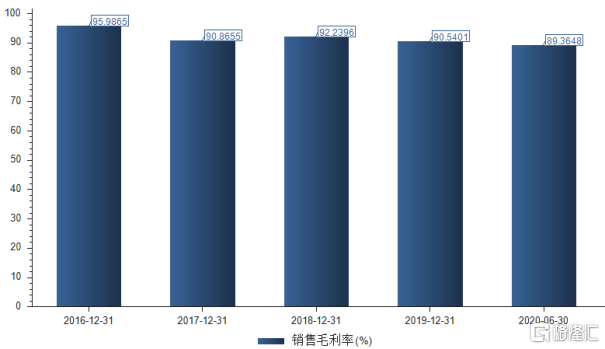

首先,回顧近來吉比特的業績,可以發現,2011年以來,公司的綜合毛利率一直高於90%,例如2019年吉比特綜合毛利率為90.55%,直接對標茅台。

數據來源:Choice

而受疫情帶來的“宅家”紅利,2020年上半年營收達到14.09億元,同比增長31.61%;淨利潤5.5億元,同比增長18.17%,表現也較為穩定。

但這一乍看亮眼的業績背後卻存在着明顯的隱憂,即其營收結構並不健康。

眾所周知,吉比特憑藉2006年上線的遊戲《問道》一炮而紅,從此晉升為頭部遊戲標的梯隊,而即便是現在,《問道手遊》依舊是其人氣TOP級別的產品,表現較為強勢。

“截至2020年6月30日,《問道手遊》用户突破4300萬...2020年1-6月App Store遊戲暢銷榜平均排名第23名,最高達到第六名。”——公開數據

圖片來源:百度

然而,這也意味着公司盈利在很大程度上依賴這一部分的收入,畢竟過於依賴單一產品這一痛點十分凸顯,且現階段其儲備的遊戲《摩爾莊園》等還未上線,並不能及時改善其營收結構。

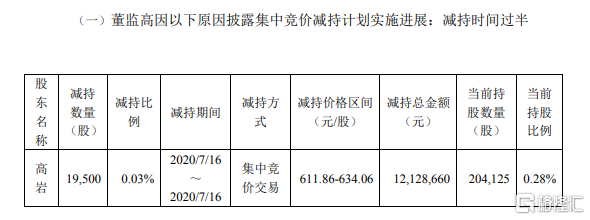

同時,今年6月,吉比特董事、副總經理高巖計劃於2020年7月16日至2021年1月15日期間減持公司股份不超過約5.59萬股,計劃減持比例不超過0.08%。而目前減持時間已經過半。

圖片來源:官方公告

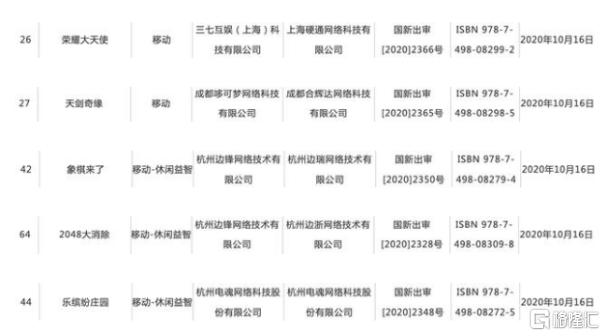

除此之外,同業競爭對手釋出的利好或將成為吉比特的相對利空,即近期10月第一批國產遊戲版號下發,其間未見吉比特的身影,而包括三七互娛的《榮耀大天使》、惠程科技旗下子公司的《天劍奇緣》、星輝娛樂的《拾光夢行》、中青寶的《網紅奶茶店》等3款和電魂網絡的《樂繽紛莊園》等已經通過版號審查。

圖片來源:國家新聞出版署

2、“買量增長”邏輯引發焦慮

而除了自身的原因,本次由吉比特帶動整個遊戲板塊走勢下跌的主要原因,還是基於:三季報業績釋出在即,此前券商提出對“買量增長”模式的質疑所引發的行業焦慮進一步延伸。

目前來説,為吸引更多的流量,多數遊戲企業會選擇進軍買量市場,即通過各種媒體平台進行曝光推廣,以獲取更多的用户,其推廣成本也是較為高昂,但效果十分顯著,現已成為業內的常規操作。

例如,此前青瓷遊戲(吉比特)《最強蝸牛》首次大規模買量發行,上線前全平台累計預約用户數量超過300萬,且正式上線後連續9日佔據App Store遊戲免費榜榜首。”

然而,雖然吃着人口紅利的買量模式產生的效果較為亮眼,但如今而言,這一模式或許陷入了一定的瓶頸。

畢竟隨着遊戲市場進入存量階段,各大遊戲廠商紛紛重視買量,其競爭程度日趨白熱化,會直接致使買量成本被進一步堆高,或會出現增收不增利的情況,影響相關盈利表現。要知道2020年上半年,遊戲板塊24家公司實現營業總收入達到458.28億元,同比增速達14.41%,而24家公司總體銷售費用為100.95億元,同比增長24.18%,遊戲企業的成本壓力不容忽視。

遊戲股估值亟待重塑

然而,儘管近期遊戲板塊走勢出現降温之象,但從長期來看,這一概念還是有利可圖,成長性較強。

回顧今年,雖然新冠疫情使得全球經濟遭到重擊,但對於遊戲行業可謂是一個絕佳的增長機會。

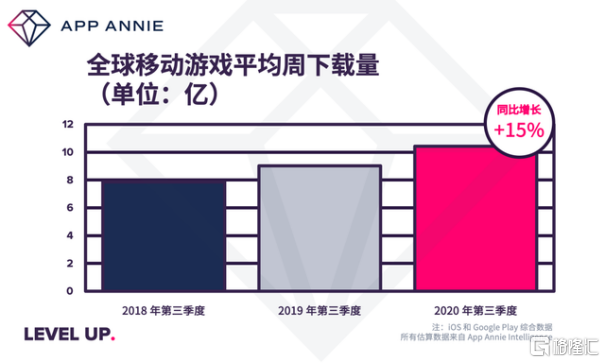

根據2020年第三季度,應用商店中移動遊戲平均每週下載量連續第二個季度達到10 億次,同比增長15%;且用户支出也持續增長,達到單季度有史以來的最大規模,已超過200億美元。

數據來源:App Annie

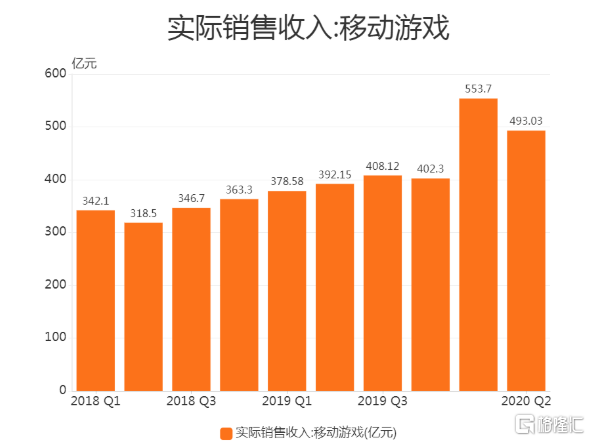

尤其是我國,作為全球最大的遊戲市場,在經歷版號受限等因素的打擊後,曾一度遭遇寒潮,而在今年這一疫情時期再次獲得了一定的生機,2020年1-6月移動遊戲市場收入佔比已達到75%,市場規模超過千億元。

“預計2020年我國遊戲市場實際銷售收入超過2700億元,增幅不少於17%,其中,移動遊戲市場的實際銷售收入預計能實現超2000億元,較去年同期增長超30%。”——公開數據

數據來源:遊戲工委

雖然目前在這一階段,基於今年上半年疫情帶來的紅利已有所消化,疊加買量模式引發的擔憂、新產品還未上線或出圈等,遊戲板塊整體出現了放量下跌,但其成長邏輯還是具有明顯的確定性。

數據來源:Wind

截至目前,多家遊戲上市公司已發佈三季度業績預喜,實現報告期內歸屬淨利潤同比增長。

完美世界預計前三季度盈利17.8億-18.2億元,同比增長20.68%-23.39%;其中,第三季度預計盈利5.1億元-5.5億元,同比增長12.04%-20.82%;

電魂網絡預計報告期內歸屬於上市公司股東的淨利潤較上年同期增加1.5億-1.9億元;愷英網絡預計前三季度的歸屬淨利潤為1.2億-1.7億元,同比增長68.21%-138.29%...

尤其是在後期,隨着5G的商用落地進程不斷加速,雲遊戲這一紅利增量會為整個遊戲板塊帶來新的機會,進而延展其行業邊界,預計到2026年雲遊戲在遊戲市場的滲透率將達到50%,我國雲遊戲市場的規模屆時將接近3000億元。

而隨着我國遊戲大廠出海步伐加快,再加上雲遊戲的探索滲透進一步加深,能牢牢把握技術優勢,以內容為王為核心而不斷研發且儲備新產品的頭部標的或繼續引領行業趨勢,且在資本市場也會具備一定的先發優勢。

結語

回望2020年上半年,受疫情時期的宅經濟影響,遊戲板塊“如魚得水",入局企業的股價以及業績整體都呈現了一定的顯著增長,處於低位的行業估值也重新受到了審視。在未來,伴隨雲遊戲、全球化趨勢加快等因素的助推,我國移動遊戲市場的後續行情還是較為可期的。

而面對近期遊戲板塊的回調,對於入局的遊戲標的而言,置身於變幻莫測的宏觀環境下,要想在日益激烈的市場競爭中繼續站穩腳跟,還是需要繼續着眼於研發,推陳出新,追求精品化,以提升產品的核心競爭力,才能消化所謂的買量邏輯帶來的普遍憂慮。