作者 | 數羊

數據支持 | 勾股大數據(www.gogudata.com)

看着蔚來這種六親不認的走勢,我想起了去年年底,給我們瘋狂推薦蔚來的龍哥。不過大家聽完龍哥的分析之後,都是嗤之以鼻,最後的結論是:

現在敢抄底蔚來的,要麼是真信仰,要麼是真瘋狂,都是極端分子。

當時蔚來是這麼個景象:

(2019年底關於蔚來的輿論爭議層出不窮,資料來源:網絡)

市場爭議最大的點,是NIO離破產還有幾個月:

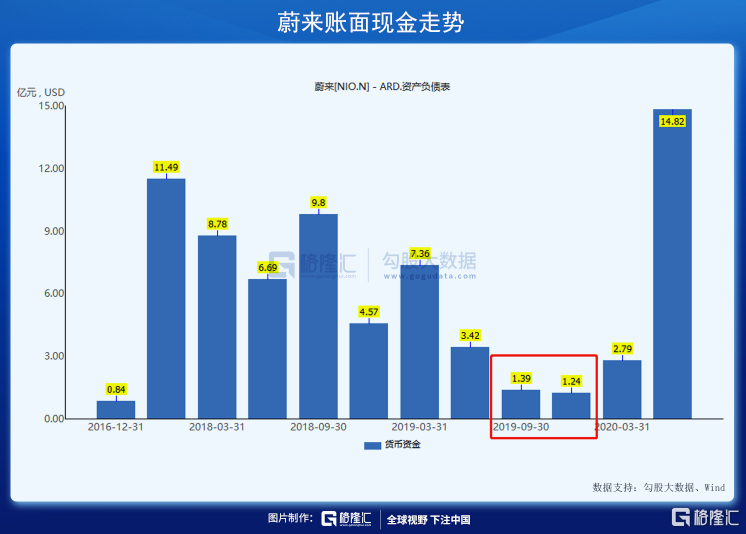

19年6月底,蔚來賬上現金僅剩3.42億美元,流動資產11.6億美元,同時有流動負債12億美元,不能完全覆蓋。

19年12月底,更慘,賬上現金1.24億美金,流動資產7.06億美金,流動負債13.62億美金。

中途蔚來向北京亦莊、浙江湖州的融資都沒有後續,CFO離職,山雨欲來風滿樓,市場直接開始給蔚來倒計時。

説實話,活在大數定律的大部分投資人,當時對蔚來一定是敬而遠之,極致的回報,本質是極端的抉擇,下注的階段毫無快樂可言。

這相當合理,把你重新放回當時的場景,大概率還是會完美錯過最低點的蔚來,不敬而遠之反而不太正常。

後續的事情大家也知道了,今年2月合肥市政府和蔚來簽署協議,現金流問題緩解,二季度蔚來賬上現金14.8億美金。股價方面半年漲了11.7倍,過去五個月,漲了7.6倍——半年時間,天翻地覆。

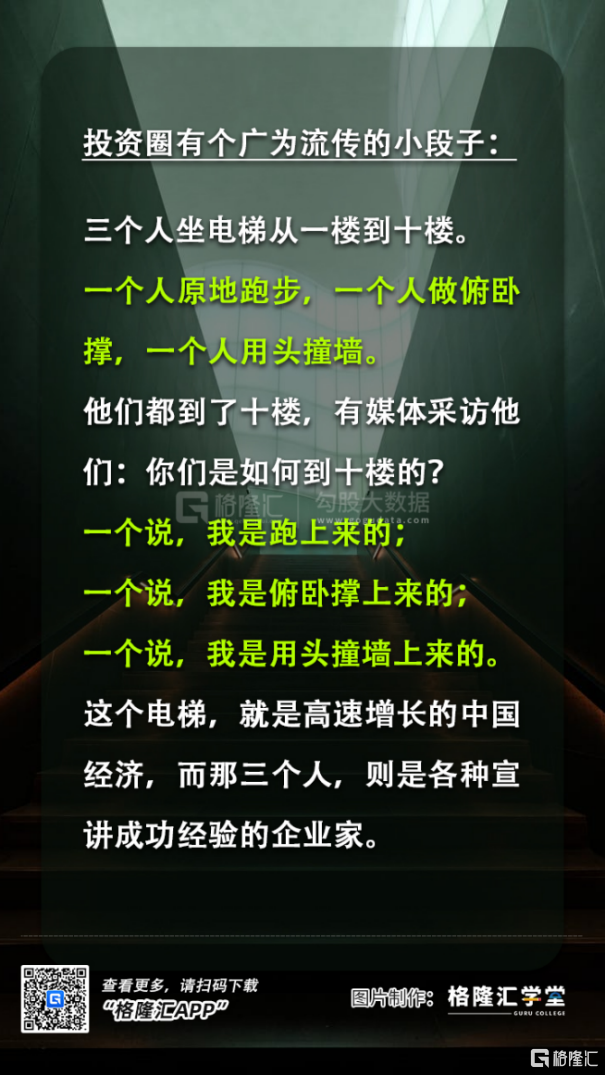

不要糾結奇蹟,找到那部上升的電梯

蔚來算是極端案例,錯過了很正常,不少業內資深投資人也誤判了這波蔚來經營走勢,最後發現還是合肥市政府眼光超前。

其實投資模型裏,真不用為奇蹟留下位置,盯好長期的確定性即可。

如果一家公司從長週期來看是看不到確定未來的(去年年底蔚來的確如此),那短期也就不應該下注——你當然可能會因此錯過它突然反轉的奇蹟。

錯過了就不要在留念,但至少我們得反思下,這個奇蹟反轉的背後有哪些真正的確定趨勢。畢竟任何奇蹟的產生,背後肯定有適合的土壤,去土壤富餘的地方種植,自然確定性就高了不少。

這裏借用一個段子:

一部急速上升的電梯,才是能夠產生奇蹟的最好土壤,無論是容納蔚來這種極端的反轉,還是容納特斯拉、寧德這些確定性的優質公司紮實走上來。

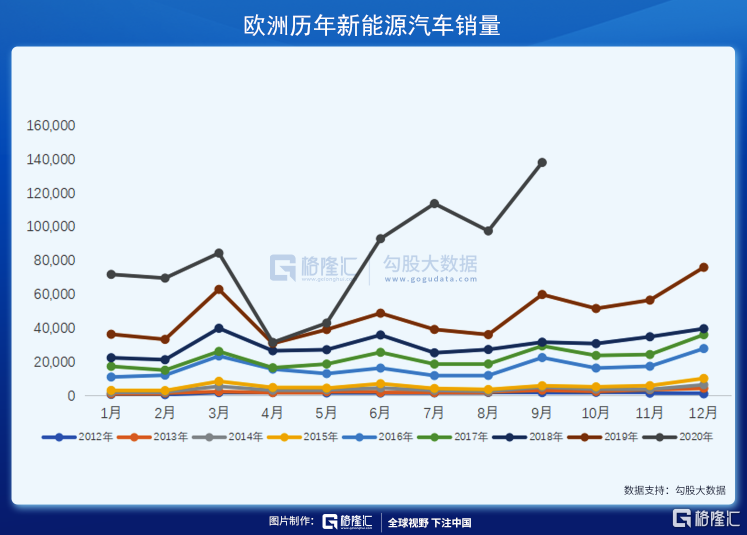

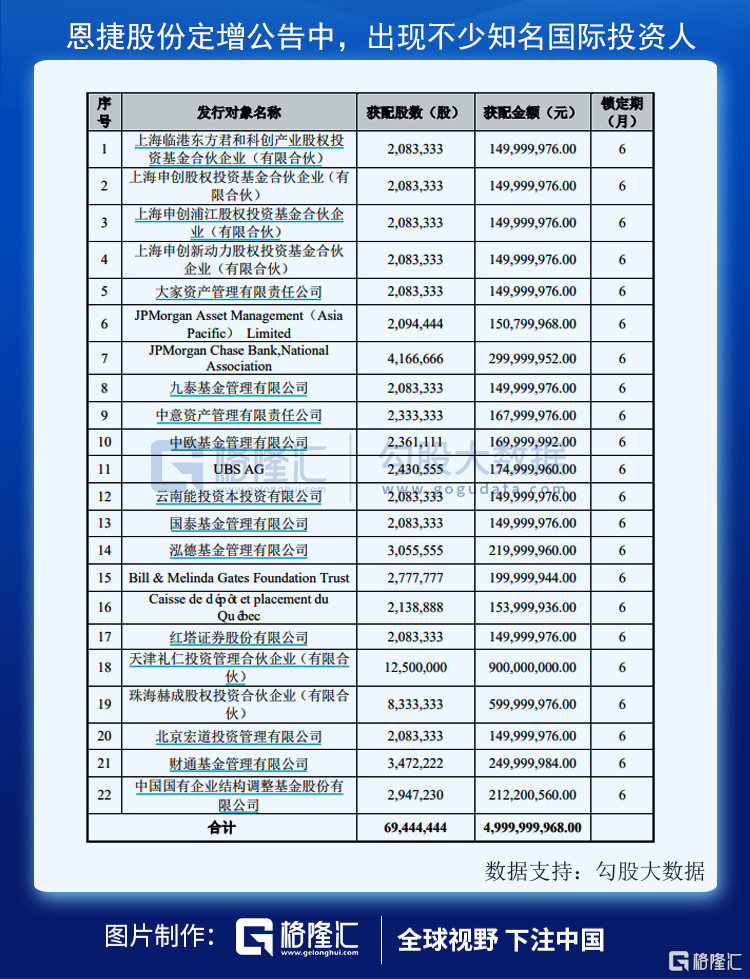

從海外新能源汽車銷量數據的上升趨勢,以及股市中特斯拉和國內相關公司的走勢來看,新能源汽車這塊土壤,不僅是國內投資人看好,海外資金也同樣看好。之前寧德和恩捷的定增公告之中,亦有不少海外投資人頂着高估值來搶份額。

而且我們再仔細翻一翻,國內除了新能源汽車本身以外,即使像新能源兩輪車這個細分方向,也同樣出現表現亮眼的雅迪和小牛。

綜合全球市場投票思路,如果把蔚來的反轉看作奇蹟,那整個新能源汽車的一輪又一輪的起勢就已經是全球資金的共識了。

接下來誰最值得關注

看組數據,Tesla和NIO現在市值分別為4097億美金和384億美金,按今年50萬輛和4萬輛車的銷售量來算,對應的單車估值是81.9萬美金和96萬美金,而豐田2131億美金對應的單車估值則是2萬美金,相比之下特斯拉和蔚來的確是貴太多。

這種估值隱含的假設是Tesla和NIO的銷量在5年之內翻10倍,同時單車盈利能力比豐田更強。

這裏我們不討論單車估值高到80-100萬美金是否合理,但應該能看得出來,市場對於新能源汽車板塊估值條件給的極其寬鬆,背後反應的是全球資本對新能源汽車行業景氣度的期待。而且新能源汽車品牌廠商明顯估值彈性更大,因為資本也期待新的商業模式能增強單車的盈利。

而對於整個行業而言,有了特斯拉和NIO這種級別的估值天花板,只要自身業績表現不差的情況下,估值上升的空間自然也能打開,國產供應鏈和新能源整車廠自然也能有不錯的空間。

現在要選出不錯的新能源汽車公司,無論是整車還是供應鏈,那的確是多了去了,但現在還有機會拔估值的,就得好好思考下,就Tesla和NIO現在的估值,的確是讓人不好下手。

這樣思考之下,預計比亞迪算是一個不錯的選擇。

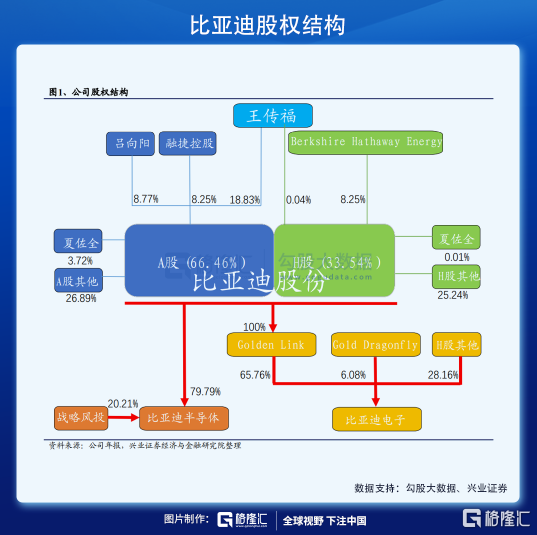

比亞迪本身業務複雜,研究着一家公司就相當於研究N個行業,旗下業務包括了消費電子、汽車整車、動力電池、IGBT,還有云軌光伏這類。

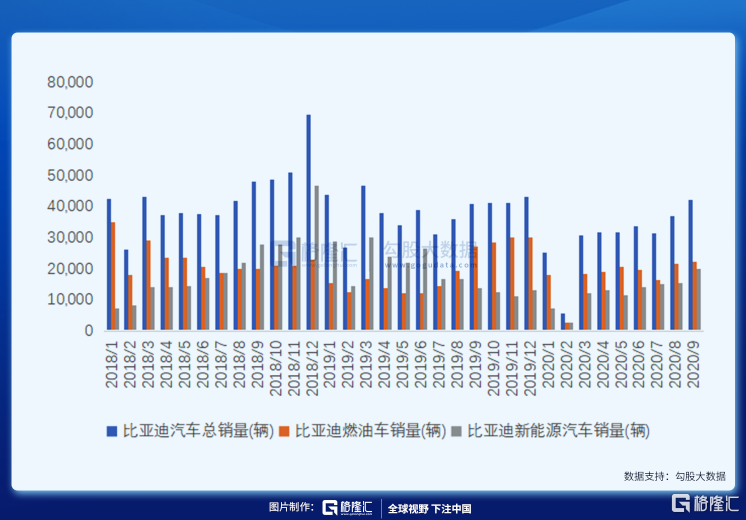

先從汽車業務説起,此前由於比亞迪在電動造車方面此前中高端“爆款”不多,且受行業景氣影響大,市場多使用PS、PE的估值視角分析,很難説有多高的拔估值空間。

但最近比亞迪最近推出的漢EV和漢DM,價中樞值25萬左右,9月份交付5612輛,較8月環比增長40.3%,從價格和配置方面都有成為2C新能源爆款車的潛質,預計對明年業績貢獻預計不少。

整體來看,預計比亞迪今年唐漢宋新能源汽車系列預計能到6萬輛,相對比之下,NIO預計是4萬輛(明年預計8萬),理想2.5萬(明年預計5萬),小鵬1.5萬(明年預計4萬),漢和宋明年可能銷量翻倍,整體來説無論是EPS還是估值都有較好的預期,也是比亞迪股價表現彈性的核心來源。

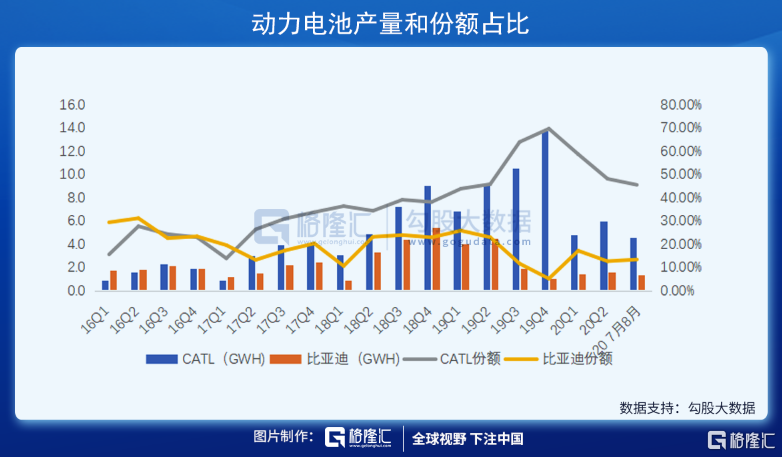

動力電池這塊,基本都是頭部玩家的天下,今年上半年國內還有LG入局,現在來看至少這兩年刀片電池的成長空間依舊很高,至少明後年刀片電池在鐵鋰這塊佔比值得期待。現在寧德時代市值5314億,比亞迪和寧德裝機量比例大致在0.3-0.35之間,再打折3/4,預計電池在1400億左右。

另外算上比亞迪半導體預計的250億估值,比亞迪電子的65.8%的持股市值,還有一堆其他的業務,整體來説比亞迪業績方面是相當紮實的。

總結

整體來説,比亞迪這兩年的基本面是越來紮實,而且在現在急速上升的電梯之中,汽車和動力電池這塊依舊存在拔估值的空間,值得大家去關注。