作者 | 707的牛

數據支持 | 勾股大數據

一場疫情滯後了所有事物的節奏,特別是線下的實體業務。隨着家電家居公司2020年一季報的披露,也全部撲街了。一季度家電行業零售規模1389.4億元,同比下滑29.9%;傢俱板塊一季度營收同比減少24.2%。家居家電板塊也應聲回調,難道之前竣工好轉的邏輯就不存在了嗎?

01

熱點公司的市場表現

從板塊的集體性表現,我們可以清楚的知道市場在想什麼,是怎麼想的。隨着一系列實質性的利好政策到來:創業板逐漸落實註冊制,放開外資投資的限制比例;市場情緒也逐漸好轉。特別是在今天,家居和家電板塊的公司出現了集體性上漲。

短期來看可能是市場的正常波動,前期也回調太多了。從年初到目前為止,家電板塊指數回調7%,家居指數中途雖然有反彈,但板塊跌幅還是和家電差不多。畢竟都是地產下游行業,一榮俱榮,一損俱損;邏輯和趨勢都差不多的。

在市場處於由熊轉牛的階段,哪些有基本面支撐的公司能領先市場走出來,它們的業績也是提前復甦回暖的。可以拿家電家居板塊的兩家公司舉一個例子,老闆電器和志邦家居。

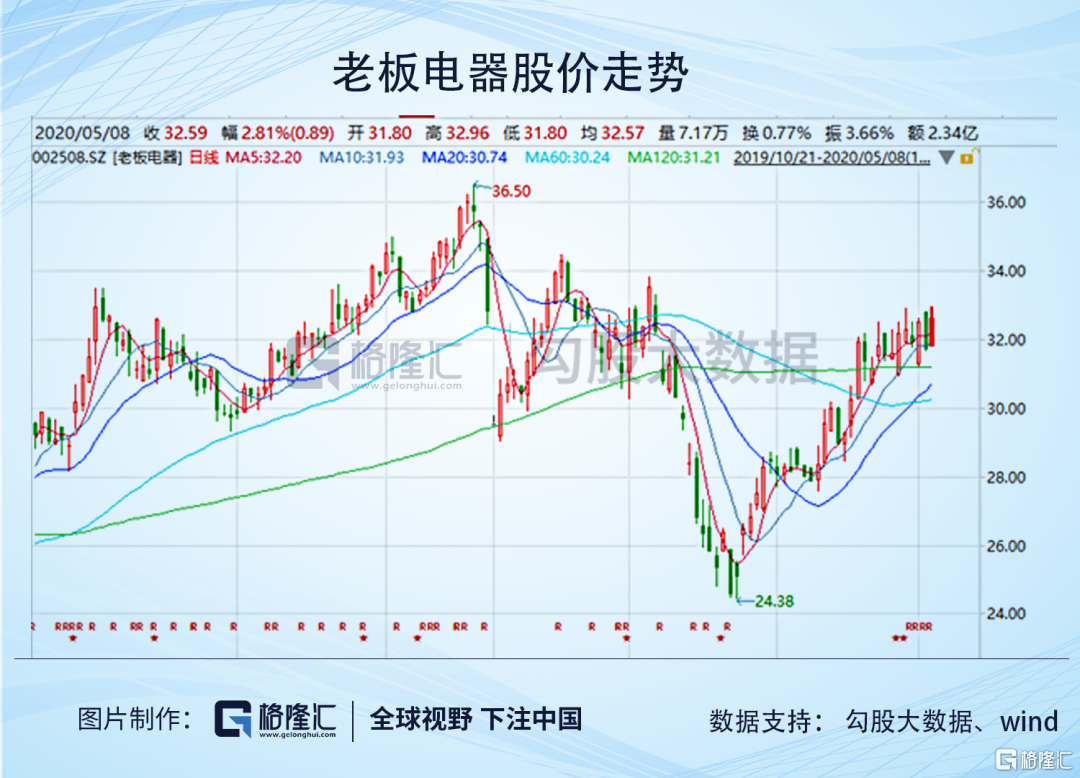

老闆是做廚具用品的,主要是吸油煙機和灶具這些的;業務模式也分線上和線下,業內的公司有方太,美的和華帝,不過目前產品市佔率最高的還是老闆電器。老闆電器的股價從今年3月底以來,已經反彈了接近30%。

不僅因為公司目前的估值不貴,基本面穩健;還有一個主要原因:2019年老闆的大宗業務佔比18%,大客户有幾大一線房企,萬科,恆大,碧桂園,融創和保利這些地產商。同類公司華帝股份的工程端營收佔比不到8%,加上品牌競爭力和市場佔有率不如老闆,所以反彈力度也比老闆電器弱很多。

其次就是志邦家居,不僅大宗業務收入佔比最高有22%,明顯高於歐派的16%,索菲亞的11%;同時在產品結構上公司也有先發優勢,櫥櫃業務佔比接近80%,衣櫃佔比18%。疊加工程端的渠道優勢和櫥櫃帶量的產品屬性,市場預期志邦的業績復甦和增速也會快於其他公司,所以志邦的股價表現也會強於其他公司。

一季度是行業的淡季收入都不高,加上疫情和必須的資本開支,多數公司出現虧損也很正常。隨着市場情況好轉,復工復產的力度加大,多數機構資金已經開始新進倉位佈局行業的頭部公司,這一點從持倉變動可以看出來。

02

竣工邏輯再次確認

我們都知道有一句話是這麼説的:理性會經常遲到,但從不會缺席。地產下游傢俱家電的邏輯也已經反覆説過了,可以看看之前的分析《我為什麼看好定製家居》,《定製家居行業三國殺,未來的龍頭是誰?》,裏面講到了一些定製家居公司的差異化和行業情況。竣工數據好轉的趨勢從去年6月份就得到確認,這一點也可以從地產公司有結算業績看出來。

不過這次疫情地產商一季度的業績有所放緩,按理説2年前賣的房子應該不受影響的,到底是什麼原因?因為疫情工地不能開工,交房竣工的時間也被推遲了,自然房企收入確認的時間點也應該往後推延。

但是現在工地復工了,竣工面積增速也開始止跌反彈。2020年2月份,商品房竣工面積增速同比下滑了24.3%,簡直是跌到了谷底。不過從3月份開始止跌反彈,增速回升非常明顯,直接從24.3%的負增長回到了-16.2%。

因為疫情事件影響,去年6月份以來商品房竣工端數據好轉的邏輯再次被市場撲滅。隨着國內復工復產的情況持續好轉,竣工數據再次反彈。因此竣工週期回暖的邏輯也再次被確認,第二個拐點出現在今年的3月份。

從絕對值來看,2019年2,3月份商品房竣工面積的累計值是8925.6萬平米,13043.1萬平米;去年3月份單月竣工面積4117.4萬平米,而今年三月份竣工面積是4166.9萬平米,已經超越去年的竣工力度,在疫情的影響下單月同比還出現了小幅增長。

而且結算交房主要集中在每年的下半年,因為疫情失去的增長會在後面幾個季度補回來,之前竣工面積增速還會持續加快。按照這個邏輯走下去,地產公司業績改善也在二季度,下游公司的業績也會重新爆發。

03

目前大宗業務是真香

竣工週期回暖加上精裝修帶來的市場增量,一下子就把整個板塊都點燃了,特別是那些大宗業務佔比超過20%的公司。

家用建材中的三家公司,江山歐派、帝歐家居和蒙娜麗莎從2019年8月份到現在都取得了驚人的漲幅。而且也受疫情和市場波動的干擾較小,股價也一直在創新高的路上。其實你會發現這3家公司有同一個特點:工程端收入佔比非常高。

在目前這個階段,大宗業務是真的有渠道優勢,畢竟不需要多少銷售費用支出就把產品賣出去了。家居建材公司在產業鏈上發揮的作用也是不能忽視的,近期碧桂園大手筆入股帝歐家居和蒙娜麗莎,不論是從業務的協同性角度出發,還是為了降低成本開支;可見目前階段大宗業務還是有卡位優勢的。

同時通過分析部分家電家居公司的營收渠道佔比之後,除了家用建材江山歐派、帝歐家居和蒙娜麗莎這3家公司以外。工程端營收佔比較高的歐派,志邦,金牌和老闆電器的業績復甦和業績增速也會明顯強於其他公司。畢竟精裝修的政策還沒過去,大宗業務佔比高的公司還會繼續受益。

疫情迫使竣工回暖週期短暫停滯,現在再次確認。房地產政策沒有放鬆,但是竣工結算的大週期還會持續下去,也可以看出來下游公司的機會可能比上游地產還要大,目前這個階段重頭戲還是在大宗業務佔比較高的公司上,當然那些零售渠道有優勢的公司也不能忽視。