機構:國盛證券

評級:買入

收入/歸母淨利潤同增8.2%/12.2%。公司2019年收入226.65億元,同增8.2%,OEM收入同增10.1%;淨利潤50.95億元,同增12.2%,剔除零售業務虧損,OEM收入同增14.1%。毛利率小幅下降1.3PCT至30.3%,主要系①收縮零售業務,②染色原材料和人工成本上升,③用能成本增加。管理費用率下降0.08PCT至6.84%,銷售費用率下降1.71PCT至1.68%,主要系零售關店所致,2019年淨利率提升0.81PCT至22.5%。

內生效率提升&越/柬產能順利驅動產量平穩增長。(1)產能增長上,2019年OEM業務產量同增7%左右,單價提升近3%,公司整體效率提升4%左右(其中海外工廠提升約10%,國內提升約3%)。2019年海外產能順利擴張,越南成衣工廠年內投產,海外面料產能目前佔到總產能45%+。(2)分客户看,前四大客户佔比82.8%(同比提升5.3PCT),耐克/阿迪達斯/優衣庫/彪馬增速分別8.3%/26.2%/16.3%/15.9%,佔比29.9%/22.2%/19.9%/10.8%。國內客户(安踏/李寧/特步等)佔比5%左右。(3)分品類看,運動品類同增14.3%,佔比72.0%,系中國及美國市場需求上升,休閒/內衣/其他類別分別同比變動4.3%/-39.5%/-14.8%,佔比23.8%/3.5%/0.7%。(4)分地區看,國內/歐盟/日本/美國/其他地區收入同增13.2%/2.5%/9.5%/6.8%/6.0%,國內佔比提升至31.5%。

短期疫情衝擊,穩定供應鏈有望帶來2020全年收入平穩。受疫情影響,全球服飾產業鏈受到衝擊,公司海外工廠一直正常運作,國內工廠復工及時,產能所受影響較小。2020年進入公司產能釋放週期,預計產能增速超過10%。訂單層面,我們認為未來龍頭品牌商會對供應商快速反應的要求會更高,申洲國際作為龍頭其生產穩定且交期短的競爭力凸顯,訂單有望集中。我們預計2020H1公司訂單維持正常,2020H2訂單的調整能夠通過部分國內客户訂單進行彌補,全年收入預計穩中有升。

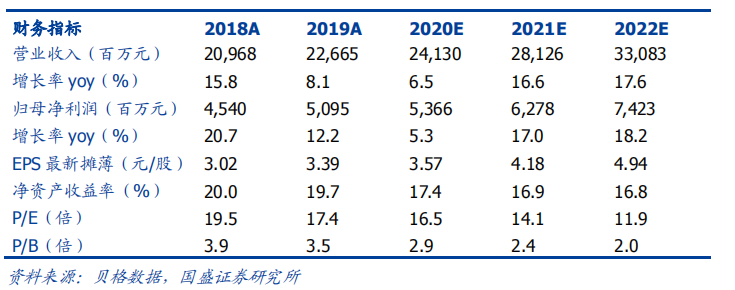

投資建議。預測FY2020~FY2022年歸母淨利潤分別為53.66/62.78/74.23億元,同增5.3%/17.0%/18.2%。公司現價73.15港幣,市值1100億港幣,對應2020/2021年PE為17/14倍。公司作為全球最大縱向一體化成衣製造商,綁定下游高景氣行業的優質大客户,短期衝擊不會影響我們對公司長期判斷,長期隨着海外產能提升以及生產效率提升,有望實現業績穩定增長。維持“買入”評級。

風險提示:新冠疫情影響時間及範圍超預期對公司業務造成不利影響;下游客户訂單波動影響公司營業收入;海外產能擴張不及預期,貿易環境變化影響盈利水平;棉價波動風險;外匯波動風險。